V矩陣

出自 MBA智库百科(https://wiki.mbalib.com/)

V矩陣由Patrick McNamee設計,主要用財務數據分析,通過盈利能力和加權資本成本之比來反映客戶業績,從而決定業務組合的方法。該法的基本思路是能使客戶盈利能力(ROI)”與加權資本成本(K)之比(V)最大的業務組合是最恰當的業務組合。即實現最大的V=ROI/K(見下圖1)。其中ROI=(凈利潤/銷售額)X(銷售額/資產額) 。V矩陣提出了一種理性的量化的分析方法,對於客戶考慮產品多元化戰略有較大幫助。

客戶在進行戰略選擇時,應選能促使這一業務組合形成的戰略。V<1表示公司業績不好,投資被浪費;

V=l表示業績恰當,投資保持;V>1表示公司業績好,投資獲得增值。

在製作V矩陣時,可以按各業務的投資回報率和資本成本將該業務標在上面的V矩陣圖中,再按各業務的回報量大小或各業務使用資產的數量的多少來決定各業務標在圖中的圓圈的大小。

圖中處於AD線上業務的V=1,表示業績恰巧合適;AC線上業務的V=0.9,處於AD與AC線之間的業務,業績基本上還過得去;在AC線以下區域中的業務,業績不好。AE線上業務的V=1.1,位於AE與AD線之間的業務,業績較好;在AE線以上的業務,業績很好。客戶對處於三角形ADE和三角形ACD中的業務需要特別關註,因為對這些業務的少許調整就會根本改變其業績類別。

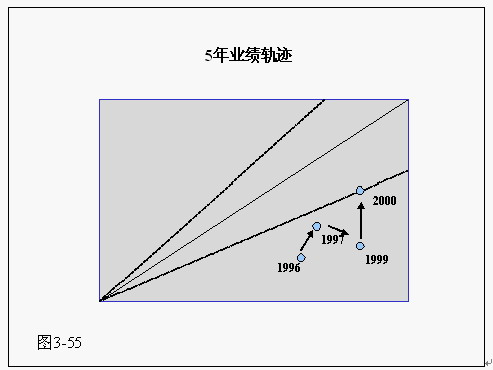

在進行業務組合分析時,還可以以公司為整體,按歷年回報率和資本成本製作V矩陣,反映公司規模的變化軌跡,以及業務變化與環境變化的適應性。從下圖3-55中可以看出,該公司自1996~2000年之間的銷售規模在擴大,但其業績始終處於不好的區域之中。雖然通過採取一些戰略使公司的ROI有所提高,但ROI提高的效果都被資本成本的提高所抵消。

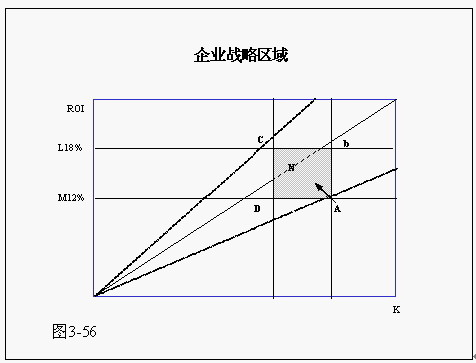

用該矩陣和產業資料,還可以為客戶確定可行的戰略區域。例如,在(圖3-56)中,A客戶的ROI為12%,K為16%,而V=12%/16%=0.75,小於1。客戶希望提高V。接下來可以根據有關產業資料計算產業中的最低加權平均資本成本C(假定為14%),並以此畫EK垂直直線;計算產業中的最高ROI(假定為18%),並以此畫I。H水平直線。平行四邊形ABCD就是客戶可行的戰略區域,因為,該產業中至少有一個客戶實現了ROI為18%,有一個客戶實現了K為14%。對我們正在分析的A公司來說,其業務移動方向是AN。

實現從A到N的轉移,需要同時從K和ROI兩個方面人手。需要註意的是,在利率較高的情況下,降低資本成本的可能性較低,因此客戶需要調整資本結構才能實現業務業績的轉移。 對ROI需要作進一步的分析。因為ROI=(凈利潤/銷售額)X(銷售額/資產額),所以,我們可以找出產業中最好的“凈利潤/銷售額”值,此值可作水平線I.H(假定為6%)。再找出產業中最好的“銷售額/資產額”值,作出垂直線了F(假定為6%)。於是以從增加銷售人手,改善凈利潤/銷售額,可以從增加利潤人手。

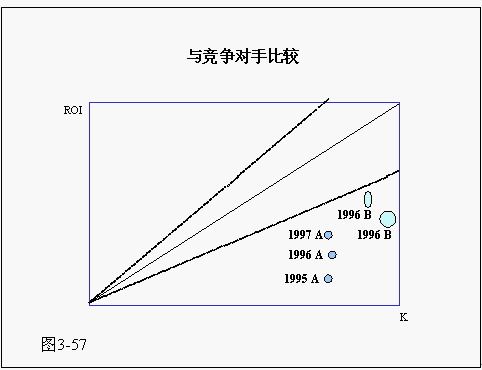

另外,我們還可以將本客戶和競爭對手的ROI及K數據標在同一張V矩陣圖中,分析本客戶和對手的戰略重點。從(圖3-57)中看出A客戶數年來致力於維持K不變的同時提 高ROI,B客戶則努力擴大規模,ROI和K都不是管理的重點。客戶可以根據對手的戰略軌跡來決定自己的戰略。

到底是ROI還是RIO,有錯誤吧!