股東價值分析

出自 MBA智库百科(https://wiki.mbalib.com/)

股東價值分析(Shareholder Value Analysis,SVA)

目錄 |

以金融市場為主導、國際化的現代市場經濟的發展,導致企業的經營目標從追求利潤的最大化到追求綜合程度更高的“股東價值報酬現值”的最大化。

所謂“股東價值報酬現值”是以企業長期健康發展基礎上形成的、未來的一定期間內歸屬於股東權益的現金流量,按考慮風險報酬率的“資本成本”換算為現值而得,它是股東價值的具體表現。而預測企業決策如何影響未來現金流量、從而影響企業(股東)價值的過程稱為股東價值分析(SVA)。

將“未來現金流量的貼現值上升為企業新經營目標的高度來認識,是未來維度現金流動制會計的新發展。

SVA模式源於傳統以每股收益(EPS)為軸心的權責發生制分析模式的批評。David Allw認為,傳統會計的局限性在於註重短期利潤的最大化,從而導致不能令人滿意的戰略決策。SVA的始作俑Rappaport認為,傳統以權責發生制盈利為基礎的方法不足以計量企業經濟價值的變動,無法開發出一種旨在實現股東報酬最大化的財務戰略。英國學者Rogerw .M ills也認為,儘管EPS增長可能是最為人們所共同接受的公司財務業績的衡量標準,但極少有經驗表明EPS增長和股東價值之間的一貫聯繫。

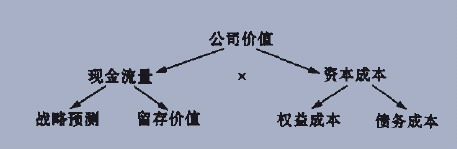

SVA作為一種折現現金流量計量方法,大大豐富了未來維度上的現金流動會計的內容。其應用的關鍵之處在於未來現金流量及折現繫數的確定,它借“價值動因組合,為媒介達成數據的計算加控制而價值動因包括:銷售增長率、經營利潤邊際、投資和資本成本。銷售增長率和經營利潤邊際影響現金流入量,固定資本和營運資本投資影響現金流出量,而資本成本則影響所產生現金的現值。SVA計算原理如下圖所示

股東價值分析主要服務於企業戰略決策,主要提供與評價企業收購清理有關的戰略管理會計信息,而且它的誕生和發展使管理會計服務對象提高到戰略層次,從而便利於管理當局高屋建翎的統籌企業全局,可視為管理會計發展的新突破。

然而,股東價值分析本身也存在著缺陷。即:由於留存價值的預測方式有很多種,而且每一種均與不同的環境條件相關,因而SVA對與某一特定戰略相關的留存價值的計量難以找到惟一的方式。