增值稅

出自 MBA智库百科(https://wiki.mbalib.com/)

增值稅(Value Added Tax,VAT)

目錄 |

增值稅是指對納稅人生產經營活動的增值額征收的一種間接稅。是以商品(含應稅勞務)在流轉過程中產生的增值額作為計稅依據而征收的一種流轉稅。從計稅原理上說,增值稅是對商品生產、流通、勞務服務中多個環節的新增價值或商品的附加值征收的一種流轉稅。實行價外稅,也就是由消費者負擔,有增值才徵稅沒增值不徵稅。

在實際當中,商品新增價值或附加值在生產和流通過程中是很難準確計算的。因此,中國也採用國際上的普遍採用的稅款抵扣的辦法。即根據銷售商品或勞務的銷售額,按規定的稅率計算出銷售稅額,然後扣除取得該商品或勞務時所支付的增值稅款,也就是進項稅額,其差額就是增值部分應交的稅額,這種計算方法體現了按增值因素計稅的原則。

增值稅征收通常包括生產、流通或消費過程中的各個環節,是基於增值額或價差為計稅依據的中性稅種,理論上包括農業各個產業領域(種植業、林業和畜牧業)、採礦業、製造業、建築業、交通和商業服務業等,或者按原材料採購、生產製造、批發、零售與消費各個環節。

增值稅是對銷售貨物或者提供加工、修理修配勞務以及進口貨物的單位和個人就其實現的增值額征收的一個稅種。增值稅已經成為中國最主要的稅種之一,增值稅的收入占中國全部稅收的60%以上,是最大的稅種。增值稅由國家稅務局負責征收,稅收收入中75%為中央財政收入,25%為地方收入。進口環節的增值稅由海關負責征收,稅收收入全部為中央財政收入。

一種銷售稅,屬累退稅,是基於商品或服務的增值而徵稅的一種間接稅,在澳大利亞、加拿大、紐西蘭、新加坡稱為商品及服務稅(Goods and Services Tax, GST),在日本稱作消費稅。增值稅是法國經濟學家 Maurice Lauré於1954年所發明的,目前,法國政府有45%的收入來自增值稅。

註:2016年4月29日,國務院印發《關於做好全面推開營改增試點工作的通知》(以下簡稱“通知”)和《全面推開營改增試點後調整中央與地方增值稅收入劃分過渡方案的通知》(以下簡稱“過渡通知”)。

過渡通知強調,以2014年為基數核定中央返還和地方上繳基數。所有行業企業繳納的增值稅均納入中央和地方共用範圍。中央分享增值稅的50%。地方按稅收繳納地分享增值稅的50%。中央上劃收入通過稅收返還方式給地方,確保地方既有財力不變。中央集中的收入增量通過均衡性轉移支付分配給地方,主要用於加大對中西部地區的支持力度。

過渡通知還透露了具體實施時間和過渡期限:調整中央與地方增值稅收入劃分過渡方案,與全面推開營改增試點同步實施,即自2016年5月1日起執行。過渡期暫定2—3年,屆時根據中央與地方事權和支出責任劃分、地方稅體系建設等改革進展情況,研究是否適當調整。

為貫徹落實黨中央、國務院決策部署,推進增值稅實質性減稅,我國自2019年4月1日起下調增值稅稅率,購進農產品扣除率及進出口退稅率也相應調整。

生產型增值稅指在征收增值稅時,只能扣除屬於非固定資產項目的那部分生產資料的稅款,不允許扣除固定資產價值中所含有的稅款。該類型增值稅的徵稅對象大體上相當於國民生產總值,因此稱為生產型增值稅。

收入型增值稅指在征收增值稅時,只允許扣除固定資產折舊部分所含的稅款,未提折舊部分不得計入扣除項目金額。該類型增值稅的徵稅對象大體上相當於國民收入,因此稱為收*入型增值稅。

消費型增值稅指在征收增值稅時,允許將固定資產價值中所含的稅款全部一次性扣除。這樣,就整個社會而言,生產資料都排除在徵稅範圍之外。該類型增值稅的徵稅對象僅相當於社會消費資料的價值,因此稱為消費型增值稅。中國從2009年1月1日起,在全國所有地區實施消費型增值稅。

1.征收範圍:在中華人民共和國境內銷售貨物或者提供的加工、修理修配勞務和應稅服務以及進口的貨物。

2.納稅人:在中華人民共和國境內銷售貨物或者提供加工、修理修配勞務和應稅服務以及進口貨物的單位和個人。

中華人民共和國境外的單位或者個人在境內提供應稅勞務和應稅服務,在境內未設有經營機構的,以其境內代理人為扣繳義務人;在境內沒有代理人的,以購買方為扣繳義務人。

(圖片來源:互聯網)

適用11%增值稅稅率貨物範圍註釋

一、農產品

農產品,是指種植業、養殖業、林業、牧業、水產業生產的各種植物、動物的初級產品。具體徵稅範圍暫繼續按照《財政部、國家稅務總局關於印發〈農業產品徵稅範圍註釋〉的通知》(財稅字〔1995〕52號)及現行相關規定執行,並包括掛麵、乾薑、薑黃、玉米胚芽、動物骨粒、按照《食品安全國家標準—巴氏殺菌乳》(GB19645—2010)生產的巴氏殺菌乳、按照《食品安全國家標準—滅菌乳》(GB25190—2010)生產的滅菌乳。

二、食用植物油、自來水、暖氣、冷氣、熱水、煤氣、石油液化氣、天然氣、沼氣、居民用煤炭製品、圖書、報紙、雜誌、化肥、農藥、農機、農膜

上述貨物的具體徵稅範圍暫繼續按照《國家稅務總局關於印發〈增值稅部分貨物徵稅範圍註釋〉的通知》(國稅發〔1993〕151號)及現行相關規定執行,並包括棕櫚油、棉籽油、茴油、毛椰子油、核桃油、橄欖油、花椒油、杏仁油、葡萄籽油、牡丹籽油、由石油伴生氣加工壓縮而成的石油液化氣、西氣東輸項目上游中外合作開采天然氣、中小學課本配套產品(包括各種紙製品或圖片)、國內印刷企業承印的經新聞出版主管部門批准印刷且採用國際標準書號編序的境外圖書、農用水泵、農用柴油機、不帶動力的手扶拖拉機、三輪農用運輸車、密集型烤房設備、頻振式殺蟲燈、自動蟲情測報燈、粘蟲板、捲簾機、農用挖掘機、養雞設備系列、養豬設備系列產品、動物屍體降解處理機、蔬菜清洗機。

三、飼料

飼料,是指用於動物飼養的產品或其加工品。具體徵稅範圍按照《國家稅務總局關於修訂“飼料”註釋及加強飼料徵免增值稅管理問題的通知》(國稅發〔1999〕39號)執行,並包括豆粕、寵物飼料、飼用魚油、礦物質微量元素舔磚、飼料級磷酸二氫鈣產品。

四、音像製品

音像製品,是指正式出版的錄有內容的錄音帶、錄像帶、唱片、激光唱盤和激光視盤。

五、電子出版物

電子出版物,是指以數字代碼方式,使用電腦應用程式,將圖文聲像等內容信息編輯加工後存儲在具有確定的物理形態的磁、光、電等介質上,通過內嵌在電腦、手機、電子閱讀設備、電子顯示設備、數字音/視頻播放設備、電子游戲機、導航儀以及其他具有類似功能的設備上讀取使用,具有交互功能,用以表達思想、普及知識和積累文化的大眾傳播媒體。載體形態和格式主要包括只讀光碟(CD只讀光碟CD—ROM、互動式光碟CD—I、照片光碟Photo—CD、高密度只讀光碟DVD—ROM、藍光只讀光碟HD—DVD ROM和BD ROM)、一次寫入式光碟(一次寫入CD光碟CD—R、一次寫入高密度光碟DVD—R、一次寫入藍光光碟HD—DVD/R,BD—R)、可擦寫光碟(可擦寫CD光碟CD—RW、可擦寫高密度光碟DVD—RW、可擦寫藍光光碟HDDVD—RW和BD—RW、磁光碟MO)、軟磁碟(FD)、硬磁碟(HD)、集成電路卡(CF卡、MD卡、SM卡、MMC卡、RR—MMC卡、MS卡、SD卡、XD卡、T—F1ash卡、記憶棒)和各種存儲晶元。

六、二甲醚

二甲醚,是指化學分子式為CH3OCH3,常溫常壓下為具有輕微醚香味,易燃、無毒、無腐蝕性的氣體。

七、食用鹽

食用鹽,是指符合《食用鹽》(GB/T 5461-2016)和《食用鹽衛生標準》(GB2721—2003)兩項國家標準的食用鹽。

一、一般納稅人生產下列貨物,可按簡易辦法依照6%征收率計算繳納增值稅。

(一)縣以下小型水力發電單位生產的電力;

(二) 建築用和生產建築材料所用的砂、土、石料;

(三)以自己採掘的砂、土、石料或其他礦物連續生產的磚、瓦、石灰;

(四)原料中摻有煤矸石、石煤、粉煤灰、燒煤鍋爐的爐底渣及其他廢渣(不包括高爐水渣)生產的牆體材料;

(五)用微生物、微生物代謝產物、動物毒素、人或動物的血液或組織製成的生物製品。

二、金屬礦採選產品、非金屬礦採選產品增值稅稅率由17%調整為13%。

三、增值稅一般納稅人銷售自來水可按6%的稅率征收。

四、文物商店和拍賣行的貨物銷售按6%的稅率征收。

五、寄售商店代銷寄售物品、典當業銷售的死當物品按6%的稅率征收。

六、單位和個人經營者銷售自己使用過的游艇、摩托車和應徵消費稅的汽車,按6%的征收率計算繳納增值稅。

七、銷售自己使用過的其他屬於貨物的固定資產,暫免征收增值稅。

註:“使用過的其他屬於貨物的固定資產”應同時具備以下幾個條件:

(一)屬於企業固定資產目錄所列貨物;

(三)銷售價格不超過其原值的貨物。

對不同時具備上述條件,無論會計制度規定如何核算,均應按6%的征收率征收增值稅。

八、增值稅小規模納稅人銷售進口貨物,稅率為3%,提供加工、修理修配勞務,稅率為3%。

九、郵政部門以外的其他單位與個人銷售集郵商品、征收增值稅。

十、增值稅一般納稅人向小規模納稅人購買的農業產品,可視為免稅農業產品按10%的扣除率計算進項稅額。

十二、增值稅一般納稅人憑發票上的運費金額按7%的扣除率計算進項稅額。如運輸費用和其他雜費合併開列,則不得計算進項稅額。

增值稅的進項稅額[1]

- 用於非增值稅應稅項目、免徵增值稅項目、集體福利或者個人消費的購進貨物或者應稅勞務;

- 非正常損失的購進貨物及相關的應稅勞務;

- 非正常損失的在產品、產成品所耗用的購進貨物或者應稅勞務;

- 國務院財政、稅務主管部門規定的納稅人自用消費品;

- 《中華人民共和國增值稅暫行條例》第(一)項至第(四)項規定的貨物的運輸費用和銷售免稅貨物的運輸費用。

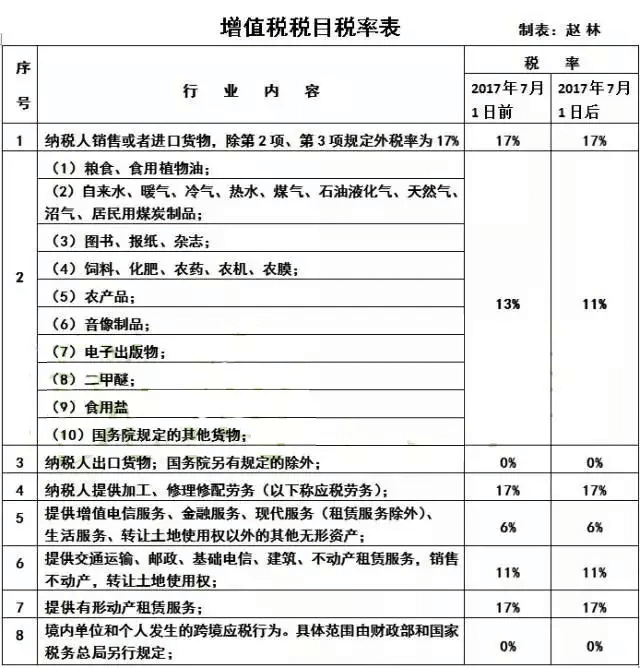

增值稅稅率的調整[2]

一、《財政部 國家稅務總局關於部分貨物適用增值稅低稅率和簡易辦法征收增值稅政策的通知》(財稅〔2009〕9號)第二條第(一)項和第(二)項中“按照簡易辦法依照4%征收率減半征收增值稅”調整為“按照簡易辦法依照3%征收率減按2%征收增值稅”。

《財政部 國家稅務總局關於全國實施增值稅轉型改革若幹問題的通知》(財稅〔2008〕170號)第四條第(二)項和第(三)項中“按照4%征收率減半征收增值稅”調整為“按照簡易辦法依照3%征收率減按2%征收增值稅”。

二、財稅〔2009〕9號文件第二條第(三)項和第三條“依照6%征收率”調整為“依照3%征收率”。

三、財稅〔2009〕9號文件第二條第(四)項“依照4%征收率”調整為“依照3%征收率”。

四、通知自2014年7月1日起執行。

增值稅的計徵方式目前主要有兩類:增值稅的稅率,適用於一般納稅人,目前有17%、13%、11%和6%共四檔稅率;增值稅的征收率適用於小規模納稅人和特定一般納稅人。小規模納稅人統一按3%的征收率計徵;對一些特定的一般納稅人,則適用6%、5%、4%、3%四檔征收率。

具體來說,征收率為6%的項目包括自來水、小型水力發電單位生產的電力、部分建材產品和生物製品;征收率為5%的項目為中外合作開采的原油、天然氣;征收率為4%的項目包括寄售、典當和拍賣商品、銷售舊貨;征收率為3%的項目為公共交通運輸等營改增個別應稅服務。

五、增值稅稅率由四檔減至三檔[3]

2017年4月19日,國務院常務會議決定推出進一步減稅措施,持續推動實體經濟降成本增後勁;通過《中華人民共和國公共圖書館法(草案)》。會議決定,在一季度已出台降費2000億元措施的基礎上,進一步推出以下減稅舉措:

一是繼續推進營改增,簡化增值稅稅率結構。從今年7月1日起,將增值稅稅率由四檔減至17%、11%和6%三檔,取消13%這一檔稅率;將農產品、天然氣等增值稅稅率從13%降至11%。同時,對農產品深加工企業購入農產品維持原扣除力度不變,避免因進項抵扣減少而增加稅負。

六、深化增值稅改革,推進增值稅實質性減稅[4]

為貫徹落實黨中央、國務院決策部署,推進增值稅實質性減稅,現將2019年增值稅改革有關事項公告如下:

(一)增值稅一般納稅人(以下稱納稅人)發生增值稅應稅銷售行為或者進口貨物,原適用16%稅率的,稅率調整為13%;原適用10%稅率的,稅率調整為9%。

(二)納稅人購進農產品,原適用10%扣除率的,扣除率調整為9%。納稅人購進用於生產或者委托加工13%稅率貨物的農產品,按照10%的扣除率計算進項稅額。

(三)原適用16%稅率且出口退稅率為16%的出口貨物勞務,出口退稅率調整為13%;原適用10%稅率且出口退稅率為10%的出口貨物、跨境應稅行為,出口退稅率調整為9%。

2019年6月30日前(含2019年4月1日前),納稅人出口前款所涉貨物勞務、發生前款所涉跨境應稅行為,適用增值稅免退稅辦法的,購進時已按調整前稅率征收增值稅的,執行調整前的出口退稅率,購進時已按調整後稅率征收增值稅的,執行調整後的出口退稅率;適用增值稅免抵退稅辦法的,執行調整前的出口退稅率,在計算免抵退稅時,適用稅率低於出口退稅率的,適用稅率與出口退稅率之差視為零參與免抵退稅計算。

出口退稅率的執行時間及出口貨物勞務、發生跨境應稅行為的時間,按照以下規定執行:報關出口的貨物勞務(保稅區及經保稅區出口除外),以海關出口報關單上註明的出口日期為準;非報關出口的貨物勞務、跨境應稅行為,以出口發票或普通發票的開具時間為準;保稅區及經保稅區出口的貨物,以貨物離境時海關出具的出境貨物備案清單上註明的出口日期為準。

(四)適用13%稅率的境外旅客購物離境退稅物品,退稅率為11%;適用9%稅率的境外旅客購物離境退稅物品,退稅率為8%。

2019年6月30日前,按調整前稅率征收增值稅的,執行調整前的退稅率;按調整後稅率征收增值稅的,執行調整後的退稅率。

退稅率的執行時間,以退稅物品增值稅普通發票的開具日期為準。

(五)自2019年4月1日起,《營業稅改徵增值稅試點有關事項的規定》(財稅〔2016〕36號印發)第一條第(四)項第1點、第二條第(一)項第1點停止執行,納稅人取得不動產或者不動產在建工程的進項稅額不再分2年抵扣。此前按照上述規定尚未抵扣完畢的待抵扣進項稅額,可自2019年4月稅款所屬期起從銷項稅額中抵扣。

(六)納稅人購進國內旅客運輸服務,其進項稅額允許從銷項稅額中抵扣。

1、納稅人未取得增值稅專用發票的,暫按照以下規定確定進項稅額:

(1)取得增值稅電子普通發票的,為發票上註明的稅額;

(2)取得註明旅客身份信息的航空運輸電子客票行程單的,為按照下列公式計算進項稅額:

航空旅客運輸進項稅額=(票價+燃油附加費)÷(1+9%)×9%

(3)取得註明旅客身份信息的鐵路車票的,為按照下列公式計算的進項稅額:

鐵路旅客運輸進項稅額=票面金額÷(1+9%)×9%

(4)取得註明旅客身份信息的公路、水路等其他客票的,按照下列公式計算進項稅額:

公路、水路等其他旅客運輸進項稅額=票面金額÷(1+3%)×3%

2、《營業稅改徵增值稅試點實施辦法》(財稅〔2016〕36號印發)第二十七條第(六)項和《營業稅改徵增值稅試點有關事項的規定》(財稅〔2016〕36號印發)第二條第(一)項第5點中“購進的旅客運輸服務、貸款服務、餐飲服務、居民日常服務和娛樂服務”修改為“購進的貸款服務、餐飲服務、居民日常服務和娛樂服務”。

(七)自2019年4月1日至2021年12月31日,允許生產、生活性服務業納稅人按照當期可抵扣進項稅額加計10%,抵減應納稅額(以下稱加計抵減政策)。

1、本公告所稱生產、生活性服務業納稅人,是指提供郵政服務、電信服務、現代服務、生活服務(以下稱四項服務)取得的銷售額占全部銷售額的比重超過50%的納稅人。四項服務的具體範圍按照《銷售服務、無形資產、不動產註釋》(財稅〔2016〕36號印發)執行。

2019年3月31日前設立的納稅人,自2018年4月至2019年3月期間的銷售額(經營期不滿12個月的,按照實際經營期的銷售額)符合上述規定條件的,自2019年4月1日起適用加計抵減政策。

2019年4月1日後設立的納稅人,自設立之日起3個月的銷售額符合上述規定條件的,自登記為一般納稅人之日起適用加計抵減政策。

納稅人確定適用加計抵減政策後,當年內不再調整,以後年度是否適用,根據上年度銷售額計算確定。

納稅人可計提但未計提的加計抵減額,可在確定適用加計抵減政策當期一併計提。

2、納稅人應按照當期可抵扣進項稅額的10%計提當期加計抵減額。按照現行規定不得從銷項稅額中抵扣的進項稅額,不得計提加計抵減額;已計提加計抵減額的進項稅額,按規定作進項稅額轉出的,應在進項稅額轉出當期,相應調減加計抵減額。計算公式如下:

當期計提加計抵減額=當期可抵扣進項稅額×10%

當期可抵減加計抵減額=上期末加計抵減額餘額+當期計提加計抵減額-當期調減加計抵減額

3、納稅人應按照現行規定計算一般計稅方法下的應納稅額(以下稱抵減前的應納稅額)後,區分以下情形加計抵減:

(1)抵減前的應納稅額等於零的,當期可抵減加計抵減額全部結轉下期抵減;

(2)抵減前的應納稅額大於零,且大於當期可抵減加計抵減額的,當期可抵減加計抵減額全額從抵減前的應納稅額中抵減;

(3)抵減前的應納稅額大於零,且小於或等於當期可抵減加計抵減額的,以當期可抵減加計抵減額抵減應納稅額至零。未抵減完的當期可抵減加計抵減額,結轉下期繼續抵減。

4、納稅人出口貨物勞務、發生跨境應稅行為不適用加計抵減政策,其對應的進項稅額不得計提加計抵減額。

納稅人兼營出口貨物勞務、發生跨境應稅行為且無法劃分不得計提加計抵減額的進項稅額,按照以下公式計算:

不得計提加計抵減額的進項稅額=當期無法劃分的全部進項稅額×當期出口貨物勞務和發生跨境應稅行為的銷售額÷當期全部銷售額

5、納稅人應單獨核算加計抵減額的計提、抵減、調減、結餘等變動情況。騙取適用加計抵減政策或虛增加計抵減額的,按照《中華人民共和國稅收征收管理法》等有關規定處理。

6、加計抵減政策執行到期後,納稅人不再計提加計抵減額,結餘的加計抵減額停止抵減。

(八)自2019年4月1日起,試行增值稅期末留抵稅額退稅制度。

1、同時符合以下條件的納稅人,可以向主管稅務機關申請退還增量留抵稅額:

(1)自2019年4月稅款所屬期起,連續六個月(按季納稅的,連續兩個季度)增量留抵稅額均大於零,且第六個月增量留抵稅額不低於50萬元;

(2)納稅信用等級為A級或者B級;

(3)申請退稅前36個月未發生騙取留抵退稅、出口退稅或虛開增值稅專用發票情形的;

(4)申請退稅前36個月未因偷稅被稅務機關處罰兩次及以上的;

(5)自2019年4月1日起未享受即徵即退、先徵後返(退)政策的。

2、本公告所稱增量留抵稅額,是指與2019年3月底相比新增加的期末留抵稅額。

3、納稅人當期允許退還的增量留抵稅額,按照以下公式計算:

允許退還的增量留抵稅額=增量留抵稅額×進項構成比例×60%

進項構成比例,為2019年4月至申請退稅前一稅款所屬期內已抵扣的增值稅專用發票(含稅控機動車銷售統一發票)、海關進口增值稅專用繳款書、解繳稅款完稅憑證註明的增值稅額占同期全部已抵扣進項稅額的比重。

4、納稅人應在增值稅納稅申報期內,向主管稅務機關申請退還留抵稅額。

5、納稅人出口貨物勞務、發生跨境應稅行為,適用免抵退稅辦法的,辦理免抵退稅後,仍符合本公告規定條件的,可以申請退還留抵稅額;適用免退稅辦法的,相關進項稅額不得用於退還留抵稅額。

6、納稅人取得退還的留抵稅額後,應相應調減當期留抵稅額。按照本條規定再次滿足退稅條件的,可以繼續向主管稅務機關申請退還留抵稅額,但本條第(一)項第1點規定的連續期間,不得重覆計算。

7、以虛增進項、虛假申報或其他欺騙手段,騙取留抵退稅款的,由稅務機關追繳其騙取的退稅款,並按照《中華人民共和國稅收征收管理法》等有關規定處理。

8、退還的增量留抵稅額中央、地方分擔機制另行通知。

(九)本公告自2019年4月1日起執行。

《中華人民共和國增值稅暫行條例實施細則》(財法字[1993]38號)

增值稅起徵點的幅度規定如下:

- 銷售貨物的起徵點為月銷售額600-2000元。

- 銷售應稅勞務的起徵點為月銷售額200-800元。

- 按次納稅的起徵點為每次(日)銷售額50-80元。

《中華人民共和國增值稅暫行條例實施細則》(國家稅務總局令第50號2008年12月18日)

增值稅起徵點的幅度規定如下:

- 銷售貨物的,為月銷售額2000-5000元;

- 銷售應稅勞務的,為月銷售額1500-3000元;

- 按次納稅的,為每次(日)銷售額150-200元。

《中華人民共和國增值稅暫行條例實施細則》(財政部令第65號2011年10月28日)

增值稅起徵點的幅度規定如下:

增值稅的主要免稅規定[1]

《中華人民共和國增值稅暫行條例》第十五條規定了下列7個項目免徵增值稅:

- 農業生產者銷售的自產農產品;

- 避孕藥品和用具;

- 古舊圖書;

- 直接用於科學研究、科學試驗和教學的進口儀器、設備;

- 外國政府、國際組織無償援助的進口物資和設備;

- 由殘疾人的組織直接進口供殘疾人專用的物品;

- 銷售的自己使用過的物品。

除前款規定外,增值稅的免稅、減稅項目由國務院規定。任何地區、部門均不得規定免稅、減稅項目。

增值稅的計算方法[6]

增值稅的計算方法有直接計演算法和間接計演算法兩種。世界各國普遍採用間接法(扣稅法),我國的增值稅計算也統一採用扣稅法。

- 1.直接計演算法

直接法是指按照產品銷售額扣除法定扣除項目(外購的原材料、固定資產、燃料動力、包裝物等)後的餘額作為增值稅,再乘以相應的稅率計算應納稅額的方法。

在直接計演算法下,計算增值稅的方法又可分為以下兩種。

- 1)加法

加法是將構成增值額的各要素相加來計算增值額。其計算公式為

增值額=本月發生的工資+利潤+租金+其他屬於增值稅項目的數額 應納稅額=增值額×增值稅率

這種方法在理論上可行,而在實際業務中卻存在很多問題,比如要準確計算和詳細核實這些增值項目,一是工作量大,二是非常複雜,因此在國際上沒有一個國家採用。

- 2)減法

減法(扣除法)是以產品銷售額扣除法定扣除額後的餘額作為增值額,扣除項目一般包括外購的原材料、固定資產、燃料動力、包裝物等金額。其計算公式為

增值額=本期銷售額-規定扣除的非增值額 應納稅額=增值額×增值稅率

這種方法在實際業務中也同樣存在著增值項目難以劃分等問題,所以該方法一般也不被採用。

- 2.間接計演算法

間接法也叫扣稅法,是不直接計算增值額,而是採用抵扣稅款的方式計算應納稅額的方法。

其計算公式為

應納稅額=銷售額×增值稅率-本期購進中已納稅額

實行扣稅法計算應納稅額時,理論上可行,實務中便於操作,是以購貨發票所列已納稅款為依據進行進項稅款扣除的。目前,世界各國普遍採用扣稅法,我國增值稅也統一採用扣稅法。

- (1)一般納稅人計稅方法

小規模納稅人以外的納稅人(以下稱一般納稅人)因銷售貨物退回或者折讓而退還給購買方的增值稅額,應從發生銷售貨物退回或者折讓當期的銷項稅額中扣減;因購進貨物退出或者折讓而收回的增值稅額,應從發生購進貨物退出或者折讓當期的進項稅額中扣減。

一般納稅人銷售貨物或者應稅勞務,開具增值稅專用發票後,發生銷售貨物退回或者折讓、開票有誤等情形,應按國家稅務總局的規定開具紅字增值稅專用發票。未按規定開具紅字增值稅專用發票的,增值稅額不得從銷項稅額中扣減。

- 應納稅額計算公式:

應納稅額=當期銷項稅額-當期進項稅額 當期銷項稅額=當期銷售額×適用稅率

- (2)小規模納稅人計稅方法

小規模納稅人銷售貨物或者應稅勞務採用銷售額和應納稅額合併定價方法的,按下列公式計算銷售額:銷售額=含稅銷售額÷(1+征收率)

應納稅額計算公式:

應納稅額=銷售額×適用征收率

(3)進口貨物退稅

納稅人進口貨物,按照組成計稅價格和規定的適用稅率計算應納增值稅稅額。

(4)出口貨物退稅

納稅人出口適用零稅率的貨物,可以按照規定向稅務機關申報辦理該項出口貨物的增值稅退稅。

目前,出口退稅率分5%、6%、9%、11%、13%、17%六檔。

增值稅和消費稅不同的地方是增值稅在每一個商業環節的增值部分來徵稅,而消費稅則在最終銷售予消費者的環節上才徵稅。

- 例:假設一件貨品被生產並出售。

- 1.沒有任何消費稅

- 2.美國式消費稅

假設當地征收10%消費稅。

- 生產商花費了$1.00購買原材料,而它並非最終消費者。

- 生產商以$1.20把該貨品被出售給零售商,而它並非最終消費者,它能獲利$0.20

- 零售商以$1.65 ($1.50 + 10%)把該貨品售予消費者,同時繳交$0.15的稅款給政府,並獲利$0.30

所以最終的消費者需額外付出10%的消費稅給政府,而零售商則不會因消費稅而直接有損失,但他們需要負擔額外行政工作,而原材料供應商和生產商則不會受到影響,但他們需要核實他們的顧客是否最終消費者。

- 3.增值稅

假設某地征收10%的商品及服務稅(一種增值稅):

| 角色 | 原本標價 | 售價之商品及服務稅 | 最終售價 | 應付稅項金額 |

| 原材料供應商 | $50 | $5 | $55 | $5 |

| 生產商 | $150 | $15 | $165 | $15-$5=$10 |

| 零售商 | $250 | $25 | $275 | $25-$15=$10 |

| 商品及服務稅總額 | $25 |

- 原材料供應商向生產商售出原本標價$50的原材料,需要額外收取$5的商品及服務稅。原材料供應商收到的額外$5將會全數付給稅務部門。

- 生產商向零售商售出原本標價$150的貨品,需要額外收取$15的商品及服務稅。生產商收到的額外$15中,其中$5是補償之前付出的商品及服務稅,其餘$10將會付給稅務部門。

- 零售商向消費者售出原本標價$250的貨品,需要額外收取$25的商品及服務稅。零售商收到的額外$25中,其中$15是補償之前付出的商品及服務稅,其餘$10將會付給稅務部門。

- 稅務部門分別從原材料供應商、生產商及零售商收取$5、$10及$10,總數為$25,即是零售商貨品原本標價$250的10%。

增值稅鏈條是理解增值稅的關鍵。

由增值稅鏈條可以推出以下結論:

一、對於增值稅來說,從對政府的財政收入和消費者的稅收負擔來看。多稅率征收和單稅率征收的效果是一樣的。

- 4.限制

在以上例子,我們假設了在徵稅前後被生產和出售的貨物的數量是相同,但在現實生活中並非如此。

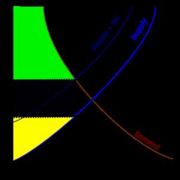

基於供應和需求的原則,由於消費稅或是增值稅會提高成本,這會使需求曲線或供應曲線左傾。這在功能上是相同的。因此,購貨的數量和/或它的售價會被降低。

供應和需求的轉變並沒有包括在上述例子中,因為這效應對不同貨品有所不同,上述例子假設了這種稅是不會扭曲的。

由於對某些人的價格上升,所交易的商品數量會減少。相對地,有些人會被損害多於政府所能夠從稅收得到的,這主要因為供應和需求的變化,而又稱作重量損失(deadweight loss)。如果經濟體系所損失的以入大於政府所得到稅收,或政府花費多於「消耗」稅收,這就是一個無效率的稅。當扭曲出現時,消費費稅或是增值稅會被認為是優越的,因為它們扭曲了投資意欲,並使消費下降。

在左圖中,稅收帶來的三角型的面積、原來的供應曲線和需求曲線代表重量損失,而灰色區域則代要稅政稅收。

對增值稅利弊的分析[7]

在過去的20年中,增值稅被介紹到許多發展中國家。主張增值稅的主要論點是,由於增值稅有內在的自我監督機制,因而它是一種比較可靠的稅種。另外,增值稅沒有消費稅或產品稅帶來的那種“重覆(cascading effect)徵稅”效應。所謂“重覆徵稅”,是指某稅種在生產的各個階段以總銷售額為稅基徵稅,已經交過稅的上游產品(如原材料)在下游產品(如上述原材料製造的消費品)銷售時還需要再次上稅。在這種情況下,縱向聯合的企業(將幾個生產階段組合起來)比上下游相互獨立的企業可減少繳納的稅額。其效果是鼓勵縱向聯合。而增值稅由於是對單個生產增值部分徵稅,避免了對下游行業過度徵稅的問題,減少了重覆徵稅所帶來的對工業組織的扭曲。

對增值稅的批評主要是針對其“累退”的收入分配效應。與高收入者相比,低收入消費者占收入的比重較大。因為增值稅對所有購買同種產品的消費者均課以同樣的稅率,因而低收入者實際繳納的稅收占其收入的比重就大於高收入者。比如,一個高收入者的年收人為4萬美元,每年消費3萬美元,消費率為75%;一個低收入者的年收入為2萬美元,每年消費1.8萬元,消費率為90%。假設所有消費均被課以20%的增值稅,高收入者繳稅額為6000元,占其總收入的15%;低收人者繳稅額為3600元,占其總收人的比例為18%。由此可見,增值稅事實上不是一種累進稅,而是一種累退稅,即收入越高者繳費比例越低。這種效應與稅收分配差別的目標是相悖的。為了減少這種效應的影響,一些國家採用對某些產品(如經加工的農產品)免徵增值稅的辦法,以降低窮人的稅負。許多國家還對一些奢侈品(煙酒、化妝品等)另收特種消費稅(excise tax),以增加富人的稅負。

在美國的密歇根州征收一種稱為單一商業稅(Single Business Tax, SBT)的增值稅,這是美國唯一使用增值稅的州份。當地由1975年開徵此稅,並連同企業收入稅(Corporate Income Tax, CIT)。根據當地法例,單一商業稅會在2009年前全面廢除。

中華人民共和國自1979年開始引入增值稅,隨後進行了兩階段改革:

- 第一個階段即1983年增值稅改革:這次改革屬於增值稅的過渡性階段。此時的增值稅是在產品稅的基礎上進行的,徵稅範圍較窄,稅率檔次較多,計算方式複雜,殘留產品稅的痕跡,屬變性增值稅。

- 第二個階段即稅改革,屬增值稅的規範階段。參照國際上通常的做法,結合了大陸的實際情況,擴大了徵稅範圍,減並了稅率,又規範了計算方法,開始進入國際通行的規範化行列。是中國大陸最大的稅種,占稅收收入的60%左右,但存在一些缺陷。

根據1993年12月頒佈的《中華人民共和國增值稅暫行條例》的規定,增值稅的開徵範圍:境內銷售貨物或者提供加工、修理修配勞務以及進口貨物的單位和個人,為增值稅的納稅義務人;稅率分13%、17%和免徵三部分。具體實施過程中,課稅對象分為一般納稅人和小規模納稅人,根據課稅對象的不同分別採取不同的計稅和管理辦法。

適應的法律法規:中國大陸境內增值稅的管理、征收相關的法律、法規除了稅收相關一般性法律法規外,專業性的法規有

- 《中華人民共和國增值稅暫行條例》(1993年12月13日國務院令(1993)第134號);

- 《中華人民共和國增值稅暫行條例實施細則》(1993年12月25日,財法字【1993】第038號);

- 《增值稅一般納稅人申請認定辦法》(1994年3月15日,國稅發【1994】第059號);

- 《增值稅小規模納稅人征收管理辦法》(1994年4月23日,國稅發【1994】第116號);

- 《增值稅一般納稅人納稅申報辦法》(1999年3月2日,國稅發【1999】第029號)。

所有歐盟的成員國必須征收增值稅。然而,部分成員國有部分免稅地區,例如西班牙的加那利群島(Canary Islands)、休達(Ceuta)、梅利利亞(Melilla),英國的直布羅陀(Gibraltar),芬蘭的奧蘭群島(Åland Islands)等,而葡萄牙的馬德拉(Madeira)則征收一個相當低的增值稅率。

在歐盟的稅制中,當一個人進一項經濟活動,供應商品及服務給另外一人,而供應的價值超過免稅額,他就需要登記並向他的顧客徵稅。(增值稅可以包括在雙方所同意的價格的一部分;或在雙方同意的價格以外再加上。)

由一間商業機構收取但由顧客付出的增值稅被稱為輸出增值稅(Output VAT),至於由另一間商業機構付出給供應商的被稱為輸入增值稅(Input VAT)。如果該商業機構把被征收輸入增值稅的原料來生產需付輸出增值稅的商品,它便可獲得退稅。

在歐盟國家,增值稅率不盡相同,最低的標準稅率是15%,然而部分國家的部分商品(如家用燃料和電力)則可低至5%。至於歐盟國家最高的稅率是25%。

The Sixth VAT Directive requires certain goods and services to be exempt from VAT (for example, postal services, medical care, lending, insurance, betting), and certain other goods and services to be exempt from VAT but subject to the ability of an EU member state to opt to charge VAT on those supplies (such as land and certain financial services). Input VAT that is attributable to exempt supplies is not recoverable, although a business can increase its prices so the customer effectively bears the cost of the 'sticking' VAT (the effective rate will be lower than the headline rate and depend on the balance between previously taxed input and labour at the exempt stage).

Finally, some goods and services are "zero-rated". The zero-rate is a positive rate of tax calculated at 0%. Supplies subject to the zero-rate are still "taxable supplies", i.e. they have VAT charged on them. In the UK, examples include most food, books, drugs, and certain kinds of transport. The zero-rate is not featured in the EU Sixth Directive as it was intended that the minimum VAT rate throughout Europe would be 5%. However zero-rating remains in some Member States, most notably the UK, as a legacy of pre-EU legislation. These Member States have been granted a derogation to continue existing zero-rating but cannot add new goods or services.

When goods are imported into the EU from other states, VAT is generally charged at the border, at the same time as customs duty. "Acquisition" VAT is payable when goods are acquired in one EU member state from another EU member state (this is done not at the border but through an accounting mechanism). EU businesses are often required to charge themselves VAT under the reverse charge mechanism where services are received from another member state or from outside of the EU.

Businesses can be required to register for VAT in EU member states, other than the one in which they are based, if they supply goods via mail order to those states, over a certain threshold. Businesses that are established in one member state but which receive supplies in another member state may be able to reclaim VAT charged in the second state under the provisions of the Eighth VAT Directive (Directive 79/1072/EC). A similar directive, the Thirteenth VAT Directive (Directive 86/560/EC), also allows businesses established outside the EU to recover VAT in certain circumstances.

Following changes introduced on 1 July, 2003 (under Directive 2002/38/EC), non-EU businesses providing digital electronic commerce and entertainment products and services to EU countries are also required to register with the tax authorities in the relevant EU member state, and to collect VAT on their sales at the appropriate rate, according to the location of the purchaser. Alternatively, under a special scheme, non-EU businesses may register and account for VAT on only one EU member state. This produces distortions as the rate of VAT is that of the member state of registration, not where the customer is located, and an alternative approach is therefore under negotiation, whereby VAT is charged at the rate of the member state where the purchaser is located.

T he differences between different rates of VAT was often originally justified by certain products being "luxuries" and thus bearing high rates of VAT, whereas other items were deemed to be "essentials" and thus bearing lower rates of VAT. However, often high rates persisted long after the argument was no longer valid. For instance, France taxed cars as a luxury product (33%) up into the 1980s, when most of the French households owned one or more cars. Similarly, in the UK, clothing for children is "zero rated" whereas clothing for adults is subject to VAT at the standard rate of 17.5%.

- 標價方法的規定

In India, VAT replaced sales tax on 4 January 2005. Though some states did not opt for VAT (for political reasons), majority of the States embraced VAT, with Haryana being the first. The Empowered Committee, constituted by Government of India, provided the basic framework for uniform VAT laws in the states but due to the federal nature of Indian constitution, States do have a liberty to set their own valuations for the VAT levied in their own territory.

VAT - The A.P experience : The Andhra Pradesh Value Added Tax Act, 2005 came into force on 2005-4-1 and contains six Schedules. Schedule I contains goods generally exempted from tax. Schedule II deals with zero rated transactions like exports and Schedule III contains goods taxable at 1%, namely jewellery made from bullion and precious stones. Goods taxable at 4% are listed under Schdule IV. Majority of foodgrains and goods of national importance, like iron&steel are list under this head. Schedule V deals with Standard Rate Goods, taxable at 12.5%. All goods that are not listed elsewhere in the Act fall under this head. The VI Schedule is the bread and butter of all the State Govts. This Schedule contains goods taxed at special rates (more than 50%), like liquor and petroleum products. There are thus three rates of taxes in India, namely 1%; 4% and 12.5%.

The Act prescribes threshold limits for VAT registration - dealers with a taxable turnover of over Rs.40.00 lacs, in a tax period of 12 months, are mandatorily registered as VAT dealers. Dealers with a taxable turnover, in a tax period of 12 months, between Rs.5.00 to 40.00 lacs are registered as Turnover Tax (TOT) dealers. While the former category of dealers are eligible for input tax credit, the latter category of dealers are not eligible for input tax credit. A VAT dealer pays tax at the rate specifed in the Schedules. The sales of a TOT dealer are all taxable at 1%. A VAT dealer has to file a monthly return disclosing purchases and sales. A TOT dealer has to file a quarterly return disclosing only sale turnovers. While a VAT dealer can buy goods for business from anywhere in the country, a TOT dealer is barred from buying outside the State of A.P.

The A.P VAT Act appears to be the most liberal VAT law in India. It has simplified the registration procedures and provides for across the board input tax credit ( with a few exceptions)for business transactions. A unique feature of registration in A.P is the facility of voluntary VAT registration and input tax credit for start-ups.

The A.P VAT Act also provides for transitional relief(TR) for goods on hand as on 2005-4-1. However, these goods ought to have been purchased from registered dealers between 2005-4-1 to 2005-3-31. This is a bold step compared to the 3 months TR provided by several developed countries.

The APVAT Act not only provides for tax refunds for exporters (refund of tax paid on inputs used in the manufacture of goods exported), it also provides for refund of tax in cases where the inputs are taxed at 12.5% and outputs are taxed at 4%.

The VAT Act in A.P is administered by a highly professional team of officers who were well trained by the PMT(Project Management Team) before the Act came into force. The Commercial Taxes Department ( department to collect VAT and other taxes)has also put in place a software pacakage called VATIS(developed by TCS) with intra net on line connectivity to all the offices in the State. All the documents and forms received from the dealers are acknowledged and fed in VATIS to generate registration certificates and tax demand notices.

VAT, to be successful, relies on voluntary tax compliance. Since VAT believes in self assessments, dealers are required to maintain proper records, issue tax invoices, file correct tax returns etc. The opposite seems to be happening in India. Businesses are still run on traditional lines. Cash transactions are order of the day. The unorganised sector dominates the market. The hope of higher tax compliance and lesser evasion is still a far cry in A.P. This is reflected in the high % of return defaulters ( 14%), a high % of credit returns (35%) and a high % of nil returns (20%). That is, roughly 70% of VAT dealers are presently not paying any tax. Filing of credit returns is rampant among FMCG, Consumer Durables, Drugs&Medicines and Fertilizers. The margins are low in this sector( ranging between 2 to 5%). The value addition is not enough to yield revenue as of now. Credits offered by manufacturers compounds the problem. The question is - in a typical WallMart like purchases and sales scenario, can there be more output tax than input tax? When purchases consistently exceed sales, can output tax exceed input tax? If a VAT dealer can balance his/her purchases and sales, can there be a net tax to the State? Is there a mathematical model or paradigm which can give value added tax and which can reduce the % of credit returns. There are no ready answers for these queries. The only remedy seems to be the restriction of input tax to the corresponding purchase value of goods put to sales. In fact a two tier system can be adopted to counter the credit returns - allow full input tax to manufacturers and restrict input tax to the purchase value of goods put to sale to traders. Restricting input tax to 4% in the case of inter stat

Impuesto al Valor Agregado (IVA, " value-added tax" in Spanish) is a tax applied in Mexico and other countries of Latin America and Spain. In Chile it is called Impuesto a las Ventas y Servicios ,in Spain Impuesto sobre el Valor Añadido and in Peru it is called Impuesto General a las Ventas or IGV.

Prior to the IVA, a similar tax called impuesto a las ventas ("sales tax" in the Spanish language) had been applied in Mexico. In September, 1966, the first attempt to apply the IVA took place when revenue experts declared that the IVA should be a modern equivalent of the sales tax as it occurred in France. At the convention of the Inter-American Center of Revenue Administrators in April and May, 1967, the Mexican representation declared that the applicationf of a value-added tax would not be possible in Mexico at the time. In November, 1967, other experts declared that although this is one of the most equitable indirect taxes, its application in Mexico could not take place.

In response to these statements, direct sampling of members in the private sector took place as well as field trips to the European countries this tax was applied or it was soon to be applied. In 1969, the first attempt to substitute the mercantile-revenue tax for the value-added tax took place. On December 29, 1978 the Federal government published the official application of the tax beginning on January 1, 1980 in the Official Journal of the Federation.

- ↑ 1.0 1.1 《中華人民共和國增值稅暫行條例》.中國人民共和國中央人民政府部.2008年11月10日

- ↑ 關於簡並增值稅征收率政策的通知.中國人民共和國財政部.2014年6月13日

- ↑ 國務院:增值稅稅率由四檔減至17%、11%與6%三檔.鳳凰財經.2017-4-19

- ↑ 財政部、稅務總局 、海關總署— 關於深化增值稅改革有關政策的公告.財政部、稅務總局、海關總署公告2019年第39號

- ↑ 關於修改《中華人民共和國增值稅暫行條例實施細則》和《中華人民共和國營業稅暫行條例實施細則》的決定.中國人民共和國中央人民政府.2011年10月28日

- ↑ 呂孝俠,胡際蓮.稅法與稅務會計[M].中國農業大學出版社,2008.8.

- ↑ 鄒力行.金融帝國:美國的發展與啟示[M].湖南大學出版社,2009.05.

本条目由以下用户参与贡献

山林,JACK,Angle Roh,Wwdz,苦行者,Kane0135,Zfj3000,Athenia9831,Shiruolin712,Cabbage,Dan,Xawf0326,Lsz3311,Yixi,鲈鱼,汪璐,清浅317,Vulture,泡芙小姐,东风,笨小孩,白娘子,连晓雾,汤智民,张佳,y桑,寒曦,Mis铭,132****9372,陈cc.評論(共20條)

小規模納稅人的稅率是3%吧,我覺得那個4%啊6%啊那些話語完全可以刪除,不然容易混淆。而且我現在根本看到下麵各種稅率已經無比混亂了。

整理的挺好的,不過可以把一些細節再拓展一下的,有時候,會看不懂。。。。

我已經完全混亂了,稅率搞不清楚了,講的有點繁瑣,也有點不太清晰。

謝謝指正,錯誤之處已做修改~ MBA智庫百科是可以自由參與的百科,如有發現錯誤和不足,您也可以參與修改編輯,點擊條目上方的編輯進入即可參與,期待您的加入!~

關註“JP會計師樓”,有任何關於跨境電商海外拓展的問題,都可以直接找客服咨詢的,中英兩國的客服他們24小時線上服務,什麼時候都可以找得到!

錯了,錯了。自從16年5月1日營改增後中央和地方增值稅共用各50%

感謝提醒,已補充!

謝謝誒