稅率

出自 MBA智库百科(https://wiki.mbalib.com/)

- 該條目對應的頁面分類是稅率。

稅率(Tax Rates)

目錄 |

稅率是稅額與課稅對象之間的數量關係或比例關係,是指課稅的尺度。

稅率是整個稅收範疇和稅收制度的核心要素,是計算稅額的依據和標準。在課稅對象既定的前提下,國家徵稅的數量與納稅人的微觀稅收負擔水平主要取決於稅率,國家一定時期的稅收政策導向也在很大程度上體現在稅率方面。科學合理地設計稅率是稅收負擔在政策上能否真正公平、高效、合理分配的關鍵。正因為如此,如何設置每一個稅種的稅率成為微觀稅收負擔合理分配的重點,也成為討論稅收負擔三次分配的核心內容。

稅率一般分為定額稅率、比例稅率、累進稅率。此外,還有一些在特定條件下使用的零稅率、負稅率、累退稅率、差額稅率等。

定額稅率是指徵稅對象的計量單位直接規定為納稅的絕對額的稅率形式,適用於從量征收的稅種。

比例稅率指對同一徵稅對象不分數額大小,規定相同的徵稅比例的稅率。流轉稅一般都實行比例稅率。比例稅率又分為統一比例稅率和差別比例稅率。前者指一種稅只設置一種比例稅率,所有納稅人都按同一稅率納稅;後者指一種稅設兩種或以上的比例稅率。

累進稅率又稱累進稅制,指隨同徵稅對象數量的增大,徵稅比例隨之提高的稅率。一般適用於收益、財產徵稅。它可分為全額累進稅率和超額累進稅率。此外,由於計稅依據、減稅免稅、加成徵稅、加倍徵稅、偷稅漏稅等原因造成納稅人的實際稅率與稅法所規定的稅率即名義稅率不相等。

稅率表現為稅額占課稅對象的比例。稅率是稅法的核心要素,是計算應納稅額的尺度,體現稅收負擔的深度,是稅制建設的中心環節。在課稅對象和稅基既定的條件下,稅率的高低直接關係到國家財政收入和納稅人的負擔;關係到國家、集體、個人三者的經濟利益。稅率的高低和稅率形式的運用,是國家經濟政策和稅收政策的體現,是發揮稅收經濟杠桿作用的關鍵。

稅率的設計[1]

在稅收制度設計中稅率的安排,實際上要解決兩個問題,一是稅率的水平,二是稅率的形成。

1.稅率水平的確定

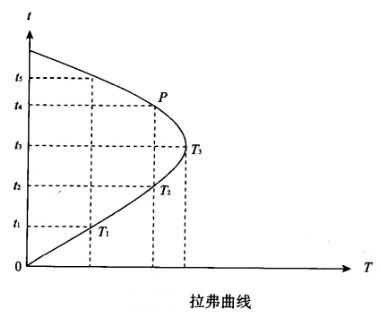

關於稅率水平的確定問題,一般從兩個方面來考慮:整個稅收制度的稅收負擔以及具體稅種的稅率水平。就總體稅率水平的高低而言,一般認為高稅率不利於經濟的發展,它會導致稅基縮減,稅收收入減少。在這方面,20世紀70年代美國供應學派的主要代表人物阿瑟·拉弗(Atherla商er)就稅率與稅基、稅收收入的關係進行了描述。下圖為阿瑟·拉弗設計的“拉弗曲線”。

拉弗曲線的基本觀點是,在一定限度內,稅率的提高不會引起稅基的變動,稅收收入會隨之增加。如上圖所示,稅率由0提高到t1,稅收收入由0增加到T1。但是當稅率提高超過一定限度,會影響人們的工作、儲蓄、投資的積極性,或者產生更多的逃稅、偷稅,使稅基減少,從而稅收收入減少,如上圖中稅率由t3提高到t4稅收收入不但沒增加,反而減少。P為稅率的最高界限。按照拉弗曲線,高稅率並不一定能帶來高效率和高稅收收入;一定數額的稅收收入都可以通過兩種稅率來取得,適度的低稅,從長遠來看,可以促進經濟的增長,擴大稅基,反而有利於增加收入。拉弗曲線是供應學派減稅政策的理論基礎,對20世紀80年代以來的西方國家稅制改革有很大影響,里根在1986年實行的稅制改革方案是以大幅度降低稅率,削減稅收優惠和減免為中心內容的。在具體稅種的稅率設計中,稅率的高低往往是與稅基相聯繫的,就商品勞務稅而言,為了取得一定的商品勞務稅收入,人們趨向於認為用較低的稅率對全部商品和勞務徵稅,這將比用高稅率對一部分商品課征選擇性商品勞務稅造成的超額負擔要小。在所得稅方面,則主要是在高稅率、窄稅基還是在低稅率、寬稅基之間進行選擇。20世紀70年代以前,為了符合縱向公平的原則,西方國家所得稅的名義稅率和邊際稅率一般都很高,同時,對特定的納稅人或經濟行為給予大量的稅收優惠,以實行結構調節政策。但這種設計受到了批評,認為高的名義稅率會產生嚴重的經濟抑制效應,而大量的稅收優惠等於給納稅人以隱性補助,會造成橫向不公平,而且這種方式對特定的納稅人或經濟活動的調節,也未必能達到既定的目標和願望。基於這樣的認識,許多國家採取了降低稅率和拓寬稅基的政策或措施,逐步降低名義稅率,減少或取消部分稅收優惠,以與稅收制度橫向公平的原則要求相一致。

2.稅率形式的選擇

稅率形式的選擇主要涉及比例稅率和累進稅率、統一稅率和差別稅率的選擇。

(1)累進稅率和比例稅率的選擇就稅收公平要求而言,累進稅率是較優的選擇。在累進稅率下,納稅人適用的稅率水平隨其收入的增加而遞增,能夠較好地達到調節收入分配的目的。而且,這種稅率也更有利於發揮稅收自動穩定的功能作用。但是,累進稅率中若邊際稅率過高,雖然在公平目標上可以取得較好的效果,卻容易抑制納稅人工作、儲蓄和投資的積極性。就稅收的效率要求而言,比例稅率是較優的選擇。因為,在比例稅率下,納稅人適用的稅率水平一樣,不論收入多高,都按收入的一定比例納稅,故不會對納稅人的工作、儲蓄和投資產生阻礙。所以,稅率形式的選擇實際上也是在公平與效率之間的抉擇。一個最佳的選擇就是兩者兼而有之,一般在所得和財產課稅方面實行累進稅率,在商品和勞務課稅方面則使用比例稅率。

(2)統一稅率和差別稅率的比較和選擇就統一稅率和差別稅率之間的比較和選擇來看,傳統理論認為,商品勞務稅應該按統一稅率設置,因為這不會改變其相對價格,從而不會幹擾消費者在各種商品問的選擇。但是現代稅收理論認為,統一稅率理論只有在非常特殊的條件下才成立,即各種商品的需求彈性完全一致或勞動供給彈性為零,但這種絕對的條件是不存在的。所以,對商品勞務的課稅實行差別稅率才符合效率的要求。但是,差別稅率如何制定?從嚴格意義上講,最佳商品稅的稅率差別應該按彈性反比法則來制定,即稅率的高低與商品需求彈性成反比。但是彈性反比法則在實施中有很大的局限性:一是各種商品的價格彈性不一,按此規則設計將會產生為數眾多的稅率,稅收管理將變得十分複雜;二是人們對各種商品的價格彈性無法完全瞭解;三是該法則未考慮收入分配公平的目標。因為,生活必需品的需求彈性通常很小,而非生活必需品的需求性相對較大,特別是奢侈品的需求彈性很大,按彈性反比法則來實行差別稅率,與公平分配的目標是相悖的。

所以在實際生活中商品勞務稅的稅率一般是根據政府的產業政策目標設計的,在此基礎上再考慮以下幾個要求:對高收入者大量消費需求彈性較低的物品實行高稅率,而對占低收入者消費比重較高的基本生活必需品(如食品)採用低稅率或免稅;對負外部經濟的物品或劣效品採用高稅率,對產生正外部效應的物品和優效品採用低稅率或免稅;對純粹由於管理或信息方面不可行的某些商品和勞務免稅,如家庭自給性消費的物品和勞務。在商品勞務稅的稅率中,還有從量稅率(定額稅率)和從價稅率(比例稅率)之分。從量稅率的主要優點是管理簡便,適用於對大批量、標準化生產的商品徵稅。但由於與價格不掛鉤,故在組織收入上不如從價計徵的比例稅率。就所得稅的稅率而言,由於所得稅大多採取累進稅率,對同一種所得的不同收入水平實行高低不同的稅率,所以,這種稅率本身就是差別對待的稅率。但是,現代稅收理論認為,所得稅也應該採用統一稅率征收。這種理論認為,所得稅的最佳稅率是一種近似線性稅率,並且有一定的固定免稅水平,這樣可使名義平均稅率趨於一致,同時對實際收入低於固定免稅水平的納稅人實行負所得稅補貼。由於實際收入水平處於規定上下的兩類納稅人適用不同的稅收待遇,所以這種稅率結構雖然是線性結構,但仍有累進的特征。

我國現行稅率大致可分為以下3種:

1、比例稅率:實行比例稅率,對同一徵稅對象不論數額大小,都按同一比例徵稅。比例稅率的優點表現在:同一課稅對象的不同納稅人稅收負擔相同,能夠鼓勵先進,鞭策落後,有利於公平競爭;計算簡便,有利於稅收的征收管理。但是,比例稅率不能體現能力大者多徵、能力小者少徵的原則。比例稅率在具體運用上可分為以下幾種:

- (1)行業比例稅率:即按不同行業規定不同的稅率,同一行業採用同一稅率;

- (2)產品比例稅率:即對不同產品規定不同稅率,同一產品採用同一稅率;

- (3)地區差別比例稅率:即對不同地區實行不同稅率;

- (4)幅度比例稅率:即中央只規定一個幅度稅率,各地可在此幅度內,根據本地區實際情況,選擇、確定一個比例作為本地適用稅率。

2、定額稅率:定額稅率是稅率的一種特殊形式。它不是按照課稅對象規定征收比例,而是按照徵稅對象的計量單位規定固定稅額,所以又稱為固定稅額,一般適用於 從量計徵的稅種。定額稅率的優點是:從量計徵,不是從價計徵,有利於鼓勵納稅人提高產品質量和改進包裝,計算簡便。但是,由於稅額的規定同價格的變化情況脫離,在價格提高時,不能使國家財政收入隨國民收入的增長而同步增長,在價格下降時,則會限制納稅人的生產經營積極性。在具體運用上又分為以下幾種:

- (1)地區差別稅額:即為了照顧不同地區的自然資源、生產水平和盈利水平的差別,根據各地區經濟發展的不同情況分別制定的不同稅額;

- (2)幅度稅額:即中央只規定一個稅額幅度,由各地根據本地區實際情況,在中央規定的幅度內,確定一個執行數額;

- (3)分類分級稅額:把課稅對象劃分為若幹個類別和等級,對各類各級由低到高規定相應的稅額,等級高的稅額高,等級低的稅額低,具有累進稅的性質。

3、累進稅率:累進稅率指按徵稅對象數額的大小,劃分若幹等級,每個等級由低到高規定相應的稅率,徵稅對象數額越大稅率越高,數額越小稅率越低。累進稅率因計算方法和依據的不同,又分以下幾種:

- (1)全額累進稅率:即對徵稅對象的金額按照與之相適應等級的稅率計算稅額。在徵稅對象提高到一個級距時,對徵稅對象金額都按高一級的稅率徵稅;

- (2)全率累進稅率:它與全額累進稅率的原理相同,只是稅率累進的依據不同。全額累進稅率的依據是徵稅對象的數額,而全率累進稅率的依據是徵稅對象的某種比率,如銷售利潤率、企業資金利潤率等;

- (3)超額累進稅率:即把徵稅對象按數額大小劃分為若幹等級,每個等級由低到高規定相應的稅率,每個等級分別按該級的稅率計稅;

- (4)超率累進稅率:它與超額累進稅率的原理相同,只是稅率累進的依據不是徵稅對象的數額而是徵稅對象的某種比率。

在以上幾種不同形式的稅率中,全額累進稅率和全率累進稅率的優點是計算簡便,但在兩個級距的臨界點稅負不合理。超額累進稅率和超率累進稅率的計算比較複雜,但累進程度緩和,稅收負擔較為合理。

- ↑ 薑竹,李友元,馬乃雲.稅收學.機械工業出版社,2007.2.

本条目由以下用户参与贡献

山林,Angle Roh,Anson,Oval,Zfj3000,Kane0135,Dan,Cabbage,Yixi,泡芙小姐,Tiffany,KAER,HEHE林,林巧玲,Lin,寒曦,LuyinT.評論(共3條)

比例稅率在適用中又可分為三種具體形式:單一比例稅率、差別比例稅率、幅度比例稅率。[1] 單一比例稅率,是指對同一徵稅對象的所有納稅人都適用同一比例稅率。[1] 差別比例稅率,是指對同一徵稅對象的不同納稅人適用不同的比例徵稅。[1]具體又分為下麵三種形式: 產品差別比例稅率:即對不同產品分別適用不同的比例稅率,同一產品採用同一比例稅率。如消費稅、關稅等;[1] 行業差別比例稅率:即按不同行業分別適用不同的比例稅率,同一行業採用同一比例稅率。如營業稅等;[1] 地區差別比例稅率:即區分不同的地區分別適用不同的比例稅率,同一地區採用同一比例稅率。如城市維護建設稅等。[1] 幅度比例稅率:是指對同一徵稅對象,稅法只規定最低稅率和最高稅率,各地區在該幅度內確定具體的使用稅率。

希望能敘述得更全面詳細一點。