信用證

出自 MBA智库百科(https://wiki.mbalib.com/)

信用證(Letter of Credit, L/C)是一種銀行開立的有條件的承諾付款的書面文件,它是一種銀行信用。

信用證是銀行(即開證行)依照進口商(即開證申請人)的要求和指示,對出口商(即受益人)發出的、授權進口商簽發以銀行或進口商為付款人的匯票,保證在將來符合信用證條款規定的匯票和單據時,必定承兌和付款的保證文件。

信用證以其是否跟隨單據,分為光票信用證和跟單信用證兩大類。在國際貿易中主要使用的是跟單信用證,我們一般分析跟單信用證。

- 1.信用證開證行(Issuing Bank)

- 開證行是應申請人(進口商)的要求向受益人(出口商)開立信用證的銀行。該銀行一般是申請人的開戶銀行。

- 2.信用證受益人(Beneficiary)

- 受益人是開證行在信用證中授權使用和執行信用證並享受信用證所賦予的權益的人,受益人一般為出口商。

- 3.信用證保兌行(Confirming Bank)

- 保兌行是應開證行或信用證受益人的請求,在開證行的付款保證之外對信用證進行保證付款的銀行。

- 1.信用證申請人(Applicant)

- 開證申請人是向銀行提交申請書申請開立信用證的人,它一般為進出口貿易業務中的進口商。

- 2.信用證通知行(Advising Bank)

- 通知行是受開證行的委托,將信用證通知給受益人的銀行,它一般為開證行在出口地的代理行或分行。

- 3.信用證付款行(Paying Bank/Drawee Bank)

- 付款行是開證行在承兌信用證中指定並授權向受益人承擔(無追索權)付款責任的銀行。

- 4.信用證承兌行(Accepting Bank)

- 承兌行是開證行在承兌信用證中指定的並授權承兌信用證項下匯票的銀行。在遠期信用證項下,承兌行可以是開證行本身,也可以是開證行指定的另外一家銀行。

- 5.信用證議付行(Negotiating Bank)

- 議付行是根據開證行在議付信用證中的授權,買進受益人提交的匯票和單據的銀行。

- 6.信用證償付行(Reimbursing Bank)

- 償付行是受開證行指示或由開證行授權,對信用證的付款行,承兌行、保兌行或議付行進行付款的銀行。

- 7.信用證轉讓行(Transferring Bank)

- 轉讓行是應第一受益人的要求,將可轉讓信用證轉讓給第二受益人的銀行。轉讓行一般為信用證的通知行。

信用證內容[1]

信用證雖然是國際貿易中的一種主要支付方式,但它並無統一的格式。不過其主要內容基本上是相同的,大體包括以下幾個方面。

(1)對信用證自身的說明:信用證的種類、性質、編號、金額、開證日期、有效期及到期地點、當事人的名稱和地址、使用本信用證的權利可否轉讓等。

(3)貨物的名稱、品質、規格、數量、包裝、運輸標誌、單價等。

(4)對運輸的要求:裝運期限、裝運港、目的港、運輸方式、運費應否預付,可否分批裝運和中途轉運等。

(5)對單據的要求:單據的種類、名稱、內容和份數等。

(6)特殊條款:根據進口國政治經濟貿易情況的變化或每一筆具體業務的需要,可做出不同的規定。

(7)開證行對受益人和匯票持有人保證付款的責任文句。

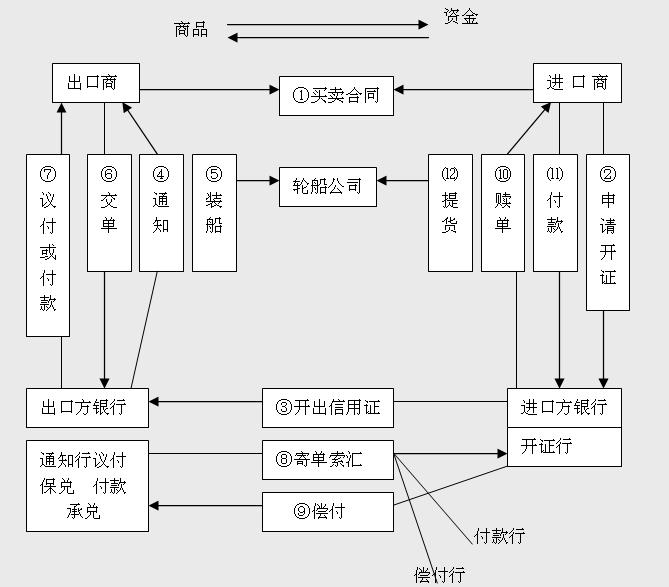

信用證操作流程[1]

跟單信用證操作的流程簡述如下。

(1)買賣雙方在貿易合同中規定使用跟單信用證支付。

(2)買方通知當地銀行(開證行)開立以賣方為受益人的信用證。

(3)開證行請求另一銀行通知或保兌信用證。

(4)通知行通知賣方,信用證已開立。

(5)賣方收到信用證,並確保其能履行信用證規定的條件後,即裝運貨物。

(6)賣方裝運貨物後,從船運公司取回正本提單,並製作其他單據。

(7)賣方將單據向指定銀行提交。該銀行可能是開證行,或是信用證內指定的付款、承兌或議付銀行。

(8)該銀行按照信用證審核單據。如單據符合信用證規定,銀行將按信用證規定進行支付、承兌或議付。

(9)開證行以外的銀行將單據寄送開證行。

(10)開證行審核單據無誤後,以事先約定的形式,對已按照信用證付款、承兌或議付的銀行償付。

(11)開證行通知買方付款贖單,在買方付款後交單。

(12)(13)買方憑單據向船運公司提取貨物。

一.信用證名稱、形式、號碼、開證日期、受益人、開證申請人、信用證金額、有效期限。

四.貨物描述中的貨名、數量、單價。

五.運輸條款中的裝貨港、卸貨港或目的地、裝運期限、可否分批裝運、可否轉運。

六.保兌、保付條款。

七.開證行對議付行的指示條款、議付金額背書條款、索匯方法、寄單方法。

信用證結算方式的特點是:

一.開證行負第一付款責任;

二.信用證是一項獨立文件,不依附於貿易合同;

三.信用證業務只是處理單據,而與貨物無關。

銀行信用的運作過程是:

第一階段,國際貿易買賣雙方在貿易合同中約定採用信用證付款;

第二階段,買方向所在地銀行申請開證。開證要交納一定數額的信用證定金,或請第三方有資格的公司擔保。

第三階段,開證銀行按申請書中的內容開出以賣方為收益人的信用證,再通過賣方所在地的往來銀行將信用證轉交給賣方;賣方接到信用證後,經過核對信用證與合同條款符合,確認信用證合格後發貨。

第四階段,賣方在發貨後,取得貨物裝船的有關單據,可以按照信用證規定,向所在地銀行辦理議付貨款。

第五階段,議付銀行核驗信用證和有關單據合格後,按照匯票金額扣除利息和手續費,將貨款墊付給賣方。

第六階段,議付銀行將匯票和貨運單寄給開證銀行收賬,開證銀行收到匯票和有關單據後,通知買方付款。

第七階段,買方接到開證銀行的通知後,向開證銀行付款贖單。贖單是指向開證銀行交付除預交開證定金後的信用證餘額貨款。

銀行信用證的作用有多種:

一是擔保付款的作用:由於一國的賣方不瞭解另一國家的買方的信譽和支付能力,只有在先付貨款,或有銀行信用證的條件下才會發貨。因為買方銀行的信用提供了擔保。

二是融資作用:賣方在信用證到期前急需用款時,可以將該信用證質押從第三人處(或者銀行)取得貸款。買方也可以申請銀行墊款,提出信用。

三是便利作用:除了信用證有擔保付款和提供融資的服務外,還對買賣雙方有便利的作用。雙方的資信調查,對擔保登記或質押辦理,付款的安排等都被信用證簡化了。

信用證在國際貿易中還提供擔保作用。國際貿易的買賣雙方簽訂了貨物買賣合同,雙方會在合同條款中選擇採用信用證的方法作為支付手段。通常買方向自己的開戶銀行申請開出信用證。在信用證擔保關係中,買方稱為“開證人”或“申請人”,銀行稱為“開證銀行”,而賣方稱為“受益人”。由於信用證是銀行提供的,所以,銀行從中提供了擔保作用:銀行一定會向賣方付款的。賣方發貨後,取得單證。賣方在開證銀行收到貨款,及時將單證交給銀行,銀行再將單證的貨權轉讓給買方。買方在申請銀行開出信用證時,向銀行交付了一定比例的保證金。當買方收到貨物時就要向銀行交付剩餘的款額。所以,從上述運作過程中,可以看出銀行提供了信用,信用證也是一種保證的合約。

一.跟單信用證(DOCUMENTARY CREDIT):是憑跟單匯票或僅憑單據付款的信用證。國際貿易結算中所使用的信用證絕大部分是跟單信用證。

二.光票信用證:是憑不附帶單據的匯票付款的信用證。

三.可撤銷信用證(REVOCABLE CREDIT):是指開證行對所開信用證不必徵得受益人同意有權隨時撤銷的信用證。

四.不可撤銷信用證(IRREVOCABLE CREDIT):是指信用證一經開出,在有效期內,非經信用證各有關當事人的同意,開證行不能片面修改或撤銷的信用證。此種信用證在國際貿易中使用最 多。

五.保兌信用證(CONFIRMED CREDIT):是指經開證行以外的另一家銀行加具保兌的信用證。保兌信用證主要是受益人(出口商)對開證銀行的資信不瞭解,對開證銀行的國家政局、外匯管制過於擔心,怕收不回貨款而要求加具保兌的要求,從而使貨款的回收得到了雙重保障。未保兌信用證(unconfirmed L/C)是指未經其他銀行保兌的信用證。在沒有保兌的情況下,若開證行不能如期兌付匯票,則受益人不能收回貨款。這時,受益人只有兩種方法可以採取:一為向開證銀行的國家進行法律起訴;二為受益人能查明開證銀行在本國有資產,向本國法院起訴。這些對受益人都較為被動,不如加以保兌有利。

六.即期信用證:是開證行或付款行收到符合信用證條款的匯票和單據後,立即履行付款義務 的信用證。

七.遠期信用證:是開證行或付款行收到符合信用證的單據時,不立即付款,而是等到匯票到 期履行付款義務的信用證。

八.紅條款信用證(RED CLAUSE):是允許出口商在裝貨交單前可以支取全部或部分貨款 的信用證。開證行在信用證上加列上述條款,通常用紅字打成,故此種信用證稱“紅條款 信用證”。

九.付款(PAYMENT)、承兌(ACCEPTING)、議付(NEGOTIATING)信用證:信用證應表明其結算方 法是採用即期或延期付款、承兌或議付來使用信用證金額。

十.可轉讓(TRANSFERABLE)信用證:是指開證行授權通知行在受益人的要求下,可將信用證的 全部或一部分轉讓給第三者,即第二受益人的信用證。可轉讓信用證只能轉讓一次,信用 證轉讓後,即由第二受益人辦理交貨,但原證的受益人,即第一受益人,仍須負責買賣合 同上賣方的責任。如果信用證上允許可以分裝,信用證可分別轉讓給幾個第二受益人,這 種轉讓可看成一次轉讓。不可轉讓信用證是指受益人不能將信用證的權利轉讓給他人的信 用證。

十一.背對背(BACK-TO-BACK)信用證:是受益人要求通知行在原有的信用證基礎上,開立一個 新的信用證,主要兩國不能直接進行貿易時,通過第三方來進行貿易。背對背信用證和 可轉證信用證都產生於中間交易,為中間商人提供便利。

一個中間商人向國外進口商銷售某種商品,請該進口商開立以他為受益人的第一信 用證,然後向當地或第三國的實際供貨人購進同樣商品,並以國外進口商開來的第一信 用證作為保證,請求通知行或其它銀行對當地或第三國實際供貨人另開第二信用證,以賣方( 中間商)作為第二信用證的申請人。不管他根據第一信用證能否獲得付款,都要負責償 還銀行根據第二信用證支付的款項。

十二.對開信用證:雙方互為進口方和出口方,互為對開信用證的申請人和受益人。為實現雙 方貨款之間的平衡,採用互相開立信用證的辦法,把出口和進口聯繫起來。第一張信用 證的受益人就是第二張信用證(也稱回頭證)的開證申請人;第一張信用證的開證申請 人就是回頭證的受益人。第一張信用證的通知行,常常就是回頭證的開證行,兩證的金 額約略相等。

十三.迴圈(REVOLVING)信用證:迴圈信用證即可多次迴圈使用之信用證,當信用證金額被全 部或部分使用完後,仍又恢復到原金額。買賣雙方訂立長期合同,分批交貨,進口方為 了節省開證手續和費用,即可開立迴圈信用證。迴圈信用證可分為按時間迴圈的信用證 和按金額迴圈的信用證兩種。

十四.部分信用證部分托收:一筆交易合同有時可能包括兩種不同的支付方式,如部分信用證 方式、部分托收方式。即一部分貨款,如果80%由進口商開立信用證,其餘20%由出口方 在貨物裝運後,同信用證項下的裝船單據,一併委托信用證的議付行通過開證行向進口 商托收。信用證部分貨款和托收部分貨款,要分別開立匯票,全套裝船單據附於信用證 項下的匯票,托收項下的為光票。

一般包括以下的內容:

1.“Bill of Exchange”(匯票)字樣

匯票上應明確標明“Bill of Exchange”(匯票)字樣。

2.匯票的出票條款(Drawing Clause)

出票條款又稱為出票依據。它是說明匯票是依據某個信用證的指示而開發,是說明信用證開證行將對匯票履行付款責任的法律依據。一般情況下,信用證對匯票的出票條款都有明確規定。

3.匯票期限(Tenor)

匯票上必須明確表明是即期付款還是遠期付款,即匯票的付款時間必須是可以確定的,否則,匯票本身是無效的。

匯票上一般應有“At____Sight”的字樣。如果是即期匯票則為“At Sight”,如果是遠期匯票,則應填寫遠期天數;例如,如果信用證中規定是60天遠期,則應表示為“At 60 Days Sight”。

匯票的期限一般有以下幾種:

(1)At sight[即期付款]

(2)At 30(60,90,180...)Day after Sight [見票後30(60,90,180...)天付款];

(3)At 30(60,90,180...)Days after Date of Issue[出票後30(60,90,180...)天付款];

(4)At 30(60,90,180...)Days after Date of Bill of Lading[提單的出單日期後30(60,90,180...)天付款]

4.匯票的金額(Amount)

匯票上的金額必須有小寫和大寫兩種表示。金額為整數時,大寫金額未尾處必須加打“Only”字樣,以防塗改。小寫金額必須與大寫金額完全一致。

匯票金額的幣種應和信用證金額的幣種完全一致。

有時,信用證中規定了匯票金額與發票金額的比例關係,如匯票的金額是發票的金額的90%。

5.利息條款(Interest terms)

如果信用證中規定有匯票利息條款,則匯票上必須明確反映出來,匯票上的利息條款文句一般包括得率和計息起訖日期等內容。

6.匯票的抬頭(Payee)

匯票的抬頭人就是匯票的收款人,抬頭可以做成限制性抬頭、指示性抬頭人或來人抬頭。在信用證業務中,匯票的抬頭人經常被做成信用證的受益人或議付行(例如我行)或其指定人。

如果做成受益人(出口公司)或其指定人抬頭,受益人向銀行交單時應在匯票背面背書,將匯票轉讓給銀行。

如果做成議付行或其指定人抬頭,受益人向銀行交單時則不需要將匯票背書。

一般情況下,匯票的抬頭有以下四種:

(1)、Pay to the order of China Export Company (The Beneficiary)(付給信用證的受益人的指定人);

(2)、Pay to China Export Company (The Beneficiary) or order(付給信用證的受益人或其指定人);

(3)、Pay to the order of ***BANK(付給***銀行的指定人)

(4)、Pay to ***BANK or order(付給***銀行或其指定人);

7.出票日期和出票地點

匯票的出票日期不得遲於信用證的有效日期,但也不得遲於信用證的最後交單期。

匯票的出票地點一般為出口公司的所在地。

8.匯票的付款人( Drawee)

匯票的付款就是向匯票的指定收款人(抬頭人)付款的人,在信用證業務中,匯票的付款人一般為信用證的償付行、付款行、承兌行、保兌行或開證行。

如果信用證中沒有明確規定匯票的付款人,則應視開證行為付款人。

9.匯票的出票人(Drawer)

在信用證業務中,匯票的出票人一般是信用證的受益人,即出口公司,出票人的名稱一般寫在匯票的右下角,並且有授權人簽名或公司印章。

10.匯票的背書

如果匯票的抬頭是“Pay to the order of China Export Company (The Beneficiary)(付給信用證的受益人的指定人)”或“Pay to China Export Company (The Beneficiary) or order(付給信用證的受益人或其指定人)”,而匯票是由信用證的受益人出具的匯票應由出票人作背書,而議付銀行寄單索匯時也作背書。

如果匯票的抬頭是“Pay to the order of

- BANK(付給***銀行的指定人)”或“Pay to ***BANK or order

(付給***銀行或其指定人)”,而匯票是由信用證的受益人出具的,出票人不應作背書,而議付銀行寄單索匯時作背書。

信用證單據的付款,承兌或議付項下匯票的背書(Endorsement for Payment/Acceptance/Negotiation)一般應理解為將匯票轉讓給銀行,是一種權力的轉讓。

二.商業發票(Commercial Invoice)

1. 商業發票的基本內容

商業發票(以下簡稱“發票”)沒有統一的格式,但是,一般應具備以下主要內容:

(1) 首文部分

首文部分應列明發票的名稱、發票號碼、合同號碼、發票的出票日期和地點,以及船名、裝運港、卸貨港、發貨人、收貨人等。

[1] 發票名稱

發票上應有“Invoice”(發票)字樣。一般情況下應按信用證對發票的具體要求製做,例如,如果信用證要求提供的是“Commercial Invoice”(商業發票),則發票的名稱必須有“Commercial”字樣,否則發票則與信用證的要求不符。

[2] 發票號碼

發票號碼是出口商製作發票的編號,這是發票中不可缺少的內容之一。

[3] 合同號碼

發票中應反映進出口雙方貿易合同的號碼。信用證中經常規定要示在發票上加註合同號碼。但是,如果信用證規定加註的合同號碼與實際合同號碼不符並且來不及修改時,發票上應按信用證的要求加註錯誤的合同號碼。不過,可在錯誤的合同號碼後面註明“正確的合同號碼應為......”。

有時,信用證要求在發票上加註開證行名稱和信用證的號碼,則應將其加註在發票上。

[4] 發票的日期和地點

發票的日期就是發票的製作日期,也應理解為發票的簽發日期。一般情況下,發票的日期應略早於匯票日期,同時不能遲於信用證的有效期,發票的製作地點一般是出口公司的出單地點,在發票上應有反映。

發票的日期應在運輸單的出單日期之前。

[5] 裝運港和目的港

一般發票上應列明貨物的裝運港和目的港口。

[6] 運輸工具

如果採用直達船運輸時,應在發票上加註船名,如果中途需要轉船,則應註明轉運港名稱。

收貨人就是發票的抬頭人,一般為進口商或信用證的開證申請人,其名稱和地址(有時包括電傳號碼、傳真號碼等)應嚴格按照信用證的具體要求加打在發票上。

[8] 發貨人(Consignor)

發貨人一般為發票的出票人,即是出口商或信用證的受益人,其名稱和地址一般列印在發票的上方。如果信用證中有特別規定,則按信用證的具體要示輸,一般情況下,發貨人的名稱和地直等應與信用證的受益人完全一致。

另外,發貨人(即信用證的常駐益人)應在發票的右下方列印上自己的名稱並簽字或蓋章。

(2) 本文部分

發票的本文主要包括嘜頭、商品名稱、貨物數量、規格、單價、總價、毛重/凈重等內容。

[1] 嘜頭(Shipping Mark)

嘜頭是貨物裝的標記。發票上的嘜頭應與信用證中規定的嘜頭完全一致。

[2] 商品名稱

發票上的商品名稱應與信用證中規定的商品名稱完全一致。如果信用證中的商品名稱有錯誤或漏字等並且未來得及修改,發票上的商品名稱也應將錯就錯,以保證發票與信用證規定的完全一致。不過,可在錯誤的名稱後面加註正確的名稱。

銀行只負責審核單據錶面上的一致性。因此,商品名稱的錶面性應與信用證的要求保持一致,不可使用商品名稱的簡寫或繁寫或同義詞或同義名稱等。

[3] 貨物數量和重量

發票中列明的貨物的數量(件、個、條等)和重量應與信用證中貨物描述的數量和重量完全一致,並與提單等基本單據中貨物的數量和重量一致。

[4] 規格

貨物的品質規格是出口商交貨的標準,發票上一般應標明所裝貨物的品質規格情況。

[5] 商品的單價和總價

發票的單價一般包括計價單位、計價貨幣、價格條件和單價金額等內容。發票的單價應與信用證中規定的貨物單價一致。

發票的總價不是貨物總金額、總價值,也就是貨物數量與貨物單價之積。發票的總金額不能超過信用證的金額(除非信用證另有規定)。

(3) 結文部分

發票的結文一般包括信用證中要求加註的特別條款或文句。

發票的結文還包括發票的出票人簽字。發票的出票人簽字一般在發票的右下角,一般包括兩部分內容:一是出口商的名稱(信用證的受益人),二是出口公司經理或其他授權人的手簽,有時也可用手簽圖章代替手簽。

但是,有些國家規定,寫在簽署人簽字以下的文字內容無效。因此,應特別註意,發票的各項內容應列在簽署人簽字之上。UCP500規定,如果信用證沒有特別要求,發票可以沒有簽字。

三.海運提單(Marine/Ocean Bill of Lading)

海運提單(以下簡稱“提單”)是在海上運輸(主要是班輪運輸)方式下,由承運人或其代理人簽發的,確認已經到(或已裝船)某種貨物,並且承諾將其運到指定地點交與提單持有人的一種具有法律效力的證明文件。

1.提單的基本內容

提單的形式和種類多種多樣,但基本內容大相同,提單的基本內容一般包括:

(1) 有關當事人的內容

[1] 托運人(Shipper or Consignor)

提單的托運人一般為信用證的受益人,即出口公司,除非信用證另有規定,托運人一欄應詳細列明托運人的名稱和地址,並且必須與信用證的規定完全一致。

[2] 承運人(Carrier)

承運人一欄應明確、詳細列明承運人的名稱、地址和地點。

[3] 收貨人(Consignee)

收貨人即提單的抬頭人。這欄應嚴格根據信用證的要求正確填制,作成記名抬頭,指示性抬頭或空白抬頭。

[4] 被通知人(Notify Party)

如果信用證規定了提單的被通知人,則這一欄應嚴格根據信用證的要求詳細地列明被通知人的名稱和地址。

如果信用證沒有規定提單的被通知人,則一欄可以是空白,也可以填寫信用證申請人(進口同)名稱。

(2)有關貨物的內容

[1] 貨物的標誌(嘜頭)

如果信用證中對貨物的嘜頭有明確規定,則提單的嘜頭應與信用證的規定完全一致。另外,提單的嘜頭應與其他單據上的嘜頭完全一致。

[2] 貨名

提單的貨名即是托運貨物的名稱,如果信用證列明的貨物名稱比較複雜,有時提單上不使用這種複雜的貨名,而用統稱或簡寫,也是可以接受的,但不能與信用證列明的貨物名稱有本質的衝突。另外,如果信用證中要求在提單上列明信用證號碼或其他有關號碼,也應在這一欄中有明確反映。

[3] 件數和包裝

提單上貨物的件數應以大、小寫兩種文字表示。對於無法計件的散裝貨,不僅註明“散裝貨”字樣,並註明凈重。

提單上應有對貨物包裝的描述,如散裝、托盤裝、集裝箱裝等,並且必須與信用證中對貨物包裝的規定完全一致。

[4] 毛重

毛重是按重量噸計算運費的依據。如果信用證規定提單上註明貨物的凈重,則也應列明在此欄內,但前面要註明“凈重”字樣。

[5] 尺碼

貨物的尺碼是承運人按體積計算運費依據,一般以立方米表示,應與信用證中的有關規定完全一致。

(3) 有關運輸和其他內容

[1] 提單的號碼

提單必須有承運人加註的號碼,即提單的號碼,如果信用證中規定其他單據中必須列明提單的號碼,這時此號碼必須與提單的號碼完全一致。

[2] 船名

船名一欄必須有運輸船舶的名稱。如果是直達運輸,則應有直達船的名稱。如果是轉船運輸,則應有一程船的名稱。

[3] 裝貨港

裝貨港一欄必須列明裝貨港的名稱,並且必須與信用證中對裝貨港的規定完全一致。

[4] 卸貨港

卸貨港一欄必須列明卸貨港的名稱,並且必須與信用證中對卸貨港的規定完全一致。如果屬轉運運輸,卸貨港一欄還應反映出中途轉船的地點。

[5] 運費支付地點

運費支付地點一欄必須列明運費的支付地點,特別是信用證有特別規定時。

[6] 運費

運費一欄必須列明運費的支付方法,通常信用證中對此都有規定。運費的支付方法一般常用的有以下幾種:

A.“運費已付”(Freight Prepaid)

B.“運費到付”(Freight Collect)

C.“運費由租船人支付”(Freight Pay by Charter Party)

“運費已付”一般由托運人(出口公司)支付運費。“運費到付”一般由收貨人(進口公司)支付運費。由收貨人支付運費時,一般應列明運費的金額。

[7] 提單的份數

提單的份數一般是指提單正本的份數。一般情況下,如果信用證對提單的份數有明確規定,提出單的份數應與信用證的要求完全一致。如果信用證中未要求提單的份數,而只是要求提供“全套的提單”(Full set of Bill of Lading),則提單的份數應依提單上的具體規定而定。

提單的簽發人通常都規定了其所簽發提單的份數。提單上列明的提單簽發人簽發的所有正本提單,即是“全套的提單”,出口公司向銀行提交的提單必須是“全套的提單”,除非信用證另有規定。

[8] 提單的簽發地點和提單的簽發日期

提單必須有簽發地點,通常為承運人或其代理人的營業地點。但是,不一定是裝運港。

提單必須有簽發日期。

簽發日期是承運人或其代理人簽發提單的日期,已裝船提單的簽發日期就是貨物的裝船日期。此日期必須在信用證規定的貨物最遲裝運期之內。收妥備運提單的簽發日期是承運人或其代理人收到貨物日期。收妥備運提單如已轉變為已裝船提單,則“Shipped on Board”字樣旁邊的日期為裝船日期,此日期必須在信用證規定的貨物最遲裝運期之內。

[9] 提單的簽發人

提單隻有經承運人或其代理人簽字後才能生效。通常,提單有以下四種簽發人:

A.承運人;

B.代表承運人的具名代理人;

C.船長;

D.代表船長的具名代理人。

(4) 有關提單正面契約文句的內容

提單的正面通常印有以下四種契約文句:

[1] 裝船條款

說明承運人或其代理人已經收到錶面狀況良好的貨物,並已裝在指定的輪船上。

[2] 內容不知悉條款

聲明承運人或其代理人只對貨物的錶面狀況進行核實,而對於托運人在提單上填寫的貨物的價值等內容不知悉,承運人只負責在目的地交付錶面狀況與提單描述相等的貨物。

[3] 承認接受條款

說明托運人、收貨人或提單的持有人只要接受提單即認為同意接受提單背面印定的各種法律和責任條款。

[4] 簽署條款

聲明承運人或其代理人簽發了若幹份正本提單(即“全套提單”),提單的持有人憑其中一份提貨後,其餘的自動失效。

1.保險單據的基本內容

保險單據的種類很多,但一般都包括以下基本內容:

(1) 保險單據名稱

保險單據一般應有“Insurance Policy”(保險單)、“Insurance Certificate”(保險憑證)名稱等字樣。

(2) 保險單據號碼

保險公司出具保險單據時,一般應列印上完整的編號。

(3)保險人名稱(Name of the Insurer)

保險單據上必須有保險人的詳細名稱和地址。

(4) 被保險人名稱或其代理投保人的名稱(Name of the Assured or of some person who effects the insurance on his behalf)。

被保險人的名稱應符合信用證的具體要求。信用證中對於被保險人通常有如下三種形式之一的規定:

[1] 信用證受益人(出口公司)為被保險人;

[2] 某一商號為被保險人;

[3] 銀行的指定人為被保險人;

(5) 保險標的物(Subject Matter)

在通常情況下,保險單據上一般只標準貨物(標的物)的貨名、貨物的數量(件數)和嘜頭三項內容。但有的保險單據上只註明根據某發票或某提單出具以表明保險的標的物。

(6) 保險金額(The Sum Insured)和幣別(Currency Code)

保險金額一欄內應用阿拉伯數字填寫,一般按信用證要求投保的比例投保。在實際業務中,一般按貨物價值的110%投保。但是,保險金額最高不應超過貨物價值的130%。

保險的幣別應和信用證的幣別一致。

(7) 保險費(Premium)

保險單據上一般不列明保險費的金額或只列明“Paid as arranged“(根據約定已付)。

(8) 承保險別

保險單據上應明確列明承保的險別,並且應與信用證上要求投保的險別完全一致。

(9) 賠付地點

賠付地點是發生貨損時進行理賠的地點,一般應按信用證上的規定填寫。如果信用證對此沒有規定,則應以目的港為賠付地點。

(10) 出單日期和出單地點

保險單據應明確列明出單日期和出點,並且出單日期不得遲於提單的簽發日期。

(11) 保險單據的簽發人

保險單據的簽發人一般應包括保險公司名稱和法人代表的簽字或印章。

五.裝箱單(Packing List)

裝箱單是貨物裝運明細表,一般應列明合同號碼、嘜頭、貨名、容積、重量、進口商名稱和地址、運輸工具名稱等。

一般情況下,信用證中對裝箱單的內容都有明確規定,有時還有特別要求,這些都必須在裝箱單上有反映。對於裝箱單中的數量均應仔細審核,做到與信用證的要求完全一致。

出口公司是否要在裝箱單上簽署名稱等應視信用證的具體要求而定。

六.重量單(Weight List/Certificate)

重量單是關於貨物重量的證明書,一般由出口商或廠商出具。

數量單是關於貨物數量的證明書,一般由出口商或廠商出具。

八.產地證明書(Certificate of Origin)

產地證明書主要是用以證明貨物的原始生產或製造國,以便進口核實進口來源,實行區別關稅待遇的證書,產地證明書也是減免關稅的依據。

品質證明書是出口貨物的質量和規格的鑒定和證明。在我國一般由商檢局出具。

十.受益人證明(Beneficiary's Certificate)

受益人證明通常是信用證受益人根據信用證的要求出具的證明(受益人)已經履行了合同義務的證明。常見的有關於貨物的品質、包裝、已裝船通知,已寄樣品或已寄副本單據等。

十一.電報抄本(Cable Copy)

電報抄本是受益人根據信用證的要求,在裝船發貨後發送給信用證申請人(進口商)或信用證中規定的“Notify Party”的電傳、傳真或電報等。

一.信用證過期;

二.信用證裝運日期過期;

三.受益人交單過期;

四.運輸單據不潔凈;

五.運輸單據類別不可接受;

六.沒有“貨物已裝船”證明或註明“貨裝艙面”;

七.運費由受益人承擔,但運輸單據上沒有“運費付訖”字樣;

八.啟運港、目的港或轉運港與信用證的規定不符;

九.匯票上面付款人的名稱、地址等不符;

十.匯票上面的出票日期不明;

十一.貨物短裝或超裝;

十二.發票上面的貨物描述與信用證不符;

十三.發票的抬頭人的名稱、地址等與信用證不符;

十四.保險金額不足,保險比例與信用證不符;

十五.保險單據的簽發日期遲於運輸單據的簽發日期(不合理);

十六.投保的險種與信用證不符;

十七.各種單據的類別與信用證不符;

十八.各種單據中的幣別不一致;

十九.匯票、發票或保險單據金額的大小寫不一致;

二十.匯票、運輸單據和保險單據的背書錯誤或應有但沒有背書;

二十一.單據沒有必要簽字或有效印章;

二十二.單據的份數與信用證不一致;

二十三.各種單據上面的“Shipping Mark”不一致;

二十四.各種單據上面的貨物的數量和重量描述不一致;

一、信用證抵押貸款的概念

信用證抵押貸款(PACKING FINANCE),是指出口商收到境外開來的信用證,出口商在採購這筆信用證有關的出口商品或生產出口商品時,資金出現短缺,用該筆信用證作為抵押,向銀行申請本、外幣流動資金貸款,用於出口貨物進行加工、包裝及運輸過程出現的資金缺口。

二、信用證抵押貸款的條件

1.在本地區登記註冊、具有獨立法人資格、實行獨立核算、有進出口經營權、在銀行開有人民幣帳戶或外匯帳戶的企業。

2.出口商應是獨立核算、自負盈虧、財務狀況良好、領取貸款證、信用等級評定A級以上。

3.申請信用證抵押貸款的出口商,應是信用證的受益人,並已從有關部門取得信用證項下貨物出口所必需的全部批准文件。

4.信用證應是不可撤銷的跟單信用證,並且信用證的結算不能改為電匯或托收等其他的結算方式,開證行應該是具有實力的大銀行。

5.信用證條款應該與所簽訂的合同基本相符。

6.最好能找到另外企業提供擔保,或提供抵押物。

7.出口的貨物應該屬於出口商所經營的範圍。

8.信用證開出的國家的政局穩定。

9.如果信用證指定了議付行,該筆打包放款應該在議付行辦理。

10.信用證類型不能為:可撤銷信用證、可轉讓信用證、備用信用證、付款信用證等。

11.遠期信用證不能超過90天。

國際結算詐騙中,跟單信用證詐騙是最主要和較騙是最主要較隱的類型。本文試對跟單信用證詐騙的常見方式略作分析的探討。

一.跟單信用證詐騙的常見方式及其特征

(一)假冒或夥印鑒(簽字)詐騙

所謂"假冒或偽造印鑒(簽字)詐騙,"是指詐騙分子在以打字機打出並將通過 郵遞方式寄出的信用假冒或偽造 開證行有權簽字人員的印鑒(簽字),企圖以假亂欺受益人(出口商)盲目發貨,最終達到騙取出口貨物目的。 。

這種詐騙一般有如下特征:

1.信用證不經通知,而直達受益人手中,且信封無寄件人詳細地址,郵戳模糊;

2.所用信用證格式為陳舊或過時格式;

3.信用證簽字筆劃不流暢,或採用印刷體簽名;

4.信用證條款自相矛盾,或違背常規;

5.信用證要求貨物空運,或提單做成申請人(進口商)為受貨人。

例如:河南某外貿公司曾收到一份以英國標準麥加利銀行伯明翰分行(STANDARD CHARTERED BANK LTD . BIRMINGHAM BRANCH,ENGLAND)名義開立的跟單信用證,金額為USD37,200.00元,通知行為倫敦國民西敏寺銀行(NATIONAL WESTMINSTER BANK LTD .LONDON)。

因該證沒有象往常一樣經受益人當地銀行專業人員審核,發現幾點可疑之處:

(1)信用證的格式很陳舊,信封無寄件人地址,且郵戳模糊不清,無法辯認從何地寄出;

(2)信用證限制通知行-倫敦國民西敏寺銀行議付;有違常規;

(3)收單行的詳細地址在銀行年鑒上查無;

(4)信用證的簽名為印刷體,而非手簽,且無法核對;

(5)信用證要求貨物空運至奈及利亞,而該國為詐騙案多發地。 根據以上幾點,銀行初步判定該證為偽造信用證,後經開證行總行聯繫查實,確是如此。從而避免了一起偽造信用證件詐騙。

(二)盜用或借用他行密押(密碼)詐騙

所謂"盜用或借用他行密押(密碼)詐騙",是指詐騙分子在電開信用證中,詭稱使用第三家銀行密押,但該第三家銀行的確認電卻無加押證實,企圖瞞天過海,騙取出口貨物。

這種詐騙通常有如下特征:

1.來證無押,而聲稱由第三家銀行來電證實;

2.來證裝、效期較短,以逼使受益人倉促發貨;

3.來證規定裝船後由受益人寄交一份正本提單給申請人;

4.開立遠期付款信用證,並許以優厚利率;

5.證中申請人與受貨人分別在不同的國家或地區。

例如:某中行曾收到一份由加拿大AC銀行ALERTA分行電開的信用證,金額約100萬美元,受益人為安徽某進出口公司。銀行審證員發現該證存在以下疑點:(1)該證沒有加押證實,僅在來證開註明"本證將由××行來電證";;(2)該證裝效期在同一天,且離開證日不足一星期;(3)來證要求受益人發貨後,速將一套副本單據隨同一份正本提單用DHL快郵寄給申請人;(4)該證為見45票天付款,且規定受 益人可按年利率11%索取利息;(5)信用證申請人在加拿大,而受貨人卻在新加坡; (6)來證電傳號不合常理。針對這幾個疑點,該中行一方面告誡公司"此證密押未符,請暫緩出運",另一方面,趕緊向總行國際部查詢,回答:"查無此行"。稍後,卻收到署名"美漩銀行"的確認電,但該電文沒有加押證實,於是該中行設法與美州銀行駐京代表處聯繫,請示協助催曬,最後得到答覆:"該行從未發出確認電,且與開證行無任何往來"。至此,終於證實這是一起盜用第三家銀行密押的詐騙案。

又如:廣西某中行曾收到一份署名印尼國民商業銀行萬隆分行(PT BANK DAGANG NEGARA <PERSERO>INTL ORERATION,BANDUNG,INDONESIA)電開的信用證,金額約80萬美元,來證使用開證行與渣打銀行上海分行之密押。後來,該中行去 電上海打銀行核實,得到覆電:"本行不為第三家非其集團成員銀行核為,且不負任何責任",該中行只好轉查開證行總行,但被告知:"開證行從未開出此證,且申請人未在當地註冊,無業務往來記錄"。顯然,這是一份盜用他行密押並偽冒印尼國民商業銀行的假信用證。

(三)"軟條款"/"陷阱條款"詐騙

所謂"'軟條款'/'陷阱條款'詐騙",是指詐騙分子要求開證行開出主動權完全操作開證方手中,能制約受益人,且隨時可解除付款責任條款的信用證,其實質就是變相的可撤銷信用證,以便行騙我方出口企業和銀行。 這種詐騙主要有以下特征:

1.來證金額較大,在50萬美元以上;

2.來證含有制約受益人權利的"軟條款"/"陷阱條款",如規定申請人或其指定代表簽發檢驗證書,或由申請人指定運輸船名、裝運用日期、航行航線"或聲 稱"本證暫未生效"等;

3.證中貨物一般為大宗建築材料和包裝材料,如“花崗石、鵝卵石、鑄鐵蓋、 木箱和纖維袋"等;

4.詐騙分子要求出口企業按合同金額或開證金額的5%-15%預付履約金、佣金或質保金給買方指代表或中介人。

5.買方獲得履約金、佣金或質保金後,即藉故刁難,拒絕簽發檢驗證書,或不通知裝船,使出口企業無法取得全套單據議付,白白遭受損失。

例如:某中行曾收到一份由香港KP銀行開出的金額為USD1,170,000,00元的信 用證,受益人為廣西某進出口公司,出口貨物為木箱。採證有如下"軟條款":"本證尚未生效,除非運輸船名已被申請人認可並由開證行以修證書形式通知受益?quot; (THIS CREDIT IS NON-OPERATIVE UNLESS THE NAME OF CARRYING VESSELHAS BEEN APPROVED BY APPLICANT AND TO BE ADVISED BY L/C OPENING BANK INFORM OF AN L/C ANENDMENT TO BENEFICIARY)。

中行在將來證通知受益人時提醒其註 意這一"軟條款",並建議其修改信用證,以避免可能出現的風險。後來,經磋商, 申請人撤銷該證,另由香港IB銀行開出同一金額、同一貨物、同一受益人的信用證, 但證中仍有這樣的"軟條款":"裝運只有在收到本證修改書,指定運輸船名和裝 運日期時,才能實施"(SHIPMENT CAN ONLY BE EFFECTED UPON RECEIPT OF AN AMENDMENT OF THIS CREDIT ADVISING NAME OF CARRYING VESSE/AND SHIPMENT DATE)。可謂"換湯不換藥",主動權仍掌握在申請人手中,而受益人卻面臨若申請人拒發裝運通知,則無法提交全套單據給銀行議付的風險,此時,該中 行瞭解到與該進出口公司聯營的某工貿公司已將40萬元人民幣質保金匯往申請人要 深圳的代表,而且該進出品公司正計劃向其申請人民幣打包貸款600萬元作訂貸之用。於是,該中行果斷地採取措施,一方暫停向該代款,另一方面敦促其設法協助工貿公司追回質保金。後經多方配合,才免遭損失。

又如:遼寧某貿易公司與美國金華企業簽訂了銷往香港的5萬立方米花崗岩合同,總金額高達1,950萬美元,買方通過香港某銀行開出了上述合同下的第一筆信用證,金額為195萬美元。信用規定:"貨物只能待收到申請人指定船名的裝 運通 知後裝運,而該裝運通知將由開證行隨後經信用證修改書方式發出"(SHIPMENT CANONLY BE EFFECTED UPON RECEIPT OF APPLIANT`S ;SHIPPING;INSTRUCTIONS THROUGH L/ C OPENING BANK NOMINTING THE NAMEOF CARRYING VESSEL BY MEANS OF SUBSEQUENT CREDIT AMENDMENT)。該貿易公司收到來證後,即將質保金260萬元 人民幣付給了買方指定代表,裝船前,買方代表來產地驗貨,以貨物質量不合格為由,拒絕簽發"裝運通知",致使貨物滯留產地,中方公司根本無法發貨收匯,損失十分慘重。

(四)偽造信用證修改書詐騙

所謂"偽造信用證修改書詐騙" 是指詐騙分子不經開證行而徑向通知行或受益人發出信用證修改開書,企圖鑽出口方空子,引誘受益人發貨。以騙取出貨物。

這種詐騙帶有如下特征:

1.原證雖是真實、合法的,但含有某些制約受益人權利的條款,亟待修改;

2.修改書以電報或電傳廣度方式發出,且盜用他行密押或借用原證密碼;

3.修改書不通過載證開出,而直接發給通知行或受益人;

4.證內規定裝運後郵寄一份正本提單給申請人;

5.來證裝、效期較短,以迫使受益人倉促發貨。USD1,092,000.00元的信用證, 受益人為海南某外貿公司。來證含有這樣一個"軟條款":"只有在收互我行加押 電報修改書並經通知行通知的買方裝運指示、指定運輸船名、裝運日期時,才可裝;而且該修改書必須包括在每套單據中議付"(SHIPMENTCAN ONLY BE EFFECTED UPON RECEIPT OF BUYER`S SHIPMENT INSTRUCTIONS MOMINATION NAME OF CARRYING VESSEL DATE OF SHIPMENT IN THE FORM OF UOR AUTHENICATED CABLE AMENDMENT THRU ADVISING BANK AND COPY OF SUCHAMENDMENT MUST BE INCLUDED IN EACHSET OF DOCUMENTS FOR NEGOTIATION),同時,規定:"1/3的 正本提單有裝船後快郵寄給申請人"。該中行在將來證通知受益人時,提請其有關 註這些條款,並作好防範。稍後,該中行又收到原證項下電開修改書一份,修改書 指定船名、船期,並將原證允許分批裝運改為禁止分批裝運,但其密押卻是沿用原 證密嗎。該中行馬上警覺起來,並迅速查詢開證行,在確認該電文為偽造修改書後 立即通知受益人停止發貨。而此時,受益人的出口貨物(70噸白胡椒)正整裝待發, 其風險不言而喻。

(五)假客檢證書詐騙

所謂假客檢證書詐騙,是指詐騙分子以申請人代表名義在受益人出貨地簽發檢驗證書,但其簽名與開證行留底印鑒式樣不符。致使受益人單據遭到拒付,而貨物卻被騙走。

這種詐騙通常有如一特征:

1.來證含有檢驗證書由申請人代表簽署的"軟條款"。

2.來證規定申請人代表簽名必須與開證行留底印鑒式樣相符;

3.來證要求一份正本提單交給申請人代表;

4.申請人將大額支票給受益人作抵押或擔保;

5.申請人通過指定代表操縱整個交易過程。

例如:某中行曾收到香港BD金融公司開出的以海南某信息公司為受益人的信用 證,金額為USD992.000.00元,出口貨物是20萬台照像機。信用證要求發貨前由申 人指定代表出具貨物檢驗證書,其簽字必須由開證行證實,且規定1/2的正本提 單在裝運後交予申請人代表。在裝運時,申請人代表來到出貨地,提供了檢驗證書, 並以數張大額支票為抵押,從受益有手中拿走了其中一份正本提單。後來,受益有 將有關支票委托當地銀行議付,但結果被告知:"托收支票為空頭支票,而申請人 代表出具的檢驗證書簽名不符,純屬偽造"。更不幸的是,貨物已被全部提走,下 落不明。受益人蒙受重大損失,有苦難言。

(六)塗改信用證詐騙

所謂"塗改信用證詐騙",是指詐騙分子將過期失效的信用證刻意塗改,變更原證的金額、裝效期和受益人名稱,並直接郵寄或面交受有,以騙取出口貨物,或 誘使出口方向其信用證,騙取銀行融資。

這種詐騙往往有發下特征:

1.原信用證為信開方式,以便於塗改;

2.塗改內容為信用證金額、裝效期及受益人名稱;

3.信用證塗改之處無開證行簽證實;

4.信用證不經通知行通知,而直交受益人;

5.金額巨大,以詐取暴利。

例如:江蘇某外貿公司曾收到一份由香港客商面交的信開信用證,金額為318萬美元。當地中行審核後,發覺該證金額、裝交期及受益人名稱均有明顯塗改痕跡, 於是的提醒受益人註意,並立即向開證行查詢,最後查明此證是經客商塗改,交給 外貿公司,企圖以此要求我方銀行向其開出630萬美元的信用證,以便在國外招搖撞騙。事實上,這是一份早已過期失效的舊信用證。幸虧我方銀行警惕性高,才及時制止了這一起巨額信用證詐騙案。

(七)偽造保兌信用證詐騙

所謂"偽造保兌信用證詐騙",是指詐騙分子在提供假信用證的基礎上,為獲得出口方的信任,蓄意偽造國際大銀行的保兌函,以達到騙取我方大宗出口貨物的目的。

這種詐騙常常有如下特征:

1.信用證的開證行為假冒或根本無法查實之銀行;

2.保兌行為國際著名銀行,以增加欺騙性;

3.保兌函另開寄來,其簽名為偽冒簽字;

4.貿易雙方事先並不瞭解,僅通過中介人相識;

5.來證金額較大,且裝效期較短。

例如:某中行曾收到一份由印尼雅加達亞歐美銀行(ASIAN UERO-AMERICAN BANK,JAKARTA,INDONESIA),發出的要求紐約瑞士聯合銀行保兌的電開信用證,金額為 600萬美元,受益人為廣東某外貿公司,出口貨物是200萬條幹蛇皮。但查銀行年鑒, 沒有該開證行的資料,稍後,又收到蘇黎世瑞士聯合銀行的保兌函,但其兩個簽字 中,僅有一個相似,另一個無法核對。此時,受益人稱貨已備妥,急待裝運,以免 誤了裝船期。為慎重起見,該中行一方面,勸阻受益人暫不出運,另一方面。抓緊 與紐約瑞士聯合銀行和蘇黎世瑞士聯繫查詢,先後得到答覆:"從沒聽說過開證行 情況,也從未保兌過這一信用證,請提供更詳細資 料以查此事"。至此,可以確 定,該證為偽造保兌信用證,詐騙分子企圖憑以騙我方出口貨物。

二.對跟單信用證詐騙的防範對策

從上述跟單信用證詐騙的各種情況來看,詐騙分子的行騙對象主要是我方出口企業,而受害者還涉及出口方銀行和工貿公司均應密切配合,採取切實有效的措施, 以避免或減少上類詐騙案的發生,具體可實施如下防範對策:

第一、出口方銀行(指通知行)必須認真負責地核驗信用證的真實性,並掌握開證行的資信情況。對於信開信用證,應仔細核對印鑒是否相符,大額來證還應要求 開證行加押證實;對於電開信用證及其修改書,應及時查核密押相符與否,以防假 冒和偽造。同時,還應對開證行的名稱、地址和資信情況與銀行年鑒進行比較分析, 發現疑點,立即向開證行或代理行查詢,以確保來證的真實性、合法性和開證行的可靠性。

第二、出口企業必須慎重選擇貿易伙伴。在尋長找貿易伙伴和貿易機會時。應 儘可能通過正式途徑(如參加廣交會和實地考察)來接觸和瞭解客戶,不要與資信不 明或資信不好的客戶做生意。在簽訂合同前,應設法委托有關咨詢機構對客戶進行資信調查,以便心中不數,作出正確的選擇,以免錯選貿易伙伴,自食苦果。

第三、銀行和出口企業均需對信用證進行認真審核。銀行「審證側重來證還應 註意來證的有效性和風險性。一經發現來證含有主動權不在自己手中的"軟條款" /"陷阱條款"及其它不利條款,必須堅決和迅速地與客商聯繫修改,或採取相應的防範措施,以防患於未然。

第四、出口企業或工貿公司在與外商簽約時,應平等、合理、謹慎地確立合同條款。要以國家和集體利益為重,徹底杜絕一切有損國家和集體利益的不平等、不合理條款,如"預付履約金、質保金,擁金和中介費條款"等,以免誤中對方圈套, 破財耗神,恥笑於人。

此外,銀企雙方還應攜手協作,一致對外。要樹立整體觀念,互相配合增強防詐信息。一旦發覺詐騙分子的蛛絲馬跡,立刻跟蹤追擊,並嚴懲不貸,以維護跟信用證業務的正常開展,確保我國對外貿易的順利進行。

1. 遞送議付單據方法、次數和規定時間條款( Method / Number of Time / Stipulated Time of Sending Negotiable Documents。)

2. 讓進口商從議付行拿取所有裝船單據條款( The Clause of Taking all Shipping Documents for Importer from Negotiating Bank )。

3. 匯率條款( The Clause for Rate of Exchange )。

4. 利率和利息條款( The Clause for Rate of Interest and Interests ) 。

5. 生效和未生效條款(The Operative and Inoperative Clauses )。

6. "軟條款"( The Soft Clause ) : 在國際貿易支付方式中,跟單信用證使用最為廣泛,也一直被視為相當保險的一種交易方式。因此,儘管我國出口貿易也接受國際上普遍應用的多種支付方式,但主要的收匯方式仍然是跟單信用證。為此,我們應對跟單信用證的條款,尤其是軟條款深加研究,這樣有利於工作操作和安全收匯。

1). 貨物檢驗證明或貨運收據由進口商或開證人授權的人出具和簽署,其印鑒應由開證行證實方可議付的條款等等。

這些條款對受益人來說極為不利,因為進口商或進口商授權人如果不來履行就不能出具檢驗證書或貨運收據,這必然影響貨物出運。但是,即使進口商檢驗並出具了證書或貨運收據,如果未經開證行證實,也會造成單證不符。1999年1月,某三資企業將制好的一套單據交來交通銀行汕頭分行議付,經銀行審核,發現其檢驗證書未按信用證條款要求的經開證行證實。企業得知後,希望把證書再寄給國外進口商,請其要求向開證行證實,但由於往返時間長,如果寄去後再寄回來又會影響交單時間,所以,只好以單證不符寄往國外開證行。由於該客戶是老客戶,又是資信較好的客商,所以,最後還是把貨款收回來了,但是開證行已扣除了50美元的單證不符費和30元的電報費。

2). 檢驗證由進口商出具和簽署並由受益人會簽。同時,其印鑒應與通知行持有的記錄相符。

這種條款對受益人很不利,因為主動權已掌握在對方手裡。同時,不僅影響了議付時間,造成了單證不符,而且還影響了銀行與企業間的關係。因此,受益人應洽進口商通過開證行來函或來電修改或刪除,以便受益人操作和安全及時收匯。

3). 檢驗證由某某出具並簽署,他們的印鑒必須由通知行證實。

這個條款對受益人來說也是不利的,而且開證行並沒有將印鑒資料寄給通知行,致使通知行無法證實。另外根據UCP500號規定,通知行應遵守合理謹慎的原則,檢查其所通知信用證的錶面證實性,以保護受益人的權益,因而沒有義務審核某某進口商的印鑒。

4). 票據應出具在有受益人名稱的信函箋上,註明全稱和地址。

對於這一條款,有不同的理解。有人認為,發票出具在有受益人名稱的信箋上,打上其地址就可以。但也有人認為,即是在受益人的信箋上出具發票,其發票上也要打上受益人名稱的全稱和地址,不能只打上地址。最近有一家企業按照第一種意見製作單據,即只打上地址,結果國外開證行提出不符。筆者認為,這個條款仍不明確,應向國外開證行詢問澄清以便正確製作單據。

5). 貨運收據由進口商或進口商授權的人出具並簽署,其印鑒必須與開證行的檔案記錄相符。

對於這些條款,受益人不能把握其印鑒是否相符,因此,出口商應洽開證人通過開證行來函或來電報修改或刪除,以便安全及時收匯。

6). 由進口商授權人出具並手簽的貨運收據。其印鑒必須符合信用證開證行的票據中心的記錄。

對於這個條款,受益人不能把握其印鑒是否符合。因此,應洽改。

7). 由進口商授權人出具並簽署的貨運收據,其印鑒必須符合開證行持有的記錄。

對於這個條款,受益人同樣不能把握貨運收據上的簽字和圖章與開證行持有的記錄相符。因此,應洽額修改。

這都是一些非正常性條款,也是出口商所不應接受的。眾所周知,由於開證人或開證申請人授權人簽發檢驗證這一條款不僅違反了有關進出口商品檢驗需由一個獨立貿易關係人之外的第三者、一個有資格、有權威性的檢驗專業機構來執行的慣例,而且也違背了跟單信用證統一慣例500號第四條規定:"在信用證業務中,各有關當事人處理的是單據,而不是與單據有關的貨物服務或其他行為。"根據慣例,銀行不介入買賣或不參與交易,上述條款,開證人授權的代表簽字須經本行(開證行)或通知行證實等,意味著銀行參與了交易,違背了國際貿易慣例。因此,這種條款,明顯是開證申請人與開證行串通一氣,坑害出口商的。假設企業所交貨物與合同規定完全一致,開證申請人授權的代表也出具了檢驗證,只要開證申請人勾結銀行,指示銀行否認該代表是經該行同意的,那麼,企業就不能從銀行獲得貨款。為此,為了出口商本身的權益,應加強對信用證條款,尤其是軟條款的審核,以便及早發現問題,及時洽進口商通過開證行來函或來電報修改或刪除,為順利出運貨物和安全及時收匯鋪平道路。

7. 自動延期條款( The Automatic Extension Clause )。

8. 不符點費用條款( The Clause of Discrepant Fee )。

9. 電索條款( The T/T Reimbursement Clause )。

10. 註銷信用證條款( The Cancel L/C Clause )。

11. 不接受憑保函議付條款( The Clause for Negotiation by Letter of Indemnity is not Acceptable )。

12. 其它限制性條款( The Other Restricted Clause )。

13. 對單據的格式、簽發和語言的要求條款( Requiring of Form Signature and Language )。

1. 開證申請人與信用證受益人的關係是根據契約而確立的買賣關係。

2. 開證申請人與開證銀行的關係是以開證申請書所列條款的內容而確立的委托與承諾的關係。

3. 開證銀行與通知銀行的關係是一種委托、代理關係,雙方均受信用證的約束。

1. 開證申請人(Applicant):向開證銀行申請開立信用證的人,一般是進口人。在信用證中又稱開證人(Opener)。

2. 開證銀行(Opening Bank, Issuing bank):接受開證申請人的委托,開立信用證的銀行,它承擔按信用證規定條件保證付款的責任。

3. 通知銀行(Advising Bank):受開證行的委托,將信用證轉交出口人的銀行。它只證明信用證的真實性,不承擔其它義務。

4. 受益人(Beneficiary):信用證上所指定的有權使用該證的人,一般為出口人。

5. 議付銀行(Negotiating Bank):願意買入或貼現受益人交來跟單匯票和單據的銀行。

6. 付款銀行或稱代付行(Paying Bank):一般為開證行,也可以是開證行所指定的銀行。無論匯票的付款人是誰,開證行必須對提交了符合信用證要求的單據的出口人履行付款的責任。

7. 保兌行(Confirming Bank):應開證行或受益人的請在信用證上加批保證兌付的銀行,它和開證行處於相同的地位,即對於匯票(有時無匯票)承擔不可撤消的付款責任。

8. 償付行(Reimbursement Bank),又稱清算銀行(Clearing Bank):接受開證銀行在信用證中委托代開證行償還墊款的第三國銀行。

9. 受讓人(Transferee),又稱第二受益人(Second Beneficiary):接受第一受益人轉讓,有權使用該信用證的人。

1. 對出口商的作用:

1) 保證出口商憑與信用證規定相符的單據取得貨款。

2) 出口商可以按時收匯。

2. 對進口商的作用:

1) 可保證進口商取得代表貨物的單據。

2) 保證進口商可按時、按質、按量收到貨物。

3) 進口商可憑自己的資信及開證行對自己的信任,少交或免交部分押金,從而取得資金融通。

3. 對銀行的作用:

1) 可利用進口商在申請開證時交的押金或擔保品為銀行利用資金提供便利。

2) 在信用證業務中,銀行每做一項服務均可取得各種收益,如開證費、通知費、議付費、保兌費、修改費等各種費用。

1. 進出口人在貿易合同中,規定使用信用證支付方式。

2. 進口人向當地銀行提交開證申請書,同時交納押金或其它保證。

3. 開證行根據申請內容,向出口人(受益人)開出信用證,並寄交通知銀行。

4. 通知行核對印鑒或密押無誤後,將信用證寄交給出口人。

5. 出口人審核信用證與合同相符合後,按照信用證規定裝運貨物,並備齊各項信用證要求的貨運單據,在信用證有效期內,寄交議付行議付。

6. 議付行按照信用證條款審核單據無誤後,按照匯票金額扣除利息,把貨款墊付給出口人。

7. 議付行將匯票和貨運單據寄開證行(或其指定的付款行)索償。

8. 開證行(或其指定的付款行)核對單據無誤後,付款給議付行。

9. 開證行通知進口人付款贖單。

信用證(簡稱L/C)支付方式是隨著國際貿易的發展、銀行參與國際貿易結算的過程中逐步形成的。由於貨款的支付以取得符合信用證規定的貨運單據為條件,避免了預付貨款的風險,因此信用證支付方式在很大程度上解決了進、出口雙方在付款和交貨問題上的矛盾。它已成為國際貿易中的一種主要付款方式。

對賣家而言,L/C的最大好處是提供了一個可靠的帳房――付款人,這就是銀行,而且是指定的某大銀行。如果他拿到的L/C不符合買賣合約,他就可以終止合約而不付運,另外再索賠(如有市場利用損失)。如果符合買賣合約,且沒有特別難以達到的要求的,他拿到後,做一些該做的事情如找船等,在最後一天的付運期之前把合約要求數量的某一品種的貨物付運出去,然後取得一套單證,其中包括最重要的提單(B/L),即可前往結匯。L/C要求的一般是清潔的B/L,要求B/L的內容和L/C的內容一致。因此,賣家要嚴格按合約準時如數付運貨物,否則拿到與L/C不一致的B/L就無法結匯了。

買賣合約和L/C不會規定不清潔的B/L也可以接受,因為什麼是不清潔B/L這個尺度很難定,若說全部爛掉是不清潔B/L,而只有一點很小損壞則在幾百萬美元的買賣里看起來算不了什麼。可畢竟也有批註,也是不清潔B/L,照常理這不應影響結匯,因為是在可接受的程度內,買家不應非難。可是問題不在這裡,事前雙方同意的,也許可以修改L/C或者買家告訴銀行說怎樣不妥的文件L/C仍可以接受,並不影響拿錢。可事前誰知道將來會有什麼損失,程度如何,作什麼批註?況且,作為買家要買的只是一批好貨,即要清潔B/L,而不是索賠。不能有批註才會符合B/L上面印明的所謂:錶面狀況良好。發貨人只要拿到這樣的B/L(也叫“清潔”提單),才能保證到銀行結匯就一定能拿到錢。所以說,L/C給賣家提供了一個可靠的帳房,賣家利用L/C基本上可以跟世界上的任何買家做生意。他不管這個買家認識不認識,守不守信用,也不管這個買家所在的地方有無外匯管制及政治是否穩定,甚至不管這個買家是否會馬上倒閉等。反正他相信的是銀行,用L/C去結匯,銀行必須支付。

對買家的好處則是貨運出來後他才付錢。只要雙方誠實地做生意,買家不會冒多大風險。因為至少是賣家已經真把貨付運了,拿到了已裝船提單(B/L),而且其中的數量、日期及錶面狀況與買賣合約是一致的。不像郵購的方式,買家付了款後,連個單證也拿不到,買家也吃不准貨到底郵寄出去與否。現在有了B/L,買家看到合約的所有條件都已達到,他才經銀行放錢。

當然,買家還可在L/C里規定這個航次他們所需要的其它文件。各種貿易有各種不同的文件要求,如果是進口食品,買家就可能要檢驗報告,這可在L/C里寫明,寫上去後,銀行就要根據整套文件來結匯。這樣,買家拿到整套文件,就可等著拿貨了,以後報關、繳稅等進口手續也就好辦了。

買家也可根據L/C要求銀行給予信貸資助。國際上的買賣動輒幾百萬美元,而且費用很高。要人立即掏錢出來做成買賣的話,即使是大公司也會造成資金緊張,這樣經常就靠銀行貸款。尤其是有些弱小的公司,自己沒有足夠的實力做大的買賣,但與他相熟的銀行往往會給予支持。買家開L/C,只要買家買的貨價值在若幹限額以內,就可以到相熟銀行去開L/C,而不需要別的特別擔保。

銀行通過L/C這種做法,使買家不用錢或用很少的錢也可以去做較大的買賣,可以開400萬美元的L/C買這票貨。如果等貨到目的港買家才給錢,賣家往往不同意,即使同意,買家也吃不消,拿出400萬元的擔保(保證貨到卸港就付款)也不是那麼簡單的,而400萬元的L/C就反而會容易開到。總有一天買家還是要用400萬美元去換回單證的,可那是幾個月後的事了。船到目的港都需一段時間,其間會產生很多第二買賣――買家可以整票轉或分批賣掉這票貨,取得貨款,自然不愁換不回單證了。

整個國際買賣利用L/C這個付款辦法,可以減少很多費用,節省不少麻煩。很多買賣都是通過幾次電傳就可達成,並不要求大家去做更多工作,這樣就減低了費用及時間。其中一項就是調查費――通過L/C,賣家不需去調查買家的資信就能成交。否則,幾百幾千萬的合約怎麼能用幾個電傳來解決呢?

當然,利用L/C也可能出一些問題。對於買家而言,唯一擔心的就是L/C出毛病,主要是文件差錯(discrepancy)。尤其有時銀行故意找麻煩,查文件查得很嚴,打錯一個字母也非得叫你修改不可。根據ICC的調查,L/C文件首次結匯(First tender)時出毛病,銀行打回頭的占40%左右。不過,一般不會構成太大的問題,因為賣家只須將文件略作修改,在信用證有效期內,在第二次結匯(second tender)時就能過關結匯。

另外,信用證付款方式的可靠與否,最主要還是看文件的繁簡,如果一個文件只要自己簽個字就可結匯的話,那麼這個L/C肯定可靠;反之,如果它要求的文件很多,而且其中不少文件又不完全在你操縱之下,而是受制於他人,就要冒一定的風險。投保的話,貨主只要付了保費就會有保單,萬一有什麼東西要改,貨主叫人去改也容易。二是發票,銀行挑出什麼毛病,貨主都可以回去自己隨意修改。較為擔心的單證,就是需要出於第三者之手的B/L、驗貨報告或其他官方文件等的可靠程度,因為到時候不管怎樣,人家都可以不出。或B/L要加批註、改格式等,貨主根本沒辦法,結果結不了匯。因此,對賣家而言,L/C里的文件越少,越簡單,就越可靠。

一. 按照《跟單信用證統一慣例》的規定審單

《統一慣例》是確保在世界範圍內將信用證作為可靠支付手段的準則,已被大多數的國家與地區接受和使用。《統一慣例》所體現出來的國際標準銀行慣例是各國銀行處理結算業務必須遵循的基本準則。我們必須按照《統一慣例》的要求,合理謹慎地審核信用證要求的所有單據,以確定其錶面上是否與信用證條款相符。

二. 按照信用證所規定的條件、條款審單。

信用證是根據買賣雙方的貿易合同而開立的,它一旦為各有關當事人所接受,即成為各有關當事人必須遵循的契約性文件。在信用證結算業務中,各有關當事人必須受其約束,按照信用證所規定的條件、條款,逐條對照,以確定單據是否滿足信用證的要求。當信用證的規定與《統一慣例》有抵觸時,則應遵循信用證優先於《統一慣例》的原則,按照信用證的要求審核單據。這其中又包括錶面一致性和內容相符性兩條原則:

1.遵循錶面一致性原則。受益人提交的單據名稱及其內容等錶面上必須與信用證規定完全一致。例如,某信用證將貨物描述為ATTACHES SANITAIRE(衛生潔具附件),而受益人具體的貨為EXPASION BOLT(膨脹螺栓)。雖然如此,有關單據中貨物描述仍必須與信用證的規定相一致。可能有的單據因某種特殊作用如清關報稅等需顯示具體貨名時,我們仍必須將信用證所規定的ATTACHES SANITAIRE顯示在其上,而在其後加註具體貨名EXPASION BOLT。

2.遵循內容相符性原則。我們在審單時應註意避免照搬、照抄信用證的原話,只要內容相符即可,例如,信用證的有關人稱指向、時態、語態等,轉到單據上時,即應作相應的調整,以避免不必要的誤會。

三. 按照銀行的經營思想、操作規程審單。

國際貿易結算作為銀行經營的一項重要業務,在操作過程中,必須按照銀行的有關操作規程行事。尤其是在向客戶融資時,更應明確銀行的觀點和看法,更有權對單據有關條目的處理作出自己的選擇和判斷,以體現銀行的經營方針和經營作風。

四. 按照普遍聯繫的觀點,結合上下文內容審單。

信用證是一個與商務合同分離的獨立文件,其內容是完整的,互為聯繫的。其中要求的條件、單據等是相輔相成、前後一慣的。審單時必須遵循普遍聯繫的觀點,結合上下文內容進行,避免片面、孤立地看待某一條款。例如,歐共體某國開來一信用證,要求提交的單據中有一項是CERTIFICATE OF ORIGIN(產地證),而在後文中又要求受益將正本GSP CERTIFICATE OF ORIGIN FORM A(普惠制產地證)寄交開證申請人。結合上下文內容,我們就能判斷出信用證要求向銀行提交的是副本GSP CERTIFICATE OF ORIGIN(普惠制產地證),而非一般的產地證。

五. 按照合情、合理、合法的原則審單。

所謂合情、合理、合法是指審單員應根據自己所掌握的國際貿易結算知識,對各種單據的完整性和準確性,作出合乎情理的判斷。例如,普惠制產地證是施惠國賦予受惠國出口貨物減免的一種優惠憑證,其“收貨人”一欄,應填寫最終買主。如信用證未作明確規定,我們應根據提單的收貨人、通知人及貨至目的地對最終買主作出合理的選擇。

六. 按照單據的商業功能和結算功能相統一的原則審單。

單據的商業功能即在商務流轉及商品買賣過程中的作用是主要的,結算功能是次要的,審單時應著重考慮其商業功能。我們應該瞭解各類單據的作用及功能,按照各類單據自身的功能及用途審單,避免將不必要的內容強加於單據。

在國際貿易支付方式中,跟單信用證使用最為廣泛,也一直被視為相當保險的一種交易方式。因此,儘管我國出口貿易也接受國際上普遍應用的多種支付方式,但主要的收匯方式仍然是跟單信用證。為此,我們應對跟單信用證的條款,尤其是軟條款深加研究,這樣有利於工作操作和安全收匯。

一. 貨物檢驗證明或貨運收據由進口商或開證人授權的人出具和簽署,其印鑒應由開證行證實方可議付的條款等等。

這些條款對受益人來說極為不利,因為進口商或進口商授權人如果不來履行就不能出具檢驗證書或貨運收據,這必然影響貨物出運。但是,即使進口商檢驗並出具了證書或貨運收據,如果未經開證行證實,也會造成單證不符。1999年1月,某三資企業將制好的一套單據交來交通銀行汕頭分行議付,經銀行審核,發現其檢驗證書未按信用證條款要求的經開證行證實。企業得知後,希望把證書再寄給國外進口商,請其要求向開證行證實,但由於往返時間長,如果寄去後再寄回來又會影響交單時間,所以,只好以單證不符寄往國外開證行。由於該客戶是老客戶,又是資信較好的客商,所以,最後還是把貨款收回來了,但是開證行已扣除了50美元的單證不符費和30元的電報費。

二. 檢驗證由進口商出具和簽署並由受益人會簽。同時,其印鑒應與通知行持有的記錄相符。

這種條款對受益人很不利,因為主動權已掌握在對方手裡。同時,不僅影響了議付時間,造成了單證不符,而且還影響了銀行與企業間的關係。因此,受益人應洽進口商通過開證行來函或來電修改或刪除,以便受益人操作和安全及時收匯。

三. 檢驗證由某某出具並簽署,他們的印鑒必須由通知行證實。

這個條款對受益人來說也是不利的,而且開證行並沒有將印鑒資料寄給通知行,致使通知行無法證實。另外根據UCP500號規定,通知行應遵守合理謹慎的原則,檢查其所通知信用證的錶面證實性,以保護受益人的權益,因而沒有義務審核某某進口商的印鑒。

四. 票據應出具在有受益人名稱的信函箋上,註明全稱和地址。

對於這一條款,有不同的理解。有人認為,發票出具在有受益人名稱的信箋上,打上其地址就可以。但也有人認為,即是在受益人的信箋上出具發票,其發票上也要打上受益人名稱的全稱和地址,不能只打上地址。最近有一家企業按照第一種意見製作單據,即只打上地址,結果國外開證行提出不符。筆者認為,這個條款仍不明確,應向國外開證行詢問澄清以便正確製作單據。

五. 貨運收據由進口商或進口商授權的人出具並簽署,其印鑒必須與開證行的檔案記錄相符。

對於這些條款,受益人不能把握其印鑒是否相符,因此,出口商應洽開證人通過開證行來函或來電報修改或刪除,以便安全及時收匯。

六. 由進口商授權人出具並手簽的貨運收據。其印鑒必須符合信用證開證行的票據中心的記錄。

對於這個條款,受益人不能把握其印鑒是否符合。因此,應洽改。

七. 由進口商授權人出具並簽署的貨運收據,其印鑒必須符合開證行持有的記錄。

對於這個條款,受益人同樣不能把握貨運收據上的簽字和圖章與開證行持有的記錄相符。因此,應洽額修改。

這都是一些非正常性條款,也是出口商所不應接受的。眾所周知,由於開證人或開證申請人授權人簽發檢驗證這一條款不僅違反了有關進出口商品檢驗需由一個獨立貿易關係人之外的第三者、一個有資格、有權威性的檢驗專業機構來執行的慣例,而且也違背了跟單信用證統一慣例500號第四條規定:“在信用證業務中,各有關當事人處理的是單據,而不是與單據有關的貨物服務或其他行為。”根據慣例,銀行不介入買賣或不參與交易,上述條款,開證人授權的代表簽字須經本行(開證行)或通知行證實等,意味著銀行參與了交易,違背了國際貿易慣例。因此,這種條款,明顯是開證申請人與開證行串通一氣,坑害出口商的。假設企業所交貨物與合同規定完全一致,開證申請人授權的代表也出具了檢驗證,只要開證申請人勾結銀行,指示銀行否認該代表是經該行同意的,那麼,企業就不能從銀行獲得貨款。為此,為了出口商本身的權益,應加強對信用證條款,尤其是軟條款的審核,以便及早發現問題,及時洽進口商通過開證行來函或來電報修改或刪除,為順利出運貨物和安全及時收匯鋪平道路。

銀行信用證的變化和趨勢[2]

- 一、全球貿易模式的變化

在過去的三年裡,兩個市場已經作為主要力量稅穎而出。第一個是在亞洲的急劇變化的貿易增長流,中國是焦點。根據2004年花旗銀行估計.全球跨國貿易總額是6萬億美元。隨著大多數的貿易發生在北亞,特別中國從日本、南韓等國家和地區進口,亞洲貿易額占全球跨國貿易總額的25%。東南亞地區的公司出口的貨物,成為中國供給鏈來源從而表現了亞洲內貿易增長的成份。隨著正在發展的世界,中國的貿易盈餘與亞洲除北亞,東南亞其他國家的貿易赤字形成反差。

在中國以外,市場也經歷著明顯的變化 在與增長的出口相聯繫的強大的國內需求支持下,印度貿易增長有望在今年達到7%。在中國香港,轉口貿易速度慢了,這是因為已經從大陸直接出口。日本的經濟增長將降到1.7%,緣由是中國已成為日本在對美國出口的競爭者。在東南亞,這種模式也正在變化。馬來西亞也在商品的價格支持下正進行強大的發展,新加坡在更高油價衝擊下,在今年,將可能只看到4%發展並處以政府為導向去鞏固技術的部門,越南正嘗試像中國以低成本製造中心來競爭。

- 二、全球付款體系的變化

傳統上,有四種付款方式:信用證、跟單托收、匯票托收和貨到付款。貨到付款的信用有限,期限已定.貨物已裝運並給買方開了發票後對出口商來說是最不安全的付款方式,這種手續將主要用在有好的貿易關係的進出口商之間。跟單托收比貨到付款更安全但比信用證少一些,它能提供一種可行和更便宜的方法使用信用證。單據和匯票通過銀行系統一起寄出去,買方以付款或承兌匯票來交換銀行所寄的單據。該系統沒有銀行付款的保證,買方可能拒收單據,但是出口商仍然留有通過銀行系統寄的單據的控制權,國際商會(URC522)給銀行及各方處理跟單托收的依據。銀行在面臨著貿易主要業務信用證穩步下降的局面,這是因為製造業和貿易模式的改變,不用信用證業務的貿易額占總貿易額的80%。

從中國產生的貿易流在供應商之間已經產生競爭,使得供應商承擔更高的風險。在買方的驅使下,賣方在滿足消費需求同時減少花在信用證上的成本,市場轉向了貨到付款業務供應商反過來不得不追求使得依靠貨到付款變得有效,依靠它們的大小和複雜性,他們用客戶的分析和匯率掉期保值減少它們的風險。他們也選擇信用保險,這種保險的價格已經下降,通常是根據業務量的大小,在信用證的20%一40%之間。在一些案例中,出口商可能通過取得信用保險來免於買方不付款的商業風險和進口國的國家風險。但是,信用保險商可能不承保沒有信用證的出口。

即使信用證業務下降趨勢將繼續,但亞洲的銀行仍看到信用證在貿易融資中有反彈趨向。對亞洲供應圈裡的大多數公司來說,進出口信用保險的服務是不夠的,像越南和中國的供應商可能通常憑實物抵押貸款和憑信用證融資。但是這些供應商發現在產品生產高峰期或者一單大業務時,讓銀行融資是極度困難的事。

出口商可能總是在沒有對付款方式的定期重評估的情形下對特別的客戶和地區使用信用證,仔細調查信用證來確定使用信用證在那個情形下是否是最有競爭力和成本有效的方法是非常重要的事。

- 三、信用證業務的技術發展

傳統上,信用證是在買方所在地方的銀行開立的書面的文件。但是,近幾年,信用證有時以電子版傳輸。開立人將信用證的內容傳輸到賣方所在地的通知行,被列印出來的信用證用“正本”章戳上。此外,一些銀行甚至提供開始使用電子版的信用證.允許進口商在網路里進入銀行電腦去開始信用證業務。

國際貿易組織,技術的賣方和銀行正計劃一種作為信用證的迂迴的以信用卡為基礎的付款系統,該系統被叫成貿易, 它將使用信用卡的基礎設施和將定位認為信用證太昂貴和繁重的小公司。由美國管理系統研製的基礎設施將使用電子數據交換軟體和網路電訊來連接貿易各方當事人,該服務參與者將從事賣方和買方之間的一系列的雙邊協議,運輸人將提供第三方確認書確認該筆業務按照協議規定處理。貿易卡通常在10萬美元範圍內提供貿易融資業務,據觀察者說,貿易卡被看成銀行業從貿易中取得10億美元費用收入具一種威脅。

因為全球化和互聯網在國際貿易中的參與逐步上升,中可公司正提供以互聯網為基礎的貿易融資產品,該產品允許進出口在有效和安全的環境中完成線上的貿易融資。現存信證產品的重要改進,這種線上系統使買方能在網上申請信用證,允許買賣雙方線上商討修改和不符點要求。遺憾的是,目前這種線上的信用證仍依賴銀行作為在國際業務中的長期被承認的信任方。

- 四、會計和報表要求

傳統上,財務機構不會被會計準則要求去在報表上披露在信用證項下的潛在負債,這種未被批露的偶然事件經常被人為是表外風險。在1991年,財務會計標準委員會頒佈了關於二財務工具的公平價格的SFAS107,這意味信用證的遠期的菱面金額很可能高於或低於它的公平價格,因此,銀行正被披霪未被髮現的匯率風險。

- 五、信用證風險管理的變化和趨勢

因為信用變得更昂貴和很困難取得,公司I1 E 財務策各中日益地考慮信用證。如果開證人不像對待貨款申請一樣對待信用證的申請,將有更明顯的風險。從這一點看,如果對言用證的不斷需求引起信用證費用的明顯增長,客戶可能發見這種信用證缺少吸引力。

目前,一個銀行的成功的檢驗是在更有風險的環境里使資和風險管理方案整合成一體。德國銀行的Jhangiani說全求的銀行要有調停全球公司資產轉化的裝備,設計緩和風險勺產品。她舉了全球汽車公司在中國建立大的製造流水線的例子,建立流水線是第一步,接著是賦予合作伙伴特權。她說:“可以說,這是供應商到供應商”。“當他們與汽車製造商簽訂合同,他們不得不買原材料。他們是企業,小零售組織。在這例子里,汽車公司將向供應商融資。”資產轉化的迴圈的另一面,銀行也能提供融資給分銷商,因為汽車將在繁榮的市場上銷售。Jhangiani把這過程描寫成:“不僅僅是借款,而是進入轉化系統,識別風險,並且提供允許業務發生的服務。”她補充:“在發展中的亞洲這是大的市場,銀行正開始滲透到這業務中。”Stratton說渣打銀行在這領域做了大量的工作,在供應商和買方之間建立信用價值關係。他舉了一個汽車製造商的客戶指望擺脫信用證並且與供應商之間重建融資關係的例子,因為汽車業務的發展.它也需要保證供應商有足夠的資金流動性。渣打銀行推薦供給鏈和對策略性貿易關係的杠桿作用給公司和它的供應商。定向的方法是離開信用證到貨到付款,不增加傳統的銀行安全,Stratton把它描述成貿易伙伴和銀行的三向合作伙伴。迄今為止,它起作用了。20個供應商年平均有總值為2500萬美元的6批出貨,供應商的融資成本已經下降。裝運前的融資利息是120天7%的利息,裝運後30信用證5%的利息。在新的融資協議,供應商的裝運前的融資成本下降到5%,裝運後30信用證5%的利息,不需要信用證,60天的利息為4%。

Asar Saleh,JPMorgan 的亞洲結構貿易單位的主席,看到他的業務在亞洲正增長的經濟中有效地滿足買賣方的要求。一種值得註意的事是描述這種方法的生存能力是在3月JP—Morgan與Lucent的等值於300萬美元的信用證設置和12個網路印度銀行。Lucent,通訊設備的供應者,正探索在印度擴大它的電信業務和從一家全球銀行得到3年懂得融資和中期信用證融資。JPMorgan也能夠覆蓋一些特征如滿足Lu—cent的現金流和風險管理的需要,包括在二級銀行市場分佈,資本市場的失去信用的轉換和與當地銀行建立合作關係安排三年期的融資。

JPMorgan 的Alter說:“ 在Lucent的案件下,通過幫助他們減少流動資金的風險來使Lucent在亞洲有希望的市場上擴張,”“我們帶來的是杠桿作用,我們提供Lucent保證,但是當地銀行提供融資。”

信用證結算方式下來自銀行的風險[3]

- (一)即期信用證不能即期收匯的風險

即期信用證,是指開證行、保兌行(如有)或代其行事的指定銀行,憑收到的符合信用證條款規定的匯票和單據立即付款,或僅憑符合信用證條款規定的單據立即付款的信用證。

但各國銀行對即期付款信用證中的立即(Prompt,Immediately,As soon aspossible)有不同的解釋。有的理解為3—5天,有的認為是8—10天,更有甚者,認為30天之後付款仍是“立即付款”。有實務中,一些開證行由於發生籌資困難,開證申請人信譽不良等原因,千方百計拖延即期信用證項下付款時間的現象屢見不鮮。之所以出現這種情況,除了開證行言即期信用證之名,行遠期付款之實外,還因為開證行一般在即期信用證的附加條款或償付條款中規定遠期付款的條款,出現的位置不容易引起受益人的註意。其主要表現方法有兩種:

一是開證行在即期信用證中規定遲付條款(不同於遲期付款信用證和假遠期信用證)。如南亞某銀行來證規定為:“提供受益人開立的以我行為付款人的即期匯票”(beneficiary’S drafts at sight drawn on us)。根據該條款,可以確定該信用證為即期信用證,但在該證的附加條款中又規定:“收到正本單據15天之內付款”(payment will be effected within 15 days from the date ofreceipt of the original documents)。在對議付行的指示中又規定:“請向我行索償,一俟收到與信用證條款相符的單據後,我行立即按你行指示付款”(in re.imbursement,please drawn on us,we shall immediately on receipt of documents ofthe credit remit the proceeds as per your instructions)據這些條款,顯而易見,它雖是一個即期信用證,但它又不是真正的“立即”付款,而是要收到相符單據後15天付款。

二是開證行強行規定起息日或工作日,授權代其行事的指定銀行遲付。如某行開立的一份即期跟單信用證,在其償付指示中規定:“授權你行在收到與信用證條款相符的單據後,借記我行在你行的賬戶,起息日為收到單據後10—20個工作日”(you are authorized to debit our account with you value 10—20working days from the date of your receipt of document complied with L/C)。根據該條款,出口方受益人收匯的時間至少是交單後起算10—20天(因為規定的是工作日,當地的節假日不計算在內),加上單據到達指定銀行的時間(如郵程等),因此,從受益人的收匯時間上考慮,這與它執行一張10—20天遠期信用證或遲期付款信用證並無多少差別。

由此可見,由於開證行利用了“立即”這個並不十分確切的詞,使受益人雖然收到即期信用證,但並不一定能實際享受到即期信用證項下即期付款的待遇。

- (二)申請人利用會簽條款與開證行勾結帶來的拒付風險

在出口信用證中,國外開證行根據開證申請人的指示,往往要求受益人提供由客商(通常為開證申請人指定的某個人)簽字的單據,如要求受益人提供的發票由客商會簽,或要求提供由客商簽字的檢驗證等。一般來說,開證申請人出於掌握貨物質量情況、裝運情況等目的,要求受益人提供這類單據作為議付所必須提供的單據之一,本也無可非議,但有些銀行(如香港特區、美國等一些銀行)卻把簽字單據作為信用證遲付、拒付的藉口,以有關單據上的簽字與開證行預留信用證指定人簽字樣本不符為由拒絕付款,迫使我方出口公司屢遭降價、遲付、拒付等損失,儘管我方強調簽字確系信用證指定人所簽,也無濟於事。

- (三)開證行外匯資金不足等方面原因導致受益人不能及時收匯的風險

信用證是一種以銀行信用為基礎的結算方式,在信用證結算方式下,開證行、保兌行(如有)承擔第一性的付款責任,對於貿易雙方來說,開證行的信譽就顯得至關重要。然而,有些國家、地區性的銀行信譽較差,除了一些歷史、習慣等因素外,由於外匯資金不足,或因國家外匯管制使資金調撥有困難也可能導致其難以按時付匯、履行開證行的第一性付款責任。遇到這種銀行開出的信用證,並不能充分保障受益人的收匯安全。

- (四)保兌行無理挑剔單據所產生的拒付風險

假如信用證的受益人對開證行的資信不夠瞭解,對其償付能力不夠信任,或開證申請人及開證行本身惟恐所開出的信用證不能被受益人接受,或擔心該信用證在出口地不易被其他銀行議付時,他們通常都希望由另一家銀行給信用證加具保兌。根據{UCP500).保兌行在開證行之外對與信用證相符的單據承擔獨立的第一性付款責任。對於受益人而言,獲得了兩家銀行的付款保證,似乎可以高枕無憂了。在實務操作中,議付行議付後也通常將單據寄往保兌行而非開證行索償。

然而,如果選擇了某些信譽不佳的銀行作為信用證的保兌行,往往可能事與願違,不僅收匯得不到保障,還會為信用證埋下遲付,甚至拒付的禍根。因為保兌行一旦對信用證加具保兌,它就不可避免地承擔了與開證行相同的第一性付款責任,但就其承擔的風險而言,比開證行更大。一方面,在受益人提交了與信用證相符的單據後它就必須進行付款(或承兌);另一方面,它又要防止自己在向開證行寄單索匯時,開證行挑剔單據,以“單證不符”為由拒付甚至是無理拒付而得不到相應的償付。因而,保兌行在處理它自己保兌的信用證時特別嚴格,甚至可謂是百般挑剔,以便用“單證不符”為由拒付,把信用證變成不符點項下的托收,從而達到既收取了受益人的保兌費等有關費用,但又不承擔第一性付款責任的目的。即使是受益人可與開證申請人協商接受所謂的“不符點單據”,但還是會拖延收匯時間,且向保兌行支付數目可觀的保兌費、電報費、不符點處理費等費用。

- (五)償付行償付責任不確定所帶來的風險

在信用證中設立償付行,最初是為了開證行能順利付匯。{UCP500)q~規定,償付無須審核單據以判斷單證是否相符,僅憑議付行的索償指示付款。對於受益人來說,如果信用證中加列了“償付行見索即付”條款,則信用證的付匯速度較快。加上償付行一般為付款貨幣清算地的銀行,信譽較好,近年來越來越多地被用來作為規避受益人收匯風險的手段之一。

然而,當收到一張由高風險國家、地區的銀行作為開證行,但有信譽卓越的全球性大銀行作為償付行的信用證時,受益人也不可掉以輕心。在實務中,有些開證行雖然開出的信用證含有償付行,但僅僅是“含有”而已,實際上並未按慣例規定徵得償付行的同意,並將有關信息通知償付行或將資金及時調撥給償付行。指定償付行只是開證行的一廂情願或僅僅是用它做錶面文章而已,償付行形同虛設。因此,在一些高風險、地區的銀行來證項下,出口地議付行的索償被償付行告知“沒有開證行的授權”或“本行未同意在該證項下作為償付行”而遭拒付的情形時有發生。

如何防範信用證方式下的銀行風險[3]

- (一)關註信用證即期支付條款,保證得到即期付款

首先,若信用證來證時,開證行已在即期信用證的條款中規定了相應的付款時間,受益人可要求申請人請開證行修改。

其次,外貿企業應熟悉{UCP500)的有關規定.據理力爭。(ucPsoo)第13條b款規定:“開證行、保兌行(如有)或代其行事的指定銀行應有各自的合理時間——不得超過從其收到單據的翌日起算7個銀行工作日來審核單據,以決定接受或拒絕接受單據,並相應地通知自其收到單據的一方。”在這個條款之前,並沒有像{UCP500)其它許多條款一樣前面加上一個條件狀語“除非信用證另有規定”,也就是說,無論信用證規定與否,怎麼規定,只要該證是根據(UCP500}開立,就必須遵守該條規定,開證行、保兌行(如有)或代其行事的指定銀行處理即期信用證時,必須在7個銀行工作日內完成,要麼以不符點拒付,要麼憑相符的單據進行付款。即7個工作日包括了“合理的審單時間”加上“通知寄送單據的一方的時間”(單證相符時,該通知即為付款通知)。若在收匯時,開證行超過規定時限,以各種理由拒付,受益人必須敦促為其辦理出口業務的銀行向開證行追索貨款和因遲付而產生的利息損失。

- (二)妥善處理客檢、會簽等條款

一是在簽訂合同時就要儘量避免加此類條款。

二是如果申請人在開來的信用證中加入了此類條款,為了避免產生這類簽字與信用證要求相符與不符的爭議,受益人最好請開證申請人聯繫開證行取消這類條款,或改由我國境內的官方機構(如中國進出口商品檢驗檢疫局),或較有影響力的商會(如貿促會等)進行會簽或出具檢驗證。該項修改由於是受益人主動要求的,因而很可能由受益人負擔修改費用,但相對於因信用證中有此條款而產生爭議,遭遲付、降價、拒付的風險來說,受益人這一負擔還是值得的。當然這種方法可能不易被開證申請人接受。

三是如果同意接受該條款,需要堅持兩個原則,即:

1.堅持有關客商簽字樣本掌握在我方銀行(信用證來證時為通知行,出口公司交單時即為議付或代付行)的原則。對於未聲明有關簽字樣本隨後即寄我方銀行的電開信用證,或未附簽字樣本的信開信用證,我方銀行在審證時,要提請開證行註意,並要求該行從速寄樣本給我方銀行;對於聲明簽字樣本已寄我方通知行,但我方銀行遲遲未見樣本的信用證,我方銀行可進行查詢,多次查詢仍未得樣本,可請公司自行處理,並曉之以利弊。

2.堅持簽字樣本與有關單據是否一致的確認權掌握在我方銀行的原則。只要請開證行在信用證中加列有關條款,如:只要議付行或代付行聲明單據上簽字與樣本上的一致,開證行即視為單據上簽字與樣本上的一致;或憑議付行聲明而確認單據上的簽字導樣本上的是否相符等。這樣,既滿足了開證申請人要求親自驗貨簽單、會簽等要求,又充分體現了銀行的信用中介作用,也減少了受益人的風險。所以,如果在洽談貿易時,就知道客商有驗貨簽單、會簽等要求,就可以在合同中規定客商在開證時應加列有關條款,以免在出口收匯中處於被動地位,或以後再要求修改信用證,增加了麻煩和額外的費用。

- (三)合理選擇開證行

在信用證業務中,受益人能否安全收匯,與負有第一性付款責任的開證行的信譽有關,因而選擇開證行至關重要。對我國的出口企業而言,應首選在申請人所在地的外資銀行,特別是全球性的信譽較好的大銀行。一般全球性的大銀行歷史悠久,資金充裕,並且由於當地政府出於吸引外資的目的,對其外匯管制也較為寬鬆,有的甚至出現了“超國民待遇”。即使有意外情況,如該國的外匯管制突然嚴格,由於它的分支機構遍佈全球,也使得它的付匯不會有障礙。因此,不太可能出現因資金問題、外匯管制問題而不能履行開證行付款責任的情況。當然,如外資銀行可能要求的開證保證金比例較高,收費較高等,受益人要求開證申請人選擇外資銀行作為開證行會有一定的難度。其次,應選擇國內的中資銀行在國外的分支機構。中資銀行在國外的分支機構除了有上述外資銀行的優勢外,國內銀行在國際結算上的信譽較好,一旦出現問題,也沒有語言障礙,容易溝通。再次是選擇規模較大,信譽較好的申請人所在國家、地區的銀行。

- (四)對信用證慎重加保

所謂的對信用證慎重加保有兩層含義:一是對於信用證是否有必要進行保兌加以慎重考慮;二是如果信用證有必要進行保兌,對於讓哪家銀行作為保兌行要慎重考慮。

對於信用證是否有必要加具保兌,可以由申請人與受益人的關係是否良好,開證行信譽是否較好來決定。如果申請人與受益人關係良好,是多年的貿易伙伴,受益人即使對開證行信譽不甚瞭解,也不必對信用證加保兌。因為在信用證中,開證行雖然負有第一性的付款責任,但開證行的付款是屬於為開證申請人墊付的性質,換言之,信用證的最終付款人仍是開證申請人。因此,只要開證申請人主動接單付款,信用證即使有不符點,開證行仍會根據申請人的要求付款,更不用說單證一致的情況了。另一方面,如果開證行的信譽較好,信用證也不必加具保兌。另外,有些銀行,雖然是發展中國家的銀行 併在有關世界銀行的排行榜上名次不夠理想,或根本榜上無名,但在國際結算方面的信譽尚好,由於有世界銀行對之的優惠貸款或國際金融機構的資助等原因,在一般信用證項下,其付匯速度仍屬較快之列,無理拒付的情形也不多,因此,如果以其作為開證行,信用證又無軟條款或其它特殊情況,也不必加具保兌。

信用證如有必要加具保兌,必須要謹慎選擇,要求信譽卓越的銀行作為保兌行。例如日本的大部分銀行,信譽極佳,無理拒付極為罕見,假如由這類銀行加具保兌,確實能起到收匯的“雙保險”作用。總之,對信用證要不要加保兌,或選擇哪家銀行作保兌行,受益人必須慎之又慎。受益人耍瞭解國外銀行的信譽,不僅是通過國內有關銀行的信托資信部門向其瞭解有關簡單的資信情況,更重要的是瞭解該行在國際結算業務處理方面的一貫作風。

- (五)確保償付行的償付地位

為了避免和識別有名無實的償付信用證,可要求開證行請償付行出具償付保兌,一般內容如下:“應×××開證行的要求,我行開立不可撤銷的償付保兌,我行保證對議付行在×××號、金額為USD×××、有效期為×××的信用證項下的議付索償進行付款,只要議付行證明單證相符”。這樣,通過償付行之口,確認了償付行已知曉自己被開證行指定為償付行這一事實,併進一步明確了償付行的責任和義務,為議付行以後的索償提供了保障。

- (六)通過“福費廷”業務轉嫁風險

儘管信用證可分為議付、付款、承兌信用證,但在實務中,絕大多數出口地銀行與受益人的結匯方式仍為“收妥結匯”。換言之,在單證相符的條件下,受益人在信用證項下的收匯風險取決於開證行,如開證行信譽較差,收匯風險也就較大。為了將收匯風險降到最低,受益人可要求出口地銀行敘做“福費廷”業務,即買斷業務。具體操作是:受益人在出口交單後,向出口地銀行提出敘做該項業務的申請,銀行在審核單據並確認單證相符後,在代理行授信額度內敘做,除非受益人存在欺詐或當地法院出具止付令,受益人便可立即收匯。通過“福費廷”業務,受益人將應收款項無追索權地賣斷給敘做該業務的銀行或金融機構,避免了收匯風險、匯率風險,並可根據國家外匯管理局有關政策,提早辦理核銷、退稅等手續。

信用證案例及其分析[4]

案例一:華夏進出口公司收到國外信用證一份,上面規定:最後裝船日為2004年6月15日,信用證有效期限是2004年6月30日,交單日期的最後期限是提單日期後的第15天,但必須在信用證的有效期之內。由於貨源充足,華夏公司將貨物提前出運,開船日期為2004年5月29日。6月18日,華夏公司把準備好的全套單證送銀行議付時,卻遭到銀行的拒絕。這讓華夏公司委屈不已,自己明明提前運出了貨物,交單時間也在6月30日以前,怎麼就被銀行拒絕了呢?

銀行拒絕議付的理由是,信用證已經逾期。雖然此信用證的有效期限是6月30日,但是信用證規定的交單期是提單日期之後的15天內,且不能超過信用證的有效期。現在華夏公司5月29日運出了貨物,就必須在6月13日之前將全套單證送交銀行議付,否則就是與信用證不符。有了不符點,銀行當然拒絕議付。因為時間不可能倒轉,不符點已無法更正,華夏進出口公司只能一方面電告進口商此不符點,希望進口商理解並付款贖單,另一方面告知銀行擔保議付。但是華夏進出口公司這樣做就會有一定的風險,因為原來的銀行由於單證操作失誤而降低了商業信用,萬一不幸遇到國際市場風雲突變,客戶不付款或少付款,華夏公司的損失就會很大。

案例二:大華外貿公司與香港某公司達成一項皮手套出口合同,價格條款為CIF(成本加保險費加運費)香港,支付方式為不可撤銷的即期信用證,投保中國保險條款一切險。由於生產廠家在生產的最後一道工序降低了濕度標準,使得產品的濕度增大。貨物到港後,港方發現產品全部霉變,損失達八萬美元。調查後發現,該貨物出口地不特別熱,進口地也不特別冷,運輸途中無異常,屬於正常運輸。保險公司是否應該對該批貨物進行賠償?進口商是否能拒絕支付貨款呢?

保險公司表示不能對這批貨物進行賠償。根據中國保險條款,貨物本身內在的缺陷或特征所造成的損失,以及產生的其他費用,屬於保險外責任。這批皮手套的霉變,是由於工廠降低了濕度標準後,貨物本身內在的缺陷或特征所導致的,所以保險公司不會對該批貨物進行賠償。

同時,儘管產品霉變,可進口商仍需支付貨款。因為CIF是象徵性交貨,交單即是交貨。只要單證相符、單單相符,開證銀行就必須付款。

以上兩個案例暴露出信用證支付方式的缺陷:信用證項下銀行只對物權單據與信用證條款之間的錶面一致性負責,即單據符合信用證要求,銀行就實施付款,而不管與單據有關的貨物、服務及其他行為方面出現的問題。信用證交易機制的設計更註重對賣方利益的保護,這就為賣方(受益人)濫用信用證項下的權利提供了空間。遇到賣方有欺詐行為時,銀行仍被要求憑單付款,買方就會遭受損失,這無疑違背了國際貿易中的公平交易原則。

本条目由以下用户参与贡献

Gaoke0721,苦行者,Angle Roh,JACK,村姑,Vulture,山林,Zfj3000,Wwdz,Hanmlate,Lolo,Kane0135,Kuxiaoxue,Cabbage,Dan,Kamkam,Smileandblue,Safinic,鲈鱼,Yixi,Dina87638,泡芙小姐,Tears~,HEHE林,KAER,Happy_Hou,连晓雾,jane409,方小莉,林巧玲,Gaoshan2013,Mis铭,y桑,Lin,寒曦,PriceSong,Wargum,TonyD,苏青荇,Cloud0926,Llyn.評論(共54條)

電子商務時代,信用證通過銀行網路傳遞,已不在有假證的可能,也不可能由受益人或開證人去塗改。很多內容太過時了。

謝謝您的提醒與建議,已對相應內容做了補充 智庫百科是一部內容開放的百科全書,也是人人可以參與編寫的百科全書,您也可以參與進來哦~

期待知曉者解疑

有沒有付款信用證以及議付信用證對出口商的影響這一內容呢?

點擊條目上方的收藏選項,即已添加收藏,如需查看只要點擊網頁右上角的我的收藏列表即可進入收藏頁面,然後根據需要操作,例如點擊顯示並編輯完整列表,即可顯示出您所收藏的所有條目。

“銀行信用證的擔保作用” 段寫的好像不是很詳細,比如:“賣方發貨後,取得單證”,這個是跟誰取得單證,是哪些單證?都沒有指明,哪位知道的,補充下。謝謝!

“銀行信用證的擔保作用” 段寫的好像不是很詳細,比如:“賣方發貨後,取得單證”,這個是跟誰取得單證,是哪些單證?都沒有指明,哪位知道的,補充下。謝謝!

單證:賣方在發貨後,取得貨物裝船的有關單據,可以按照信用證規定,向所在地銀行辦理議付貨款。詳細您可看原文的“銀行信用證運作”的內容。希望對您有幫助!感謝您的參與!

謝謝 Yixi

開證時候付了保證金之後的贖單是在付款之前的

the latest version is UCP600 which came in effect from 1 July 2007. It replace UCP500

比較想知道有沒有肯能信用證條款下,付款還是可能會有延遲,如果延遲,對買賣雙方會有什麼影響,還有就是開立信用證一般是按照什麼標準收費的

我剛剛進入外貿3個月 恰好碰到了一個客戶要求信用證付款 我現在是一頭霧水 所以來充電充電 謝謝 我基本瞭解了一遍 但是具體操作還是摸索著

請教一下,銀行是否有責任要審核信用狀中的特別條款中對貨品品質要求是否符合,例如:特別條款中要求SGS檢測銅含量要10%以上,賣家出示的SGS檢測報告中只有8%,銀行是否有責任要知會買家貨物品質不符?請善心人士明示。謝謝!

在國家政策大力支持出口的今天,代開信用證的業務在智庫還沒有被提到,現在也是日趨成熟。為一些企業提供了資金融通來彌補授信和資金不足的缺陷。

電子商務時代,信用證通過銀行網路傳遞,已不在有假證的可能,也不可能由受益人或開證人去塗改。很多內容太過時了。