跨國公司融資

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

跨國公司融資是指跨國公司為了實現自身的理財目標,在全球範圍內籌集其所需資金的財務管理活動,即跨國公司為了滿足自身業務發展的需要,在公司內部或者國際金融市場上通過舉債、發行股票、發行債券等方式融通資金的行為。

- 一、國際股權融資

它是跨國公司國際融資的一種重要形式。20世紀80年代以前,跨國公司股權結構中以本國投資人的投資為主,80年代以後,外國投資者越來越多,使跨國公司在股權結構發生了巨大變化。股權結構變化的原因在於,全球金融自由化使到海外上市融資越來越容易,成為跨國公司融資的重要形式,同時,投資跨國公司的股票也可以降低國際投資人的風險,實現最佳國際證券投資組合。

跨國公司的國際股權融資主要是到國際主要交易所上市,如倫敦、紐約、NASDAQ、香港、新加坡、東京等。企業到各主要交易所上市要符合該交易所的上市規定,包括業績要求以及信息披露等,如披露一般信息、財務信息、法令信息、擬上市交易股票的詳情。

- 二、國際債務融資

國際債務融資是跨國公司國際融資的最重要方式。包括國際銀行貸款和國際債券融資兩種形式。

(一)國際銀行貸款(主要是歐洲貨幣市場融資):一般說,國際銀行貸款包括任何在國外銀行的借款。但對跨國公司而言,最主要、最有特點的是歐洲貨幣市場融資。

歐洲貨幣市場(Euro-Money-Market)又稱“境外貨幣市場”,是對歐洲貨幣進行交易的市場。該市場的特征是非居民(決議雙方都不是交易所在國的居民)、非本幣(交易的貨幣不是交易所在國的貨幣)、非管制(受到的管制和限制很少)。在這個市場上起主要作用的是大跨國銀行。

歐洲貨幣市場的貸款利率是倫敦銀行間同業拆借利率(LIBOR利率)。一般跨國公司等工商企業借款的利率要在LIBOR利率基礎上加一定的百分點(如1點、2點)。與歐洲貨幣市場類似,在亞洲地區形成的亞洲美圓市場的主導利率是SIBOR利率(新加坡)和HIBOR利率(香港)。

除了正常的歐洲貨幣市場融資外,跨國公司的國際銀行貸款融資還常常涉及辛迪加貸款(銀團貸款)。當跨國公司的借款額超過了一家銀行的貸款能力時,就可能採用辛迪加貸款(銀團貸款)方式。參加辛迪加貸款的銀行分為牽頭銀行、管理銀行和參與銀行。辛迪加貸款的利息計算比較特殊。具體為:

辛迪加貸款利率=周期成本+首尾成本

周期成本=(LIBOR+附加利率)×已支貸款額+承諾費率×未支貸款額+代理費

首尾成本有管理費和參與費組成,占整筆貸款的0.5%—1%。

除歐洲貨幣市場融資和辛迪加貸款外,近年來,歐洲票據(Euronote Market)和歐洲商業票據(Euro-commercial paper)也成為重要的融資形式。

歐洲短期票據是非銀行機構(大公司、企業)簽發、由承銷銀行包銷的短期可轉讓債務融資憑證。歐洲商業票據是由公司或銀行簽發的短期債務融資憑證。由經紀人推銷,無包銷條款。歐洲票據融資的特點是成本低、靈活方便。

(二)國際債券融資

國際債券融資是通過發行國際債券籌集資金的形式,是國際債務融資的另一種形式。

1.基本概念

債券是公司為了籌集資金向社會公眾發行的一種約定時期償還本金並按一定利率定期支付利息的有價證券。當債券的發行人與購買者屬於不同國家時,債券就是國際債券。

國際債券又分為外國債券和歐洲債券。外國債券是國際借款人在外國債券市場上發行的、以發行所在國貨幣為面值的債券。歐洲債券是國際借款人在標價貨幣所屬國家之外發行的國際債券。

2.外國債券市場

外國債券市場的特點如下:

外國債券發行受發行當地金融當局管理,手續比較複雜;

外國債券發行所籌集的資金使用無限制;

外國債券發行規模較大,一般超過5,000萬美元,多的可達1億—數億美元;

外國債券發行市場集中度高,美、德(90後盧森堡)、瑞士、日本為四大市場

外國債券市場的發行程式(以揚基債券為例)

向SEC(美國證券交易委員會)提交註冊申請書,註冊生效後可發行

公開發售債券

3.歐洲債券市場

歐洲債券市場的特點:

手續自由靈活,不需官方批准;

發行成本較低,一般低0.125—0.25百分點

發行量大,一般1-2億美元起

投資安全繫數高,獲利機會多

歐洲債券的發行程式分為準備階段、信用評級階段(並不必須)、招募與推銷階段。

20世紀90年代以來,國際債券市場融資出現了一系列新趨勢。這些趨勢對跨國公司的國際債券融資產生了重要影響。

國際債券市場融資規模屢創新高,在國際融資中占主導地位。全部國際融資形式(國際股權、辛迪加貸款、歐洲票據、國際債券)中,國際債券融資占50%以上。

國際債券的借款人中,發達國家借款為主,但發展中國家特別是新興工業國融資增加。

國際債券發行主體發生變化,銀行和私人跨國公司成為最重要發行者。

債券融資貨幣品種呈多元化趨勢,但美圓、日圓、馬克仍為主要幣種。

歐洲債券發行遠遠大於外國債券。

普通債券在各類國際債券(如可轉換債券、浮動利息債券等)中占主導地位。

90年代以後,出現了新的債券融資品種——全球債券,即在債券標價貨幣所屬國之外和之內都可以購買交易的債券,如全球美元債券。

- 三、專門融資方式融資

專門融資方式融資是跨國公司在一些特殊的活動中採用的融資方式。分為國際貿易信貸、國際租賃融資和國際項目融資。

(一)國際貿易信貸

國際貿易信貸即在國際貿易活動中採用的信貸融資方式。可有多種分類,如進口信貸和出口信貸,短期信貸和中長期信貸,商業信用和銀行信用,有抵押信貸和無抵押信貸。但是,國際貿易信貸中最重要的分類是賣方信貸(Supplier Credit)和買方信貸(Buyer Credit)。

賣方信貸基本流程如下圖示:

(二)國際租賃融資

租賃是在不轉讓物品的法律所有權的前提下有償轉讓使用權。租賃可分為融資租賃與經營性租賃。跨國公司所涉及的租賃關係是國際融資性租賃。

跨國公司經常利用國際租賃形式達到融資等目的。除融資外,利用租賃關係中租金的高低確定,跨國公司還可以實現降低總體稅負、轉移資金、降低政治風險等目的。

90年代以後,國際租賃領域出現了一些新的形式。一是租賃融資債權證券化,二是風險租賃的興起,三是租賃基金的出現。

(三)國際項目融資

1.項目融資的基本概念:

項目融資為某一大型基礎設施項目發放貸款,屬於國際中長期信貸一種形式。所不同的是,它不是傳統融資中以借款人資信為擔保的融資,而是為項目專門成立項目公司,以項目資產和收益作為貸款和歸還貸款的保障。

2.特點:

項目融資的特點是項目導向性(不是融資人導向)、融資規模大,資金來源廣泛、周期長、融資成本高,同時,項目融資屬於表外融資。跨國公司作為項目的投資建設方,經常以項目融資形式從事開發和建設。

3.特殊的項目融資方式——BOT:

由項目所在國政府或所屬機構為項目的建設和經營提供一種特許權協議作為項目融資的基礎,該協議授予項目建設經營者一定特權,開發建設項目併在一定時間內經營項目,期滿後根據協議轉讓給相應的政府機構。跨國公司經常作為項目的建設和經營者以BOT方式融資。

子公司東道國國內金融市場融資(股票、債券、銀行融資等)也是跨國公司國際融資的重要形式。但比較簡單,不再贅述。

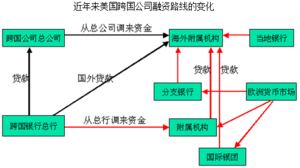

- 五、跨國公司內部資金調度系統:

跨國公司融資優勢包括如下主要方面:

由於投資地域多元化,可降低經營風險,業績穩定,因此股權融資成本更低。

由於經營的國際化,更容易進入國際資本市場,還可利用東道國資本市場,融資渠道更豐富。

憑藉母公司的良好形象、雄厚實力,子公司可以在東道國獲得更有利的融資條件。

由於有發達的國際貿易活動,可利用發達的國際貿易融資方式。

龐大的公司體系使其可以利用內部資金調撥和內部資金市場。

- 1.融資成本最小化:

由於國際資本市場的不完全(市場分割、不能任意進入、政府管制),不同市場的融資成本可能不同。這使得跨國公司可以利用不同市場的融資成本差異而獲得更低的融資成本。同時,不同融資形式的成本也不同,譬如股權的成本高於債務融資,普通股高於優先股,債務融資中銀行貸款與債券融資的成本不同,不同類型債券的融資成本也不同。這又使得跨國公司可以通過融資形式的選擇而獲得更低的融資成本。

降低融資成本的途徑通常有三種策略:其一是通過減少納稅負擔降低融資成本。如,在融資形式上,通過債務融資的利息支付可以減少利息所得稅負擔;融資地點上,各國稅率不同,特別是預提稅不同,可減少負擔。其二是儘可能利用東道國提供的優惠補貼貸款。其三是爭取饒開信貸管制,爭取當地信貸配額(爭取進入當地資本市場,爭取更多的信貸資源)。

- 2.避免和降低各種融資風險:

具體包括:避免外匯風險(跨國公司融資中有很多涉及外匯融資,應考慮到外匯風險)。避免或降低政治風險(正確選擇融資地,避開政治風險大的地區)。保護和擴大現有投資渠道。融資渠道越暢通,跨國公司融資來源越豐富,融資受限制的風險越小。保護和擴大現有投資渠道具體包括,保持與全球各金融市場的聯繫,融資地不可過分單一。此外,可以採用一些方法維護融資渠道的暢通,如超量借款的方法(為使自己在銀行的貸款餘額達到一定規模而保持自己的銀行的信貸配額,借入超出自己需要的資金,再轉存其他銀行。這樣雖然損失利息,但可以保持現有資金渠道的暢通)。

- 3.建立最佳財務結構:

如負債結構、股權結構等。對公司而言,最重要的財務結構即債務/股本比率(或者負債/總資本)。債務/股本比率過高或者過低都不合適。比例過高(負債過多),雖然公司的資金利用效率較高,但公司的財務風險也比較高;比例過低(負債過少),雖然財務穩健,但公司對資金的利用效率不高,公司的發展也較慢。因此,公司有一個相對的最佳財務結構即負債率。

對跨國公司而言,其財務結構除總體的債務/股本比率(總體財務結構)外。還有一個特殊問題是子公司的財務結構問題。一般說來,子公司財務結構的確定方法有三種:成本最低化(按照子公司融資成本最低的原則確定自己的財務結構)、與母公司一致、與當地企業一致。