貨幣供應量

出自 MBA智库百科(https://wiki.mbalib.com/)

貨幣供應量(Money Supply)

目錄 |

貨幣供應量,是指一國在某一時期內為社會經濟運轉服務的貨幣存量,它由包括中央銀行在內的金融機構供應的存款貨幣和現金貨幣兩部分構成。

世界各國中央銀行貨幣估計口徑不完全一致,但劃分的基礎依據是一致的,即流動性大小。所謂流動性,是指一種資產隨時可以變為現金或商品,而對持款人又不帶來任何損失,貨幣的流動性程度不同,在流通中的周轉次數就不同,形成的貨幣購買力及其對整個社會經濟活動的影響也不一樣。

一般說來,中央銀行發行的鈔票具有極強的流動性或貨幣性,隨時都可以直接作為流通手段和支付手段進入流通過程,從而影響市場供求關係的變化。商業銀行的活期存款,由於可以隨時支取、隨時簽發支票而進入流通,因此其流動性也很強,也是影響市場供求變化的重要因素。有些資產,如定期存款、儲蓄存款等,雖然也是購買力的組成部分,但必須轉換為現金,或活期存款,或提前支取才能進入市場購買商品,因此其流動性相對較差,它們對市場的影響不如現金和活期存款來得迅速。

按流動性標準劃分貨幣供應量的層次,對中央銀行而言,有兩個方面的意義:

一方面,這種貨幣供應層次的劃分,有利於為中央銀行的巨集觀金融決策提供一個清晰的貨幣供應結構圖,有助於掌握不同的貨幣運行態勢,並據此採取不同的措施進行調控;

另一方面,這種貨幣層次劃分方法,有助於中央銀行分析整個經濟的動態變化。每一層次的貨幣供應量,都有特定的經濟活動和商品運動與之對應。通過對各層次貨幣供應量變動的觀察,中央銀行可以掌握經濟活動的狀況,並分析預測其變化的趨勢。

美國自70 年代以後,面對各種信用流通工具不斷增加和金融狀況不斷變化的現實,先後多次修改貨幣供應量不同層次指標。到80 年代,公佈的情況是:

M[1A]=流通中的現金+活期存款

M[1B] = M[1A]+可轉讓存單+自動轉帳服務存單+信貸協會股票+互助儲蓄銀行活期存款

M2 = M1B+商業銀行隔夜回購協議+歐洲美元隔夜存款+貨幣市場互助基金股票+所有存款的儲蓄存款和小額定期存款

M3 = M2+大額定期存單(10 萬元以上)+定期回購協議+定期歐洲美元存款

L = M3+銀行承兌票據+商業票據+儲蓄債券+短期政府債券

而日本的貨幣量層次劃分又不同於美國,中央銀行控制重心也有很大差異。其劃分方法為:

M1=現金+活期存款

M2 = M1+企業定期存款

M1 + CD = M1+企業可轉讓存單

M2 + C = M1+定期存款+可轉讓存單

M3 = M2+CD+郵局、農協、漁協、信用組合、勞動金庫的存款+信托存款以上美國和日本對貨幣量層次的劃分,既考慮了貨幣的流動程度,同時也充分顧及本國金融體制、金融結構、金融業務的狀況。

我國從1994年三季度起由中國人民銀行按季向社會公佈貨幣供應量統計監測指標。參照國際通用原則,根據我國實際情況,中國人民銀行將我國貨幣供應量指標分為以下四個層次:

M0:流通中的現金;

M1:M0+企業活期存款+機關團體部隊存款+農村存款+個人持有的信用卡類存款;

M2:M1+城鄉居居儲蓄存款+企業存款中具有定期性質的存款+外幣存款+信托類存款;

其中,M1 是通常所說的狹義貨幣量,流動性較強;M2 是廣義貨幣量,M2與M1,的差額是準貨幣,流動性較弱;M3 是考慮到金融創新的現狀而設立的,暫未測算。

2001年中國人民銀行修訂貨幣供應量統計口徑,我國現行對貨幣層次的劃分是:[1]

另外還有M3=M2+金融債券+商業票據+大額可轉讓定期存單等;

其中,M2減M1是準貨幣(Quasi-money),M3是根據金融工具的不斷創新而設置的。

M1反映著經濟中的現實購買力;M2不僅反映現實的購買力,還反映潛在的購買力。若M1增速較快,則消費和終端市場活躍;若M2增速較快,則投資和中間市場活躍。中央銀行和各商業銀行可以據此判定貨幣政策。M2過高而M1過低,表明投資過熱、需求不旺,有危機風險;M1過高M2過低,表明需求強勁、投資不足,有漲價風險。

English Terms 英名名稱 中文翻譯 詳細解釋 M1 Money Supply definition 1 貨幣供應量M1 貨幣供應的一種,包括所有實質金錢,例如紙幣與硬幣,也包括活期存款,即支票戶口及即期戶口 M2 Money Supply definition 2 貨幣供應量M2 貨幣供應的一種,包括貨幣供量1,加所有定期存款、儲蓄存款及非機構性貨幣市場基金 M3 Money Supply definition 3 貨幣供應量M3 貨幣供應的一種,包括貨幣供應量2,加所有大額定期存款、機構性貨幣市場基金、短期購回協議,以及較大型流通資產

貨幣供給量的決定因素[2]

貨幣供給量決定於基礎貨幣與貨幣乘數這兩個因素,且是這兩個因素的乘積。這兩者又受多種複雜的因素影響。

1.基礎貨幣

基礎貨幣是具有使貨幣供給總量倍數擴張或收縮能力的貨幣。它表現為中央銀行的負債,即中央銀行投放並直接控制的貨幣,包括商業銀行的準備金和公眾持有的通貨。

在現代經濟中,每個國家的基礎貨幣都來源於貨幣當局的投放。貨幣當局投放基礎貨幣的渠道主要有三條:一是直接發行通貨;二是變動黃金、外匯儲備;三是實行貨幣政策。具體又有以下11項決定因素,其中前6項為增加基礎貨幣的因素,後5項為減少基礎貨幣的因素。這11項因素是:

④財政部發行通貨;

⑤中央銀行的應收未收款項;

⑥中央銀行的其他資產;

⑦政府持有的通貨;

⑧政府存款;

⑨外國存款;

⑩中央銀行在公開市場上賣出有價證券;

11.中央銀行的其他負債。

基礎貨幣是中央銀行的負債,是商業銀行及整個銀行體系賴以擴張信用的基礎。基礎貨幣通過貨幣乘數的作用改變貨幣供給量。在貨幣乘數一定的情況下,基礎貨幣增多,貨幣供給量增加;基礎貨幣減少,貨幣供給量減少。

2.貨幣乘數

貨幣乘數,也稱貨幣擴張繫數,是用以說明貨幣供給總量與基礎貨幣的倍數關係的一種繫數。

在基礎貨幣一定的條件下,貨幣乘數決定了貨幣供給的總量。貨幣乘數越大,則貨幣供給量越多;貨幣乘數越小,則貨幣供給量就越少。所以,貨幣乘數是決定貨幣供給量的又一個重要的,甚至是關鍵的因素。但是,與基礎貨幣不同,貨幣乘數並不是一個外生變數,因為決定貨幣乘數的大部分因素都不是決定於貨幣當局的行為,而決定於商業銀行及社會大眾的行為。

貨幣乘數的決定因素主要有5個,它們分別是活期存款的法定准備率、定期存款的法定准備率、定期存款比率、超額準備金率及通貨比率。其中,法定准備率完全由中央銀行決定,成為中央銀行的重要政策工具;超額準備金比率的變動主要決定於商業銀行的經營決策行為,商業銀行經營決策又受市場利率、商業銀行借入資金的難易程度、資金成本的高低、社會大眾的資產偏好等因素的影響;定期存款比率和通貨比率決定於社會公眾的資產選擇行為,又具體受收入的變動、其他金融資產的收益率、社會公眾的流動性偏好程度等因素的影響。

綜上所述,貨幣供給量是由中央銀行、商業銀行及社會公眾這三個經濟主體的行為所共同決定的。

貨幣供給是影響經濟運行的一個重要變數,一般可以從兩個角度對其進行分析和估算:其一是以原始存款為起點,通過計算派生存款總額來分析存款創造規模;其二是以基礎貨幣為起點來計算貨幣供應量。長期以來被廣為講授和使用的存款創造模型,就是根據存款創造理論建立的。但是,該模型對提現率、轉存率等變數的處理過於簡單,其原理不甚明確,論述存在謬誤。同時,如何把以原始存款為參照和以基礎貨幣為參照的理論統一起來,也是沒有很好解決的問題。國外關於貨幣供求的研究角度與我國不同,所以基本沒有對此問題進行過深入研究。本文首先充分研究了提現和轉存對存款創造產生影響的途徑,之後探討了存款創造的實際過程,進而重新解釋了複雜情況下的存款創造機理,建立了新的模型,並證明它和以基礎貨幣為起點的貨幣乘數理論的內在一致性,闡釋了原始存款與基礎貨幣的對應關係。

中美兩國貨幣供應量的區別[3]

在薩繆爾森的《巨集觀經濟學》中M1=現鈔+支票;M2=M1+儲蓄存款。而在英國的銀行體系中還有M0、M3等項目。根據國家統計局的公開資料,我國是以M0、M1、M2為框架體系。其中貨幣總量:M0、M1、M2。

毫無疑問,我們是模仿國外的所謂現代銀行管理、統計體系設立的M系統。但我們多年來的M系統僅僅是模仿,而沒有實際經濟意義。

比如,中美兩國的M系統,若M1數值相同,則美國的有實際經濟意義的現鈔就是M1,而中國有實際經濟意義的現鈔則要遠遠小於M1。這個差別使中國經濟單位沒有足夠的流通貨幣,而美國相對於中國則有充裕的貨幣。

造成這個差別的原因在於,中國的支票不能直接兌換成現鈔,儘管它是貨幣。

再比如在M2項目下,若M2相同,則中國的儲蓄額很大,但流通的、有實際經濟意義的貨幣卻很少,因為中國的M2被高額儲蓄占掉了,而美國卻幾乎全部是 M1(美國儲蓄率很低)實際也就是全是M0,即決大部分是現鈔,市場有經濟意義的貨幣充足。而中國卻是市場嚴重缺少有實際經濟意義的貨幣。

這就是為什麼美國一直傾向於使用M2來調控貨幣的原因。

中國金融界無論是理論家還是主管部分一直有一個非常固執的見解,認為美國人不儲蓄。其實這是一種錯誤的見解,美國人也是人、也需要穿衣、吃飯、養老等支付,這些支付同樣需要持有貨幣存量,那麼為什麼美國的儲蓄率很低呢?其實既不是美國人不儲蓄,也不是美國人沒有錢,而是這些貨幣存量不在儲蓄項目下,而是在支票項目下,即在M1項目下。

因此,同樣的M2、M1、M0水準,美國的M體系有大量的具有實際經濟學意義的貨幣,而中國則是嚴重貨幣短缺。

如果中國金融改革僅僅改變這個M系統,則中國實際有經濟學意義的貨幣就將增加十萬億以上(儲蓄轉成支票,支票可自由兌換現鈔),而貨幣總量卻不需要任何改變。

另外一個方面,美國及西方國家設立M系統是為了便於統計和調控印鈔數量及觀測經濟動向。其中支票有大額和一般額度,這才是區分M1和M2的關鍵,也就是說有多少交易是以大額交易的、有多少交易是以一般額度交易的。大額交易主要發生在大型公司之間和投資性交易。

正如前文所述,無論M1、M2,由於支票的自由兌換性,二者都有實際的經濟學意義。在貨幣總量上意義相同,但在資金用途上卻有重要的經濟學意義。貨幣總量以M1出現,則消費和終端市場活躍;以M2出現,則投資和中間市場活躍。

美聯儲和各商業銀行可以據此判定應如何判定貨幣政策。M2過高而M1過低,表明投資過熱、需求不旺,有危機風險;M1過高M2過低,表明需求強勁、投資不足,有漲價風險。在貨幣總量則基本保持穩定。

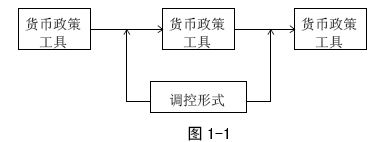

中央銀行對貨幣供應量的調控機制,也稱中央銀行金融巨集觀調控機制,它是指中央銀行為控制貨幣供應量和其他巨集觀金融變數而掌握的各種貨幣政策工具,並通過貨幣政策工具作用於貨幣政策中介指標,然後再通過貨幣政策中介指標的達到其政策目標和各種重任的完整體系。

無論哪一個國家採取何種社會制度和何種經濟管理體制,儘管各國中央銀行調控力度和廣度有異,但就其調控體系的一般模式而言,有其明顯的共性,可用以下圖示:

但必須指出,就這個一般模式而言,還不能區分不同類型中央銀行金融巨集觀調控模式的具體內容和不同特點,甚至同一個國家在不同時期也不一定採用相同模式。從大類上劃分,可分為直接型、間接型和混合型三種類型。

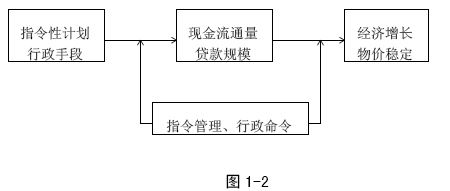

當一個國家對巨集觀經濟採取直接管理體制時,中央銀行金融巨集觀調控就只能是運用指標管理和行政命令的調控形式,通過強制性的指令性計劃和行政手段來直接控制現金流通量和銀行系統的貸款總量,以此來實現貨幣政策的最終月標。前蘇聯、東歐一些國家以及我國在1979 年以前均採用過計劃指標控制這種模式,見以下圖示:

所有社會主義國家在經濟體制改革以前都採取過這種模式。實踐證明,這種模式是與高度集中型經濟模式下以實物管理為主的直接控制的經濟體制相適應的。在這種體制下,中央銀行在全國金融體系中處於主導地位,由此各家專業銀行和其他非銀行的金融機構對中央銀行有根強的依附性。在此情況下運用指令性計劃和行政手段來控制貨幣供給量,在通常情況下都是可以收到預期效果的。因為指令性計劃一旦制定,中央銀行就運用行政手段來強制地貫徹執行。所以,只要中央銀行不突破計劃,不增撥信貸資金,不迫加貨幣發行,那麼,全國的貨幣供應量就不會突破預定的指標。但是,隨著經濟體制由計劃型向市場型轉軌的當今世界,這種直接型調控模式暴露的缺點越來越明顯,它不利於充分維護廣大基層銀行的自主權和廣大職工的積極性;不利於充分發揮信貸、利率杠桿有效調節經濟的作用;因為管理辦法僵死,時而會造成經濟的波動和決策的失誤,而在解決問題的過程中又容易出現“一刀切”、“一管就死,一放就亂”等弊病。

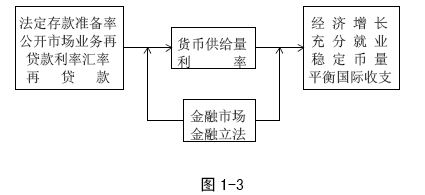

西方資本主義國家從20 世紀50 年代開始大多採用這種模式。依據我國經濟體制改革不斷深化的客觀要求,經濟運行主要由直接控制向間接控制過渡已是歷史的必然。這種模式見以下圖示:

間接型調控的特點是:它所依存的經濟體制是一種發達的市場經濟體制;必須有一個相當規模和發育健全的金融市場;中央銀行在運用經濟手段進行巨集觀調控的同時,並不排除在特殊情況下利用行政手段進行直接控制的可能性;比較好地尊重微觀金融主體的自主權;較好地起到抑制經濟波動的緩衝作用。

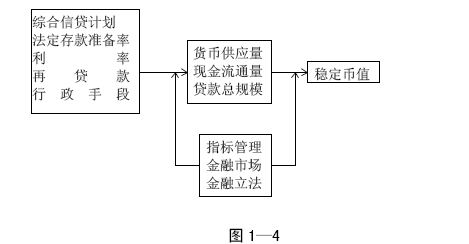

過渡型調控模式一般指由直接型向間接型過渡的模式。發展中國家一般採用這種模式。有些雖採用市場經濟體制的國家,但因其商品經濟發展水平低,金融市場不發達,加上財政、外匯赤字和嚴重的通貨膨脹等,還有必要對經濟採取一些直接控制手段。這種模式見以下圖示:

我國經濟管理體制已從傳統的直接管理體制過渡到直接管理與間接管理相結合的雙重管理體制。對於國民經濟的運行,國家既運用經濟手段,也運用計划行政手段。特別在巨集觀失控的情況下,採用一些直接控制手段會收到較快的成效。但從長遠觀點看,依據市場經濟發展規律的要求,中央銀行採用間接型金融巨集觀調控模式已是必然趨勢。由此,中央銀行對貨幣供應量的調控在巨集觀經濟平衡中的重要作用也將愈來愈明顯;

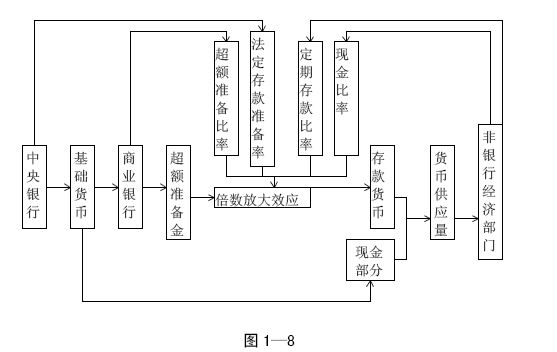

貨幣供應量調控機制是一個由內在諸因素有機聯繫和相互作用的複雜綜合體。為說明問題,它的組成可用以下三個層次剖析:

1.調控主體。整個貨幣供應量調控機制的主體有三個:一是中央銀行,二是商業銀行,三是非銀行經濟部門,用圖表示為:

依據各主體的不同功能,我們不妨把中央銀行稱之為發動主體,因為由中央銀行供應給商業銀行基礎貨幣(也稱始初貨幣)的多少,決定整個調控機制運轉的規模。這裡,它是以最後貸款者的身份出現的。把商業銀行稱之為放大主體,因為中央銀行將基礎貨幣貸入商業銀行後,通過商業銀行系統內的倍數放大效應,會創造出多倍於始初貨幣的存款貨幣,以提供給非銀行經濟部門。這裡,它是以直接貸款者的身份出現的。把非銀行經濟部門稱之為目標主體,因為由中央銀行向商業銀行提供始初貨幣隨即在商業銀行系統內產生倍數放大效應的整個過程,最終目的是為了向非銀行經濟部門供應適量的貨幣,當然不能否認非銀行經濟部門的行為對整個貨幣供應量調控機制運轉的影響作用。

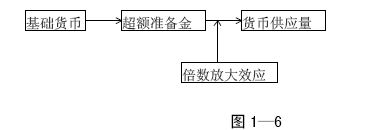

2.基本因素。貨幣供應量調控機制的基本因素也有三個:一是基礎貨幣,二是超額準備金,三是貨幣供應量。用圖表示為:

在中央銀行體制下,中央銀行提供基礎貨幣為商業銀行所持倍數放大效應

圖1-6 有,商業銀行扣除規定的存款準備金(法定准備)後,形成了超額準備金,通過其在整個商業銀行系統中的反覆使用便產生倍數放大效應,使1 元的中央銀行負債,經過商業銀行系統的資產業務運用後,變成了幾元的商業銀行負債。在商業銀行系統內放大了的銀行負債,與中央銀行向公眾提供的部分現金一起,構成了整個貨幣供應量,提供給非銀行經濟部門。

以上分析看出,基礎貨幣是貨幣供應量的前提條件。要控制貨幣供應量,必須把基礎貨幣限制在合理的範圍內。超額準備金的大小又是商業銀行系統內信貸擴張能力的制約條件。而整個貨幣供應量又是基礎貨幣與信貸擴張能力(即貨幣乘數)的乘積。可見,在貨幣供應量調控機制中,“基礎貨幣——超額準備及它的倍數放大效應——貨幣供應量”這三個基本因素的重要作用是不可忽視的。

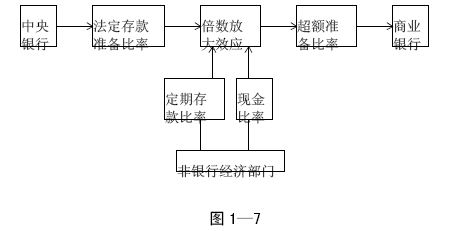

3.若幹金融變數。具體指:法定存款準備比率、超額準備比率、定期存款比率、現金比率等,這些因素共作用於倍數放大效應。如圖1-7 所示。

這裡:(1)法定存款準備比率是指商業銀行按規定繳存中央銀行的那部分存款同所吸收存款之比;(2)超額準備比率是指商業銀行保有的不運用於其資產業務的準備金與活期存款之比;(3)定期存款比率是指定期存款和活期存款之比;(4)現金比率是指非銀行經濟部門所持有的現金與活期存款之比。以上諸金融變數中,受制於中央銀行行為鈉是(1);受制於商業銀行行為的是(2);受制於非銀行經濟部門行為的是(3)和(4)。

綜合上述三個層次的剖析,將整個貨幣供應量調控機制各組

成部分合一,圖示如下:

必須說明,以上貨幣供應量調控機制的組成,只是從靜態角度加以考慮,如果將時間變數和利潤因素引入,其實際運轉過程就更為複雜。

- 貨幣供應量(Money Supply) 單位:人民幣億元(Unit:100 Million Yuan)

項目(Item) 2006.01 2006.02 2006.03 2006.04 2006.05 2006.06 2006.07 2006.08 2006.09 2006.10 2006.11 2006.12 貨幣和準貨幣(M2)

Money & Quasi-money303571.65 304516.27 310490.65 313702.34 316709.81 322756.35 324010.76 327885.67 331865.36 332747.17 337504.15 345577.91 貨幣(M1)

(Money)107250.68 104357.08 106737.08 106389.11 109219.22 112342.36 112653.04 114845.67 116814.10 118359.96 121644.95 126028.05 流通中現金(M0)

(Currency in Circulation)29310.37 24482.02 23472.03 24155.73 23465.32 23469.08 23752.59 24185.36 25687.38 24964.16 25527.25 27072.62

- ↑ 人民銀行修訂貨幣供應量統計口徑--證券公司客戶保證金計入廣義貨幣供應量(2001年)

- ↑ 吳艷華,任麗萍.財政與金融.清華大學出版社 北京交通大學出版社,2010.08

- ↑ M0/M1/M2概念 - 大衛新浪博客

本条目由以下用户参与贡献

Angle Roh,沙漠之鹰,Angle,Anson,SIMON,funwmy,Hanmlate,Zfj3000,山林,Kane0135,Cabbage,Dan,Vulture,Yixi,鲈鱼,31648077,泡芙小姐,wasd,东风,欧洋,连晓雾,郭久亮,atomllan,KAER,可恨密码记不住,方小莉,Kevin 197,Tracy,Lin,苏青荇,otf125.評論(共5條)

貨幣存量可以和貨幣供應量混為一談嗎?貨幣存量不是指某一時點上的貨幣量嗎( ⊙o⊙?)不懂

在某一時點上,貨幣存量與貨幣供應量是相同的。

為了做區分,現已整理出新條目貨幣存量

不用糾結,貨幣供給通常是指貨幣存量。

貨幣存量可以和貨幣供應量混為一談嗎?貨幣存量不是指某一時點上的貨幣量嗎( ⊙o⊙?)不懂