長期財務決策

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

長期財務決策是指那些獲得報酬的時間超過一年,併在較長時間影響企業收支情況的決策。

長期財務決策的分類[1]

對於不同種類的投資,需要採用不同的評價、決策方法。按照投資的目的、內容、性質的不同,長期財務決策可以劃分為不同的類型。

按照資金的性質和在經營中所起的作用、周轉形式不同,可以分為固定資產投資與流動資產投資。為了增加企業的生產經營能力,必需增加固定資產,而且往往需要相應地增加流動資產(如庫存物資,往來帳款等)。在基本建設工程完成交付使用時,也往往同時移交一部分流動資產(材料、低值易耗晶等)。流動資金投資具有墊支、周轉性質,除了損耗和資產評估時的價差損失以外,一般都可以全部回收。按規定:新建,擴建企業必須自籌30%鋪底流動資金,國家銀行才能貸款.

固定資產投資具有以下特點:

1、長期性:投資回收期長,因此對企業財務收支的作用時間也長;

2.耗資大:一般需要大量資金,需要專門進行籌集;

3.決定性:對企業的經營能力和盈虧具有決定性的影響;

4.不可逆轉性:一旦建成,難以變動或移向,不易改建、遷移或出售;

5.風險大:投資一般關係幾年以至幾十年的企業收益和經營能力,預濺準確性受到很多因素的限制,風險較大。由於固定資產投資與流動資產投資具有不同的特點,西此在財務決策中要採用不同的計算方法。

(二)戰術性投資決策和戰略性投資決策

從投資的影響程度來劃分,可以分為戰術性投資決策和截略性投資決策.為節約費用、降低銷售成本以及維護和提高質量等目標而進行的投資,一般只限於更新企業的現有設備或改革管理機構、經營環節等,一般不會改變企業的生產經營能力和規模,不會影響到企業的發展前途,屬於“戰術性投資決策”。為改變經營方向,擴大企業生產經營能力和規模,或者開發新業務,經營新產品等目標,需要投入大量的資金,而且投資期長。這方面的決策在很大程度上決定企業的前途和命運,屬於戰略性投資決策。

(三)獨立性投資決策和相關性投資決策

從各個投資方案或建設項目之間的相互關係劃分,可以分為獨立性投資決策與相關性投資決策。凡是經營收支各不相關的投資,如蓋一幢貿易中心大樓,買一輛載重汽車,增加某種產品韻庫存儲備量等等,可以逐個分別獨自作出決策,互不關連,叫做“獨立性投資”。對這類決策,一般不存在比較選擇問題,只是可行或不可行,是採納還是拒絕,即可否問題,所以也叫做“可否決策”。相關性投資又可分為互相補充的投資和可以相互替代(相互排斥)的投資。凡是互相配合,缺一不可的必須配套的各項投資,如電廠與輸電線路、油田和輸油管道、輪船和碼頭等,屬於互相補充的投資,必須配套進行綜合分析,作出總投資決策。凡是各個投資方案或建設項目是實現同一目標而相互可以替代,即只須選擇其中之一的相互排斥的投資,如購買4噸的還是5噸的卡車,供水是打井還是修渠,建築物是選在甲地或是乙地等,均屬互相替代的投資(互斥投資)。對相互替代的投資方案或建設項目必須進行“擇優決策”。通過分析,計算、評價和比較,從中選取合理的或最滿意的,即投資效果最佳的方案。

在長期財務決策中,對各個投資方案或建設項目進行財務評價,就必須計算它們的投資效益和投資償還期。按照計算方法中是否考慮資金(貨幣)的時間價值,而劃分為靜態分析(計算)法與動態分析(計算)法。

靜態分析(計算)法,是不考慮資金的時間價值因素的分析計算方法。屬於這類方法的有:投資償還期法、平均收益率法、投資利潤率、投資利稅率,等。動態分析(計算)法,是指在財務評價中考慮資金的時間價值因素的分析計算方法。這種方法強調利用複利計算方法計算時間因素,進行價值判斷。動態分析法,也就是“等值計演算法”,將不同時間的資金流入和流出按照一定的折現率換(折)算成同一時點的價值,這就為不同方案和不同項目的經濟比較提供了同等的基礎。“等值計演算法”又有“現值法”(貼現法)與“終值法”之分。在長期財務決策中普遍採用的是“現值法”(貼現法),也就是採用複利法按照一定的折現率將現金流出和現金流入都換(折)算到期初值(現值)的基礎上,然後進行比較的計算方法。

在長期財務決策,即投資決策中,通常採用的動態分析計算方法有:凈現值法、凈現值率法、內部收益率法等幾種。在財務決策中廣泛推行和採用動態分析法,對於投資者和決策者樹立資金周轉觀念、資金的時間價值觀念和投入產出觀念,合理使用建設資金,提高投資效益,都具有十分重要的意義。

長期財務決策的評價方法[1]

長期財務決策的方法,也就是投資方案(建設項目)的財務評價方法。財務評價,也就是根據國家現行的財稅制度和現行價格,分析測算方案(項目)的費用和效益,考察方案(項目)的獲利能力和清償能力,判別其財務可行性。

根據國家計劃委員會《建設項目經濟評價方法》中對《財務評價》的規定:財務盈利性分析,包括計算投資回收期,財務凈現值,財務凈現值率、財務內部收益率,投資利潤率、投資利稅率等指標;項目清償能力分析主要是計算固定資產投資借款償還期指標。財務評價以財務內部收益率、投資回收期和固定資產投資償還期等作為主要評價指標;根據項目的特點實際需要,也可以計算財務凈現值、財務凈現值率、投資利潤率、投資利稅率等輔助指標。

(一)投資回收期

投資回收期是指原始投資的還本年限,也就是以投資項目或方案的凈收益抵償全部投資(包括固定資產投資和流動—資全)所需要的時間,它是反映投資回收能力的重要評價指標.投資回收期自開始建設的年份算起,確定累計現金流入量能夠全部補償累計現金流出量所需的年限,也就是累計凈現金流量等於零時的時間。

即:累計現金流入-累計現金流出=0

或:經營收入-(經營成本-基本折舊)-全部凈投資=0

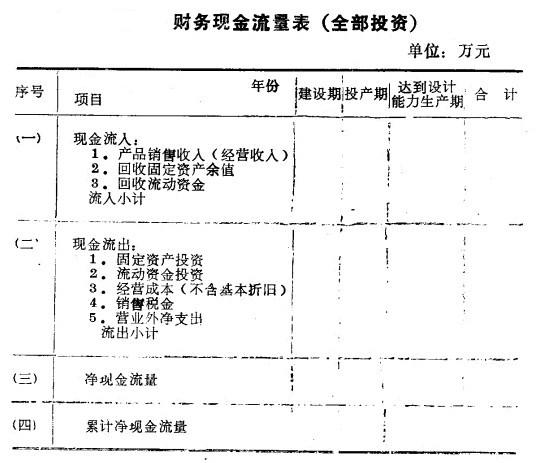

“投資回收期”可以採用“財務現金流量表”下表中累計凈現金流量計算求得。

計算公式是:投資回收期=累計凈現值流量開始出現正值年分數-1+(上年累計凈現金流量的絕對值/當年凈現金流量)

投資回收期法主要應用於以下兩種情況:

1.當企業面臨投資“可否”決策時,投資回收期可以提供一個尺度或標準,也就是投資回收期在本部門(或行業)規定的“基準投資回收期”的年限以內,那麼這個投資項目或方案在財務上認為是可取的,否則就應放棄。

2.當企業面臨幾個備選的投資方案的擇優決策時,投資回收期的長短,也就是收回原始投資的快慢就是一個選擇比較的標準,以其中回收期最短的,也就是回收投資最快的方案(項目)為可取的方案(項目)。

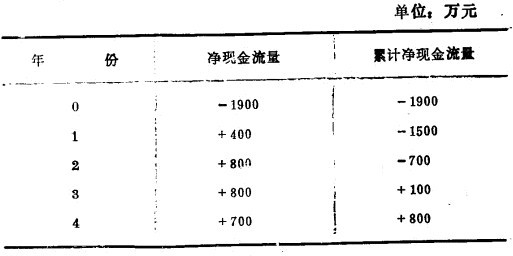

例1.假設一項投資方案(項目)的原始投資額共為1,900萬元。計算期內各年度的凈現金流量和累計如下表:

投資回收期=3-1+(700/800)=2.875(年)

假設本部門(或行業)規定的“基準投資回收期”是三年,那麼這個投資項目在財務上認為是可以接受的。投資回收期法的缺點是:

1.如果不是一次性的原始投資,而是各個年度分期投資,則如何確定回收期的開始日期,不易定出正確的標準。

2.只註意回收期內的現金流量,而回收期以後的現金流量則忽略不計,因此在決策中往往放棄了那些收益期長,經濟效益高的投資項目,不能作出正確的選擇。

3.不承認資金的時間價值,因此對於兩個回收期相同的方案,無從區分它們的優劣。

(二)固定資產投資借款償還期

按照現行國家財政制度規定,企業增加投資所需固定資金應向國家專業銀行申請固定資產投資借款,並按行業採用差別利率,採用複利法計算利息,項目建成投入使用後,分期償還借款本息.固定資產投資借款償還期是分析和反映投資項目的清償能力的財務指標.借款償還期是指在國家財政規定及投資項目的具體條件下,用投產以後可用作還款的利潤、折舊及其他收益額來償還固定資產投資借款的本金和利息所需要的時間。即:

固定資產投資借款本金+利息=累計可用於歸還借款本息的收益額

=(年利潤總額+年可用作償還借款的折舊+年可作償還借款的其他收益+還款期間的年企業留利)累計

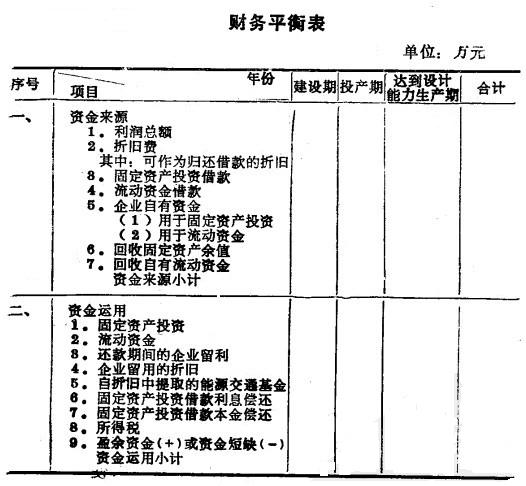

固定資產投資借款償還期可由財務平衡表

直接推算,以年表示,計算公式是:

固定資產投資借款償還期=借款償還後開始出現資金盈餘年份數-1+正當年應償還借款額當年可用於還款的收益額

(三)財務凈現值(FNPV)

財務凈現值,是在考慮資金的時間價值的基礎上反映投資項目在計算期內的獲利能力的動態指標。凈現值是指投資項目在計算期由各年度的凈現金流量按規定的貼(折)現率折算到投資起點(建設期初)的現值之和,計算公式是:

凈現值=∑(各年度凈現金流量×各年度複利現值繫數)=∑(各年度現金流入×現值繫數)-∑(各年度現金流出X現值繫數)

只有凈現值大於零(即正數)或者等於零時的投資方案或建設項目才是司、以考慮接受的。對於凈現值小於零(即為負數)的方案應予淘汰。在進行擇優決策時,應當選取凈現值正值最大的方案。對於投資額各不相同的方案,還應當同時採用。凈現率法。來衡量。凈現值的大小,不只取決於凈現金流量,還取決於貼現率(折現率)。按規定應由各部門(或行業)統一制定。基準收益率或折現率為準,作為折現的依據.在本部門或行業尚未作出統一規定以前,在財務決策中,可以參照中國投資銀行和建設銀行規定的。標準收益率12%來設定貼現舉(折現率)。

例2.設基準收益率(財務折現率)統一規定為12%,採用財務凈現值法來評價上例的投資方案。依據貼現率12%,可從《一元複利現值表》查出計算期各年度的複利現值繫數,並計算出各年度的凈現金流量現值如下表

凈現值為計算期各年度凈現金流量的現值之和,表中計算結果凈現值是+109.6萬元,大於零,表明這個方案在考慮了資金的時間價值的基礎上,投資的收益大於投資支出,因;此在財務上應該認為這個方案是可以採納的。

(四)財務凈現值率(FNPVR)

財務凈現值率也是在考慮資金時間價值的基礎上反映投資方案(建設項目)的獲利能力的動態指標。凈現值是計算-投資收益與原始投資支出的現值之差。凈現值率是計算投資收益的現值與原始投資支出的現值之比,反映了單位投資現值所回收的凈現值,也叫做“獲利指數”或“一元支出的回收現值”。計算公式是:

凈現值率=計算器各年度凈現金流量的現值合計/投資(包括固定資產投資和流動資金)的現值

在財務決策中,只有凈現值率大於1的方案或項目才是可以接受的,這與凈現值是正數才是可取的方案的結論是相同的。反之,凈現值率小於1的方案或項目即應予放棄。在擇優決策中,應當選取其中凈現值率最高的方案。但在互斥性投資的擇優決策中,當各方案的原始投資額各不相同時,計算凈現值和凈現值率的結果可能產生不同的結論,這時應當採用凈現值作為比較、選擇的標準。

例3.依上例,原始投資1,900萬元,是一次性投資,包括固定資產投資和流動資金投資。計算期各年度的凈現金流量現值採用的“基準收益率”為12%,與上例相同。則可計算這個投資方案(項目)的凈現值率為:

財務凈現值率=(357.2+637.6+569.6+445.2)/1900

=2009.6/1900=1.058

計算結果,凈現值率大於1,表明這個方案在財務上是可以接受的。

(五)財務內部收益率(IFRR)

內部收益率,簡稱IRR,又叫做內部報酬率或內含報酬率、動態投資純收入率。凈現值與凈現值率,是按一定的貼(折)現率(基準收益率)將投資收益折算為現值後與原始投資進行比較。內部收益率,是求出投資收益的現值之和與原始投資相等時的貼(折)現率,也就是投資方案(項目)本身達到的收益率,是考慮了利潤再投資因素的動態收益率.而內部收益率是指投資方案(項目)在計算期內各年度凈現金流量現值累計等於零時的折現率,也就是現金流入現值之和與現金流出現值之和相等時的折現率。這個方案或項目的現金流量,在採用內部收益率計算的結果是:

累計現金流入現值-累計現金流出現值=0

即:凈現值=0

內部收益率的計算方法和步驟是:

1.採用“試差法。(逐步逼近測試法),分別求得凈現值為正(折現率偏低)和凈現值為負(折現率偏高)的兩個相鄰的折現率,也就是凈現值逼近零的兩個貼現率;

2.然後採用“插值法(內插法)計算出凈現值等於(近似於)零時的折現率,即內部收益率;

3.將求出的內部收益率與部門或行業統一制定的梯基準收益率”(或折現率)比較,僅當內部收益率大於基準收益率時,才能認為這個方案或項目在財務評價中是可以接受的。

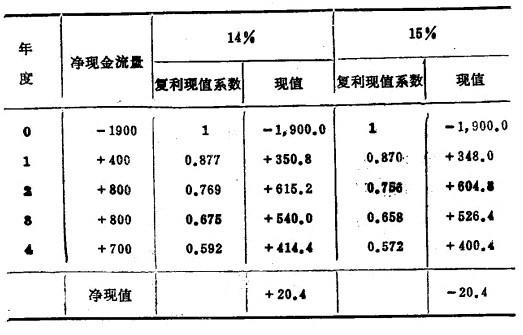

例4.根據例1所列資料,計算該投資方案的內部收益率。

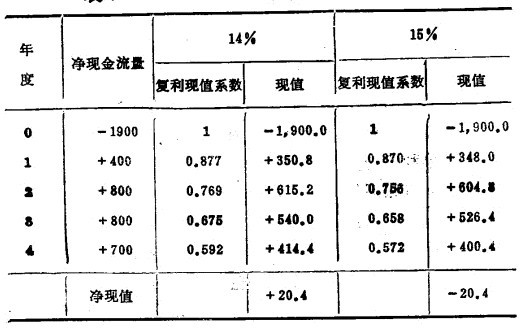

採用試差法,逐步測試,最後求出泫投資方案的凈現值接近零時的兩個相鄰的折現率:凈觀值為正(折現率偏低)的14%;凈現值為負(折現率偏高)的是15%,見下表。

運用插值法(插補法)求出內部收益率,即凈現值等於零時的貼現率。插值法的計算公式是:

內部收益率=低貼現率+(地貼現率的凈現值(正值)的絕對值/低貼現率的凈現值絕對值+高貼現率的凈現值絕對值)×(高貼現率-低貼現率),

將上表計算數據代入公式:

財務內部收益率=14%=(20.4/20.4+20.4)×(15%-14%)=14.5%

假設統一規定的。基準收益率。是12%,那麼這個投資方案的內部收益率14.5%大於基準收益率,因此應該認為這項投資方案在財務上是可以接受的。