固定收益證券投資

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

什麼是固定收益證券投資[1]

固定收益的證券投資是指投資於票面載明面值和固定收益率的證券,如投資於國債、短期融資券和可轉讓存單等,通常按期獲取金額固定的利息並收回本金。

固定收益證券投資的風險[2]

固定收益類證券的投資回報並非是“固定”的,和股票投資類似,投資者的投資收益由兩部分組成。

第一,持有期間的利息收入以及利息的再投資收人(與此對應,股票持有期間的收人為分紅)。

第二,持有期間結束後,投資者所能獲得的價格。如果是“自然”結束——債券到期,債券持有人獲得本金;如果是“非自然”結束,例如,發行人回贖債券或發行人無法支付到期債務,則債券持有人的收人因當時市場情況、司法安排和公司契約而定。另外,如果投資者選擇在到期之前賣出債券,則市場成交價格即是投資者的最終收入。

這兩部分的收益會因不少外部因素的變化而波動,下麵將重點介紹一些主要的投資風險。

- 1.市場風險

債券價格的漲跌與市場利率的升降成反向關係。利率上升的時候,債券價格便下滑。這種與市場利率相關的風險被稱為市場風險或者利率風險(marketrisk)。最為常用的衡量市場風險的指標為“久期”(duration),它衡量1%利率變化所能導致的債券價格變動。一般來說,期限越長的債券、久期越長、市場風險也就越大(久期還受票面利率、到期收益率等其他因素的影響)。例如,市場利率上調了1%,一年期的短期債券價格可能下降了l%,而五年期的債券價格可能下降了4.5%。

- 2.再投資風險

再投資風險(reinvestment risk)是指債券的未來收入(包括利息收入、到期時收到的本金等),用於再投資所能實現的收益率,可能會低於當初購買該債券時的收益率。再投資風險在利率下降期問比較顯著,因為利息收人不得不按照當前較低的利息率進行投資。

例如,五年期債券利率為10%,一年期短期債券利率8%。為了降低市場風險(萬一市場利率大幅上揚,五年期的債券價格相對於一年期債券將會顯著下降),投資者選擇了購買一年期短期債券並打算一年後將投資收益用於再投資。不幸的是,一年之後,在短期債券到期收回本金時,市場利率降低到5%,這時就很難找到收益率為10%的投資機會,而如果當初投資於五年期債券,持有到期,投資者可以獲得10%的年平均收益。

從上面的例子,不難看出市場風險和再投資風險是相反的。當市場利率上升時,債券價格下降,但是已獲收入的再投資收益卻上升;當市場利率下調時,債券價格上升,但再投資收益卻下降。市場風險主要是指利率上漲的風險,而再投資風險主要是指利率下降的風險。

- 3.信用風險

債券的信用風險(credit risk)有兩個方面。第一,債券發行人可能違約的風險;第二,由於市場對發行人違約風險預期的增強或者債券的信用等級被下調所導致的債券價格下降的風險。信用等級是衡量違約風險的主要市場工具。

在2006~2007年中國股市和房市飛速膨脹期間,不少房地產企業發行了企業債券,但是這些債券的價格在2008~2009年大幅縮水、信用風險急劇上升。在2009年2月,世茂集團(ShimaoGroup)債券的價格僅為票麵價格的一半左右,而中新集團(控股)有限公司[Neo-China Land Group (Holdings) Ltd.]等小型地產開發商的債券更是跌到了票麵價格的5%左右。2009年2月13日,亞洲鋁業控股有限公司(Asia Aluminum Holdings Ltd.)在一份文件中提出以13.5%的價格收購投資者手中的實物支付債券(實物支付債券通常承諾高額的利息回報。當公司面臨困難的時候則可以停止支付利息。只需擴大債務本金規模即可),以27.5%的價格回購其他高收益債券。亞洲鋁業實際上是以違約風險來“逼迫”債權人接受這一非常低的出價。

- 4.流動性風險

就債券而言,流動性(1iquidity)指的是,投資者能夠迅速、大量地買賣債券而不過多地影響債券的市場價格。不少人在理解流動性時,過分地強調“速度”,而忽略了對“市場價格”的影響。理論上說,任何有價值的資產都可以在瞬間被買賣——當價格降到趨近於零時。如果只看重資產變現速度,就會得出大多資產流動性都很強的錯誤結論。

2009年2月中旬,一個投資者願意以票麵價格的95%出售信用等級為最高的AAA的學生貸款拍賣標價證券(auction-rate security),但是市場上最高出價為票麵價格的50%③。從信用等級來看,該債券的信用風險幾乎為零,但是它的流動性如何?如果價格定在票麵價格的95%,沒有任何買家,流動性為零;如果價格定在50%或以下,立刻會有很多買家,“流動性”非常好。實際上,沒有人會認為該債券的流動性很強,因為它是以大幅降價為代價的。

- 5.回贖風險

不少債券含有可回贖條款(call provision)——債券發行人有權在債券到期之前部分或全部償還債務。一些債券雖然沒有明確的可回贖條款,但卻有隱性的回贖條款。例如,所有的按揭證券都含有該條款,當抵押貸款人提前償還本金和利息後,該證券將自動被回贖。該條款給投資者帶來諸多的不利。例如,債券發行人通常在市場利率較低的時候回贖債券,因為此時發行新債券的利率會較低。而在利率低的市場條件下,投資者的再投資收益就會較低。另外,投資者不確定債券發行人何時回贖債券,這就給投資者的投資計劃帶來了困難。

固定收益證券投資組合的風險測量[3]

投資的目標可以從收益和風險兩個角度來明確,那麼怎樣來描述風險呢?這裡有一個風險測量的問題。由於出發點不一樣,以及由於分佈的不同特點,我們會採用許多風險測量指標,如標準差、半方差和久期等。

- 1.標準差與正態分佈

風險是什麼呢?簡而言之,風險就是不確定性。一般來講,我們使用方差和標準差(方差的平方根)來作為風險的測度。

- (1)標準差

收益率從某種程度上來說就是一個隨機變數,即在未來有一個或多個可能值的變數。概率分佈或概率函數描述了可能的取值以及每個不同的取值對應的概率。我們一般用均值和標準差來描述分佈的統計特征。

收益率的均值:

收益率的方差:

收益率的標準差:std(r)=

- (2)正態分佈

在很多應用中,都是假設分佈為正態分佈(Normal Distribution)。正態分佈有許多非常“好”的特性:正態分佈曲線的中點是分佈的期望值;正態分佈關於期望值對稱分佈;區間與概率有一個非常“精確”的對應關係,如實際值落在期望值的正負一個標準差區間內的概率為68.3%,正負兩個標準差的概率為95.5%,正負三個標準差為99.7%。

當應用正態分佈時,對區間與概率的關係作出判斷是基於正態分佈的前提下,但是以觀測數據得出的分佈不一定是正態分佈,例如有的分佈是正(負)偏的(Positively/Negatively Skewed),即分佈的右(左)尾巴拖得極長,有一些極大(小)的值;或者,分佈存在所謂的叩巴尾”(FatTails)現象。對於債券來說,它的收益率肯定不是正態分佈的,為什麼呢?債券的價格存在一個最大值(當利率為零時,債券的價格最大是所有的利息和本金的和),所以,債券的收益率存在一個最小值;另外,債券的收益率還存在一個最大值,所以,收益率有一個上限。

- 2.下降風險測量(Downside Risk)

當分佈不是正態分佈時,用標準差作為風險的度量顯然不能完全地反映風險狀態。有些指標僅僅關註於收益率不是一個特定值的風險。

目標半方差(Target Semivariance)——用來反映管理成果小於目標值的離散度。

如果目標收益率與收益率期望值相等,就得到半方差(Semivariance):

收益不足風險(Shortfall Risk)——又稱損失風險,是指收益率低於目標收益率的可能性(概率)。這個指標僅指出了概率,它的局限性在於沒有指出損失額的大小。

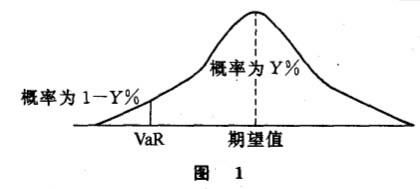

在險價值VaR(Value at Risk)——是指在未來的丁天內,有了Y%的可能性一個頭寸的最大損失;或者是指,在未來的T天內,有1-Y%的可能性一個頭寸的最小損失。VaR可以根據分佈圖求得。見圖1。

舉一個例子來說明,假設在未來的4天中一個債券組合的價值變動服從均值為0、標準差為20的正態分佈,給定目標概率為95%(其對應的值為1.65),那麼,在未來的4天內,有95%的可能性最大損失為20×1.65=33,或者5%的可能性最小的損失為33。以上兩種方式表達的是同一個意思。

在險日價值(Daily Earnings at Risk,DEaR)——指一天內的受險價值,它等於市值×久期×每天利率的變動。例如,一個債券的收益率變動的日標準差為0.5%,收益率為10%,在正態分佈下,95%對應的值為1.65,則收益率的變動=0.5%×10%×1.65=8.25基本點(一個基本點為0.01%);如果債券組合的市值為4000000,久期為5,則DEaR=4000000×5×8.25/10000=16500。

VaR和DEaR的關係可以用如下公式表示:

VaR=DEaR

其中,T是完全消除風險所用的總天數。

置信區間——我們知道,如果分佈已知的情況下,可以根據概率計算出對應的區間,即區間以此概率包含實際值,區間的上限為期望值加標準值乘以標準差,區間的下限為期望值減標準值乘以標準差。例如,在正態分佈的情況下,我們可以斷言,有95%的可能性實際值落在[期望值-1.65×標準差,期望值+1.65×標準差]的區間內。

- 3.組合方差

根據組合管理的理論,決定組合風險的是由單個的方差、兩兩的協方差和單個證券所占的比重,債券組合的風險同樣計算。

- (1)兩個債券組合的風險

兩個債券組合的風險是由單個債券的風險var(r1)和var(r2)、兩者的協方差COV(r1,r2)以及權重W_1和W_2確定的。

當組合中債券個數(J)增加,則方差和協方差的個數 也增加。

也增加。

- (2)實施中的問題

如果使用標準差作為衡量風險的工具,那麼,必須計算每個債券的方差和兩兩之間的協方差。所以,在實際中,計算量大且複雜。另一方面,有時很難獲得歷史數據,或者需喲評估時間序列數據的含義。

- 4.久期

由於使用歷史數據估算債券收益是標準擦存在著問題,所以我們使用因素模型(Factor Model),即通過分析歷史數據來找到價值的關鍵風險要素。實踐中,我們運用久期來計算利率變動對債券價值的影響。

- (1)組合的久期(Portfolio Duration)

①組合的久期是由組合中債券久期的加權平均,它們的權重是根據各;自的市值(而非面值)占整個組合的市值比重來計算

Dp = w1D1 + w2D2 + w3D3 + ... + wkDk

②單個債券對整個組合的久期貢獻=wiDi=(i債券的市值/組合的市值)×債券i的久期

③美元久期(Dollar Duration),可以理解為價值久期,即利率變化所導致的價值變化,等於久期乘以利率變化再乘以市價。風險控制的基本原理是將現有組合的美元久期與附加頭寸的美元久期相結合後與目標美元久期相等,意即利率變動所導致的價值變動是相同的。

- (2)市場指數的久期

市場指數就是一個特定的債券組合,計算市場指數的久期只要直接應用數學平均的原理就可以了。

- (3)固定收益債券的價差久期(Spread Duration)

久期是用來測量收益率曲線在平行移動的情況下債券價格對利率變動的敏感性。國債的收益率加上價差就是非國債的收益率。由於價差的變化而導致債券價格的變化,其敏感性就是價差久期。

根據計算價差的不同方法,價差可以分為三類;對應地,價差久期也可以分為三類。第一類是名義價差(Nominal Spread),它是非國債的收益率與同期限的國債收益率的差,此時的價差久期就是指保持國債收益率不變的情況下,名義價差變化100基點時債券價格變化的百分比;第二類是零波動率價差(zero-volatility Spread,又稱Static Spread),是在國債的即期利率線上加全個價差後使得債券的理論價值與市場價格相等,此時的價差久期就是指國債的即期利率線保持不變,價差變化100基點後,債券價格變化的百分比;第三類是期權調整價差(Option-adjusted Spread,即OAS,本質上說,這個價差應該是剔除了期權後價差,或可理解為不含期權的價差),此時的價差久期是指保持國債的即期利率線不變,OAS變化100基點後債券價格變化的百分比。

- (4)外國債券對久期的貢獻

前面考慮利率表動對債券價格變化的影響時是從同一個國家的角度來看,當投資於外國債券時,由於各國的利率變化不一定相同,久期就不能直接反映出利率變化對債券價格的影響。

從本國的經理的角度來看,當國內利率變化時,要考慮對外國債券價格的影響。換句話說,如果我們知道國內利率的變化所導致的國外利率的影響,即國外利率的變化是國內利率變化的盧倍(CountryBeta又稱為國家貝塔),就可以通過久期來計算對外國債券價格的影響。

外國債券對久期的貢獻= =β×(f債券的市值/組合的市值)×債券f的久期。

=β×(f債券的市值/組合的市值)×債券f的久期。

固定收益證券投資組合管理的一般過程[3]

- 1.組合管理的步驟

與其他的投資組合管理一樣,在整個投資過程中,固定收益證券投資組合管理依次分為以下幾個步驟:

(1)確定投資的目標,即確定投資組合的收益與風險;

(2)建立和實施組合管理策略,即採用積極型或消極型的策略,還是實施結構化的投資策略;

(3)監測投資組合,包括業績測量和業績評估兩個階段;

(4)調整投資組合,投資管理是一個持續不斷的過程,通過確定投資環境和投資者情況的新變化,調整投資目標或(和)調整投資組合來達到投資目標。

- 2.固定收益證券投資組合目標的確定

評價固定收益證券投資組合的業績表現是根據預設的不同基準作出的。根據不同的基準,固定收益證券投資者組合可以分成兩類:第一類投資者根據負債結構確定基準,投資的目標是產生足夠的現金流來滿足負債的需要;第二類投資者選擇債券指數作為基準,他們的投資目標應該是扣除了管理費用後接近債券指數或者超過債券指數確定的基點。

- (1)收益目標

根據一個事先確定的基準來評價投資經理的業績表現,因此選擇合適的基準對於業績評價非常重要。

第一種收益目標是根據負債結構確定的。一般來說,根據負債結構來確定業績評價基準的投資者可以分成兩類:第一類投資者借錢來投資,這一類投資者又稱為融資投資者(Fundedlnvestors),他們的投資目標是賺取一個比借款成本更高的利差,這個利差又可稱為價差(Spread)。常見的融資投資者是存款機構,如銀行、儲蓄和貸款協會、信用協會、保險公司(如果發行了保證投資收益的保單)和對沖基金(借入短期資金,一般使用回購的方式)。

這裡的負債是指用未來潛在的現金流支出來滿足合同條款確定的義務,所以,需要特別關註現金流的金額和現金流發生的時間。根據以上的兩個要素,可以將負債分為以下四類:第一類負債是指現金流的金額和時間都確定,例如一個保險公司發行的保證投資收益的保單就厲此類;第二類是指現金流的金額已知,但是現金流的時間不定,最典型的是保險公司發行的普通類保險單;第三類負債是指現金流出的時間已定,但是金額不定,如發行的浮動利率的大額存單;第四類負債現金流出的金額和時間都不定。

第二種將債券指數作為投資目標。如果不存在必須履行的負債,投資的目標通常是緊跟或超過指定的債券指數。但是,有的時候(如養老金的發行人)雖然存在負債結構但是還是確定了投資收益目標,這與履行負債的義務並不相矛盾,緊跟債券指數仍然可以產生足夠的現金流來履行負債的義務。最常見的債券指數包括萊曼兄弟綜合指數(Lehman Brothers Aggre—gate Index)、所羅門兄弟投資級債券指數(Salomon Brothers Broad Invest-ment-Grade Bond Index)以及美林國內市場指數(Merrill Lynch Domestic Market lndex)。

- (2)風險

不能達到投資目標的風險稱為業績風險。採用依據債券指數來管理還是依據負債管理的不同目標,相應的業績風險也不一樣。

依據債券指數管理的風險:債券組合的收益與債券指數之間的差異被稱為跟蹤誤差(Tracking Error),它定義為債券組合的收益減去作為基準的稱為跟蹤誤差(Tracking Error),它定義為債券組合的收益減去作為基準的債券指數的收益。被管理的債券組合中債券的種類和權重與基準債券指數可能不一樣,這就導致了跟蹤誤差。當跟蹤偏差為負,即被管理的債券組合的收益小於基準的收益,這種風險被稱為跟蹤誤差風險。

依據負債結構管理的風險:依據負債結構的管理又被稱為資產負債管理,其中最大的風險是組合不能產生足夠的現金來滿足負債的需要。

有些風險是與負債結構相關,第一,負債的可贖迴風險,當利率上升時,負債的債權人可以隨時贖回負債,如果組合管理者投資低於現在市場利率的固定收益資產,則實現了一個負利差;第二,最高收益風險,融資投資者可能買入浮動利率產品,而此產品有一個收益上限,但是短期融資成本沒有上限,可能會存在一個負利差;第三,利率風險,從一個機構的總體而言,資產的市值與負債的市值之差被稱為價值盈餘。這裡的市值就是未來現金流的折現總和,利率變化會影響到市值,但是對資產的市值和負債的市值影響的幅度可能不一樣,這主要取決於資產和負債的價值相對於利率變化的敏感性。對於固定收益產品,我們通常用久期和凸度來衡量,久期越大,則市值對於利率變化越敏感。

- 3.建立和實施組合策略

在確定了投資目標之後,第二步的行動是建立和實施組合管理的策略。下麵逐一說明依次的步驟。

- (1)書寫投資計劃

投資計劃書以書面的形式明確了投資者的收益目標和可允許的風險,它將投資者的投資目標與投資管理人選擇的策略聯繫起來。

- (2)選擇投資策略

組合管理策略可以分為積極策略和消極策略。在積極的策略中,投資管理人必須明確影響資產價值因素的預期;在積極的債券策略中,可能要預測利率、利率的波動、利差和外匯(如果涉及到外國債券)。投資管理人利用對於未來的預期,有意識地建立一個與基準債券組合不同的組合。此時,跟蹤偏差風險就是指組合的收益小於基準債券指數收益的風險。在消極策略中,很少涉及預期,最流行的消極策略是指數化(Inde-xing)。此時,跟蹤偏差風險就是指與基準債券指數的偏離,無論是低於基準收益率還是高於基準債券指數收益率,都稱為跟蹤偏差風險。

無論是積極還是消極的策略,投資管理人都可以使用衍生產品來控制風險,如期貨、遠期、互換、期權、利率頂(Interest Rate Caps)和利率底(Interest Rate Floors)。

- (3)確定建立組合的輸入要素

在積極的策略中,必須確定建立組合所必需的輸入要素。首先要預測收益的要素,如利率、利率波動率、信用價差變化和匯率;其次,從現有的市場數據中推導出市場的預期。

- (4)建立組合

在進行了預測和明確了市場預期後,要確定提高收益率的辦法。通過確定相對價值來決定買進什麼賣出什麼。

- 4.監測投資組合

建立了投資組合後,必須對其不斷地監測。監測包括兩項任務:一是對市場的監測,即評價輸入要素是不是發生了大變化,以至於達不到收益目標;二是對組合業績的監測,包括業績測量和業績評價兩個階段。

- 5.調整組合

投資管理是一個動態的過程。當預測影響資產價值的輸入要素髮生大變化時,要調整投資組合以建立一個新組合,當然,構建新組合的交易成本需要評估。業績測量會表明一個經理的業績狀況,這些業績狀況會被顧客用來確定要不要保留現在的投資管理經理。

請問可以舉例說明嗎?這麼多學理的詞彙,實在很難吸收理解...