戰略性投資

出自 MBA智库百科(https://wiki.mbalib.com/)

戰略性投資(Strategic Investment)

目錄 |

戰略性投資是指對企業未來產生長期影響的資本支出,具有規模大、周期長、基於企業發展的長期目標、分階段等特征,影響著企業的前途和命運的投資。即對企業全局有重大影響的投資。

企業戰略性投資泛指直接影響企業競爭地位、經營成敗及中、長期戰略目標實現的重大投資活動。典型意義的企業戰略性投資項目包括:新產品的與開發、新的生產技術或生產線的引進、新領域的進入、兼併收購、資產重組、生產與營銷能力的擴大等等。這類投資通常資金需求量較大,回報周期較長,並伴隨較大的投資風險。因此,企業戰略性投資的風險投資特征往往也非常明顯。企業戰略性投資事實上是市場競爭的產物。企業制定戰略性投資,目的是建立明顯的競爭優勢,在國內外市場的競爭中獲勝。企業在市場中的競爭地位加強,企業價值的實現和增加才有可靠保證。

企業投資大概可以分為兩類,一是戰略性投資,主要指為了企業未來而進行的投資,如行業內併購、多元化發展等,另一類是財務性投資,如雅戈爾、劉鑾雄的華人置業等,在證券等金融市場上游弋,其個別年度的收益甚至超過了主業。經歷了金融風暴,企業對財務性投資的風險有了充分的認識,也適當地收縮了。手握現金的公司在危機時是虎視耽耽,伺機進行戰略性投資,抄底是對的,但不要因為價格的便宜而忽略了其中的陷阱。

一、行業內整合

很多公司都想通過行業收購來提高規模和產能、降低成本,以獲得採購和定價方面的話語權。其中的陷阱是消化不良,可能因為企業文化、被收購方黑幕、收購方的管理能力等。

例一:全美航空先後收購太平洋西南航空和主要競爭對手彼得蒙航空,一年多的時間,公司規模增至原來三倍,造成原信息系統和人力系統難以承擔,結果服務質量下降,利潤率大幅下降。

例二:AOL與時代華納合併,新媒體與傳統媒體的融合曾帶來無數美好期望,事實上失敗的很慘,這個金額高達1062億美元的併購案,造成公司市值縮水高達750億美元,創始人也要出面道歉。

中國這類例子也多不勝數,比較出名的如TCL併購阿爾卡特和湯姆遜、明基併購西門子手機等,都是令人惋惜的失敗,至於聯想收購IBM電腦,也不太樂觀。

行業內整合陷阱的規避:

1、深入瞭解被併購企業,盡職調查更偏重於財務調查,特別關註是否有擔保等黑洞。

2、企業文化,特別是跨國收購的文化差異,在收購前必須有足夠的人才儲備,具備管理整合能力後才考慮出手。

二、多元化發展

多元化比行業內整合的難度更大,成功的一般會舉GE為例,國內則有復星。其中的陷阱主要是把握行業周期,因為多元化涉及公司不熟悉的行業,像今年初,很多上市公司都在尋找礦山,與自己主業一點也不搭邊,年底金屬價格大跌後均面臨大幅減值。

多元化發展陷阱的規避:

1、行業周期的研究和收購企業的選擇:堅持長時間研究後的穩健投資,對整體環境、行業、企業做持續的研究。

GE是數一數二戰略,這個有點難;復星是從行業中篩選出超過中國GDP增長速度的少數行業,併在這些行業當中,持續跟蹤已經成為或者有潛力成為前十強的企業。這個可以學習。

2、把握最佳的進入時機,爭取較低成本的介入機會。比如,對海南鐵礦的投資,復星從關註到簽署合作意向書就用了將近4年的時間。又如為了入股中小城市商業銀行,復星跟蹤研究了很久,從排名全國前列的中小城商行中選出了2~3家跟蹤研究,4年來每年都會去實地訪問。

3、對於想投資的企業,關註企業盈利的能力、團隊的競爭力和資源的競爭力等幾個考核指標。

三、投資機構的選擇

素質好一點加上有擴大雄心的企業,接觸投資機構如VC、PE的機會一定很多,這其中的陷阱就是對賭協議,像蒙牛、昌盛地產:

陷阱規避:更好地瞭解投資機構

1、他們習慣於通過控股對董事會和公司運行進行監控。

2、他們有豐富的經驗去規避風險,不要輕信他們的對賭協議。

3、不要為了上市而放棄自身的經營模式和風格。

戰略性投資,謹記張瑞敏的話:“永遠戰戰兢兢,永遠如履薄冰”。

戰略性投資評估方法[1]

現金流量折現評估法 (DCF)不僅是投資學、理財學中的基本理論和方法之一,也是資產評估方法體系的重要之一。現金流量折現評估法簡單地說就是將企業未來的現金流量按一定的折現率來估算企業的價值,該技術的理論基礎是包含了貨幣的時間價值理論、投資收益理論和風險報酬理論等應用經濟學原理。它與基於凈現值(NPV)的投資決策評估在本質上是一致的,即可以將現金流量折現法視作適用於整個企業的凈現值法。現金流量折現評估法被許多專家認為是最具理論意義的價值評估方法並廣泛應用於各種價值評估,它同時也是資產評估方法體系中收益法的重要評估應用方法之一。但作為目前的企業價值評估方法的重要應用方法,現金流量折現評估方法在對企業戰略性投資價值評估中卻存在明顯的局限性。

第一,用現金流量折現評估方法容易造成低估甚至無法評估企業戰略性投資的價值。因為現金流量折現評估方法的重要前提之一是收益的存在,當人們使用現金流量折現評估方法時,評估的對象普遍局限於“已到位” 資產或正在展開的經營活動有獲利能力的資產。而在現實的經營中,企業開展的戰略性投資活動並非都能立即獲得收益,而且投資的目的也不一定就單純為了獲利,尤其是在短期內能實現的收益。從長期來看,企業現在的戰略性投資可能是為了占有更大的市場份額,申請註冊某種專利權,或者保持進入某個新市場的潛力等等。這些目標有一個共同特點,就是使企業獲得未來增長的機會。對於目光長遠並且有著良好的市場擴張理念和產品發展規劃的企業來說,未來的機會可能比眼前的收益更有價值。因此,在評估企業價值時應該充分考慮這部分戰略性投資的價值。但由於現金流量折現評估方法(DCF)反映的是企業具有較可確定的所有能夠產生現金流的資產的收益價值,如果企業存在未利用的資產(如閑置資產),這些資產當前不產生任何現金流,那麼這些資產的價值就不會體現在估算的價值當中。從收益的角度看,企業戰略性投資在短期內也會與閑置資產同樣不體現收益的情況。可它不同於閑置資產,一方面,企業的戰略性投資可能給企業帶來未來的價值增長,只不過是在短期內不產生現金流而已。另一方面,企業的戰略性投資在較短的時期內還往往可能出現投資收益為負數的現象。如果仍然用現金流量折現評估方法對這部分戰略性投資的價值進行評估就容易造成低估甚至無法評估其價值的情況。

第二,現金流量折現評估方法中折現率的選擇限制了對企業戰略性投資價值的科學、合理的評估。由於企業的戰略性投資具有很大的不確定性,其潛在的投資收益具有明顯的或然性。所以,在運用現金流量折現評估方法時,如果要穩妥地反映其不確定性就要求選擇一個較大的折現率,而選擇一個較大的折現率就可能會低估許多有潛在戰略價值的項目。相反,如果採用了較低的折現率的方式,運用DCF方法來對戰略性投資項目的價值進行評價,又容易造成對企業戰略性投資項目的價值的過高估算。因此,運用目前的DCF方法很難做到科學合理地對企業戰略性投資價值的評估,從而會影響對企業整體價值的估算結果。

雖然,重置成本法也是目前企業價值評估常用的評估方法之一。但是,重置成本法的評估原理是從投入的角度,對企業投入的資產的成本價值按評估基準日的價值標準進行重置估價來評估企業的價值。所以,採用重置成本法對在未來能產出收益的企業戰略性投資價值進行評估時,充其量也只能做到對其投入的“成本價值”做出評估,卻無法對企業戰略性投資所能產出的收益做出合理的評估。因此,採用重置成本法對有戰略性投資的企業價值評估時,不僅很難做到對那些有未來可能產出收益的戰略性投資的企業價值評估結果的科學、合理性,而且可能造成對未來產不出收益的戰略性投資(虧損或完全失敗的戰略性投資)的企業價值高估的後果。

此外,市場法同樣也是價值評估常用的評估之一。但是,由於企業戰略性投資的價值的不缺定性因素太多,而且在有關產權交易中大多不是完整意義的企業,所以,目前採用市場法對企業價值進行評估的實踐也幾乎都沒有考慮或只能定性考慮企業戰略性投資價值的因素,儘管在市場交易中的實際交易結果有可以用來較好解釋企業戰略性投資價值的商譽,但是,採用市場法對企業價值進行評估也始終對其中的企業戰略性投資價值無可奈何。

戰略性投資對企業的長遠具有舉足輕重的作用,企業戰略性投資的價值是企業價值評估所不能忽略或低估的。為解決DCF和其它目前的其它評估方法在企業戰略性投資的價值評估方面的不足,下文嘗試引入增長期權的思想,把企業的戰略性投資價值看作是實現企業長期發展戰略的期權,即Kester所稱的“增長期權”(Growth Option)的理論思想(1984),並借鑒期權定價模型來評估企業戰略性投資的價值。

增長期權理論對戰略性投資價值的評估[1]

增長期權有兩個基本假設前提:

1.機會是共用的,大家都可以採取措施去獲得它;

2.產品市場為不完全競爭市場。這樣當存在其它潛在的競爭對手時,如果本企業不投資將導致別的競爭企業抓住這個機會。

在不完全競爭市場,一個不可逆投資一般具有戰略先買權的效用,立即行動可以阻止新的加入者和加大市場份額及利潤(Gilbert,1989)。在Dixit的早期貢獻中,他提出相對於潛在進入者,企業投資增加了一個未來的費用優勢,創造了一個強大的先買權效果。戰略性投資的不但降低了生產成本,而且降低未來擴張期權的價格。因為它對競爭者的產出決策具有戰略影響,引誘他們減少進攻。增長期權理論分析戰略性投資的基本思路是:企業通過預先投資作為先決條件或一系列相互關聯項目的聯結,可以獲得未來成長的機會(如新產品、新市場、新流程等),持有在未來一段時間內進行某項活動(生產某個新產品,開發某個新市場,採用某個新流程等)的權力。當市場條件合適時企業就利用這個機會,執行這個權力,從而獲得長期的增長能力。增長期權的初始投資可以減少未來的生產成本,從而能夠以比沒有增長期權的競爭對手更低的成本進行擴張。這種戰略優勢的獲得導致了市場份額的擴大,從而增強了企業的市場競爭能力。

一般來說,企業的許多先行戰略性投資項目(如R&D、戰略性兼併等)中,都包含了企業的增長期權。這些項目具有以下特點:項目的價值並不取決於其本身所產生的現金流大小,而是表現在其為企業所提供的未來成長機會,如提供新一代的產品、充足的資源儲備、進入新市場的通道、企業核心能力的加強、戰略地位的提高等。對於那些高技術企業、產品多樣化企業,以及從事國際化經營的跨國公司,企業增長期權的概念顯得尤為重要。

對企業戰略性投資期權,我們可以描述如下:該戰略性投資實際是一個約定價為X,標的資產當前價值為S的增長期權。其中,S為投資期權到期日該項目的價值,X為取得該投資期權時確定的協定價,即初期投資值。到期日該增長期權的實際價值為S-X,其收益(現金流)為:收益=S-X,當S>X;收益=0,當S≤X這個收益實際上就是增長期權的好處,但它不等於該期權的價格,期權價格是獲得期權所付出的成本。所以即使增長期權的收益為0時仍是有價格。在戰略性投資的價值評估中我們需要的也就是這個增長期權的價格。企業一般所具有的期權有兩種,即增長期權和放棄期權(收縮性的戰略投資就可理解是放棄期權的。),這兩種期權是兩個互斥期權,即當企業同時選擇這兩個期權時,他們是相互排斥的。企業在當前時點所具有的期權價值應是這兩種期權的價值之和。 Copeland和Antikarov(2001)通過二項式模型用實例指出,互斥期權之間在期權價值時不存在互相影響。而且當企業只選擇這兩個期權之一時,也不存在互斥期權的情況。因此,在計算增長期權價值模型的選擇上,我們仍然可以選擇一般期權定價模型,即通過Black-Scholes公式確定。

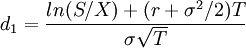

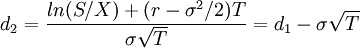

如果距離到期日還有時間T,則該增長期權的價值為:C = e − nE[max(Si − X,0)]假定Si服從對數正態分佈,X為固定值,則通過對Black-Scholes微分方程的求解,可以得到:C = SN(d1) − X − eN(d2)

其中,S是根據在無套利機會的情況下,e − nSi = S得出的。N(d1)和N(d2)分別表示在正態分佈下,變數小於d1和d2時的累計概率,d1和d2取值如下:

Berk、Green和Naik(1999)指出,一個公司的價值應包含當前資產的價值(Value of assets in place)和公司增長期權的價值(Value of growth options)兩部分。其中公司增長期權的價值就包括了企業戰略性投資的價值,即戰略的實施可能為企業今後的發展創造更加廣闊的空間和機會。因此,企業增長期權是從戰略的高度對投資項目價值的理解。筆者認為,引用增長期權的理論思路,運用期權定價模型的定價方法,對企業戰略性投資的價值進行定量估算,是可以做到較為、合理地評估和解釋企業戰略性投資的價值,從而有望使企業價值評估的結果更為客觀和合理。