併購估價風險

出自 MBA智库百科(https://wiki.mbalib.com/)

併購估價風險(Evaluation Risk)

目錄 |

什麼是併購估價風險[1]

併購估價風險是指在企業併購中,由於信息不對稱而對目標企業價值評估不准確的不確定性和可能性,這種不准確包括兩種情況,一是過高估計併購協同效應而支付過高溢價引起併購企業財務狀況惡化或財務成果損失,二是過低估計目標企業的價值而出價過低導致併購失敗並使併購企業損失前期投入。

併購估價風險的成因[1]

1.財務報表的局限性和真實性

財務報表是有特定假設前提並執行統一規範的會計產物,其數據只能在規定意義上使用而不能揭示企業全部實際情況。主要表現在會計政策可人為選擇、不能反映或有事項和期後事項、不能反映企業所有理財行為、不能反映重要資源價值及制度安排(Ross,2000)。

財務報表作為價值評估的重要依據,其真實性也是一個重要因素。為逃稅漏稅而偽裝財務報表、為達到配股或不被終止上市等目的而進行盈餘管理、會計人員技術操作失誤等因素都使財務報表本身存在各種錯誤和漏洞。

2.併購雙方信息不對稱

由於信息披露不充分,併購企業對目標企業資產價值和盈利能力的判斷往往難以做到非常準確,在談判中可能接受高於目標企業價值的收購價格,導致併購企業支付過多資金或以過多股權進行置換,造成資產負債率過高或目標企業不能帶來預期盈利而陷入財務困境。進一步分析,信息質量主要受到四個因素的影響(Bcct and Thakor,2001),一是目標企業是上市企業還是非上市企業,二是併購是善意併購還是惡意併購,三是併購準備時間長短,四是併購時點距離審計時點的長短。

3.價值評估方法不完善

無論哪種評估方法都有其假設和前提,現實情況未必滿足所有應用條件,所以每種方法都有自身的局限性。例如,現金流貼現法的預期依賴於對目標企業過去數年經營業績的分析評價,其關鍵問題在於對未來現金流量的估計和對貼現率的選擇,這種強烈的主觀性往往容易造成錯誤的結果。再加上實際運用中各種估價方法並不總是被正確選擇,致使併購企業遭遇到不同程度的估價風險。

4.資產評估機構發展滯後

國內資產評估機構由計劃產生並受到嚴格行政管制,缺乏市場的嚴格篩選和淘汰機制約束。這種不充分競爭使我國資產評估機構發展極不完善,缺乏獨立、客觀、公正的職業道德,服務品種匱乏且質量低下,評估技術和手段極不成熟。在多方干預或自身利益的驅動下,資產評估機構與委托人共同造假的現象屢見不鮮,不顧職業道德出具虛假不實的評估報告,投資者對其誠信度和權威性認可度很低。

5.其它因素

估價目的、目標企業資產性質、併購交易的控制權、資產可交易性、目標企業所在行業的市場競爭狀況、併購企業戰略規劃、特殊股權結構、產業生命周期狀況、存貨可變現程度、無形資產權屬是否存在爭議、交割前資產處置以及併購資產質量的不確定性,都會在一定程度上產生估價風險。

併購估價風險的分類[2]

對目標企業的估價是併購交易的核心內容,成功併購的關鍵就在於找到恰當的交易價格。對目標企業的估價取決於併購企業對目標企業的資產價值和盈利能力的判斷,而這種判斷又是建立在目標企業提供的財務信息基礎上的。虛假的財務報表或者不合適的併購交易定價方法(如對併購後預期收益和風險貼現繫數的預測選擇不當等),就會產生對目標企業價值評估風險。

1. 財務報表風險

財務報表風險就是目標企業提供的財務信息對併購估價所產生的風險。財務報表是目標企業價值評估的一個重要依據。只有建立在真實財務報告基礎上的財務分析,才能得出有價值的信息和結論。事實上,來自目標企業的財務數據常常經過了粉飾,主要的風險來源於:

第一,目標企業內部控製程序缺失,或者形同虛設,直接採取違規的手法弄虛作假,人為地製造錯誤的會計信息。

第二,目標企業採取不同的資源成本計量和收益價值計量方法以及相關信息的披露方式,造成會計信息失真。

從成本計量來看,資產計價可能存在歷史成本法、現行成本法、可變現價值法、公允價值法等不同的計價方法;設備、房屋等固定資產又可以選擇原始價值、重置價值和折餘價值等不同的價值類型;而無形資產和人力資源的計量則存在著實際購買價與評估價值的區別。從收益核算來看,收付實現制、權責發生制有不同的運用。而這些不同的成本計量和收益計量方法差異,必然對不同主體利益產生不同的影響,從而反映在會計報表上的財務結果具有很大的彈性。

第三,目標企業採用不同的會計處理方法和核算方法都會影響到有關會計報表項目,因而影響到財務分析的可比性和可靠性。

會計信息規則性失真就是利用這些會計方法上的差異謀求不正當利益。例如,美國曆史上最大的兩起造假帳事件“世通事件”和“安然事件”,就是利用了美國會計規則的不完善性,或者直接採取違規做法,虛報盈利、隱瞞債務,製造賬面上高盈利假象,矇蔽投資者,最終走向破產。

(1) 內部控制失敗帶來的估價風險

內部控制是企業為控制經營風險、實現經營目標而制定的各項政策與程式。內部控制能夠幫助企業達到其目標,同時將風險降低至合理範圍內,保證企業資產安全,有效防範各種舞弊活動。內部控制的權威人士Adrian Cadbury爵士曾經說過“公司的敗績都是由內部控制失敗引起的”,這一點從眾多的企業失敗案例都得到了驗證。從我國的現實情況來看,企業內部控制普遍比較薄弱,有關挪用、侵占或詐騙企業財產的新聞亦屢見不鮮,企業資產和股東權利得不到應有保護,甚至給企業造成災難性損失導致經營陷入困境。2004年,中航油巨虧、四川長虹對APEX公司超過38億元的壞賬等諸多案例,給我國很多企業敲響了內部控制的警鐘。

(2)利潤表帶來的估價風險

第一,增報收入的方式:將未來收入轉移到當期或利用收入確認準則中的會計方法虛報收益,例如,有的企業以產品是否裝卸確認收入,有的企業以錢款是否到帳確認收入,有的企業以合同是否簽名確認收入,它們用不同的收入確認方式來虛增收入;

第二,低報費用的方式:將當期成本轉移到未來,或者將收益性支出計為資本性支出;利用折舊計提方法低報費用(高估終值、高估使用壽命、直線折舊);利用無形資產和遞延資產的攤銷政策低報費用等;

第三,通過關聯方交易,虛增收入或者轉移費用等手段,使目標企業的經營業績被誇大;將企業的部分資產轉移至關聯企業,然後低價買回;將企業庫存的原材料或產成品高價出售給關聯企業,然後低價買回;

第四,其他調整利潤表的方式:非經常性項目收益隱含著經營和價值的不穩定性:將非經常性的支出或收入計入了一年或近幾年來的利潤表中。

(3) 資產負債帶來的估價風險

第一,虛增資產的方式:利用庫存核算方法虛增資產;應收賬款不作帳齡和資產性質劃分,壞帳計提比例偏低;利用資產轉移的重置價格,虛增流動資產、固定資產的賬面值,使流動資產、固定資產的賬麵價值明顯低於市場價值;

應收賬款、預付賬款、其他應收款、存貨、在建工程和固定資產的資產指標經常出現很大水分,或者資產減值準備計提嚴重不足,併購方必須予以重點關註。一般2年以上沒有業務往來的應收賬款很可能會變成呆賬、壞賬;而多年賬齡的存貨賬麵價值可能脫離收購時的市場價值;其他應收賬款很可能是些不良債權的集中地。另外更為嚴重的是目標企業中存在著虛構會計事項的欺詐行為,如通過偽造原始單據製造虛假的資產或負債。併購後可能會發現目標企業的資產低於其實際價值,或者存在著大量低效與無效資產,甚至是非法資產。

第二,隱匿負債的方式:資產負債表外融資,如經營性租賃、第三方擔保等都是企業的隱形債務;負債結構未反映可能的或正在進行中的再融資及其債務類型、金額、期限、利率,未反映國際融資、匯兌損益帶來的貨幣風險;利用母子的合併報表,來製造“債務黑箱”,將債務轉嫁到子公司和關聯企業頭上;

由於信息不對稱,目標企業可能會通過資產評估的中介機構儘量高估資產與企業盈利預期,也可能會刻意隱瞞真實債務、不完全披露或有負債狀況。或有負債是併購陷阱的主要來源,形成事項如對外擔保、商業票據責任、重大合作協議約定、重大銷售合同退貨、未決訴訟與仲裁、相互轉移的債務、產品侵權、環保責任、行政處罰等,由於其發生或處理結果無法確認。如果一旦發生,就有可能改變目標企業的資產狀況和信用狀況,從而直接影響目標企業的價值,造成後續併購工作相當大的被動。

稅務籌劃及其風險在企業併購的實際操作中並沒有像債權債務那樣引起併購方的足夠重視。其實稅務上也存在著多種陷阱與風險並可能對併購方造成重大危害,這主要體現在:首先,併購企業存在著稅務違法、稅務犯罪的歷史,造成相關法規處罰和追訴損失;其次,併購企業稅收優惠政策享受期限行將結束,造成後期稅負陡增。

第三,通過關聯交易的方式:控制股東將過度債務風險轉加至被購方企業。安然公司利用關聯方交易轉移債務的案例就是最具有代表性的例證。

在併購實務中,很多目標企業及會計師事務所提交的財務報表和審計報告不准確,上市公司信息披露不夠充分。嚴重的信息不對稱往往使得併購企業對目標企業資產價值和盈利能力難於準確判斷,在定價中可能接受高於目標企業實際價值的收購價格,導致支付更多的資金或以更多的股權進行置換。

2. 併購交易定價方法帶來的估價風險

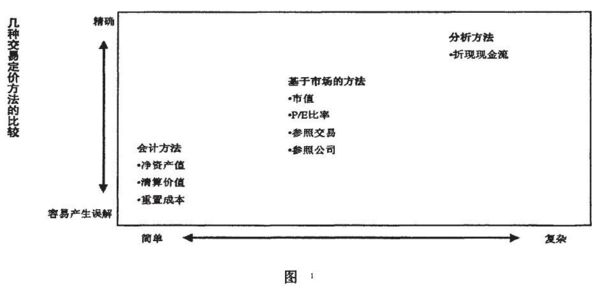

企業併購定價中常採用的方法主要有三種,一是分析方法下的交易定價,如折現現金流量模型;二是市場方法下的交易定價,市盈率(P/E比率)估值模型、重估凈資產價值法(Revaluated Net Assets Value以下簡稱“RNAV估值法");三是會計方法下的併購交易定價,如凈資產值、清算價值等。三種交易定價方法的比較參見(圖1)。