到期日效應

出自 MBA智库百科(https://wiki.mbalib.com/)

到期日效應(Expiration effect)

目錄[隱藏] |

到期日效應從狹義角度講是專指股指期貨價格在到期日時收斂於標的指數價格;

到期日效應從更寬泛的意義來講,可以指股指期貨合約價格具有向標的指數靠攏並最終收斂於標的指數的運動趨勢。

到期日效應的根本原因[1]

到期日效應產生的根本原因是指數期貨採用現金變割的方式進行結算,而套利的平倉交易、套期保值的轉倉交易與投機交易者操縱結算價格的欲望,在最後結算日的相互作用—廠產生了到期日效應。

如何應對股指期貨的到期日效應[1]

股指期貨的到期日效應指的是,在股指期貨結算日目標指數的成交量和波動率顯著增加的現象。

由於我國證券交易法規定不能賣空股票,套利交易只有在般指期貨價格高於現貨價格以上才會出現,套利交易者賣出股指期貨,買入現貨。對於期貨到期日仍持有現貨的套利者,需要按照期貨結算價格出清股票。如果套利交易者比較多,同一時間內的賣壓就會集中出現,對指數產生下跌壓力。對於套期保值者,在合約即將到期時需要將空頭合約轉到其他月份去,因此,合約到期前當月,期貨合約價格將有一定的壓力,而期貨的價格發現作用將影響傳導到現貨指數。該合約的投機者希望在最後結算日儘量使現貨價格向自己比較有利的方向發展,以達到獲利或者減少損失的目的,因此投機者在最後交易日有操縱價格的意願。

在以上所述的不同因素影響下,股指期貨到期日的交易量、波動率和收益率與平均水平有明顯差異。

為了避免結算價格被操縱,中金所將到期日股指期貨交制結算價定為最後交易日標的指數最後兩小時的算術平均價,並有權根據市場情況對股指期貨的交割結算價進行調整。由於時間路度較大,成分股票權重比較分散,大大降低了被操縱的機會。同時,中金所將股指期貨的結算日定為每月第3個星期五,避開了月末效應、季末效應等其他習有的引起現貨波動的因素。

根據G·Gerard和H·Leland的假設,市場中僅有少數投資者積極搜集有關未來經濟和資產的供求信息,並據此進行股票或股指期貨交易,其他投資者則通過觀察價格變化來推測期貨價格的相關信息。此時,實際的供給與想象的供給之間存在重大差異,這一差別可能會導致信息不充分的投資者作出錯誤判斷與採取不當行動。例如,由於某種原因,某機構投資者決定增加購買股票的數量,併在期貨市場上建立反向頭寸。由於股市流動性遜於期貨市場,這種操作可能導致期貨價格先行下跌。而大多數期貨投資者並不清楚這是機構投資者套期保值的結果,以為是利空消息已經或即將出台,於是會下調對市場價格的預期,紛紛拋售股票,造成股市下跌。由於投資者難以區分保值交易和以信息為基礎的交易,造成了價格連環式的非信息性下降,這可能是臨近到期日時股指期貨增加股市波動性的一個重要的潛在原因。下麵我們將從市場參與者構成、及動機的角度對到期日效應的形成原因進行深入剖析。

Stoll和Whaley(1987,1997,1999)、Bollen和Whaley(1997)等的研究認為,股指期貨“到期日效應”的內在根源是現金交割制度。具體來看,歸因於市場中三種行為的存在,即指數套利(Index Arbitrage)、套期保值(Hedging)和資產組合保險(Portfolio Insurance)。這三種行為在交易時間上的不均衡分佈,很可能造成股票市場波動性的增加,併在到期日臨近時更為明顯。

綜合來看,到期日效應的影響因素包括如下因素的綜合影響:期貨合約到期日及最後結算價格的確定方法、投資者結構與行為(套利、套保、資產組合保險)、現貨市場交易機制(如買空機制)、現貨市場深度、是否存在多種衍生品(股指期貨、股指期權、個股期權等)同時結算等。側重從主要因素,即最後結算價的確定方法、投資者結構與行為角度進行分析。

一、現金結算與最後結算價的選擇

最後結算價的確定,通常在考慮套利(套保)便利度、操縱可能、與現貨指數偏離度、現貨市場假日與季節效應的基礎上綜合確定。如欲提高套利(及套保)效率、減小期現貨偏離度,則要求最後結算價與指數收盤、或開盤價儘可能接近,可能傾向於採用簡單收盤、特別開盤價作為最後結算價。如欲抗操縱,則要求最後結算價的確定要相對複雜,以增大市場操縱成本,這可能導致傾向於採用收盤前某段時間的加權均價。此外,如果現貨市場存在假日與季節(月末、周末等)效應,還需考慮最後交易(結算)日的選擇,不應與假日或季節日(如周末、月末)太近。

全球各市場股指期貨的最後結算價主要採取以下幾種確定方式:

- 最後結算日現貨市場特別開盤價,如澳大利亞SPX股指期貨。

其他方式,如期貨收盤加權價、收盤時刻最高與最低賣出的平均價按最小波動價位取整等,但並非主流方法。

總的來看,無論以開盤、收盤或其他方式結算,現金交割基本可分為兩種方法:單一價格或平均價格。Stoll和Whaley(1997)對兩種結算方式進行了比較。

1.單一價格

包括兩種情況,開盤價或收盤價。理想狀態下,如果市場具有深度,即市場在開盤價、收盤價階段比其他交易時段具有更大交易量或深度,則基於單一價格的結算方式是比較合理的。

站在使用者的角度,單一價格具有明顯優勢。套利與套保活動的效率依賴於現貨與期貨價格的收斂程度。對於套利者,單一價格的結算方式能保證兩者的收斂,股票頭寸可以在期貨結算價格水平上結束頭寸,因此套利者不存在基差風險。對於套保者,也許面臨由於期貨與基礎資產並非完全相關所導致的基差風險,但不必過多擔心由於期貨結算價格與現貨不收斂所導致的額外基差風險。

期貨最後結算價是否選擇開盤或收盤價,需要考慮幾個因素。

首先,主要取決於買者和賣者的興趣能否真正代表市場的真實狀況,而不會受到到期日本身的不適當的影響。如果期貨結算在收盤價,大量指數套利平倉的部分股票頭寸將對股票價格產生很大壓力,因為要找到交易另一方所需的時間是比較短暫的。但是,如果期貨結算在開盤價,股票頭寸能夠輕易被推遲,直到找到足夠的交易另一方。例如,如果套利的股票頭寸在開盤時產生賣壓,則可以一直推遲到有足夠數量的買方出現。

很多市場採用集合競價程式,這樣可以計算買單與賣單數量,並將掛單不平衡的信息傳遞給市場,以吸引其他投資者。Stoll和Whaley(1991)評價了CME把S&P 500指數期貨和期貨期權的結算價從收盤價改為特別開盤價的決策的有效性。實證表明,這種變化對股票反轉程度的大小僅有較小影響。這也許可以歸因於投機者的作用,而且說明瞭NYSE的開盤程式並不是充分信息效率高的集合競價市場。

第二,除市場深度的考慮外,以開盤或收盤價作為結算價的決定,還取決於指數結算價格與指數發佈價格之間的差異。如果以收盤價作為結算價,則結算價格將在每隻股票收盤價的基礎上計算確定,等於當日指數的最後發佈價格。如果以開盤價作為結算價,則有所不同。由於所有股票不是同時開盤的,因此直到指數中的最後一隻股票開盤,才會得到結算價格,而且可能不同於發佈的指數水平。例如,在1993年3月S&P 500期貨合約到期時,基於指數中所有股票的特別開盤價計算的結算價格是454.19,而當天指數最高價僅為453。儘管套利者與套保者並未受到這種現象的負面影響,但結算價格偏離所發佈的指數價格的現象,是一些市場參與者需要考慮的問題。

第三,股票市場機制能夠影響單一結算價格被操縱的可能性。只要市場機制能夠保障對突然的買(賣)壓力作出反映,單一價格就並不會比其他結算方法更易被操縱。開盤結算價的優勢是,如果買(賣)壓力導致股票價格與均衡價格產生較大偏離,則開盤價格將被推遲,劣勢是指數結算價將不同於指數的發佈價格。收盤結算價的優勢是,由於指數結算價格與收盤價格一致,因此不易使投資者產生混淆。然而,由於結算價格要在較晚的時間發佈,因此短期的買(賣)壓力使交易更為困難。當然,如果股票市場機製作出一定調整,如對於大部分套利頭寸的平倉較早進行公告,則有助於剋服上述問題。

2.平均價格

使用平均價格作為結算價格,比單一價格更難被操縱和影響。不過,這並非必然的。如果用於決定單一價格的總體潛在交易量與用於決定平均價格的20次交易(這裡假設結算價格採用20分鐘內每分鐘現貨價格的平均值計算,下同)的潛在交易量相同,則影響平均價格的20次交易的每次交易價格,應當與影響單一價格結算方式下第20分鐘末的交易價格的難易程度是一致的。

平均結算價格的優勢是可以觀察到結算價格的變化。如果指數套利頭寸的平倉對股價產生賣壓,則20次價格(用於決定結算價格)中的第一個價格是較低的。觀察到這個價格後,判斷價格低估的價值投資者將在適當價格買入。然而,在單一價格結算方式下,雖然價值投資者也存在這樣的機會,但前提是,在最終價格確定前,更多的買者或賣者能夠發現這樣的時機。單一價格的特點是集中所有交易在單一的開盤或收盤價。儘管價格操縱者儘量利用這一時點,不過所有交易者也將在這一位置尋找錯誤定價機會。價值投資者的存在使價格不至於偏離均衡價格太遠。

平均結算價格(比如開盤價均價),可能顯著異於公佈的公佈指數。假定結算價格基於5分鐘的指數價格計算,假定分別為100、99、98、97、96,指數的最後時點價格為96,但結算價格為98。兩者價格的差異容易使投資者產生疑惑,因此質疑市場可能不是以公允價格交易的。

| 合約 | 最後結算價 |

| S&P500期貨(CME) | 根據指數中所有股票開盤計算的

S&P500指數特別開盤價。如果到期日個股沒有交易,則取其前面一交易日價格。 |

| FTSE100期貨(LIFFE) | 最後交易日10:10-10:30期間,每隔15秒取

一個FTSE100指數值,去掉12個最高值和12個最低值的平均值。 |

| CAC40期貨(MATIF) | 最後交易日下午3:40-4:00指數報價的算術平均值。 |

| DAX期貨(DI) | 根據指數中所有成分股開盤價計算的指數價格 |

| Nikkei225期貨(OSE)指數在最後交易日次一日的特別開盤價 | |

| HSI(KFX) | 恆生股指期貨的最後結算價,是以最後交易日沒5分鐘 |

| S&P100期貨(CBOE) | 美式期權執行時,以指數收盤價交割。 |

目前,基本不存在普遍適用的最後結算價方法,不同市場的具體實踐也賦予了最後結算價確定方法的特殊性。此外,某些市場在不同發展階段,也曾經歷最後結算價確定方法的變化。例如,為防止機構操縱收盤價格,以及迴避現貨、期貨、期權三重結算導致市場的過度波動,美國(1987)等國家修改了S&P 500股指期貨合約最後結算價的確定方法,由最後交易日收盤價修改為最後交易日次一日的特別開盤價。但相關研究發現,這一結算價格仍然可能導致一定的到期日效應。

二、指數套利

1.指數套利機會的存在

股指期貨市場套利機會的存在導致套利者進入,可能引起並放大市場波動。當股票價格與期貨價格的差異超過交易成本,套利者就會賣出較高的一邊、買入較低的一邊,博取無風險利潤。指數套利行為的存在使兩個市場價格保持均衡,但也會使套利交易中的股票波動性出現短暫上升。如果市場是有效的,這種短暫性波動很快就會消失,市場會重新歸於平靜。但如果市場是無效的,在朦朧消息和投資者恐慌心理的作用下,這種波動會出現“放大”效應,造成市場中其他股票波動性的增加。而在到期日,尚持有一定倉位的套利者需要平倉以避免交割,可能會出現買賣數量的短期不均衡,進一步增加了股票市場的波動性。

2.股票市場的清算過程

股指期貨套利者需要頻繁在期貨合約到期前展開頭寸,如果很多套利者集中、同時地出清現貨,將導致現貨異常波動。對於在到期日仍持有股票多頭和期貨空頭的套利者而言,必須按照股指期貨的最後結算價出清現貨股票。只要股票能按照期貨結算價賣出,無論現貨股票以何種價位賣出,套利者均可以無風險地退出套利活動。如果很多套利者在同一時間、同一方向出清現貨頭寸,則股票市場就會出現異常交易量,以及異常的價格波動。

期貨結算價格的不同確定方式對到期日效應產生不同影響:

期貨結算價採用具體價位(現貨收盤價)的方式,對現貨價格波動的影響最大。到期日現貨頭寸必須在此價位出清,此時交易比較集中,可能造成股價波動。

如果股指期貨結算採用平均價(現貨在某一期間的價格均值),其導致的現貨波動要弱於上述以收盤價進行結算的情形。此時,指數套利者在最後交易日的一段時間(結算價計算期間)內平均出清股票頭寸,因此套利者的股票出清要求不至於太集中,從而能夠減輕由於買賣力量不平衡而造成的股價波動。

如果股指期貨結算採用最後交易日次一日現貨特別開盤價,對現貨市場的影響也要相對弱於收盤價的結算方式。套利者仍可在期貨結算價的確定期間出清股票套利頭寸,但套利者基於間接獲利的操縱,以及其他市場操縱者的操縱行為,將由於期貨先到期、結算價次日確定的分隔導致的風險加大而減少。

除股指期貨結算價確定方式的影響外,股指期貨套利者在到期日的平倉行為對現貨價格影響的程度,還依賴於股票市場容納買賣不平衡狀況的深度,即現貨市場深度。如果股票市場較有深度,流動性供給者能夠迅速應對股票買或賣的壓力,則大量套利平倉行為導致的價格效應就比較小。例如,一方面,當不合理的價格效應出現時,信息靈通的投資者會迅速買入被低估的股票或賣出被高估的股票,這一行為將使股票價格落在交易成本界定的區間內。另一方面,如果市場機制不能有效彌補突發的價格不平衡,則價格效應可能較大。

3.股市操縱

到期日股價效應也可能由於股指期貨套利者試圖操縱股票價格而出現,這既可能直接由於套利頭寸的平倉而出現,也可能間接由於為獲得其他頭寸收益的套利頭寸平倉而出現。例如,對於持有股票多頭與期貨空頭的套利者,可能儘力在到期日前逐漸賣掉一部分股票頭寸而直接獲利,然後在能確定期貨結算價格的位置上賣掉其餘的現貨頭寸。如果期貨結算價(套利者進行期貨結算的部位)被成功驅動到套利者賣出股票的平均價格之下,則套利者在套利頭寸清算結算後獲利。事實上,在到期日之前,很多股指期貨套利者就開始操縱股票價格。當然,這種策略的風險是顯然的,一旦股票被賣掉,而相應數量的期貨並未全部被清算,則套利者未能實現完美保值,將面臨基差風險,套利者可能出現損失。這一策略也將減少在到期日可賣出的股票數量,相應減弱影響期貨結算價的能力。

套利者可能進行間接操縱,不是為了套利賬戶,而是希望從另外一個賬戶獲利。例如,一個經紀人可以在某一賬戶買入股票(與指數套利無關),而同時在另一賬戶對由股票多頭與期貨空頭所構成的套利頭寸進行平倉。通過在決定期貨結算價的現貨價格位置上賣出股票時,經紀人可能為了買方利益而壓低股票價格。這樣做對套利賬戶是沒有影響的,因為股票價格下跌的損失可以由期貨盈利所彌補。股票價格將被壓低的經紀人,完全可以通過賣掉股指期貨頭寸或者在預期股價下跌之前賣掉股票而獲利。然而,如果其他有眼光的投資者以便宜價格買入股票,並因此維持股價,則操縱行為可能失敗,價格效應將使有限的。

三、套期保值

很多機構投資者通過股指期貨市場進行套期保值,其期貨空頭的轉倉行為可能引起市場波動。由於機構投資者通常要長期持有股票,因而需要在期貨市場上長期保持空頭部位。當一個股指期貨合約到期時,他們就會將這一部位在到期日前平掉,然後在其他合約上再建立空頭部位,因此,在臨近合約到期日時,就會有大量要求平倉的買單出現(如果股市允許賣空,這時可能還會出現用於平倉的賣單),使期貨價格的波動性增強。這一波動又會通過“雜訊交易者”的套利行為傳遞到股市,引起股市波動性的增加。

四、資產組合保險

構造資產組合的目的主要是規避風險,如果市場出現突發性波動,則資產組合所有者的操作策略會進一步加劇股票和期貨市場的波動。假如股票市場的價格突然下降,根據持有成本理論,股指期貨的價格也必然下降。而資產組合的所有者預期到期貨市場的下降,根據資產組合理論,也要賣出一定數量的股指期貨合約,以求風險最小化。這一行為加劇了期貨價格的下跌,並通過持有成本模型傳遞到股市,於是形成了惡性迴圈,導致股市和期市價格的螺旋式下跌。

五、市場操縱

對於持有大量股指期貨投機頭寸的大資金而言,存在操縱期貨最後結算價以達到獲利目的的動機。對於股指期貨,尤其是股指期權投資者而言,通過在結算價格的確定時間內操縱現貨,以獲得有利於自身頭寸的結算價格,可獲得相當利潤。在同時存在期貨、期權的市場,操縱策略的應用尤其值得關註。當然,這種操縱也存在失敗風險。投機力量的市場操縱行為並非導致期貨到期日效應的主要原因,但在某些時期確實可能導致市場較大波動。南韓KOSPI 200股指期貨在2006年5月就曾出現在到期日由於市場操縱行為導致的市場巨大波動。

總結上述行為,資產組合所引致的波動的出現初期必然有一定誘因(如突發性的股市下跌),而到期日大量套利部位的平倉、套保部位的平倉與轉倉將造成股市價格的跳躍性波動,無疑會成為引發“到期日效應”的重要誘因。此外,市場操縱行為也可能成為導致到期日效應的誘因。當然,能否導致到期日效應以及效應大小,還要與結算方式、市場機制及深度等因素結合起來,因此不同市場、不同階段可能出現不同現象。

一、股指期貨的到期日效應

按照中國金融期貨交易所制定的滬深300指數期貨合約規則,當某月份股指期貨合約在進入最後交易日時將進行現金交割,交割價格為標的指數最後兩個小時成交價格的算術平均價,依據這個規則股指期貨合約在臨近交割日時,其價格會向標的指數價格靠攏,並最終在交割日收斂於標的指數。到期日效應的概念,從狹義角度講是專指股指期貨價格在到期日時收斂於標的指數價格,而從更寬泛的意義來講可以指股指期貨合約價格具有向標的指數靠攏並最終收斂於標的指數的運動趨勢。

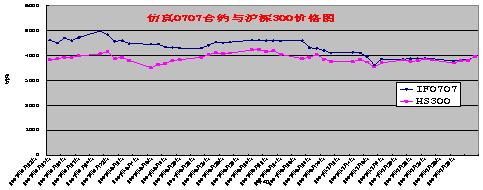

從圖中的股指期貨模擬交易數據可以很形象地理解到期日效應的概念,該圖列示了股指模擬0705到0709五個月份合約從上市一直到交割的期現價差走勢,從圖上可以看到,模擬合約在其存續期內與標的指數的價差具有較大的波動性(今後真實交易由於具有期現套利機制,期現價差值會比模擬交易小),但無論期間價差能達到多高,到臨近交割日時模擬合約與標的指數的價格逐漸靠攏,並最終在交割日或之前幾天收斂,期現價差縮小為零左右。

在未來真實的股指期貨交易中,由於存在期現套利機制期貨與標的指數的基差不會象模擬那麼大,但到期日效應是仍然存在的,無論在存續期內期現價差有多大,到臨近交割時股指期貨合約價格會發生向標的指數靠攏的運動趨勢,並最終在交割日使價差達到零左右。

二、到期日效應的期現套利機會

到期日效應為股指期貨的期現套利創造了交易機會:股指期貨與標的指數之間的價差在運動趨勢上具有確定性,即在臨近交割時兩者基差會趨於零,當股指期貨存續期內兩者價差超過一定範圍,則可以進行期現套利交易,使套利機會存在的價差範圍大致為股指期貨和股票交易的成本,當然如果考慮建倉的衝擊成本等其他因素,套利區間會稍大一些。比如在交割前某一時刻股指期貨對標的指數的升水幅度超過了套利交易成本,則可買入標的指數(通過按權重比例買入滬深300指數的成分股),同時賣出股指期貨合約,然後持有套利頭寸直到交割日附近兩者基差接近零的時候進行平倉。由於股指期貨與標的指數基差收斂於零是由交易規則決定的非常確定的趨勢,所以當在某個時刻基差大於交易成本時,進行期現套利交易可以獲得非常可靠的收益。以模擬0707合約為例,該合約在存續期內對標的指數長期保持在600點以上的價差,而當時標的指數只由4000點左右,基差與標的指數的比例達到15%以上,遠遠超過交易成本,在此時進行賣空股指買入標的指數的套利交易,在進入交割月後兩者基差逐漸縮小,最低時只有-24.08點,到該時點附近進行平倉可獲得較高的收益。

三、跨期套利

在實際操作中期現套利具有很高的門檻,主要體現在套利中現貨指數的構建對交易者的技術系統和資金力量要求非常高,一般的投資者很難滿足要求。在此推薦推薦一種替代方案來利用股指期貨的到期日效應進行套利交易:從模擬數據來看,當月合約一般以及處於期現價差收斂的階段,但遠期合約特別是季度合約對標的指數的價差仍會處於較大值,因此可以通過建立當月合約空頭同時買入遠月合約的套利組合來獲取利潤。如下圖所示,在六月份時,當月合約IF0706合約已經開始向標的指數的價格靠攏,期現價差在逐漸縮小,但同時首季合約IF0709合約仍保持了對標的指數的相對強勢,其期現價差依舊維持在非常高的位置,如果在IF0706合約臨近交割月時賣空該合約,同時買入IF0709合約,建立一個反跨式套利頭寸,則到六月底時由於當月合約期現價差逐漸收斂於零而遠月合約的基差仍維持強勢,此時平掉IF0706的空頭頭寸(或在最後交易日以交割方式結束頭寸)和IF0709合約的多頭頭寸,可獲得較大套利利潤。

為更清晰地闡述這種套利交易模式的可行性,將本年以來的當月合約與首季合約的價差走勢列示出來。從這個可以看到在交割月份時,遠月合約對當月合約的價差變化具有兩個明顯的特征:

一是波動開始變大,由於在臨近交割時當月合約價格向標的指數交割收斂,其價格波動會逐漸趨於穩定,而此時遠月合約的價格波動仍可能維持相對標的指數更大的幅度,因此當月合約與遠月合約價差的波動性也隨之加大;

二是在上漲行情中,在交割月時間里遠月對當月合約的價差不斷擴大,而在調整行情中遠月對當月合約的價差在不斷下降,主要是因為在上漲行情中標的指數和期貨合約價格都在上漲,但當月合約由於到期日效應上漲幅度相對要小,以靠攏標的指數價格,相反遠月合約仍維持強勢上漲,從而使遠月合約與當月合約的價差擴大;

在下跌行情中,標的指數與期貨合約都在下跌,但當月合約的跌幅相對要小,以收斂於標的指數,遠月合約則下跌更快,從而使遠月和當月合約的價差呈現逐漸縮小的趨勢。

在交割月份遠月合約與當月合約價差表現出的波動特征使基於到期日效應的跨期套利存在兩種模式:

一是在上漲趨勢中,在進入交割月份時賣空當月股指期貨合約,同時買入季度月份合約,從而建立反跨式套利組合頭寸,持有套利頭寸直到交割日或之間數天,在此時當月合約的價格已經收斂於標的指數,遠月和當月合約的價差已經抬高,平掉套利頭寸即可獲得一定利潤。如IF0709合約,在剛進入交割月份時,首季合約0712合約與其價差大致維持在650點左右,此時建立反跨式套利頭寸,到臨近交割時兩者價差達到2200以上,此時平掉套利頭寸可獲得豐厚收益。

二是在遇到調整行情時,買入當月合約同時買入季度月份合約,到臨近交割時平掉套利頭寸,可獲得一定的套利利潤。以IF0707合約為例,在七月份市場正處於調整階段,在剛進入該月份時首季月份合約IF0709與當月合約IF0707的價差大致為600點,此時買入當月合約,同時賣出首季合約,到交割日時兩者價差接近於零,平掉套利頭寸後能獲得將近600點的收益(未扣交易成本)。

无广告阅读

无广告阅读  免验证复制

免验证复制  微信支付

微信支付  支付宝

支付宝  PayPal

PayPal