資產組合保險

出自 MBA智库百科(https://wiki.mbalib.com/)

資產組合保險(Portfolio Insurance)

目錄 |

資產組合保險也叫證券組合保險,是指動態資產配置策略中最重要的一個方面。這是20世紀80年代早期兩位學術專家Rubintein和Leland的智慧結晶。概括地說,資產組合保險為有價證券組合確保了最低的回報率,而又不會失去從市場有利變動中獲利的機會。

資產組合保險的概念最初是為養老基金的管理而開發和應用的。養老基金的受益者可以分為不同的兩大類:已退休人員與還在工作的人員。

一方面,已退休人員(養老金領取人)得到的許諾是領取名義的回報率。這些收益將由養老基金所投資的有價證券組合的盈利來提供。現金流匹配和久期匹配就可以用來達到這個目的。這是前面有關章節中所討論的資產/負債管理技術的直接應用。

另一方面,還在工作的人員得到的許諾是將獲取實際的回報率。它可以公式化為保險統計的實際利率,並用作從事資產配置人員的目標回報率。

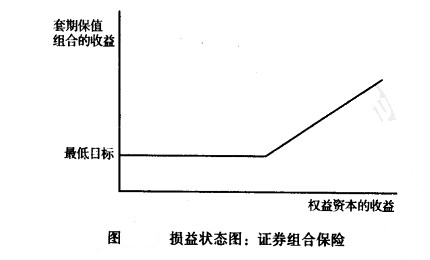

從事資產配置的人員將贏得目標回報率作為下限,並力爭更高的回報。在這種策略中,獲取高於保險統計的實際利率的回報概率為正,而低於它的概率為0。下圖展示了這種情況。

從前面對多期期權的觀察來看,證券組合保險策略的損益狀態圖與利率下限的交易十分類似。至此我們對金融工程的瞭解應該使我們明白,對於任何一種給定的損益狀態圖,都可以按許多不同的方式把它創造出來,對金融工程師來講,這已經是很普通的事情,而這對證券組合保險來說也確實如此。可以來用的方法如下:

(2)買入並持有無風險資產,如短期國庫券,再買入一種股票組合的買權。

(3)運用移動於股票和短期國債之間的動態資產配置策略。這是最提倡採用的一種。

例如,假設短期國債的回報率為3%,而股票的回報率為8%,證券組合的目標回報串為3%。假設資產配置人員開始將全部資金投資於股票。可是幾天後股票市場下跌了5%,資產配置人員就賣出所有股票並將所得款項到全部投資短期國債上。在這一年剩下的時間里就都持有短期國債,最終資產配置人員獲得3%的回報率(8%減5%)。這時他又返回股票市場,即賣掉國庫券,買進股票。假如這一回,股票在第二年中持續上漲20%,沒有發生顯著的回落,那麼養老基金就從這一轉移中獲得了全部的好處。另一方面,如果股票又一次下跌,那麼資產配置人員只好再回去購買短期國債。

(4)在上揚的權益市場中,證券組合保險還採用跟蹤清盤(trailing stops)的策略。這就是說,一旦股票從新高下躍5%,就應當使股票出貨變現。因此隨著上揚的股市達到新高,證券組合保險策略的起動價格也就上升。由於策略的損益狀態圖實際上是期權的翻版,所以也可適當地視為一種複合期權。

以上所述,我們沒有考慮交易成本。這是不可忽視的。交易成本包括明顯的手續費成本,也包括隱含的市場作用成本(買進賣出差價)。當管理者不停地清盤並重新購買多元化證券組合的股票時,交易成本將是可觀的。

解決交易成本問題的辦法是持有股票組合,並賣出相同風險的股指期貨合約。股指期貨合約代表了對股票組合的套期保值,這也就解釋了為什麼證券組合保險的方法被稱為動態套期保值。這就是說,在市場已經下跌了預先指定的應開始出售股票的百分點數後,資產配置人員賣出足夠數量的股指期貨,對股票組合作出完全的套期保值。這樣做可以抵消市場進一步下跌的風險,並保留了股票的股利流。程式化交易已告訴我們,若所有的資產都是有效定價的,經過套期保值後的股票組合就應提供無風險利率(短期國債利率)。這種策略優於賣出股票和買人短期國債,原因是期貨清盤的交易成本比股票清盤要小得多——期貨清盤的費用只是其標的資產的若幹百分點數。

證券組合保險策略對養老基金的經理人員的吸引力是明顯的,他們許多人都迅速地轉向採用動態資產配置的策略。而且是請專長於動態資產配置的人員代為操作的。

證券組合保險迅速成為投資銀行的主要業務之一,並與私人開業的證券組合保險業務開展競爭。在1987年股市崩盤之前,估計證券組合保險策略覆蓋了約枷億至800億美元的標的股票。

證券組合保險策略的缺陷在以下情況中較為明顯:

- 足夠大的股票組合盤於都類似地採用這同一策略。

- 權益市場經歷了很長時間的持續上升。這將導致基於權益的養老基金全部投入權益市場。

當這兩個條件同時滿足時,一旦股票市場無論因為什麼原因大跌,都會引發證券組合保險管理人員狂拋股指期貨的浪潮。這一浪潮會蔓延到使期貨價格大幅度下跌到比標的股票的價值低許多的程度。這就會產生以下兩種效應:

一是許多證券組合保險管理人員在最糟糕的時機賣出期貨——價格低於真實的均衡價值;

二是公平價值與市場價格的差異將引發另一種市場行為,我們稱為程式化交易。

在1987年10月的股市危機中,證券組合保險的介入加深加寬了市場下跌的範圍,從而招來許多批評。批評意見是,在下跌的市場中賣出股指期貨加劇了市場的下跌。

為什麼證券組合保險策略在迅速下跌的市場中不能正常工作?探討一下這個問題是很有價值的。從理論上說,當市場下跌時,證券組合保險策賂要求市場的回報率有連續的概率分佈,並同時對資產配置作出調整。然而,市場實際是以價格跳動的形式來變化的。當跳動的幅度很小時,證券組合保險就能正常工作。當跳動的幅度很大時,就像1987年10月那樣,它就不能正常工作了,甚至完全失去了避險的功能。而且我們還須認識到這種避險保護是有成本的。證券組合保險要做的就是模仿賣權。在購買真正的賣權時是要付期權費的。像證券組合保險那樣的複合賣權也同樣是有成本的,不過它們的成本的估算要難得多。與真正的賣權一樣,複合賣權的成本在市場波動大的時候會變高。