動態資產配置策略

出自 MBA智库百科(https://wiki.mbalib.com/)

動態資產配置策略(Dynamic Asset Allocation Strategies)

目錄 |

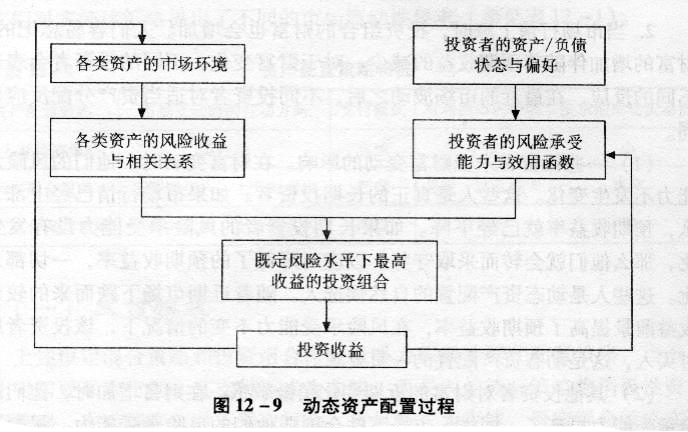

動態資產配置是根據資本市場環境及經濟條件對資產配置狀態進行動態調整,從而增加投資組合價值的積極戰略。

大多數動態資產配置一般具有以下共同特征:

- 一般是一種建立在一些分析工具基礎之上的客觀、量化的過程。這些分析工具包括回歸分析或優化決策等。

- 資產配置主要受某種資產類別預期收益率客觀測度的驅使,因此屬於以價值為導向調整的過程。可能的驅動因素包括以現金收益、長期債券的到期收益率為基礎計算的股票預期收益,或按照股票市場股息貼現模型評估的股票股息收益變化情況等。

- 資產配置規則能夠客觀地測度出哪一種資產類別已經失去市場的註意力,並引導投資者進入不受人關註的資產類別。

- 資產配置一般遵循“回歸均衡”的原則,這是動態資產配置中的主要利潤機制。假設股票盈餘收益與債券收益相比,比正常水平高2%,我們可能期望再獲得2%的額外收益(高於債券收益),超過歷史上正常水平。反之,如果市場回歸正常關係狀態,股票盈餘收益下降(股票市場止跌回升)1%或債券收益上升l%(債券收益令人失望地下跌)時都可能出現這一現象。在這兩種情況下產生的額外股票收益都遠遠超過債券1%的額外風險溢價。

大多數動態資產配置過程一般具有相同原則,但結構與實施準則各不相同。例如,一些動態資產配置依據的是各種預期收益率的簡單對比,甚至只是簡單的股票對債券的單變數對比。其他配置則努力將情緒化措施或者巨集觀經濟條件標準合併在內,以提高這些價值驅動決定的時效性。另一些動態資產配置可能還包含技術措施。一般來說,一些更為詳細的辦法經常比單純的價值驅動模型更為優越。

動態資產配置的目標在於,在不提高系統性風險或投資組合波動性的前提下提高長期報酬。這看上去與效率市場假說的“風險與收益匹配”的原則互相矛盾,但當我們區別看待長期收益的改善與投資者的“收益”提高時可以發現,收益率各不相同的資產管理戰略將使不同類型投資者的效用(或舒適程度)最大化。

當市場行情上漲時,投資組合的財富也會增加。人們容易忘記的是,財富的增加伴隨著預期收益的減少。對於財富變化,不同的投資者會表現出不同的反應。在最近的市場波動之後,不同投資者對適當資產分配反應也不同。

- 一些投資者未受財富變動的影響。在財富變動時,他們的風險承受能力不發生變化。這些人是真正的長期投資者。如果市場行情已經上漲,那麼,預期收益率就已經下降。如果長期投資者的風險承受能力沒有發生變化,那麼他們就會轉而採取守勢,以應對降低了的預期收益率,一切都未變化。這些人是動態資產配置的自然候選人。隨著近期市場下跌而來的較好的收益前景提高了預期收益率,在風險承受能力不變的情況下,該投資者應及時買人,這是動態資產配置的一貫要求。

- 其他投資者對財富的近期變化稍微敏感。在財富增加時,他們的風險承受能力提高了。同樣,市場下跌會削弱他們的風險承受能力,儘管影響只是輕度的。對這些投資者來說,近期下跌市場帶來的最新較好收益前景幾乎不足以使其回到靜態搭配上。這些投資者是簡單機械調整戰略的自然候選人。

- 另一類投資者則對近期市場行為較為敏感。在市場行情上漲時,他們的風險承受能力提高,但不足以讓其接受市場上新增的風險。這些對風險極其敏感的投資者的“最優”戰略是讓資產配置隨資本市場的變化而變化。市場下跌時,他們的風險承受能力也在下降,他們沒有交易或資產配置的相應變化。

- 一些投資者對近期市場行為作出劇烈的反應。如果市場行情劇升,他們的風險承受能力也急劇上升;市場暴跌,他們的風險承受能力也一落千丈。事實上,這些投資者在市場下跌時就賣出,在市場探底前大幅度降低市場風險。這些投資者是投資組合保險戰略的自然候選人,嚴格執行“市場下跌時賣出、市場回升時買入”的規則。對於許多投資者來說,動態資產配置可以提高長期收益而不增加投資組合風險的潛力,但卻是以低效用為代價的。只有當動態資產配置成為許多投資者不可接受的低效用戰略,收益的改善才能不導致投資組合風險的相應增加。

- 摘自《證券投資基金》 中國證券業協會編著