基差

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

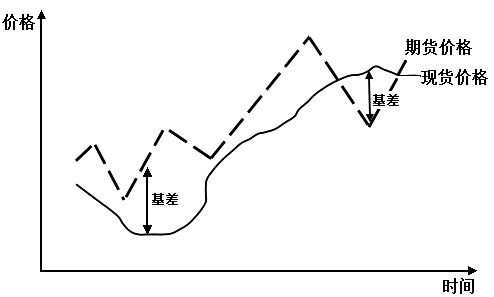

理論上認為,期貨價格是市場對未來現貨市場價格的預估值,兩者之間存在密切的聯繫。由於影響因素的相近,期貨價格與現貨價格往往表現出同升同降的關係;但影響因素又不完全相同,因而兩者的變化幅度也不完全一致,現貨價格與期貨價格之間的關係可以用基差來描述。基差就是某一特定地點某種商品的現貨價格與同種商品的某一特定期貨合約價格間的價差。基差有時為正(此時稱為反向市場),有時為負(此時稱為正向市場),因此,基差是期貨價格與現貨價格之間實際運行變化的動態指標。基差主要反映現貨和期貨兩個市場之間的運輸成本和持有成本。

基差=現貨價格-期貨價格

1、正向市場。基差為負,各月份合約的價格差距以持有成本為基礎。理論上,負的基差有一上限,若基差絕對值超過持有成本,將引發套利行為,從而糾正其不合理的價差。

2、反向市場。基差為正值,市場短缺,持有成本為負,近期價格高於遠期價格。價差沒有一定的上限,看短缺程度。

例一:

2006年12月11日大連的玉米現貨價格是1510元/噸,當日2007年5月份玉米期貨合約的收盤價是1597元/噸,則基差是-87元/噸。

例二:

在4月6日某時點,滬深300指數為3250點,IF1004合約價格為3310點,則此時的基差為3250-3310=-60點。由於現貨價格與期貨價格的變化幅度不完全相同,因而兩者之間的價格差、即基差的大小可能發生著變化。比如在4月6日的另一時刻,滬深300指數為3260點,IF1004合約的價格為3315點,則此時的基差變為3260-3315=-55點。一般情況下,基差總是處於不斷的變化中。

具體操作中,手中有貨的一方,可賣出基差,鎖定所持有貨物的價格,從而鎖定利潤;未來需要買貨的一方,則可買入基差,規避價格上漲風險,鎖定成本。二者均需要在期貨盤進行套保操作。一批貨物可分多次多筆進行點價操作。相較於單純的期貨套保,“期貨點價+基差”的定價方式給了企業更多的價格選擇。通過這種模式,企業自身的貿易風險只是相對價格變化,而非傳統的絕對價格變化。

基差交易中,基差水平由賣方報價,買方選擇是否接受這一報價。基差越低對買方越有利,成交可能性越大。

基差是套期保值成功與否的基礎,影響套期保值效果;

基差是發現價格的標尺—遠期現貨價=相對期貨價+/-基差

基差對期現套利交易很重要—特殊情況下產生期現貨間的套利機會

基差的變化對套期保值的效果有直接的影響。從套期保值的原理不難看出,套期保值實際上是用基差風險替代了現貨市場的價格波動風險,因此從理論上講,如果投資者在進行套期保值之初與結束套期保值之時基差沒有發生變化,就可能實現完全的套期保值。因此,套期保值者在交易的過程中應密切關註基差的變化,並選擇有利的時機完成交易。

同時,由於基差的變動比期貨價格和現貨價格各自本身的波動要相對穩定一些,這就為套期保值交易提供了有利的條件;而且,基差的變化主要受制於持有成本,這也比直接觀察期貨價格或現貨價格的變化方便得多。

在基差貿易中,對於賣方來說,交易的實質是以套期保值的方式將自身面臨的風險通過協議基差的方式轉移給現貨交易中的對手。假設基差賣方在與交易對手簽訂基差貿易合同之前做套期保值時的市場基差(建倉時基差)為B1,當交易對手基差買方在點價後,基差賣方的套保頭寸平倉基差為B2,則此時的基差變動△B=B2-B1。

要想獲得最大化收益,則必須圍繞基差變動公式△B=B2-B1做文章,即要儘可能地使△B最大化。主要手段無非一是使升貼水B2的報價及最終的談判確定儘可能對自己有利;二是在建立套期保值頭寸時的基差B1也要儘可能對自己有利;也就是套期保值的時機選擇有講究。

影響升貼水定價的主要因素之一是運費。各地與貨物交接地點的距離不同導致了升貼水的差異。另外,利息、儲存費用、經營成本和利潤也都會影響升貼水價格,買賣雙方在談判協商升貼水時需要予以考慮。

影響升貼水定價的另一個重要因素是當地現貨市場的供求緊張狀況。當現貨短缺時,現貨價格相對期貨價格就會出現上漲,表現為基差變強,反之則表現為基差變弱,從而影響升貼水的報價和最終定價結果。因此基差賣方需要收集商品信息,對未來一段時間的商品現貨供應狀況做出正確判斷。

預測現貨供應將會趨緊則升貼水報價就高一些;預測現貨供應將趨於寬鬆則升貼水報價就低一些。如果現貨價格波動不大,基差賣方通常需將升貼水的報價與期貨價格漲跌相聯繫:在買方叫價交易中,當期貨價格上漲,升貼水報價就下降一些,期貨價格下跌,升貼水報價就提升一點;而在賣方叫價交易中,當期貨價格上漲,升貼水報價就提升一點,期貨價格下跌,升貼水報價就下降一些。目的是為了保持“期貨價格+升貼水”與不變的現貨價格之間相匹配,使基差買方易於接受升貼水報價。

例如在大豆基差買方叫價交易中,假設當天現貨到港價格是281美元/噸,如果期貨價格收盤小幅上漲,此時的升貼水報價就會回落,使得“期貨價格+升貼水”應該仍在281美元/噸左右;同理,如果期貨價格在收盤時小幅下跌,則升貼水報價會上漲一些,以保持“期貨價格+升貼水”仍在281美元/噸左右。所以,在現貨市場價格波動不大時,期貨價格與升貼水之間是一個此消彼漲的關係。

在基差交易中,作為基差賣出一方,最擔心的是簽訂合同之前的升貼水報價不被基差買方接受,或者是基差賣不出好價錢而期貨市場上的套保持倉正承受被套浮虧和追加保證金的狀態。有時基差賣方會較長一段時間尋找不到交易買方,在此期間所面臨的風險主要是基差走勢向不利於套保頭寸的方向發展。如:在賣出套保後基差走弱;或買入套保後基差走強,造成虧損性套保。

為了更好地達到套期保值效果,降低基差出現不利變動的風險,基差賣方應儘量選擇有利的初始基差,或者儘量使初始基差小於基差的歷史均值。假如是賣出套保,則應選擇基差未來走強的時機進場。假如是買入套保,則應選擇基差未來走弱的時機進場。總結許多套期保值虧損案例的教訓發現,許多都是在現貨與期貨基差大幅偏離正常水平的情況下進行套期保值,從而增加了基差風險。這一教訓表明,套期保值也是需要選擇時機的,這就需要賣方對基差變化進行深入細緻的研究分析。

在美國,農產品現貨市場的定價方式、套保操作方式以及期貨市場中的期轉現交易、對於最終是否交割的判定等,都是以基差為基礎做出預測和決策的。同樣,要做好基差貿易,交易雙方尤其是基差賣方必須認真研究所涉商品現貨與期貨兩者基差的變化規律。這對基差交易中的基差賣方套保時機的選擇、買方點價策略的制訂以及買賣雙方對升貼水的談判都至關重要。因此,掌握基差研究方法,從大量的歷史數據中尋找基差變化的規律作為指導基差交易的理論依據至關重要。

基差表與基差圖都是用來記載基差及其變動軌跡的數據或圖形,是期貨交易中的重要分析圖表。國際上較大規模的農產品貿易公司都有自己多年統計累積的基差圖表,大多自上世紀60年代起開始記錄各地點每天或每周的基差變化,既有現貨價格與近月合約的基差圖表,也有現貨價格與遠月合約的基差圖表。如嘉吉、ADM等大公司在美國各地都設有收購站,採用收購站的買入報價作為當地的現貨價格,並據此計算當地的基差。

CBOT網站也公佈有近15年來美國海灣地區及主要農作物產區的大豆、玉米、小麥等的每周基差統計表,併在其各類宣傳材料中也反覆強調應利用基差來指導現貨貿易。國內不少網站也公佈有國內三大商品期貨交易所幾乎所有商品期貨品種的每日基差數據表。不過,從直觀了當、便於分析的角度衡量,通常使用的大都是基差圖。

基差圖有兩種形式。第一種圖1所示,是以時間為橫坐標,以價格為縱坐標,根據歷史數據資料,在同一坐標系內繪出現貨價格的變動曲線和期貨價格的變動曲線,兩線之間的差距即為基差。這種圖形的優點在於能夠直觀地顯示出現貨價格、期貨價格及其基差三者之間的關係。

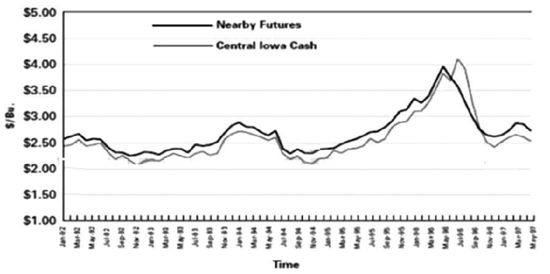

圖2是美國愛荷華州中部玉米的現貨價格和CBOT玉米近月合約期貨價格走勢圖。在兩條價格線之間的狹小區域帶就是兩者基差,基本上在20—30美分/蒲式耳之間波動,而玉米現貨價格和期貨價格的波幅卻高達2美元/蒲式耳左右。

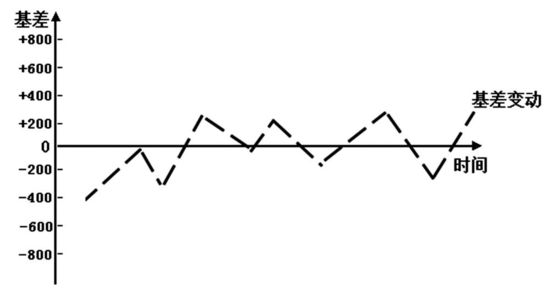

第二種形式的基差圖如圖3所示。它是以時間為橫坐標、以基差值為縱坐標的基差變動軌跡圖形。這種圖形的優點在於可以直接地看出基差的大小及變化狀況,同時還可把若幹年的歷史基差變動情況繪於同一圖中,從中找出規律。

圖3表明瞭基差變動的範圍,比如從-600到+200。基差賣方可根據當時的基差與歷史上基差的變動範圍相應調整自身的套期保值策略。例如,目前基差是-1000,那麼可以預計基差將有走強的可能,做賣出套保可能更有利。

基差圖還可表明歷史上基差變動的季節周期性,據此也影響到基差交易行為。比如,某大宗商品歷史上基差圖表明在4、5月時基差處於最弱,而10、11月基差處於最強。據此判斷,4、5月時做賣出套保有獲利的可能;而10、11月時,由於基差由弱向強發展,則做買入套保有可能獲利。

例如,圖4是國內豆油現貨與期貨基差變動圖。賣出套保的最佳時機和買入套保的最佳時機分別是在哪幾個時點呢?

顯然,當基差最弱時,在A、C、D、E時點做賣出套保獲得完全保值的可能性大,並且有很大的可能還會出現凈盈利;同理,在基差最強的B時點,做買入套保獲得完全保值的可能性大,並且有很大的可能還會出現凈盈利。

在研究基差圖時應註意以下兩點:

一是選取的歷史數據範圍應當廣泛一些。一般來說,5年以上比較好,這樣得出的結論比較可靠。二是在現貨價格的選取上應儘量真實。這是因為,現貨價格的變動比較大,各市場的情況又有所不同;因而,對於基差賣方來說,在分析基差圖時,應儘量選用自身實際支付或收入的現貨價格或與其較為接近的價格,這樣分析出的結果才台更接近於實際,更可靠些。

總之,基差圖表是基差交易中的的重要分析工具。利用它,可以更好地選擇進入或退出期貨市場的時機。

基差賣方風險主要集中在與基差買方簽訂合同前的階段。在正常的市場條件下,由於影響商品的現貨價格與期貨價格的因素相同,使套期保值基差的波動幅度相對較小且穩定在某一固定的波動區間中,在該波動區間內產生的套期保值組合盈利或虧損較小,因而不會對套期保值的有效性產生太大影響。但在某些特殊情況下,市場會出現對套期保值不利的異常情況,導致套期保值基差持續大幅度擴大或縮小,從而使套期保值組合出現越來越大的虧損,如果不及時止損,將對基差賣方造成巨大的虧損。儘管從概率上來說,偏離正常基差水平的異常基差現象屬小概率事件,但對這類小概率事件風險處理不當的話,也會給基差賣方會造成巨大的虧損。

為了儘量避免或減少因基差異常波動帶來的套期保值風險,基差賣方應該採取有效措施管理基差變動風險。主要措施包括:

- 建立合理的基差風險評估和監控機制

國外企業套期保值經驗表明,成功的套期保值風險管理要求企業必須建立有效的套期保值基差風險評估和監控機制。

美國沃頓商學院的調查表明,為管理套期保值的基差風險,美國非金融企業普遍使用壓力測試法和風險價值法等方法來量化套期保值的風險,在對基差風險評估時,尤其特別關註有可能導致巨大虧損的小概率事件風險。我國企業應該借鑒這一成熟的風險管理經驗,以加強對套期保值風險的管理。

- 建立嚴格的止損計劃,以規避異常基差變化的小概率事件風險

套期保值最大的風險就是基差出現異常變化,一旦發現基差出現不利的異常變化,最佳策略就是立即平倉止損,以避免更大的虧損。一般來說,套期保值有兩種止損策略:一是策略是基於歷史基差模型,通過歷史模型,確定正常的基差幅度區間,一旦基差突破歷史基差模型區間,表明市場出現異常,就應該及時止損。二是確定最大的可接受虧損額,一旦達到這一虧損額,及時止損。

總之,在基差交易中,基差賣方在套期保值前,企業應認真研究基差的變化規律,合理選擇合適的期貨品種;在套保方案實施過程中,企業要選擇合適的入場時機並密切跟蹤基差變化,測算基差風險,併在基差出現重大不利變化時及時調整保值操作,以控制基差風險。

不過最穩妥的辦法還是儘量找到基差買方,提供合理的升貼水報價,將基差變動風險儘快轉移出去。

| 基差變動情況 | 套期保值種類 | 套期保值效果 |

|---|---|---|

| 基差不變 | 賣出套期保值 | 期、現貨市場盈虧相同,實現完全保值 |

| 買入套期保值 | 期、現貨市場盈虧相同,實現完全保值 | |

| 基差走強(包括正向市場走強、 反向市場走強、正向市場轉為反向市場) | 賣出套期保值 | 不僅實現完全保值,還存在凈盈利 |

| 買入套期保值 | 不能實現完全保值,存在凈虧損 | |

| 基差走弱(包括正向市場走弱、 反向市場走弱、反向市場轉為正向市場) | 賣出套期保值 | 不能實現完全保值,存在凈虧損 |

| 買入套期保值 | 不僅實現完全保值,還存在凈盈利 |

能舉例說明基差的運用就更好