黃金期貨

出自 MBA智库百科(https://wiki.mbalib.com/)

黃金期貨(Gold Futures)

目錄 |

黃金、白銀、銅、白金四類商品是金屬期貨的四大主要產品。四種商品之中以黃金及白銀的交易量較大。黃金在很久之前巳被國際社會認定為財富的象徵,也用作個人對貨幣貶值之保障。

所謂黃金期貨,是指以國際黃金市場未來某時點的黃金價格為交易標的的期貨合約,投資人買賣黃金期貨的盈虧,是由進場到出場兩個時間的金價價差來衡量,契約到期後則是採實物交割。

黃金期貨與一般其它期貨商品一樣,採原始保證金交易制度,且將隨市場行情變化而調整,可分為黃金期貨與迷你黃金期貨;黃金期貨的契約規格較大,原始保證金的要求也比迷你黃金期貨高。以2004年1月美國紐約商業交易所(NYMEX)的黃金期貨為例,原始保證金就需2025元美金,換算成臺幣約為6.7萬餘元。

而美國芝加哥期貨交易所(CBOT)的迷你黃金期貨,保證金只需450元美金,也就是以臺幣1.5萬元左右(約一兩黃金的價格),便可交易契約規格為33.2盎司(約等於25兩)的黃金價值。

由於具有高財務杠桿、高流動性以及多空皆可操作等特點,黃金期貨正可提供一般投資人、持有大量黃金現貨的業者(如銀樓)一個良好的投資與避險管道。

而因於黃金現貨有保存不易及攜帶不便等缺點,想投資黃金,直接持有黃金條塊並不是個好主意,何況家裡隨時擺放大量的金塊,除了容易引來歹徒覬覦,如果臨時需要用到資金,要將手上黃金立即脫手變現,也沒那麼輕鬆容易。

上海期貨交易所黃金期貨標準合約

交易品種 黃金 交易單位 1000克/手 報價單位 元(人民幣)/克 最小變動價位 0.01元/克 每日價格最大波動限制 不超過上一交易日結算價±5% 合約交割月份 1~12月 交易時間 上午9:00~10:15,10:30-11:30

下午13:30-14:10 14:20-15:00最後交易日 合約交割月份的15日.個人投資者持倉比例在3手以下不能進入交割月份。(遇法定假日順延) 交割日期 最後交易日後連續五個工作日 交割品級 符合國標GB/T4134-2003規定,金含量不低於99.95%的金錠。 交割地點 交易所指定交割倉庫 最低交易保證金 合約價值的7%(一般期貨公司會在此基礎上加收3-5%不等) 交易手續費 不高於成交金額的萬分之二(含風險準備金) 交割方式 實物交割 交易代碼 AU 上市交易所 上海期貨交易所

黃金期貨交易和一般的商品和金融工具的期貨交易一樣,買賣雙方先簽訂買賣黃金期貨的合同並交付保證金,規定買賣黃金的標準量、商定價格、到期日。在約定的交割日再進行實際交割。一般不真正交貨,絕大多數合同在到期前對衝掉了。以黃金期貨為主的期貨市場為黃金期貨市場。

世界上大部分黃金期貨市場交易內容基本相似,主要包括保證金、合同單位、交割月份、最低波動限、期貨交割、佣金、日交易量、委托指令。

1.保證金。交易人在進入黃金期貨交易所之前,必須要在經紀人那裡開個戶頭。交易人要與經紀人簽定有關合同,承擔支付保證金的義務。如果交易失效,經紀人有權立即平倉,交易人要承擔有關損失。當交易人參與黃金期貨交易時,無需支付合同的全部金額,而只需支付其中的一定數量(即保證金)作為經紀人操作交易的保障,一般將保證金定在黃金交易總額的10%左右。保證金是對合約持有者信心的保證,合約的最終結果要麼以實物交割,要麼在合約到期前作相反買賣平倉。保證金一般分為三個層次:

一是初級保證金(Initial Margin)。這是開期貨交易時,經紀人要求客戶為每份合同繳納的最低保證金。

二是長期保證金(Maintenance Margin)。這是客戶必須始終保有的儲備金金額。長期保證金有時需要客戶提供追加的保證金。追加的保證金是當市場變化朝交易商頭寸相反方向運動時,經紀人要求支付的維持其操作和平衡的保證金。如果市場價格朝交易商頭寸有利的方向運動時,超過保證金的部分即權益或收益,交易商也可要求將款項提出,或當作另外黃金期貨交易的初始定金。

三是應變和盈虧的保證金(Variation Margin)。 清算客戶按每個交易日結果向交易所的清算機構所支付的保證金,用來抵償客戶在期貨交易中不利的價格走勢而造成的損失。

2.合約單位。黃金期貨和其他期貨合約一樣,由標準合同單位乘合同數量來完成。紐約商品交易所的每標準合約單位為100盎司金條或3塊1公斤的金條。

3.交割月份。黃金期貨合約要求在一定月份提交規定成色的黃金。

4.最低波幅和最高交易限度。最低波幅是指每次價格變動的最小幅度,如每次價格以10美分的幅度變化;最高交易限度,如同目前證券市場上的漲停和跌停。紐約交易所規定每天的最高波幅為75美分。

5.期貨交付。購入期貨合同的交易商,有權在期貨合約變現前,在最早交割日以後的任何時間內獲得擁有黃金的保證書、運輸單或黃金證書。同樣,賣出期貨合約的交易商在最後交割日之前未做平倉的,必須承擔交付黃金的責任。世界各市場的交割日和最後交割日不同,投資者應加以區分。如有的規定最早交割日為合約到期月份的15日,最遲交割月份為該月的25日。一般期貨合約買賣都在交割日前平倉。

6.當日交易。期貨交易可按當天的價格變化,進行相反方向的買賣平倉。當日交易對於黃金期貨成功運作來說是必須的,因為它為交易商提供了流動性。而且當日交易無需支付保證金,只要在最後向交易所支付未平倉合約時才支付。

7.指令。指令是顧客給經紀人買賣黃金的命令,目的是為防止顧客與經紀人之間產生誤解。指令包括:行為(是買還是賣)、數量、描述(即市場名稱、交割日和價格與數量等)及限定(如限價買入、最優價買入)等。

具體過程如下:

一是開設賬戶。投資者一般要向黃金期貨交易所的會員經紀商開立賬戶,簽署風險《揭示聲明書》、《交易賬戶協議書》等,授權經紀人代為買賣合約並繳付保證金。經紀人獲授權後就可以根據合約條款按照客戶指令進行期貨買賣。

二是下達指令。指令包括品種、數量、日期、以及客戶意願價格。關鍵性指令有:

1.市價指令。指按當時交易所的價格進行交易。

2.限價指令。這是一種有條件指令,只有市場價格達到指令價格時才被執行,一般買價指令只有在市場價格低於一定水平時才執行,而賣價指令只有在市場價格高於一定水平才執行。如果市場價格沒有到達限度價格水平,該指令就不能被執行。

3.停價指令。該指令也是客戶授權經紀人在特定價位買賣期貨合約的指令。買的停價指令意味客戶想在市場價格一旦高於一定價格時,就立即以市場價格買入期貨合約;一個賣的停價指令意味著客戶想在市場價格一旦低於一定價格時,就立即以市場價格賣出期貨合約。

4.停止限價指令。指客戶要求經紀人在交易所價格跌至預定限度內的限價賣出,或上漲到預定限度內以限價補進的指令。這一指令綜合了停價指令和限價指令的特征,但相對於限價指令來說有一定風險。

5.限時指令。該指令也是一種有條件指令,表明經紀人在多長時間內可以執行該指令。一般情況下,除有說明外,指令均為當日有效,如果一個指令在當日的交易盤中未被執行,那麼該指令就失效或過期。

6.套利指令。該指令用來同時建立多頭倉位和空頭倉位。如對一定數量黃金建立多頭倉位和空頭倉位,只是期貨合約的到期日不同。

三是執行與結果通知:經紀人在收到客戶發出的交易指令後,該指令就迅速傳送到期貨交易廳中。當該指令被執行後,即買賣成功,有關通知會返回經紀人,經紀人一般先口頭通知投資者執行情況:價格、數量、期限以及倉位情況。然後於第二天書面通知投資者。

黃金期貨合約與遠期合約是有區別的。

首先,黃金期貨是標準合約的買賣,對買賣雙方來講必須遵守,而遠期合約一般是買賣雙方根據需要約定而簽定的合約,各遠期合約的內容在黃金成色等級、交割規則等方面都不相同;

其次,期貨合約轉讓比較方便,可根據市場價格進行買進賣出,而遠期合約轉讓就比較困難,除非有第三方願意接受該合約,否則無法轉讓;

再次,期貨合約大都在到期前平倉,有一定的投機和投資價值,價格也在波動,而遠期合約一般到期後交割實物。最後,黃金期貨買賣是在固定的交易所內進行,而遠期交易一般在場外進行。

儘管黃金期貨也採用保證金制度和雙向交易機制,但黃金期貨與其他期貨品種在交易上還是存在著明顯區別。因此,投資者在黃金期貨交易中設置止損方案時也有竅門可尋

首先,由於黃金價格的日波動率相對較低,過去10年中金價的平均日波動率為1.58%,因此根據金價的歷史波動特點,可將止贏位或者止損位設置在日波動幅度上限附近。

如果日內金價漲幅達到1.6%,那麼短線交易的投資者可以考慮在漲幅達到1.5%附近時將手中的頭寸獲利了結。中長線投資者則可結合預設的風險盈利比及所投入資金的比例來設定止損位,如初入期市的投資者可以將30%左右的資金投入市場,將盈虧比設定為3比1,當損失達到預期盈利的30%時止損出場。

其次,由於黃金錶現出很強的貨幣屬性和金融屬性,國內外市場上黃金的價格波動方向和幅度都非常接近,跨市套利的機會有限。因此在設置止損方案時還有這樣的技巧,即盤整時應該適當縮小止損比例,而單邊行情則可適當放大。

最後,由於國際市場上交易最活躍的時間往往是北京時間夜間,如果屆時出現對市場衝擊較大的突發事件,就有可能令全球金價日內波幅增大,次日國內市場往往會出現大幅跳空開盤的情況。因此對於持倉隔夜的投資者,在設置止損時應將計劃止損同突發止損結合起來。值得註意的是,很多投資者在止損後為了儘快賺回虧損的資金,往往選擇倉促入市博取逆勢行情帶來的收益,這樣操作的結果往往會導致更大的損失,是黃金期貨交易中應該儘量杜絕的,因為投資者在逆勢操作中所承受的風險遠大於預期收益。

1、黃金的供求關係

由於黃金兼具商品、貨幣和金融屬性,又是資產的象徵,因此黃金價格不僅受商品供求關係的影響,對經濟、政治的變動也非常敏感,石油危機、金融危機等都會引起黃金價格的暴漲暴跌。此外,投資需求對黃金價格的變動也有重大影響。

世界黃金市場供求關係決定價格的長期走勢。

從歷史上看,上個世紀70年代以前,世界黃金價格基本比較穩定,波動不大。世界黃金的大幅波動是上個世紀70年代以後才發生的事情。例如:1900年美國實行金本位,當時一盎司20.67美元,金本位制保持到大蕭條時期,1934年羅斯福將金價提高至一盎司35美元。1944年建立的佈雷頓森林體系實際是一種“可兌換黃金的美元本位”,由於這種貨幣體系能給戰後經濟重建帶來一定積極影響,金價保持在35美元,一直持續到1970年。

近30年來,黃金價格波動劇烈,黃金價格最低253.8美元/盎司(1999年7月20日),最高850美元/盎司(1980年1月18日)。1979年低至1980年初是黃金價格波動最為劇烈的階段。1979年11月26日(據NYMEX期貨價格)價格為390美元/盎司,而不到2個月,1980年1月18日,黃金價格已漲到850美元/盎司,成為30年來的最高點。而隨後在一年半時間內,價格又跌回400美元之下,並且在隨後的二十多年裡價格基本都在400美元以下,尤其是300-200美元之間維持了相當長時間,300美元以下的價格就持續了4年,從1998年1月至2002年3月。從2002年3月底黃金價格恢復到300美元之上,2003年12月1日重新回到400美元,2005年12月1日價格突破500美元/盎司,2006年4月10日突破600美元/盎司,2006年5月11日達到近期的最高點723美元。

造成黃金價格劇烈波動的誘因是70年代佈雷頓森林體系的瓦解。1973年,尼克鬆政府宣佈不再承諾美元可兌換黃金,金價徹底和美元脫鉤並開始自由浮動。從此,黃金價格的波動最大程度地體現了黃金貨幣和商品屬性的均衡影響。

由於黃金有世界儲備功能,黃金被當作具有長期儲備價值的資產廣泛應用於公共以及私人資產的儲備中。其中黃金的官方儲備占有相當大的比例,目前世界已經開采出來的黃金約15萬噸,各國央行的儲備金就約有4萬噸,個人儲備的有3萬多噸。因此,世界上黃金官方儲備量的變化將會直接影響世界黃金價格的變動。上個世紀70年代,浮動匯率制度登上歷史舞臺之後,黃金的貨幣性職能受到削弱,作為儲備資產的功能得到加強。各國官方黃金儲備量增加,直接導致了上世紀70年代之後,世界黃金價格大幅度上漲。

上個世紀八九十年代,各中央銀行開始重新看待黃金在外匯儲備中的作用。中央銀行日漸獨立以及日益市場化,使其更加強調儲備資產組合的收益。在這種背景下,沒有任何利息收入的黃金(除了參與借貸市場能夠得到一點收益外)地位有所下降。部分中央銀行決定減少黃金儲備,結果1999年比1980年的黃金儲備量減少了10%,正是由於主要國家拋售黃金,導致當時黃金價格處於低迷狀態。

近年來,由於主要西方國家對黃金拋售量達成售金協議——《華盛頓協議(CBGA1)》,規定CBGA成員每年售金量不超過400噸,對投放市場的黃金總量奢定了上限,同時還有一些國家特別是亞洲國家在調整它們的外匯儲備——增加黃金在外匯儲備中的比例。

2、其他影響因素

(1)世界主要貨幣匯率

美元匯率是影響金價波動的重要因素之一。

由於黃金市場價格是以美元標價的,美元升值會促使黃金價格下跌,而美元貶值又會推動黃金價格上漲。美元強弱在黃金價格方面會產生非常重大的影響。但在某些特殊時段,尤其是黃金走勢非常強或非常弱的時期,黃金價格也會擺脫美元影響,走出獨自的趨勢。

美元堅挺一般代表美國國內經濟形勢良好,美國國內股票和債券將得到投資者競相追捧,黃金作為價值貯藏手段的功能受到削弱;而美元匯率下降則往往與通貨膨脹、股市低迷等有關,黃金的保值功能又再次體現,在美元貶值和通貨膨脹加劇時往往會刺激對黃金保值和投機性需求上升。1971年8月和1973年2月,美國政府兩次宣佈美元貶值,在美元匯價大幅度下跌以及通貨膨脹等因素作用下,1980年初黃金價格上升到歷史最高水平,突破800美元/盎司。

回顧過去20年曆史,美元對其他西方貨幣堅挺,則世界市場上金價下跌,如果美元小幅貶值,則金價就會逐漸回升。過去十年金價與美元走勢存在80%的逆相關性。

(2)石油供求關係

由於世界主要石油現貨與期貨市場的價格都以美元標價,石油價格的漲落一方面反映了世界石油供求關係,另一方面也反映出美元匯率的變化,世界通貨膨脹率的變化。石油價格與黃金價格間接相互影響。

通過對世界原油價格走勢與黃金價格走勢進行比較可以發現,世界黃金價格與原油期貨價格的漲跌存在正相關關係的時間較多。

(3)世界政局動蕩、戰爭

世界上重大的政治、戰爭事件都將影響金價。政府為戰爭或為維持國內經濟的平穩增長而大量支出,政局動蕩大量投資者轉向黃金保值投資,等等,都會擴大黃金的需求,刺激金價上揚。如二次大戰、美越戰爭、1976年泰國政變、1986年“伊朗門”事件,都使金價有不同程度的上升。再如2001年“9.11”事件曾使黃金價格飆升至當年的最高價0。

(4)其它因素

除了上述影響金價的因素外,世界金融組織的干預活動,本國和地區的中央金融機構的政策法規,也會對世界黃金價格的走勢產生重大的影響。

2006年全球黃金期貨交易概況[1]

黃金現貨的交易遍佈世界各地,主要集中於倫敦、蘇黎世、香港、紐約及東京。其中,倫敦黃金市場是全球最大且歷史最為悠久的市場,幾乎囊括了世界最大產金國——南非的黃金銷售。支撐倫敦金市交易活躍的是全球5大金商:Barclays Capital,Deutsche Bank,HSBC,Scotia Mocatta以及SG。 紐約黃金市場是世界上最大的黃金期貨集散地。紐約商品交易所(COMEX)本身並不參加期貨的買賣,僅僅是提供一個場所和設施,並制定一些法規,保證交易雙方在公開、公正、公平交易。

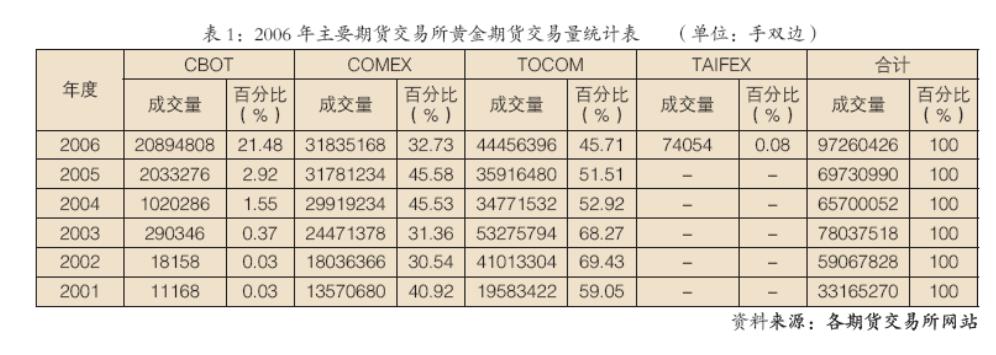

目前全球主要黃金期貨交易集中於芝加哥、紐約及東京三大交易所,其發展沿革及2006年交易現況(見表1)。

芝加哥期貨交易所的黃金期貨合約有100盎司及迷你規則兩種。CBOT黃金期貨起步較晚,2001年10月推出迷你型合約,100盎司合約則在2004年10月才推出。經過幾年的醞釀,CBOT黃金期貨成交量自2004年起,每年均呈現爆炸式成長,2006年前8個月更一舉突破1千1百萬手,全年共成交20894808手。

紐約商業交易所(NYMEX)是全球最早的黃金期貨市場,其分部COMEX提供貴金屬的期貨合約交易,COMEX的黃金期貨自2003年以來的年成交量,均突破2千萬手(雙邊),2006年前8個月成交量已超過2千4百萬手,日均量超過14萬手,創下歷史新高,全年共成交31835168手。

東京工業品交易所(TOCOM)提供美洲和歐洲時區以外的另一個避險及套利渠道,對於促使黃金期貨形成全球24小時不間斷的交易市場具有重要的作用。由於TOCOM做市商制度活躍,通過做市商在市場中不斷套利、報價,增加了市場的流動性,吸引許多投資人進場交易。另外,TOCOM的黃金期貨規格為1公斤,加上迅速有效的電子下單系統,進而創造出較大的交易量。自2001年以來,都占有全球一般以上的交易量,2006年前8月成交量已近3千4百萬手,日均量則超過20萬手,全年共成交44456396手。

可以看到,2006年全球黃金期貨成交量呈現了爆炸式的增長,比上一年增長了39.48%,其中主要來自於CBOT的成長,2006年CBOT的黃金期貨成交量是上一年的10倍有餘,占全球份額也從2005年的2.92%躍到21.48%。

世界最大黃金期貨交易所在哪裡呀?急用~~