財務基準收益率

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

財務基準收益率是指建設項目財務評價中對可貨幣化的項目費用與效益採用折現方法計算財務凈現值的基準收益率,是衡量項目財權內部收益率的基準值,是項目財務可行性和方案比選的主要判據。

財務基準收益率的分類[1]

財務基準收益率分為兩類,一是行業財務基準收益率,是項目全部投資所得稅前財務內部收益率的基本判據。其數值應由行業主管部門發佈,也可以本行業投資的資金機會成本或銀行長期貸款利率為基礎,加上適當的行業和項目投資風險報酬率確定;二是投資者財務基準收益率,是投資者投入的自有資金所得稅後財務內部收益率的判據。其數值由投資者確定,一般為投資者的最低可接受收益率加上適當的行業和項目投資風險報酬率。

財務基準收益率的作用[2]

(1)財務基準收益率是項目財務內部收益率的判別標準,這個指標是本行業、本地區可允許的最低投資收益率界限,擬投資項目的財務內部收益率高於或等於基準收益率才是可行的。

(2)財務基準收益率在財務分析中折現計算時作為折現率的確定值。

(3)財務基準收益率是部門總投資規模巨集觀調控的工具。當部門基準收益率定得較高時,低於基準收益率的項目即被否決,以減少投資,節約資金。如果基準收益率定得較低,人選項目增加,則會使投資規模擴大。

財務評價參數的分類、測定、使用都充分觀測和體現了“誰投資、誰決策、誰收益、誰承擔風險”的基本原則。

財務基準收益率測定的基本思路是:對於產出物由政府定價的項目、其財務基準收益率根據政府政策導向確定;對於產出物由市場定價的項目,其財務基準收益率根據資金成本和風險收益由投資者自行確定。

在中國境外投資的建設項目財務基準收益率的測定,應首先考慮國家風險因素。

財務基準收益率的確定方法[3]

財務基準收益率的確定可以採用資本資產定價模型法(CAPM).加權平均資金成本法(WACC).典型項目模擬法.德爾菲(Delphi)專家調查法等方法確定。

(一)資本資產定價模型法(CAPM)

採用資本資產定價模型法測算行業財務基準收益率。應在行業內抽取有代表性的企業樣本。以若幹年企業財務報表數據為基礎數據。進行行業風險繫數.權益資金成本的測算。得出用資本資產定價模型法測算的行業最低可用折現率。作為確定權益資金行業基準收益率的下限。再綜合考慮採用其他方法測算得出的行業財務基準收益率併進行協調後。確定權益資金行業財務基準收益率。其中權益資金成本的計算公式為

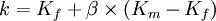

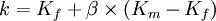

(1)

(1)

式中k——權益資金成本;

Kf——市場無風險收益率(可以採用政府發行的相應期限的國債利率);

β——風險繫數;

Km——市場平均風險投資收益率。

(例1)經測算。某期間政府發行的國債利率為5%。某行業的平均風險投資收益率為10%。該行業的風險繫數為1.3。請問該行業的權益資金財務基準收益率的下限是多少?

解:根據上式得:

=5%+1.3×(10%-5%)

=11.5%

故如果對該行業投資,其權益資金財務基準收益率不應低於11.5%。

(二)加權平均資金成本法(WACC)

採用加權平均資金成本法測算行業財務基準收益率(全部資金)。應通過測定行業加權平均資金成本。得出全部投資的行業最低可接受財務折現率。作為全部投資行業財務基準收益率的下限。再綜合考慮採用其他方法測算得出的行業財務基準收益率併進行協調後。確定全部投資行業財務基準收益率。其中加權平均資金成本的計算公式為

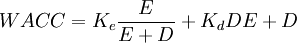

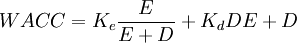

(2)

(2)

式中WACC——加權平均資金成本;

Ke——權益資金成本;

Kd——債務資金成本;

E——股東權益;

D——企業負債。

權益資金與負債的比例可採用行業統計平均值。或者由投資者進行合理設定;債務資金成本為公司所得稅後債務資金成本;權益資金成本可以採用式(1)確定。

(例2)利用[例1]資料。且知該行業的平均資產負債率為0.6。負債資金的主要來源是銀行借款。且平均借款利率為8%。請問該行業的全部投資財務基準收益率的下限是多少?

解 利用式(2)得

=11.5%×(1-0.6)+8%×0.6

=9.4%

故如果對該行業投資。其全部投資財務基準收益率不應低於9.4%。

(三)典型項目模擬法採

用典型項目模擬法測算財務基準收益率。應在合理的時問區段內,選取一定數量的具有行業代表性的已進入正常生產運營狀態的典型項目。按照項目實施情況採集實際數據,統一評估的時間區段。調整價格水平和有關參數。計算項目的財務內部收益率。並對結果進行必要的分析。綜合考慮各種因素後確定其取值。

(四)德爾菲(Delphi)專家調查法

採用統一的問卷調查。以匿名的方式。通過多輪次調查專家對本行業建設項目財務基準收益率取值的意見。逐步形成專家的集中意見。並對調查結果進行必要的分析,綜合考慮各種因素後確定其取值。

1、政府投資項目的財務評價必須採用國家行政主管部門發佈的行業財務基準收益率。一般情況下,在非市場定價行業的行業基準收益率是對政府投資收益要求的上限,政府投資項目主要目的是履行政府職能、提供公共服務,而不是為了獲取更大的投資收益。

2、一般情況下,項目最低可接受財務收益率由投資者自行決定。

財務基準收益率的影響因素[3]

事實上,影響財務基準收益率的因素有很多。其中資金成本是最基本的影響因素,此外還包括項目所面臨的風險因素.通貨膨脹.資源供給.市場需求.項目目標.資金時間價值等方面。總體看來。以上諸多因素對財務基準收益率的影響主要體現在資金供應和資金成本.機會成本.風險因素和通貨膨脹四個方面。

(一)資金成本

資金成本是為取得和使用資金所必須支付的費用。債務資金的成本主要包括支付給債權人的利息和金融機構的手續費;權益資金的資金成本主要包括發放給股東的股息和金融機構的手續費。顯然項目投資所能獲得的利潤首先要補償資金成本,然後才是項目的凈所得,因此。項目的基準收益率必須大於資金成本。也就是說資金成本是項目基準收益率確定的下限。這一點從以上兩種確定方法中可以看出。

(二)機會成本

機會成本是指投資者將有限的資金用於除擬建項目以外的其他投資機會所能獲得的最好收益。換言之。由於資金有限。當把資金投入擬建項目時。將失去從其他最好的投資機會中獲得收益的機會。機會成本在一定程度上受到投資者主觀因素的影響。或者可以理解為權益資金的資金成本。這樣就可以根據資本資產定價模型法(CAPM)確定其取值。

(三)風險因素

投資風險是實際收益對投資者預期收益的背離。風險可能給投資者帶來超出預期的收益。也可能給投資者帶來超出預期的損失。在一個完備的市場中。收益與風險成正相關,要獲得高的投資收益就要承擔大的風險。也正是由於風險的存在。才使得投資者期望獲得較高的收益來彌補可能發生的風險損失。因此。在項目經濟評價中,通過確定一個更高的收益率來反映投資者的這一需要。

(四)通貨膨脹

由於通貨膨脹影響。會使得項目的各種費用支出上升。從而使投資者的實際收益下降。如果在項目經濟評價的基礎數據時。是按照基準年的不變價格進行預測的。沒有考慮通貨膨脹導致的價格上漲因素。那麼在確定基準收益率時。就應該考慮通貨膨脹的影響。綜上所述。基準收益率是項目經濟評價和比較的前提條件。是計算經濟評價指標的基礎。是投資者選擇項目的依據。因此基準投資收益率決定了項目的取捨。但其確定卻受諸多因素的影響。其測算所需的基礎數據複雜且較難搜集。為此。《方法與參數》規定了財務基準收益率的選用依據:對政府投資項目以及按政府要求進行經濟評價的建設項目採用行業基準收益率;企業投資的各類建設項目參考選用行業基準收益率;在中國境外投資的建設項目要首先考慮國家風險因素。

稅後內部收益率是?