财务基准收益率

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

财务基准收益率是指建设项目财务评价中对可货币化的项目费用与效益采用折现方法计算财务净现值的基准收益率,是衡量项目财权内部收益率的基准值,是项目财务可行性和方案比选的主要判据。

财务基准收益率的分类[1]

财务基准收益率分为两类,一是行业财务基准收益率,是项目全部投资所得税前财务内部收益率的基本判据。其数值应由行业主管部门发布,也可以本行业投资的资金机会成本或银行长期贷款利率为基础,加上适当的行业和项目投资风险报酬率确定;二是投资者财务基准收益率,是投资者投入的自有资金所得税后财务内部收益率的判据。其数值由投资者确定,一般为投资者的最低可接受收益率加上适当的行业和项目投资风险报酬率。

财务基准收益率的作用[2]

(1)财务基准收益率是项目财务内部收益率的判别标准,这个指标是本行业、本地区可允许的最低投资收益率界限,拟投资项目的财务内部收益率高于或等于基准收益率才是可行的。

(2)财务基准收益率在财务分析中折现计算时作为折现率的确定值。

(3)财务基准收益率是部门总投资规模宏观调控的工具。当部门基准收益率定得较高时,低于基准收益率的项目即被否决,以减少投资,节约资金。如果基准收益率定得较低,人选项目增加,则会使投资规模扩大。

财务评价参数的分类、测定、使用都充分观测和体现了“谁投资、谁决策、谁收益、谁承担风险”的基本原则。

财务基准收益率测定的基本思路是:对于产出物由政府定价的项目、其财务基准收益率根据政府政策导向确定;对于产出物由市场定价的项目,其财务基准收益率根据资金成本和风险收益由投资者自行确定。

在中国境外投资的建设项目财务基准收益率的测定,应首先考虑国家风险因素。

财务基准收益率的确定方法[3]

财务基准收益率的确定可以采用资本资产定价模型法(CAPM).加权平均资金成本法(WACC).典型项目模拟法.德尔菲(Delphi)专家调查法等方法确定。

(一)资本资产定价模型法(CAPM)

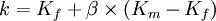

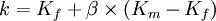

采用资本资产定价模型法测算行业财务基准收益率。应在行业内抽取有代表性的企业样本。以若干年企业财务报表数据为基础数据。进行行业风险系数.权益资金成本的测算。得出用资本资产定价模型法测算的行业最低可用折现率。作为确定权益资金行业基准收益率的下限。再综合考虑采用其他方法测算得出的行业财务基准收益率并进行协调后。确定权益资金行业财务基准收益率。其中权益资金成本的计算公式为

(1)

(1)

式中k——权益资金成本;

Kf——市场无风险收益率(可以采用政府发行的相应期限的国债利率);

β——风险系数;

Km——市场平均风险投资收益率。

(例1)经测算。某期间政府发行的国债利率为5%。某行业的平均风险投资收益率为10%。该行业的风险系数为1.3。请问该行业的权益资金财务基准收益率的下限是多少?

解:根据上式得:

=5%+1.3×(10%-5%)

=11.5%

故如果对该行业投资,其权益资金财务基准收益率不应低于11.5%。

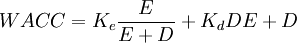

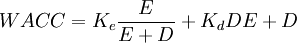

(二)加权平均资金成本法(WACC)

采用加权平均资金成本法测算行业财务基准收益率(全部资金)。应通过测定行业加权平均资金成本。得出全部投资的行业最低可接受财务折现率。作为全部投资行业财务基准收益率的下限。再综合考虑采用其他方法测算得出的行业财务基准收益率并进行协调后。确定全部投资行业财务基准收益率。其中加权平均资金成本的计算公式为

(2)

(2)

式中WACC——加权平均资金成本;

Ke——权益资金成本;

Kd——债务资金成本;

E——股东权益;

D——企业负债。

权益资金与负债的比例可采用行业统计平均值。或者由投资者进行合理设定;债务资金成本为公司所得税后债务资金成本;权益资金成本可以采用式(1)确定。

(例2)利用[例1]资料。且知该行业的平均资产负债率为0.6。负债资金的主要来源是银行借款。且平均借款利率为8%。请问该行业的全部投资财务基准收益率的下限是多少?

解 利用式(2)得

=11.5%×(1-0.6)+8%×0.6

=9.4%

故如果对该行业投资。其全部投资财务基准收益率不应低于9.4%。

(三)典型项目模拟法采

用典型项目模拟法测算财务基准收益率。应在合理的时问区段内,选取一定数量的具有行业代表性的已进入正常生产运营状态的典型项目。按照项目实施情况采集实际数据,统一评估的时间区段。调整价格水平和有关参数。计算项目的财务内部收益率。并对结果进行必要的分析。综合考虑各种因素后确定其取值。

(四)德尔菲(Delphi)专家调查法

采用统一的问卷调查。以匿名的方式。通过多轮次调查专家对本行业建设项目财务基准收益率取值的意见。逐步形成专家的集中意见。并对调查结果进行必要的分析,综合考虑各种因素后确定其取值。

1、政府投资项目的财务评价必须采用国家行政主管部门发布的行业财务基准收益率。一般情况下,在非市场定价行业的行业基准收益率是对政府投资收益要求的上限,政府投资项目主要目的是履行政府职能、提供公共服务,而不是为了获取更大的投资收益。

2、一般情况下,项目最低可接受财务收益率由投资者自行决定。

财务基准收益率的影响因素[3]

事实上,影响财务基准收益率的因素有很多。其中资金成本是最基本的影响因素,此外还包括项目所面临的风险因素.通货膨胀.资源供给.市场需求.项目目标.资金时间价值等方面。总体看来。以上诸多因素对财务基准收益率的影响主要体现在资金供应和资金成本.机会成本.风险因素和通货膨胀四个方面。

(一)资金成本

资金成本是为取得和使用资金所必须支付的费用。债务资金的成本主要包括支付给债权人的利息和金融机构的手续费;权益资金的资金成本主要包括发放给股东的股息和金融机构的手续费。显然项目投资所能获得的利润首先要补偿资金成本,然后才是项目的净所得,因此。项目的基准收益率必须大于资金成本。也就是说资金成本是项目基准收益率确定的下限。这一点从以上两种确定方法中可以看出。

(二)机会成本

机会成本是指投资者将有限的资金用于除拟建项目以外的其他投资机会所能获得的最好收益。换言之。由于资金有限。当把资金投入拟建项目时。将失去从其他最好的投资机会中获得收益的机会。机会成本在一定程度上受到投资者主观因素的影响。或者可以理解为权益资金的资金成本。这样就可以根据资本资产定价模型法(CAPM)确定其取值。

(三)风险因素

投资风险是实际收益对投资者预期收益的背离。风险可能给投资者带来超出预期的收益。也可能给投资者带来超出预期的损失。在一个完备的市场中。收益与风险成正相关,要获得高的投资收益就要承担大的风险。也正是由于风险的存在。才使得投资者期望获得较高的收益来弥补可能发生的风险损失。因此。在项目经济评价中,通过确定一个更高的收益率来反映投资者的这一需要。

(四)通货膨胀

由于通货膨胀影响。会使得项目的各种费用支出上升。从而使投资者的实际收益下降。如果在项目经济评价的基础数据时。是按照基准年的不变价格进行预测的。没有考虑通货膨胀导致的价格上涨因素。那么在确定基准收益率时。就应该考虑通货膨胀的影响。综上所述。基准收益率是项目经济评价和比较的前提条件。是计算经济评价指标的基础。是投资者选择项目的依据。因此基准投资收益率决定了项目的取舍。但其确定却受诸多因素的影响。其测算所需的基础数据复杂且较难搜集。为此。《方法与参数》规定了财务基准收益率的选用依据:对政府投资项目以及按政府要求进行经济评价的建设项目采用行业基准收益率;企业投资的各类建设项目参考选用行业基准收益率;在中国境外投资的建设项目要首先考虑国家风险因素。

税后内部收益率是?