關稅談判

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

什麼是關稅談判[1]

關稅談判,一般是指基於總協定的本來目的,以實現總協定成員國之間相互減讓關稅為目標所進行的談判,這就是所謂的一般關稅談判。

關稅談判的基礎[2]

進行關稅談判必須有兩個基礎:一是商品基礎即海關進出口稅則;二是稅率基礎即確定稅率削減的基礎。

(1)商品基礎。現在關稅談判的商品基礎是世界海關組織協調產生的國際上各國海關採用的《商品名稱及編碼協調製度》(簡稱《協調製度》或HS)。《協調製度》是從1992年開始採用的,在此之前採用的是《海關合作理事會商品目錄》。《協調製度》對不同的商品進行了統一的編碼,國際上通行的是6位編碼。前2位是章,表示一類商品,第3—4位是將章表示的類細分,5—6位是在3—4位的基礎上進一步細分。各國在此基礎上根據本國的情況再細化,形成各國海關稅則。各國在此基礎上確定的編碼即為某一商品或某一類商品的稅號。某一稅號確定的商品範圍在一定程度上是一致的,因此用稅號進行談判時商品範圍就已確定,談判有一共同的語言,商品的稅號是某一具體產品的談判基礎。如談到稅號8704,是指小汽車,至於小汽車發動機的排量多大,就要再看具體稅號了。不管談判方式如何,也不管談判怎樣進行,最後的結果都要反映具體的稅號。關稅減讓談判均要以進口國的海關稅則作為談判的基礎。

(2)稅率基礎。有商品基礎的同時必須要有稅率基礎作為關稅減讓的起點。當然每一次談判的稅率基礎是不同的,一般以上一次談判後談定的稅率作為基礎。這一談判中談定的稅率也稱為約束稅率。對於沒有約束稅率的商品,談判方要共同確定一個稅率。如在烏拉圭回合談判中,對於沒有約束的工業品以1986年9月關稅與貿易總協定締約方的實施稅率作為烏拉圭回合關稅談判的基礎稅率。對於農產品發展中國家對部分產品可以自己提出一個上限約束水平作為基礎稅率。對於加入世界貿易組織關稅談判中的基礎稅率一般是申請方開始進行關稅談判時其實際在國內實施的稅率。各成員經過關稅談判將各自的全部或部分產品關稅固定在某一水平,這一關稅水平通常稱為約束關稅或稱為協定關稅。約束關稅是關稅減讓的結果,承諾了約束的關稅稅率,不得單方面任意提高,如要提高要經過談判,並要給予有關成員適當的補償。該成員只可在約束稅率以下調整該產品的稅率,如一產品的關稅約束在20%,成員的實施關稅只能訂在20%及以下。也就是說關稅談判結果的稅率與各成員實施的稅率是不同的,談判結果的稅率是約束稅率,而實施稅率是成員公佈的法定適用的稅率,實施稅率均不得高於約束稅率。

關稅談判的原則[2]

關稅談判的目的是為了消除國家間的貿易壁壘。根據GATT1994第28條的規定,世界貿易組織成員應在互惠互利基礎上進行談判,實質性地削減關稅和其他進口費用的總體水平,特別是削減那些阻礙最低數量進口的高關稅,併在談判中適當註意本協定的目標和成員的不同需要。

關稅談判的原則可概括為互惠、相互考慮對方的需要、保密以及在最惠國待遇基礎上實施的原則等。

關稅談判的方式[2]

不論是何種類型的關稅談判,其談判方式主要有以下幾種:

(1)公式減讓談判。

公式減讓一般適用於多邊談判,在談判中對所有產品或所選定的產品,不論稅率高低,按某一議定的百分比或按某一公式削減。如“肯尼迪回合”中,要求工業化國家對工業品削減50%,烏拉圭回合中的農業關稅談判,全體24%,每一產品不低於10%;這一方式的缺點是等百分比削減,不利於削減關稅高峰。在“東京回合”中採用了瑞士公式,通過這一公式可對高關稅進行較大幅度削減,而低關稅削減的幅度相對較小。

(2)部門減讓談判。

從烏拉圭回合多邊談判開始採用。關稅與貿易總協定主要締約方提出的減讓方式,即對選定的產品部門的關稅約束在某一水平,如對蒸餾酒、啤酒、傢具、玩具、建築機械、農業機械、鋼材、藥品、醫療器械、紙其製品等十個部門的關稅約束為零,談判中稱為零關稅部門。對化學品的原料、半製品(中間體)、製成品上限關稅稅率分別約束在0,5.5%,6.5%的水平,談判中稱為協調關稅部門。烏拉圭回合之後達成的《信息技術協議》中的關稅談判。這類減讓方式稱為部門減讓談判。部門減讓的產品範圍一般是按照6位《協調製度》目錄確定。

(3)產品對產品談判。

產品對產品談判是指某方根據對方的進口稅則產品分類,向談判對方提出自己具有利益產品的要價單,被要求減讓一方根據主供國原則,對其提出的要價單按每一具體產品進行還價。提出要價單的一方一般稱為索要方,索要方在提出的要價單中一般包括主供國產品、實質利益產品及潛在出口利益產品。索要的產品一般都是在談判對方受到貿易壁壘的限制的產品。談判通常要進行若幹輪才能最終達成一致。

在實踐中,烏拉圭回合談判中以及在烏拉圭回合後的加入談判中,這幾種談判方式交叉使用,沒有固定的減讓模式。通常是以部門減讓及產品對產品談判方式為主,通過部門減讓解決締約方大部分關心的產品,而通過產品對產品談判解決個別重點產品。產品對產品談判是在雙邊基礎上進行,而公式減讓及部門減讓主要是在多邊基礎上進行,現在也用於雙邊談判中。

關稅談判的基本類型[1]

除一般關稅談判外,關稅談判還包括加人關稅談判和再談判兩種類型。

- (一)一般關稅談判

一般關稅淡判是在總協定締約國全體的主持下,根據總協定第28條第2款的規定,由所有希望參加談判的國家所組成的一種相互磋商以期降低關稅的談判,是總協定歷輪多邊談判的主要內容。

一般關稅談判的特點之一,是多邊性,它是一種由多個國家同時參加談判的多邊談判,同雙邊談判相比,它能更有效地達到促使關稅減讓的目的。一般關稅談判的特點之二,是談判的規則和程式比較完備,並且在歷輪談判中一輪比一輪更明確。特點之三,是積累了極其豐富的經驗。特點之四,是有充分的法律依據。特點之五,是具有較高的透明度。受這些特點所使然,總協定的關稅談判往往容易成功。

總協定談判所取得的成果,即參加談判國家所做出的關稅減讓承諾,都體現和反映在總協定的減讓表中。減讓表是總協定的一個組成部分,是對談判做出的減讓以及通過談判以準立法程式所做出的一個法律彙編。因此,它與總協定的其他條款一樣,有著同等的法律效力。編人減讓表中的減讓稅率是不許後退的,儘管在某些條件下,締約國也可以按照規定的減讓表修改程式,在一個有限的範圍內修改或撤銷某項減讓,但必須以通過談判做出與減讓大體相當的減讓額予以補償為前提。

減讓表對於促進和便利世界貿易具有十分重要的意義和作用,它在一定程度上保證了貿易發展的穩定性,並且還為締約各國經濟計劃的順利編製及有效實施提供了一個可靠的保證和有力手段。

- (二)加入談判

所謂加入關稅談判,是指對意欲加入總協定、成為總協定中新成員的國家所舉行的為降低其關稅的談判。總協定的新成員國家,在正式加入總協定之前,都必須進行這種談判。通過談判使加入國的關稅有所降低,這是加入總協定的先決條件。因為總協定的既有成員國的關稅在歷經了多輪談判之後,其關稅率已經大為降低,這樣,新加入的國家如不承諾做出相應的關稅減讓,就會五條件地獲得既有成員國較低關稅的優惠待遇,以至使新、老成員國之間出現不公平的現象。

總協定第33條規定,任何國家都可以“按照該國與締約國全體的方式”加入關貿總協定。“加入方式”和“加入條件”,是在擬加入國家同對所有成員國都開放的工作組的談判中達成的,是擬加入國家與締約國全體應共同遵守的締約文件。這種締約文件,原則上應包括關稅和非關稅措施兩個方面。因此,加入談判就包括了關稅和非關稅壁壘兩方面的內容。

加入總協定的談判,就所要達成並交換關稅減讓這一點而言,與一般關稅減讓談判是一致的,它也必須遵循一般關稅談判的基本規則。擬加人國家也必須制訂自己的關稅減讓表,並將它作為總協定的一個附件納入構成總協定組成部分的已有減讓表中。

加入總協定的非關稅談判,一般指就新加入國家貿易政策中的非關稅方面的措施如何與總協定有關條款相一致所進行的談判。由於非關稅壁壘已成為國際貿易關係中的一個重要問題,因此,有必要將新加入國家貿易政策中的非關稅因素列入談判和審查事項中,並要求同總協定的條款相一致。如果這樣做將給這個國家的政治、經濟造成嚴重的困難和損害,它也可以尋求締約國全體對其貿易政策中的某一或某幾方面做出暫時的或長期的免責救濟。

加入談判一般在某一多邊談判期間進行。在總協定中,對發展中國家加入總協定有其特殊的規定。發展中國家加入總協定的談判適用發展中國家參加貿易談判的非互惠原則。但這並不意味著這些國家在加入總協定的談判中可以不做出關稅減讓及非關稅壁壘降低的承諾。差別在於,這種承諾不是來自其貿易伙伴的壓力,而是適當地減少可能影響其經濟發展的過多保護性措施。

加入關貿總協定的最後一步是簽訂一個反映談判結果的議定書,這個議定書實際上相當於一個貿易協定。該協定規定了締約國全體接受一個新成員的諸項條件,以及必要時新加入國家在承擔總協定各項義務時可以採取某種靈活性措施。

批准一個國家加入關貿總協定須由締約國全體2/3以上的多數票通過。由於尊重成員國主權地位的考慮,總協定第35條規定:如果“締約國的任何一方在另一方成為締約國時不同意對其實施該協定”,那麼,“本協定在這兩個國家之間則不適用”。這就是說,出於貿易或政治上的原因,某個成員國可以不同意與一個新加人國家在總協定中建立任何法律或貿易關係,反之亦然。

- (三)再談判

再談判;是指隨著經濟形勢的變化而對那些既存的減讓關稅率基於某種考慮或需要而必須加以修正或撤回所進行的談判。這種談判的必要性在於。當經濟條件發生變化後,如果堅持執行某些減讓稅率可能有礙於促進貿易的進一步發展,甚至出現難以長期維繫的局面。

為保證減讓稅率的相對穩定,同時又能適應形勢變化而及時調整,總協定的第28條作了以下幾方面的規定:(1)減讓稅率一經約定,至少必須維持3年。而後,按照同樣的期限,每3年自動延長。(2)希望修正或撤回減讓的國家,在再談判時,必須保證維持不低於本國貿易已經達到的一般減讓水平。(3)減讓的修正或撤回,原則上與修正或撤回稅目的原談判國及主要供應國進行談判,待達成協議後再付諸實施。

關稅談判的減讓公式[3]

稅減讓公式主要是在東京回合中提出的,共有三種:

- 1.直線減讓公式(ACROSS-THE-BOARD-REDUCTION)

Y=1.5X+50,其中X為原稅率,Y為減稅幅度,按此公式,6%的關稅稅率應降幅度為1.5×6+50,即59%。

該公式是由美國提出的一攬子減稅公式,同時規定最大減稅幅度60%。該公式不能使高關稅大幅度降低,有利於高關稅國家和關稅差別較大的國家。

- 2.協調關稅公式(TARIFF HARMONIZATION)

Y=4X次,其中X為原稅率:Y為減稅後的稅率。按此公式,10%的關稅可降至6.95%,運算如下:

(1)先對原關稅稅率降低10%,減稅幅度為1%,降至9%;

(2)再對9%的關稅率降低9%,減稅幅度為0.81%,降至8.19%;

(3)再對8.19%的關稅率降低8.19%,減稅幅度為0.67%,降至7.52%;

(4)再對7.52%的關稅率降低7.52%,減稅幅度為0.57%,降至6.95%。

利用該公式,可使50%的關稅率降低12.91%,使20%的關稅降至10.28%,可見稅率越高,減稅越多,可達到協調關稅的目的,該公式只適用於工業品。

- 3.瑞士公式(SWISS FORMULA)

Z=AX/(A+X),

其中A為繫數,X為原稅率,Z為減稅後的新稅率。在談判中,歐共體、北歐國家和澳大利亞使用的繫數是16,而美國、日本和瑞士使用的繫數是14。按此公式,當X=10,繫數A=14時,Z=14×10/(14+10)=5.83%

“瑞士公式”是直線減稅公式與協調公式的折中,依此公式計算,稅率越高,減稅越多。但由於繫數的不同也會產生一定差異,如上例中當繫數為18時,Z則為6.43%,可見繫數越小,降稅越多,反之則少。該公式簡單易行,又綜合了上述兩公式的優點,所以在“東京回合”時被髮達國家所普遍採用,但在具體運用時,各國在公式及繫數的選擇等方面都分別採用有利於自己的方式。

- 4.關於中國提出的關稅減讓公式的說明

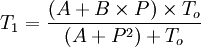

在多哈回合談判中,中國建議採用如下關稅削減公式:

其中To——基礎稅率,T1——最終稅率

A——基礎稅率算術平均值

P——峰值因數,P=To/A

B——調整繫數,B=3(2010年),B=1(2015年)

該公式不僅具有協調和非線性減讓的特點,而且在最終減讓水平上體現了靈活性。高於平均值的稅率,降稅幅度較大;低於平均值的稅率,降稅幅度較小。同時,大大降低了關稅的離散度。在有效削減關稅高峰的情況下,適當保持了合理的最終稅率水平。

峰值因數P為現行稅率與平均稅率的比值,通過該因數的作用,不但可以有效地削減關稅高峰,而且可以適當照顧各成員現行的稅率結構,從而保證關稅減讓是以合理的方式進行的,並減少了複雜性。

通過調整因數B的作用,可以靈活地調整最終降稅水平。B的實際取值可以通過談判確定。中方建議2010年調整因數B取3,到2015年調整因數B取1。

關稅談判的補償調整[4]

系指在關貿總協定的重新談判中,申請國要以新的或更大的關稅減讓來補償對已約束減讓的修改。這種適當的補償調整,只能由有關的締約雙方通過談判來確定,應從擬撤銷或修改關稅減讓的貿易狀況來判斷,並將申請締約方所維持的歧視性數量限制考慮在內,應當高於所擬加以撤銷或修改的關稅減讓。

關稅談判的評估標準和成果[5]

如同對約束和減讓關稅方法的選擇非常分歧那樣,不同各成員國對於關稅談判的評估,也各有自己的不同標準。但是,通常都要考慮到以下幾個方面:

- (一)最大內在化比率

內在化比率,是指在關稅談判中同時作出關稅減讓犧牲和享受關稅減讓優惠國家的減讓受惠比率,或利得成本比率。它是被用來衡量因協定關稅而改善的市場銷售利益,主要由談判雙方享受而不是讓其他國家享受的程度。基於協定的最惠國待遇條款,在多邊關稅談判中形成了這樣一種局面:即不參與雙邊談判的成員國,可以不必承擔任何關稅減讓義務,就坐享別國提供的關稅減讓權利;而參與雙邊談判的國家,卻必須對來自談判對手國家的產品,承擔關稅減讓的義務,才能換取向對手國家輸出產品的關稅減讓權利。因此,除非雙邊談判的伙伴國都能在這種權利與義務的權衡中實現最大內在化比率,否則,承擔關稅減讓義務的國家,就沒有進行談判的積極性。從而人們要對關稅談判的成就抱有期望,也將是不現實的。據統計,在前關貿總協定的第四輪談判中,美國實現的內在化比率為74%,而在第五輪談判中,已迅速上升到96%,依此衡量,美國就被認為是在關稅談判中成就較大,獲益較多的一個國家。

應該指出,這種基於雙邊關係的最大內在化比率,並不排斥多邊談判。它對多邊關係的發展可以起到一種促進的作用。因為任何一對雙邊談判的對手,它們之間的進出口都難免互有差幅,從而帶來雙邊互惠的不平衡、這種雙邊的不平衡,有賴於在多邊基礎上尋求更多的機會以得到緩解。另一方面,在採取線性法和協調法的多邊一攬子協議的條件下,雖然已不再限於雙邊談判的對手,而是所有成員國都將無例外地從它們各自的總出口和總進口中,分別享受和承擔關稅約束和減讓的權利與義務。但是,這也並不否定最大內在化比率作為一項評估標準而存在。這是因為,在一次多邊關稅談判中,各國基於本身關稅結構,所擬訂的準備提供和爭取享受的關稅減讓項目與數額的清單,不可能指望在某個統一的減讓百分比繫數下全都求得平衡。這就難免會出現一大批不列入統一減讓範圍的例外項目清單。這些例外項目清單,需要在主要伙伴國之間通過雙邊談判來解決。例如,在“肯尼迪回合”中,美國就曾經把石油進口列為統一減讓範圍的例外,儘管這一做法遭到了歐洲國家的反對,但是,最終還是在歐洲國家對化學品進口作出對等的關稅減讓以後,矛盾才得到解決。

- (二)最佳關稅的消除

如果我們聯繫一下從財政關稅到保護關稅的發展歷史,那麼,不難發現在前關貿總協定主持下的歷次關稅談判,實際上是在致力於使保護關稅重新回到它原來的財政關稅上去。但是,與此同時,它們還在從事於消除一種並非屬於保護措施的最佳關稅,併進而形成對關稅談判成效進行評估的一項標準,卻是始料不及的。

所謂最佳關稅,是指某一產品的主要進口國,把這一產品的進口關稅,約束在既不致減少對方國家的出口量,又能迫使其降低出口價格的最佳點上,從而實現本國的貿易利益最大化。如果貿易數量是既定的,那麼,最佳關稅為進口國所帶來的利益增長,同出口國價格的降低成正比。由於進口國的利益來自出口國的損失,所以,最佳關稅通常不可能在雙邊互惠談判中形成,而是在多邊一攬子的統一減讓中,通過主要進口國關稅結構中的高稅率項目部分所形成。儘管最佳關稅並不直接阻撓貿易自由化,但是,因為它是非互惠的,被認為與協定的互惠原則相抵觸。所以,最佳稅率的消除程度,也就成為對關稅談判評估的一個尺度。

- (三)縮小關稅率的差幅

比較一下“東京回合”以後某些國家的關稅率,我們將會發現仍然存在著兩種顯著的差幅:一是不論發達國家之間,還是發展中國家之間,都存在著不同程度的平均最惠國關稅率的差幅;二是發達國家之間的平均最惠國關稅率與平均實際應用關稅率差幅的懸殊程度,也表現為高低不一。

例如,就發達國家來說,奧地利、澳大利亞和紐西蘭的平均最惠國關稅率分別為9.9%、12.4%和13.6%,比美國、日本、瑞士和瑞典的平均最惠國關稅率分別為3.9%、3.5%、3.0%和3.5%大約要高出2倍左右。再就發展中國家來說,印度、巴基斯坦和孟加拉國的平均最惠國關稅率分別為44.8%、43.4%和68.8%,與新加坡為1.3%相比,高出竟達40倍以上:這種平均最惠國關稅率的巨大差幅,除了在發達國家與發展中國家之間,由於客觀上經濟發展水平存在著較大差距,在一定時期內有必要適當保留以外;一般來說,在發展水平大體相同的國家之間,允許這種巨大差幅存在,實際上是對高稅率國家保護主義的一種寬容。

又如,同樣在發達國家之間,就它們各自的平均最惠國關稅率與平均實際應用關稅率來看,美國、日本、紐西蘭分別為3.9%與3.8%、3.5%與3.O%以及13.5%與10.9%,平均實際應用關稅率偏低的差幅不超過20%;而奧地利、芬蘭、挪威和瑞典則分別為9.9%與2.0%、4.8%與1.0%、4.8%與1.0%以及3.5%與0.8%,平均實際應用關稅率偏低的差幅在40%~80%之問,如果捨棄這種偏低差幅的大小不論,那麼,平均實際應用關稅率低於平均最惠國關稅率現象之所以出現,不外乎是由於有些國家授予其邊境貿易的毗鄰國、關稅同盟的締約國和地區集團的成員國以排除最惠國待遇的特殊關稅率豁免優惠所造成的。儘管這種特殊關稅豁免優惠,意味著為某些專門的集團國家之間的貿易帶來更大的自由化,但是,它已背離了協定的最惠國待遇原則,從而形成了對集團國家以外成員國的一種貿易歧視。

因此,縮小上述各國之間平均最惠國關稅率的差幅程度,以及縮小各國的平均最惠國關稅率與平均實際應用關稅率之間的差幅程度,不能不視為對關稅談判進行評估的又一個重要標準。當然,協調法的採用,可以對縮小前一種差幅發揮有益作用,但是,後一種差幅則只有隨著最惠國關稅率的逐步降低,以至實現“0”稅率,才能最終獲得解決。而到了那時,關稅同盟和地區集團的存在,也就不再有多大實際意義了。

- (四)消除關稅逐步升級

關稅逐步升級是指工業化國家對進口的初級產品適用免除或降低關稅,對進口的加工品則隨著加工程度的提高而相應提高其關稅的一種稅率階梯。關稅逐步升級,反映了一種限制加工品進口的保護主義傾向。據統計,發達國家1982年平均進口關稅率的升級情況是:植物油籽為0,而植物油則為4.4%;煙草為1.2%,而煙草製品則為18.1%;糖為1%,而糖製品則為20%;鐵礦石為0,而鐵板則為3.4%等等。最突出的例子,是奧地利的煙草製品的關稅率為211.3%,比生煙絲關稅率9.7%升高竟達200個百分點。發達國家在加工環節中出現升級項目的比例是:美國、日本為96%;奧地利、澳大利亞和紐西蘭為83%;其他如瑞士、瑞典、芬蘭等也都在70%左右。如果聯繫到發展中國家出口商品結構中有80%都屬於初級產品,那麼,發達國家的這種關稅逐步升級,作為一種貿易壁壘,必將阻礙前者的產業結構調整和經濟發展。因此,在發展中國家的強烈要求下,在前關貿總協定1982年部長級會議聲明中增列了以下內容:“考慮到涉及發展中國家的出口,為了採取有效措施以消除或減少阻礙國際貿易的自由化,對產品的關稅升級問題應迅速引起註意。”從此,關稅逐步升級是否得到消除或減少,也就成為對關稅談判進行評估的又一衡量標準。

- (五)關稅的非直接深度差異

對關稅談判評估的標準,在最直接的意義上,是從各種不同角度去衡量關稅減讓的深度。但是,隨著談判的深入,一些國家已開始註意到關稅直接深度差異以外的方面,如貿易權數、海關估價和從量關稅等。

首先要看到的是,某一項目的關稅減讓深度大,但是,如果它的進口需求彈性小,那麼,同關稅減讓深度小而進口需求彈性大的項目相比,後者將更加具有實際價值。這就是貿易權數效應。關於貿易權數,不少國家所考慮的,通常是以往年度靜態的貿易實踐,而不是基於客觀情況分析所作出的對今後若幹年內動態的貿易發展預測。在世界貿易瞬息萬變的條件下。為了更多地考慮動態方面,一些國家已在開始研究採用一種局部均衡貿易計劃模式來進行貿易權數的測算。

其次,海關估價也將關係到關稅的計稅基礎:目前對進口關稅稅基的海關估價,在美國、澳大利亞、加拿大和紐西蘭是採取的離岸價格制度;而在日本等其他發達國家則是採取的到岸價格制度。現假定體現關稅直接深度的某一項目的協定關稅率為10%,它的到岸價格為離岸價格的150%;那麼,如果把稅基換算成等一的,這將意味著存在10%與15%兩種差別關稅率。以美國為例,如果我們將它的海關估價從離岸價格改變為到岸價格,那麼,測算的結果表明,發展中國家向美國出口的關稅水平,將由此而被提高20%~26%。這對於那些地處內陸和交通不便的國家,無疑將形成一種變相的關稅壁壘。

至於從量關稅,目前被廣泛應用於食品、飲料和動植物油等方面。在美國,約有33%的稅目是適用從量關稅的;在挪威,從量關稅也占28%。從量關稅反映為單位數量的進口關稅額;而從價關稅則反映了按進口價格計算的關稅率。由於發展中國家的出口商品多屬較低的檔次,這同原產地在發達國家的同一種出口商品多屬較高的檔次相比,兩者的從量關稅雖然名義上相等,但實際稅負前者卻要高出很多。所以,發達國家有將協定從價關稅轉換為從量關稅的趨勢,而發展中國家則力爭將從量關稅轉換為協定從價關稅。

在前關貿總協定主持下的多邊談判,是從約束和減讓關稅開始的,儘管矛盾仍然很多,但還是取得了不小的成就。根據最後一次的“烏拉圭回合”達成協議,就工業產品來說,到1999年,發達國家關稅稅目的約束比例將擴大到97%;零稅率進口商品的比例將增加到43%;加權平均關稅率將從20世紀40年代中期的40%降低到3.7%;發展中國家的關稅稅目的約束比例將增到65%;加權平均關稅率也將降低到6.3%,一定程度上促進了世界貿易的發展。

世界貿易組織的新一輪的談判還未完全結束。到2006年為止,中國關稅總水平是9.9%,而全球為39%;中國非農產品關稅稅率為9%,而全球為是29%;農產品關稅率為15%,而全球為60%。中國人世5年內,關稅水平從15.3%降低到2006年的9.9%,工業品關稅水平從14.8%降到2006年的8.95%。2007年中國將進一步減低44個稅目的進口關稅稅率,使關稅總水平降低到9.8%。

在服務領域的開放方面,發達國家是最占優勢的。WTO規則要求開放的160個服務部門,中國已經開放了100個,發展中國家一般開放50多個,而美國開放了101個服務部門。