公債流通市場

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

什麼是公債流通市場[1]

廣義的公債流通市場是指公債在發行結束後就可以進入證券市場上市交易、提前兌付、可以轉讓的場所。狹義的公債流通市場即公債上市交易市場。

公債流通市場的組成[2]

公債流通市場通常由承銷商與公債投資人構成,有時政府也參與公債流通市場交易。公債流通的交易方式主要有現貨交易、期貨交易、回購交易和期權交易等。公債流通市場可分為場內交易市場與場外交易市場。

場內交易市場是指證券交易所內的交易,是公債流通市場最基本、最規範的形式,是公債流通市場的中心。其特點:一是有集中固定的交易場所和交易時間;二是交易只能委托具有證券交易所會員資格的經紀商進行;三是交易實行競價制;四是交易所有特定的交易制度和規則;五是有完善的交易設施和較高的操作效率。

場外交易市場,又稱“店頭”市場或櫃臺交易市場,是指證券經紀商和自營商不通過證券交易所,而是在證券商之間或證券商與客戶之間直接進行的證券分散買賣市場。場外交易市場是一個無形的市場,通常採用協商議價方式進行交易。

公債流通市場的交易程式[3]

- (一)場內交易的程式

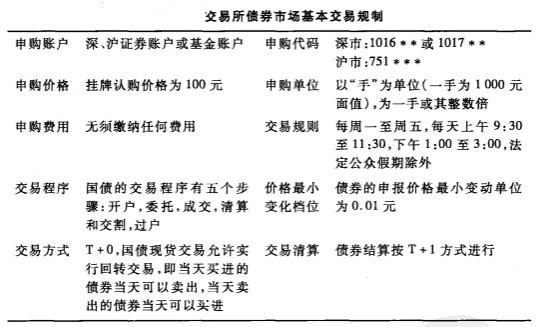

由於場內交易制度比較完善,相應地其交易程式也較為複雜。總的來看,公債交易可分為開戶、委托、成交、清算和交割五個環節,債券交易規則參見表6-1。

- 1.開戶

投資者在交易所買賣公債之前,必須選擇一家經紀商並開立債券買賣賬戶。開戶是一個投資者與經紀商之間相互選擇的結果,一方面,投資者在開戶之前應當對經紀商的商業信譽、服務質量以及業務範圍等進行多方考察;另一方面,經紀商也會嚴格審查投資者的申請資料,一旦發現投資者的交易價格或信息披露與有關規定不符,即可拒絕其開戶申請。

債券投資的賬戶種類有很多,如現金賬戶、保證金賬戶、聯合賬戶、授權賬戶以及信托賬戶等,其中現金賬戶和保證金賬戶最為常見。現金賬戶是投資者利用現金買賣債券所開立的賬戶。開立這種賬戶的投資者必須在清算日或清算日之前交清全部價款或證券,而不能進行信用交易。保證金賬戶是指投資者採用信用交易方式所使用的賬戶,它適用於債券的買空、賣空等各種信用交易。開立這種賬戶,通常需要經過嚴格的審批程式,而且只有在足額繳納保證金之後才可進行交易。

- 2.委托

為便於管理,證券交易所一般不允許投資者直接進入交易大廳進行交易,而是委托具有會員資格的券商進行代理。在委托關係中,投資者將債券買賣的信息以指令的形式發送給開設賬戶的經紀商,然後由其根據收到的指令代理交易。

進行公債交易,委托的方式有很多種,根據委托內容和規則的不同,可以進行以下劃分:

(1)以公債交易的性質為標準,委托可以分為買進委托和賣出委托。買進委托就是投資者委托證券公司買進某種債券;賣出委托就是投資者委托證券公司賣出某種證券。如果該公司違反買進委托而賣出債券,則視為違約,必須向投資者賠償經濟損失。

(2)以公債交易的成交單位為標準,委托可以分為整數委托和零數委托。整數委托是指委托交易的債券數量為一個交易單位或其整數倍的委托,零數委托是指委托交易的債券數量不是一個交易單位的委托。

以委托的有效期間為標準,委托可劃分為當日委托和多日委托。當日委托是指委托提出的當日收盤時即自動失效的委托,多日委托是指委托的有效期限超過1日的委托。多日委托的期限也有不同的規定,如1周委托、1月委托、開口式委托等。上海證券交易所規定,多日委托只限於5日有效,即從開始委托的當日起,到第5個交易日期滿後失效。

以客戶對價格是否有限製為標準,委托可分為市價委托和限價委托。在市價委托下,投資者只確定買賣債券的種類和數量,而不確定價格,經濟上可以隨行就市進行交易;而在限價委托下,投資者規定了債券買入的最高限價和賣出的最低限價,經紀商必須在授權價格的範圍之內進行交易。

- 3.成交

經紀人在接受投資人委托後,首先要反覆瞭解市場行情,然後到交易大廳進行出價和再出價,儘可能以令客戶滿意的價格完成委托指令,這一過程即為債券的成交。

債券成交應當遵循價格優先、時間優先和委托優先的“三先”原則。價格優先指買價最高或賣價最低的債券優先成交;時間優先指在出價相同的情況下,由最先報價的一方成交;委托優先指經紀商代理委托的債券交易要先於其自營交易成交。

由於交易所中存在大量的買方和賣方,因而買方和賣方之間都通過競爭的方式來確定交易價格,這就是所謂的雙邊拍賣方式。雙邊拍賣的具體方式有三種:

①口頭報價。口頭報價的程式是:在收到委托指令後,債券經紀商在場內的交易員首先要根據市場行情確定申報價格,然後聚集在交易大廳中的規定區域內口頭唱價,眾多交易員經過反覆報價後根據“三先”原則成交。口頭報價常伴隨著手勢,掌心向內表示買進,掌心向外表示賣出。

②牌板報價。與口頭報價不同的是,牌板報價需要一個撮合成交的中介人。中介人分別將需交易債券的名稱、號碼、要價、送交時間記錄在牌板上,然後按照“三先”原則進行撮合,並將成交結果通知交易員。

③電腦報價。電腦報價即是利用電腦終端進行債券報價,並撮合買賣雙方成交。

- 4.清算

在債券成交後,通常並不進行全部價款和債券的收付,而是由各經紀商通過特定的清算系統將相同券種的買賣數量相互抵消,只對抵消凈額進行收付,這就是債券的清算。債權清算的意義在於簡化交易程式,降低交易成本,提高交易效率。清算通常以一個交易日作為清算周期。在每個交易日結束後,清算機構首先要核對各經紀商買人和賣出的債券種類和數量,經核對無誤後計算出各經紀商應收應付的價款和債券凈額,然後據此編製“清算交割表”。

- 5.交割交割即是根據清算的結果進行債券的收付程式。

究其程式來說,首先要進行場內經紀商之問的交割,然後是經紀商與投資者之間的交割。根據交割日期的不同,場內交易有當日交割、例行交割、選擇交割和遠期交割四種。當日交割是指買賣雙方在成交當天完成價款和債券收付的手續。例行交割是指買賣雙方成交時並不規定交割日期,而是按照證券交易所的規定或慣例履行券款收付手續,如日本東京證券交易所規定在成交之後的第四個營業日交割,而美國紐約證券交易所則規定必須在成交日之後的次日即完成交割手續。選擇交割是指由買賣雙方自行選擇交割日期的方式。遠期交割是適用於遠期交易方式下的債券交割方式,它是指證券買賣雙方按簽訂的遠期買賣合約上規定的日期進行交割的一種方式。

- (二)場外交易的程式

與場內交易相比,場外交易既沒有固定的交易地點或時間,也沒有統一的交易秩序和交易章程,而是通過電話、電報、網路或櫃臺等方式隨時進行交易,交易價格也由雙方協商確定。正是由於場外交易規則靈活,手續簡便,因而20世紀70年代以來獲得了迅速的發展,目前美國、日本等許多國家的大部分債券都是在場外交易的。

根據券商所扮演的角色的不同,場外交易可分為自營交易和代理交易。自營交易是指券商自己作為交易商,即債券的買賣一方所進行的交易,在具體操作規程中,自營交易實行雙向報價制度,其基本程式為:首先由債券自營商根據市場行情變化不斷地掛牌公佈債券的買賣價格,投資者或其他券商如果接受牌價買賣債券,掛牌券商不得拒絕;如果不能接受牌價,買賣雙方還可進一步討價還價。雙向報價中的買價和賣價之間存在一定的價差,它構成了自營商的利潤來源。由於自營業務簡便、靈活,適用於大批量的債券交易,因而在許多發達債券市場上自營交易已成為最主要的債券交易方式,從事自營業務的券商也常常被稱為做市商。

場外市場的代理交易是指券商根據客戶委托,代為買賣債券以賺取佣金的交易方式。場外的代理交易與場內的委托交易差不多,但沒有後者那樣嚴格。券商接受代理後,即向市場詢價,然後儘可能以對客戶有利的價格成交。

我國公債流通市場的建立與發展[1]

從1981年我國恢複發行國庫券開始,要求建立我國公債流通市場的呼聲H漸高漲。直到1987年,我國仍未建立起公債流通市場。從此以後,我國公債流通市場逐步建立和發展。1988年2月27日,經國務院審批同意,中國人民銀行、財政部發佈了《開放國庫券轉讓市場試點實施方案》。該方案規定,國庫券轉讓市場應分批開放,逐步鋪開,先在幾個基礎較好、有一定實踐經驗的金融改革試點城市開辦轉讓業務。

1988年4月21日,沈陽、上海、重慶、武漢、哈爾濱、深圳等城市作為首批試點,允許上市轉讓主要是1985年、1986年發行的國庫券,此時的國債交易是櫃臺交易。從當時的出發點看,主要是為了將個人手中持有的國債進行變現,這和現代意義上的國債市場還不是一回事,但它畢竟揭開了我國公債流通市場建立的序幕。

但在隨後幾年櫃臺市場的發展過程中,由於國債托管、結算等設施建設的滯後和對場外市場的監管沒有跟上,因此場外市場上國債的買空賣空現象較為嚴重,導致場外交易市場秩序的混亂。

與場外市場相比,交易所的管理制度較為規範和健全,因而此後的大部分國債就自然轉到了上海和深圳兩個證券交易所。交易所利用相對發達的股票托管系統,辦理國債的托管、結算,提高了國債的交易效率,減少了市場風險,因此,交易所的國債交易量很快占到全國國債交易量的90%以上。但是,國債交易過於集中,對於國債市場乃至貨幣市場和資本市場的進一步發展也有不利的一面。

眾所周知,與企業發行股票相比,國債作為一種固定收益工具,是以中央政府的信譽作擔保的,其安全性最高。因此,在許多市場經濟發達的國家,國債托管、結算系統都與風險較高的股票的托管、結算系統相分離。與此相關,這些國家國債交易的絕大多數都是在場外市場進行的,而在交易所進行的國債交易量僅占很小的比重。

鑒於國債托管、結算系統與風險較高的股票托管、結算系統相分離有利於國債市場發展的國內外經驗,在1996年年初,財政部和中國人民銀行聯合籌建了中央國債登記結算有限責任公司。1997年6月,有關部門決定,各商業銀行從交易所撤出的同時,利用中央國債登記結算公司的托管、結算系統,開辦了以逐筆談判成交為特點的銀行間債券市場。

銀行間債券市場的建立,既體現了當時防止銀行信貸資金流入股市和保證銀行資產安全性的管理要求,同時也符合國債市場以及貨幣市場和資本市場的長遠發展目標。1998年以來,我國可流通國債的發行絕大多數是通過銀行間債券市場進行的。幾年來的實踐證明,國家積極財政政策的實施推動了銀行間債券市場的發展,而銀行間債券市場的發展也為國家實施積極財政政策提供了較好的市場環境。

我國公債流通市場的改革方向[2]

- 1.打通銀行問市場和交易所市場,建立統一的公債市場

目前公債市場的分割格局不利於公債功能的進一步發揮,是公債市場進一步發展的阻礙。建立統一的公債市場,關鍵是要實現公債在兩個市場的連通和自由流動,即統一兩個市場的後臺系統,上市交易的公債均在中央公債登記結算有限責任公司進行統一托管和結算;所有投資者均可自由出入兩個市場進行債券買賣。

- 2.有計劃、有步驟地引入公債衍生產品,提高公債市場的流動性

公債品種的多樣化是增強公債流動性的重要途徑,是公債市場進一步發展的前提。我國的公債主要是現券品種,衍生產品只有回購。實際上,債券衍生工具對於規避市場風險、發現價格以及提高市場流動性都具有非常重要的意義。目前,我國公債品種單一的現狀不利於公債市場流動性的提高和公債功能的發揮。因此,在保證公債市場健康發展的基礎上,應該有計劃、有步驟地引入公債衍生產品,要適時開辦公債遠期交易和公債期貨交易。

- 3.完善公債餘額管理,優化公債期限結構

公債餘額管理是指立法機構不再直接批准公債發行的額度,而是規定公債餘額的規模。在餘額管理的條件下,政府可以根據需要靈活調整公債發行的品種和期限結構。我國於2006年才開始實行餘額管理制度,尚待進一步完善。目前,我國公債以中期公債為主,長期公債與短期公債的比重均比較低。單一的期限結構不僅使公債市場的流動性降低,而且使中央銀行公開市場業務的開展受到制約,需要進一步調整和優化期限結構。