信用違約互換

出自 MBA智库百科(https://wiki.mbalib.com/)

信用違約互換(credit default swap,CDS),也稱信用違約掉期、信貸違約掉期

目錄 |

信用違約互換(credit default swap,CDS)是國外債券市場中最常見的信用衍生產品。在信用違約互換交易中,違約互換購買者將定期向違約互換出售者支付一定費用(稱為信用違約互換點差),而一旦出現信用類事件(主要指債券主體無法償付),違約互換購買者將有權利將債券以面值遞送給違約互換出售者,從而有效規避信用風險。由於信用違約互換產品定義簡單、容易實現標準化,交易簡潔,自90年代以來,該金融產品在國外發達金融市場得到了迅速發展。

對於投資者,規避信用風險的方法一種是根據信用評級直接要求信用利差,另一種就是購買諸如信用違約互換等信用衍生品。如果投資組合中企業債券發債體較多、行業分佈集中度低,則直接要求每隻債券一定信用利差即可有效降低組合整體信用風險損失;但如果組合中企業債券數目不多、行業集中度高,不能有效分散信用風險,購買信用違約互換即成為更現實的做法,產生與通過分散資產來降低組合風險的同等作用。

由於在購買信用違約互換後,投資者持有企業債券的信用風險理論上降低為零,我們可以因此認為企業債券收益(y)、信用違約互換點差(s)和無風險利率(r)存在等式關係s=y-r。在具體交易中,國債收益率以及利率互換(swaprate)收益率都可用作無風險利率,而交易商對具體企業債券市場報價則簡單表述為在同期限無風險利率基礎上加上信用違約互換點差水平。

2004年,信用違約互換,當時在全球進行交易的國家也僅僅限於美國和歐洲,但由於它發展迅速,僅僅三年時間就已經位列全球信用衍生品交易量的第二位,英國銀行家協會出版的《British Bankers’Association一一Credit Derivatives Report 2006》顯示信用違約指數產品已經成為信用衍生產品中的第二大類,成為信用違約掉期市場上的熱門投資點。

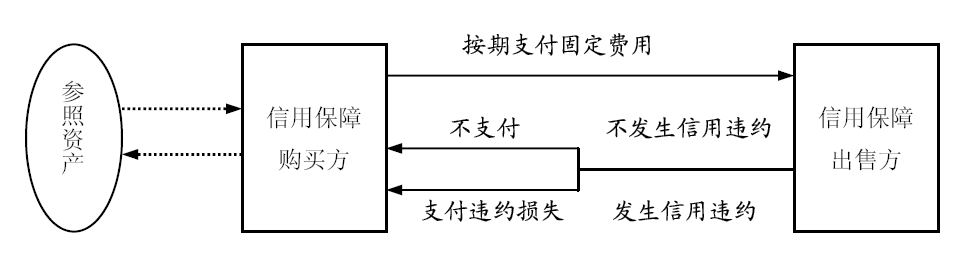

信用違約互換是將參照資產的信用風險從信用保障買方轉移給信用賣方的交易。信用保障的買方向願意承擔風險保護的保障賣方在合同期限內支付一筆固定的費用;信用保障賣方在接受費用的同時,則承諾在合同期限內,當對應信用違約時,向信用保障的買方賠付違約的損失。對應參照資產的信用可是某一信用,也可是一籃子信用。如果一籃子信用中出現任何一筆違約,信用保障的賣方都必須向對方賠償損失,其結構如圖1所示:

圖:信用違約互換

目前國內的企業債券幾乎都有銀行或者有實力機構擔保,償付的風險基本沒有,但是這不代表國內就徹底沒有信用違約互換出現基礎。以下兩種情況可促使信用違約互換出現:

1)目前的企業債券大多是長期債券,橫跨不止一個經濟周期,企業信用狀況不一定會恆定良好。如果一旦發債企業出現償付問題,企業債償付將轉由擔保機構完成,此時企業債券即由可交易流通的債券轉變為失去流動性的擔保機構債務。投資者將失去資產組合操作的靈活性,並將調整資產組合的風險價值或其他風險指標。一旦市場利率環境發生變化,投資者也不能通過買賣該企業債來獲得收益或規避利率風險。所以說,發債企業的信用風險仍會導致投資者損失,儘管它並不帶來投資者本金或預期票息收益的損失。

2)在國內機構投資實踐工作中,風險控制較嚴的機構往往設有內部評級,內部評級不高的企業債券該類機構也不會輕易投資,此時如果有信用違約互換的支持,該類機構投資行為可能將有所變化。

因此說,儘管目前企業債券本息償付基本不存在問題,但信用風險仍然會影響機構的投資收益和行為,這為信用違約互換的產生提供了基礎。國內實力雄厚的大型機構完全可以出售信用違約互換給企業債券投資者,通過創造信用衍生產品增進其他業務合作,並實實在在形成一筆表外收入,而購買信用違約互換的機構則可以增加資產組合靈活性和資產組合品種多樣性。

短期融資券是另一個信用違約互換可以出現的領域。雖然短期融資券期限較短,在如此短時間內發債企業出現償付風險可能不大,國外對商業票據市場的長期跟蹤研究也表明這類品種信用風險很小。但隨著發債企業數目迅速增多,極少數發債企業突然出現兌付危機的概率還是存在的。因此說在短期融資券領域信用違約互換仍有創造與應用的價值。

在國內市場交易大量應用信用違約互換之前,信用違約互換在國內的應用價值可能會在投資銀行領域。隨著企業債及短期融資券市場規模的擴大,債券發行體將不僅僅限於實力雄厚的大型企業,中小企業也將成為發行主體。由於國內信用評級機制發展滯後,市場還不能有效對信用風險進行甄別和定價,承銷商為中小企業進行投資銀行服務可能會遇到市場需求瓶頸。此時如果主承銷商實力雄厚,完全可以通過向投資人出售信用違約互換的方式為發債主體進行信用增強,併進而吸引更多的投資者。特別是在短期融資券發行領域,商業銀行通過出售信用違約互換方式可以有效增強中小企業信用水平,從而使規模略小一些的企業成為發債體,豐富信用市場品種範圍。

在債券市場經歷連續多月的上漲後,國債、政策金融債等無信用風險債券收益率愈來愈低,機構普遍開始尋找新的投資方向和利潤來源,金融創新逐漸成為機構關心的領域。作為一種金融創新,信用違約互換有其存在發育的土壤,在銀行間市場這種櫃臺市場中,機構間完全可以簽署協議,通過表外業務創新獲取收益或者規避風險。當然,創新的初始階段市場交易不會頻繁,但不斷堅持創新思路、不斷堅持實踐創新應是低收益率環境下市場成員的工作重點之一。

信用違約互換的優點[1]

1、信用違約互換自身流動性強。首先,其交易效率高、交易成本低。標準化的特點使交易商可迅速實現大規模的交易量,而其交易成本更只有一個基點的二分之一,遠遠小於單一標的資產信用違約互換的交易成本,因此,更受信用市場參與者的青睞其次,市場接受程度高。信用違約互換是公認的整體市場信用風險的一個關鍵性指標,能夠比單一標的資產信用違約互換更迅速的反應市場的基本情況,並有化解系統風險的作用,獲得經銷商和業界的廣泛支持。

2、可以增強信用衍生品市場的流動性。信用違約互換不僅自身的流動性高,還對整個信用衍生品市場流動性的增加有顯著的推動作用,這主要體現在兩方而:首先,信用違約指數其樣本僅有125種,交易者可以通過複製信用違約互換在信用衍生產品市場上作多頭或者空頭的交易。在市場價格發生暴跌或者暴漲時,交易者就可以在兩個市場上作對沖交易來迴避風險,於是信用衍生產品整體市場的流動性就增加了。其次,指數交易本身就是一個增強市場流動性的特征之一,當能夠通過信用違約指數基點的變化來對沖信用風險後,機構投資者就能夠迅速的針對整個市場信用風險狀況來調節信用風險頭寸,從而促進了信用衍生品市場的交易量的增加。

3、可以平抑對沖信用風險,化解系統性風險。信用違約指數交易發展迅速而且吸引了大量的交易者,這主要是因為信用違約指數為交易者提供了以低廉的成本來快速分散、購買或出售信用風險。信用違約指數的交易者可以通過購買或者出售信用違約指數來管理信用風險頭寸,從而化解系統風險

4、定價具有一定的透明性。信用違約互換指標的定價是每天免費提供的,投資者可以清楚瞭解其定價過程,便於投資者自己判斷指標的定價公正與否,這實際上相當於向社會提供了一個監督的視窗,增加人們對信用違約互換產品的信賴眾所周知,定價的透明、精確是風險管理功能有效發揮的重要條件之一,相較其他金融衍生品,信用違約互換在這方而的表現是比較突出的,這就保證了信用違約互換在交易過程中更具有可靠性,也促進了市場的優化。

信用違約期權與信用違約互換的區別並不大,因為在信用事件發生後,期權的購買方總會執行期權以獲得補償。不同的是,在信用違約互換中存在相當於名義貸款本金轉移的問題,即信用保險買方可以以貸款本金為基數按雙方商定的基點支付費用,而信用違約期權不存在這個問題。另外,在支付方式上,信用違約互換是在合約有效期內,定期的多次支付,而信用違約期權為一次性的支付期權費。

- ↑ 張蕾.《信用違約互換優缺點分析》[J].現代商業.2011年15期

本条目由以下用户参与贡献

Angle Roh,Vulture,山林,sky,Wwdz,Zfj3000,Lolo,Dan,鲈鱼,Yixi,wasd,KAER,Gaoshan2013,Tracy,寒曦,刘维燎.評論(共47條)

Securities and Exchange Commission chairman Christopher Cox was sharply challenged by Maryland Democrat Elijah Cummings about efforts now to crack down on one aspect of the credit mess. Cummings: "You became SEC chairman over three years ago. Why didn't you act sooner to require this disclosure of credit default swaps?"

我感覺寫的很實在,大家多看幾遍就明白了。

你可不可以用28個字說明用途?

I, a Dutch-Chinese, work at a Tier 1 bank with specialising in investment grade developed market corporate bond & CDS trading. I am about to move to Shanghai next year. feeling it is hard to find a relevant job in the local markets there. need helps please!

上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

謝謝,加深理解了

上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

very clear!

信用違約互換credit default swap 其實就是將如期不能兌現的信用為標地物交換一下,有人願意出讓,有人願意受讓(多少是保險公司) 其實大多數情況下都是是credit兌現,則保險公司賺了CDS Premium。 要是Credit沒有兌現(如雷曼兄弟)則保險公司受讓方賠大了。 以上都說的太複雜,沒有實務操作。

但是CDS除了應用在債權保險上還可以包括一切金融衍生產品如匯率掉期等等。其實CDS就是一種手段。

CDS最大的問題其實不是前面有人說的IB把junk bonds包裝好再通過其他方式賣出去,而是從很大的程度上鼓勵了insider trading. 因為CDS其實就是在賭你contract的underlying entity的會跌,或者他的debt-structure裡面會變化(debt越高CDS越貴)。所以如果要是有內部消息的話這個是很好賺錢的。08年的時候CDS的trading volume突然就上去了,特別是LB倒之前。 現在美國SEC正在審一個關於CDS insider trading的案子,但是沒辦法,現在CDS還沒有規劃成security,SEC理應管不到。SEC頂多只能說你的contract是基於securities價格上的,所以這個其實是投機的一個方法,但是很熱。

上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

多謝啊! cds的買賣的價格怎麼定啊

上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

感謝您的解釋 更加通透了

上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

CDS使用來解釋防止信用違約的, 你舉的例子居然沒有真實物品的交易雙方又怎麼會有違約, 怎麼會有實物的損失, 既然沒有實物的損失, 那就完全背離CDS出現的作用。 這不是憑空玩數字游戲。

終於看懂了,寫的人是個棒槌。 直接說就是一種對債權的保險不就得了嗎。

同意,忽悠人的棒槌。現在的人經常把極為簡單的東西複雜化,然後到處忽悠。

同意,忽悠人的棒槌。現在的人經常把極為簡單的東西複雜化,然後到處忽悠。

Ligand (Talk | 貢獻) 在 2009年12月30日 16:19 發表 上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

CDS使用來解釋防止信用違約的, 你舉的例子居然沒有真實物品的交易雙方又怎麼會有違約, 怎麼會有實物的損失, 既然沒有實物的損失, 那就完全背離CDS出現的作用。 這不是憑空玩數字游戲。 _______________________________ 我也覺得CDS應該是針對特定reference asset的,然後是因為有類似於bankruptcy,failure to pay等違約情況會出現時才用的吧。這個例子有點誤導了吧?

上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

感謝。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。

CDS使用來解釋防止信用違約的, 你舉的例子居然沒有真實物品的交易雙方又怎麼會有違約, 怎麼會有實物的損失, 既然沒有實物的損失, 那就完全背離CDS出現的作用。 這不是憑空玩數字游戲。

沒有真實標的物也一樣可以有CDS。只有有“參照標的物”即可。如上面有人舉的澳元對美元的匯率浮動風險。匯率市場上的CDS還是很合理的。

Ligand (Talk | 貢獻) 在 2009年12月30日 16:19 發表 上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

CDS使用來解釋防止信用違約的, 你舉的例子居然沒有真實物品的交易雙方又怎麼會有違約, 怎麼會有實物的損失, 既然沒有實物的損失, 那就完全背離CDS出現的作用。 這不是憑空玩數字游戲。 _______________________________ 我也覺得CDS應該是針對特定reference asset的,然後是因為有類似於bankruptcy,failure to pay等違約情況會出現時才用的吧。這個例子有點誤導了吧?

CDS本身就是衍生品,所參考的reference asset是債券,但也僅僅是reference。CDS現在的交易量和頭寸早就超過underlying的債券多少倍了。要不然哪來的cash settlement。。。還是多看看衍生品定義吧。。。

Zhuangbility

素質。看這個東西的人不能只有知識,還是要講哈素質。昨天給兒子講雅俗共賞,我說的俗人就是街邊的掃垃圾、屠夫等,兒子說雅人是不是就是高級白領,當時我就⊙﹏⊙b汗奔了。現在而今眼目下高知和雅人相去甚遠啊。

上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

也就是說可以當成保險,可以當成賭博。

保險合同標準化工具,持有方或買方按期支付對應金融資產保費,金融資產到期違約則按金融資產違約面值賠付CDS買方,無論買方是否持有金融資產都將獲得賠付金額,而持有金融資產的一方必須購買其他CDs避險對沖(前提CDs對應資產必須違約才能對沖手上持有的違約的金融資產),否則持有金融資產的投資機構則損失慘重。

Ligand (Talk | 貢獻) 在 2009年12月30日 16:19 發表 上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

CDS使用來解釋防止信用違約的, 你舉的例子居然沒有真實物品的交易雙方又怎麼會有違約, 怎麼會有實物的損失, 既然沒有實物的損失, 那就完全背離CDS出現的作用。 這不是憑空玩數字游戲。 _______________________________ 我也覺得CDS應該是針對特定reference asset的,然後是因為有類似於bankruptcy,failure to pay等違約情況會出現時才用的吧。這個例子有點誤導了吧?

期貨一樣的東西,期現套保,cds唯一不同的是有限期內每年都交保費

所以CDS是90年代還是2004年誕生的呢?前後有點矛盾啊

已經修正,謝謝指正,MBA智庫是人人可以參與編輯的,歡迎註冊加入我們

上面很多人的理解還不夠準確。CDS與債權保險的區別是:CDS是金融衍生品,CDS的交易雙方可以壓根就沒有信用類事件的債權。也就是說雙方都可以憑空來投機。例如,甲認為澳元匯率會掉,乙認為澳元匯率不會掉,於是甲(protector buyer)與乙(protector sellor)簽訂一筆CDS,信用類事件是1000萬澳元對美元的浮動市值,CDS的premium是每個月0.5%,期限6個月。實際上甲手裡根本沒有1000萬澳元,他每個月向乙支付5萬澳元,為期6個月,到期時如果澳元貶值了,則乙補償1000萬澳元對應的全部對美元兌換損失;否則,甲就白白付給了乙30萬澳元的CDS premium

而債權保險這東西,標的物要真實存在,一旦信用違約事件發生,保險人要支付給被保險人全額損失

非常感謝,講的清楚多了

簡單的事非要說的這麼複雜 哎!