銀行間市場

出自 MBA智库百科(https://wiki.mbalib.com/)

銀行間市場(The Inter-Bank Market)

目錄 |

什麼是銀行間市場[1]

銀行間市場指銀行間同業交易的市場而言。包括:(1)銀行間的外匯市場(interbank foreign exchange market);(2)指銀行間的貨幣市場(interbank money market),亦即拆放市場而言。

銀行間市場的內容[2]

我國債券場外交易市場主要指銀行間市場,其形成於1997年6月。銀行間市場的交易主體是各類機構投資者(包括金融機構和非金融機構),採取一對一詢價方式進行談判交易。交易品種包括國債、政策性金融債、央行票據、短期融資券、公司債券、中期票據和一部分企業債券。金融機構加入銀行間市場實行備案制,非金融企業進入銀行間市場的限制也逐步減少。在獲准成為銀行間市場的成員後(意味著已經在中央國債登記結算公司開立債券托管賬戶,並與交易中心聯網),交易者通過三個系統完成整個交易程式,即交易系統(交易前臺)、簿記系統(結算後臺)和支付系統(清算後臺)。通過交易前臺,交易者可以報價(或者接受報價)和議價,成交後由交易系統生成《成交通知單》。交易成員根據《成交通知單》利用債券簿記系統辦理債券的結算,而相應的資金清算通過支付系統實現。

銀行間市場的交易[3]

這些交易通過更現代化的手段實現。在美國是商品期貨交易委員會行使該權利,自從歐元的誕生,歐共體貨幣機構行使該項職能。匯率市場的交易可能歸納為現匯和遠期或掉期。現匯的交易是指貨幣立刻交割;遠期的交易是在未來的時間交割,可能通過遠期合約或者期貨市場的合約來實現;掉期的交易是貨幣間的交易。

- 1.現匯的交易

跨越銀行問市場的現匯交易是在交易結束後購買外幣,併在第二個開放H支付。但是也有例外,如加拿大元/美元的轉換是在下一天結算。美元和主要貨幣的轉換是通過在紐約的銀行間支付清算系統的中間機構完成。該清算機構從事清算同日18:00前不同銀行問的差額。例如,銀行間市場的轉換類型是一家美國銀行,其接收轉換10000000英鎊是周一通過一家英國銀行。如果英鎊的現匯率是1.6984美元,一家美國銀行應該轉換10000000英鎊到星期二的英國銀行,倫敦銀行應該轉換16984000美元同日到美國銀行。

- 2.遠期的轉換

遠期轉換,簡單地稱為遠期交易,一定數量的本國貨幣與同樣數量的外幣在未來的某一時期交割。匯率由合約簽署決定,但是支付和交割不能在交割期前交易。遠期合約通常有1、2、3、6和12個月六個期限,但是這些合同可以與各種期限協商。規則應該在合同期限日後第二天生效。而且,如果兩個月的遠期合約簽署於3月18日,按照規則將是5月20日,如果5月20H是節假日或周末,則是5月20日後一個交易日。根據以前的表明,對於同樣的交易,購買遠期貨幣X(相對於貨幣Y),也可以說賣掉遠期貨幣Y(相對於貨幣X)。

- 3.貨幣的掉期

貨幣掉期是指銀行間市場的轉換交易,也就是買賣同一數量的不同期限的外幣。即期掉期是即期與遠期的互換。投機者購買一即期貨幣,同時在遠期市場賣給同一銀行的關聯銀行。由於他是和同一伙伴交易,投機者沒有任何匯率風險。估計在2001年掉期業務占匯率市場所有交易的57%。

該類交易是有些過於投機和短期,在銀行間操作。而且,一投機者能賣掉20000000英鎊兌美元,即期或遠期交易。例如,兩個月以價格1.6870美元交易,同時購買三個月交易數量相同,以價格1.6820美元交易。兩個市場的差異是由於兩國的利率的不同,或兩個貨幣間的利率平價的不同。

- 2.不可交易遠期合約

該交易於20世紀90年代初出現,是一種衍生金融品。它具有所有傳統遠期合約的共同特點,但是僅以美元執行,對應的外幣從不實際交割。不可交易遠期合約通常在外國國際交易市場上交易,例如,紐約對於墨西哥投資者,可以逃避本國的貨幣法規。不可交易遠期合約用於新興的國家,這些國家的貨幣市場缺乏流動性。不可交易遠期合約的價格反映了兩國間的不同利率,如同規則的遠期合約的例子,銀行提取額外的佣金為其提供美元交易。

銀行間市場交易系統[4]

近年來,隨著現代科技的發展,發達的信息和通訊技術在金融市場發展中得到日益廣泛的運用,使得金融市場的交易結算等更加方便、快捷。我國銀行間市場採用了自主詢價、逐筆成交的場外交易模式,其靈活多樣的交易方式能夠滿足市場參與主體尤其是機構投資者多元化、個性化的交易需求。為了給廣大市場參與主體提供更為便捷的信息、渠道與報價平臺,我國銀行間市場加強基礎設施建設,已形成一個覆蓋全國的現代化電子交易系統,為市場交易提供了有力的技術支持和多元化的選擇。

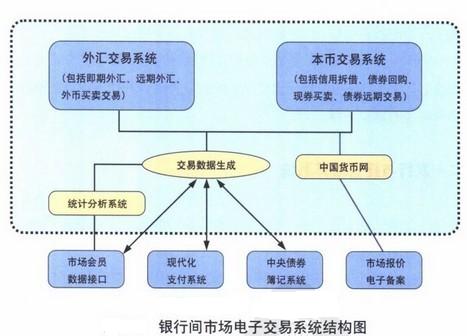

中國外匯交易中心開發和運營的銀行間市場電子交易系統,主要包括外匯交易系統和本幣交易系統兩部分,並與國家現代化支付系統、中央債券簿記系統等多個外部系統和各家市場會員互聯。該系統具有如下特點:

一是系統覆蓋範圍較廣。電子交易系統可以進行外匯即期、外匯遠期、外幣買賣、人民幣信用拆借、債券回購、現券買賣、債券遠期、黃金交易等多種交易。通過覆蓋全國的專線電子網路,市場參與者在本機構的交易室內即可完成遠程電子交易。截至2005年底,中國貨幣網系統覆蓋面已遍及全國縣以上金融機構,註冊用戶達到11352家。

二是提供多種交易方式。電子交易系統提供詢價交易方式、競價交易方式,或同時提供競價與詢價兩種交易方式,供市場參與主體根據需要自主選擇。未接入專線交易網的市場參與主體可以通過中國貨幣網完成交易。目前,中國貨幣網已開發完成了各品種的市場報價與代理交易系統、美元債券報價與交易系統,網上電子備案系統也在推廣之中。

三是系統技術升級與功能擴展持續進行。2005年,在銀行間市場快速發展和產品不斷創新的背景下,本幣交易系統在原有交易系統中增添了債券遠期交易、資產支持證券買賣、預發行等新的交易功能,併成功支持企業短期融資券、金融債、國際開發機構債券、公司債券等新金融產品的流通轉讓。交易系統與債券結算系統、資金清算系統建立了直接的數據介面,為實現直通式後臺業務處理提供技術支持。適應技術不斷進步和市場深化發展的要求,交易系統將運用最新的電子信息技術成果對交易系統進行升級改造,目前已完成了新一代交易系統的業務設計和技術論證,並啟動了新一代本幣交易系統的建設工作。

銀行間市場實際傳染的測度[5]

銀行間市場風險的測度根據其傳染渠道可以分為矩陣法與網路分析法。Furfine(1999)利用聯邦基金的雙邊風險暴露數據分析了美國銀行間市場中的風險傳染問題。Wells(2002,2004)對英國銀行市場中的直接風險暴露進行了研究,研究中的風險暴露數據由雙邊風險暴露與總體風險暴露兩類構成。Müiler(2003)將網路分析方法應用於測算銀行系統性風險,使用遞歸演算法評估傳染的可能性。

- 1.矩陣法

(1)矩陣法的主要思想。銀行間存在信貸關聯,單家銀行的倒閉勢必給其他銀行帶來流動性的衝擊,如果損失額超過資本總額,該銀行倒閉,依次對其他銀行產生衝擊,最終導致系統性風險的產生。但遇到的最大問題是,我們並不知道每家銀行的信貸關聯關係,而僅僅知道每家銀行對其他所有銀行的負債與權益,如何依據已有數據推導信貸關聯程度就成為實際傳染測度的關鍵。

(2)測度信貸關聯的數學方法。銀行間的放貸額用X表示,銀行間的存貸相互獨立,從而得到矩陣X中的N^2個元素,調整矩陣X對角線上的元素使其值為零,最小化X的實際熵,利用佈雷恩(Blien)和格雷夫(Graef)(1991)提出的RAS法,進而求解出銀行間的貸款結構;以一家銀行的倒閉所帶來的其他銀行倒閉的家數來估計系統性風險傳染的程度。

(3)測度的步驟。第一,估計銀行間的雙邊風險敞口矩陣;第二,對銀行的損失率賦予不同的值,根據不良資產量多於一級資本銀行即倒閉的原則,確定受到傳染的銀行數量。

- 2.神經網路法

神經網路法的主要思想:在銀行間債券市場上存在一個或者幾個銀行間交易的中心點,這些中心點與銀行間市場體系內多家銀行進行交易,存在潛在的傳染渠道。其分析思路:首先對銀行間市場網路形狀進行判斷,然後通過遞歸演算法評估傳染的可能性。