印花稅

出自 MBA智库百科(https://wiki.mbalib.com/)

印花稅(Stamp Duty)

目錄 |

印花稅是對經濟活動和經濟交往中書立、領受具有法律效力的憑證的行為所征收的一種稅。因採用在應稅憑證上粘貼印花稅票作為完稅的標誌而得名。

印花稅是一個很古老的稅種,人們比較熟悉,但對它的起源卻鮮為人知。從稅史學理論上講,任何一種稅種的“出台”,都離不開當時的政治與經濟的需要,印花稅的產生也是如此。其間並有不少趣聞。

公元1624年,荷蘭政府發生經濟危機,財政困難。當時執掌政權的統治者摩裡斯(Maurs)為瞭解決財政上的需要,擬提出要用增加稅收的辦法來解決支出的困難,但又怕人民反對,便要求政府的大臣們出謀獻策。眾大臣議來議去,就是想不出兩全其美的妙法來。於是,荷蘭的統治階級就採用公開招標辦法,以重賞來尋求新稅設計方案,謀求斂財之妙策。印花稅,就是從千萬個應徵者設計的方案中精選出來的“傑作”。可見,印花稅的產生較之其他稅種,更具有傳奇色彩。

印花稅的設計者可謂獨具匠心。他觀察到人們在日常生活中使用契約、借貸憑證之類的單據很多,連綿不斷,所以,一旦徵稅,稅源將很大;而且,人們還有一個心理,認為憑證單據上由政府蓋個印,就成為合法憑證,在訴訟時可以有法律保障,因而對交納印花稅也樂於接受。正是這樣,印花稅被資產階級經濟學家譽為稅負輕微、稅源暢旺、手續簡便、成本低廉的“良稅”。英國的哥爾柏(Kolebe)說過:“稅收這種技術,就是拔最多的鵝毛,聽最少的鵝叫”。印花稅就是具有 “聽最少鵝叫”的稅種。

從1624年世界上第一次在荷蘭出現印花稅後,由於印花稅“取微用巨集”,簡便易行,歐美各國竟相效法。丹麥在1660年、法國在1665年、美國在1671年、奧地利在1686年、英國在1694年先後開徵了印花稅。它在不長的時間內,就成為世界上普遍採用的一個稅種,在國際上盛行。

1、兼有憑證稅和行為稅性質

2、征收範圍廣泛

3、稅收負擔比較輕

4、由納稅人自行完成納稅義務

印花稅根據不同徵稅項目,分別實行從價計徵和從量計徵兩種征收方法。

(一)從價計稅情況下計稅依據的確定

實行從價計稅的憑證,以憑證所載金額為計稅依據。具體規定如下:

1.各類經濟合同,以合同上所記載的金額、收入或費用為計稅依據。

(1)購銷合同的計稅依據為購銷金額,不得作任何扣除,特別是調劑合同和易貨合同,均應包括調劑、易貨的全額。

在商品購銷活動中,採用以貨換貨方式進行商品交易簽訂的合同,是反映既購又銷雙重經濟行為的合同。對此,應按合同所載的購、銷金額合計數計稅貼花。合同未列明金額的。應按合同所載購、銷數量,依照國家牌價或市場價格計算應納稅額。

(2)加工承攬合同的計稅依據是加工或承攬收入的金額。

對於由受托方提供原材料的加工、定做合同,凡在合同中分別記載加工費金額和原材料金額的,應分別按“加工承攬合同”、“購銷合同”計稅,兩項稅額相加數,即為合同應貼印花;若合同中未分別記載,則應就全部金額依照加工承攬合同計稅貼花。

對於由委托方提供主要材料或原料,受托方只提供輔助材料的加工合同,無論加工費和輔助材料金額是否分別記載,均以輔助材料與加工費的合計數,依照加工承攬合同計稅貼花。對委托方提供的主要材料或原料金額不計稅貼花。

【例】

甲公司與乙公司簽訂一份加工合同,甲公司提供價值30萬元的輔助材料並收取加工費25萬元,乙公司提供價值l00萬元的原材料。

加工承攬合同印花稅的計稅依據為受托方收取的加工費和提供的輔助材料金額之和。則甲公司應納印花稅=(30+25)x0.5‰xl0000=275 (元)

(3)建設工程勘察設計合同的計稅依據為勘察、設計收取的費用(即勘察、設計收入)。

(4)建築安裝工程承包合同的計稅依據為承包金額,不得剔除任何費用。如果施工單位將自己承包的建設項目再分包或轉包給其他施工單位,其所簽訂的分包或轉包合同,仍應按所載金額另行貼花。

【例】

某建築公司與甲企業簽訂一份建築承包合同,合同金額6000萬元(含相關費用50萬元)。施工期間,該建築公司又將其中價值800萬元的安裝工程轉包給乙企業.並簽訂轉包合同。

施工企業將承包工程分包或轉包所簽合同,應根據分包合同或轉包合同計載金額計算應納稅額,則該建築公司此項業務應納印花稅=(6000+ 800)x0.3%=2.04(萬元)。

(5)財產租賃合同的計稅依據為租賃金額(即租金收人)。

【例】

A公司向“汽車運輸公司租入5輛載重汽車,雙方簽訂的合同規定,5輛載重汽車的總價值為240萬元,租期3個月,租金合計為1.28萬元。

租賃合同以租賃金額為計稅依據,則A公司應繳印花稅額=1.28x l‰xl0000=12.8(元)

由於稅額不足l元的,按1元貼花,實際貼花13元。

(6)貨物運輸合同的計稅依據為取得的運輸費金額(即運費收入),不包括所運貨物的金額、裝卸費和保險費等。

對國內各種形式的貨物聯運,凡在起運地統一結算全程運費的,應以全程運費為計稅依據,由起運地運費結算雙方繳納印花稅;凡分程結算運費的,應以分程的運費作為計稅依據。分別由辦理運費結算的各方繳納印花稅。

對國際貨運,凡由我國運輸企業運輸的,運輸企業所持的運費結算憑證,以本程運費為計稅依據計算應納稅額;托運方所持的運費結算憑證,以全程運費為計稅依據計算應納稅額。由外國運輸企業運輸進出口貨物的,運輸企業所持的運費結算憑證免納印花稅,托運方所持的運費結算憑證,應以運費金額為計稅依據繳納印花稅。

【例】

某企業與貨運公司簽訂運輸合同,載明運輸費用8萬元(其中含裝卸費0.5萬元)。

則:貨運合同應納印花稅=(8萬元一0.5萬元)x 0.5‰xl0000=37.5(元)

(7)倉儲保管合同的計稅依據為倉儲保管的費用(即保管費收入)。

(8)借款合同的計稅依據為借款金額。針對實際借貸活動中不同的借款形式,稅法規定了不同的計稅方法:

①凡是一項信貸業務既簽訂借款合同,又一次或分次填開借據的,只以借款合同所載金額為計稅依據計稅貼花;凡是只填開借據並作為合同使用的,喧以借據所載金額為計稅依據計稅貼花。

②借貸雙方簽訂的流動資金周轉性借款合同,一般按年(期)簽訂,規定最高限額,借款人在規定的期限和最高限額內隨借隨還,為避免加重借貸雙方的負擔,對這類合同只以其規定的最高額為計稅依據,在簽訂時貼花一次,在限額內隨借隨還不簽訂新合同的,不再另貼印花。

③對借款方以財產作抵押,從貸款方取得一定數量抵押貸款的合同,應按借款合同貼花;在借款方因無力償還借款而將抵押財產轉移給貸款方時,應再就雙方書立的產權書據,按產權轉移書據的有關規定計稅貼花。

④對銀行及其他金融組織的融資租賃業務簽訂的融資租賃合同,應按合同所載租金總額,暫按借款合同計稅。

⑤在貸款業務中,如果貸方系由若幹銀行組成的銀團,銀團各方均承擔一定的貸款數額,借款合同由借款方與銀團各方共同書立,各執一份合同正本,對這類合同,借款方與貸款銀團各方應分別在所執的合同正本上,按各自的借款金額計稅貼花。

⑥在基本建設貸款中,如果按年度用款計劃分年簽訂借款合同,在最後一年按總概算簽訂借款總合同,且總合同的借款金額包括各個分合同的借款金額的,對這類基建借款合同,應按分合同分別貼花,最後簽訂的總合同,只就借款總額扣除分合同借款金額後的餘額計稅貼花。

【例】

某鋼鐵廠與機械進出口公司簽訂購買價值2000萬元設備合同,為購買 此設備向商業銀行簽訂借款2000萬元的借款合同。後因故購銷合同作廢,改簽融資租賃合同,租賃費1000萬元。

根據上述情況,該廠一共涉及三項應稅行為:

購銷合同應納稅額=2000萬x 0.3‰=0.6(萬元).產生納稅義務後合同作廢不能免稅;

借款合同應納稅額=2000萬x 0.05‰=0.1(萬元);

融資租賃合同屬於借款合同,應納稅額=l000萬x0.05‰=0.05(萬元)。

則該廠應納稅額=0.6+0.1+0.05=0.75(萬元)=7500(元)。

(9)財產保險合同的計稅依據為支付(收取)的保險費金額,不包括所保財產的金額。

(10)技術合同的計稅依據為合同所載的價款、報酬或使用費。為了鼓勵技術研究開發,對技術開發合同,只就合同所載的報酬金額計稅,研究開發經費不作為計稅依據。單對合同約定按研究開發經費一定比例作為報酬的,應按一定比例的報酬金額貼花。

【例題】

甲企業與丙企業簽訂一份技術開發合同。記載金額共計500萬元,其中研究開發費用為100萬元。該合同甲乙各持一份。

則甲乙一共應繳納的印花稅稅額=(500一100)x 0.3‰x2=0.24 (萬元)

2.產權轉移書據以書據中所載的金額為計稅依據。

3.記載資金的營業賬簿,以實收資本和資本公積的兩項合計金額為計稅依據。

對跨地區經營的分支機構的營業賬簿在計稅貼花時,為了避免對同一資金重覆計稅,規定上級單位記載資金的賬簿,應按扣除撥給下屬機構資金數額後的其餘部分計算貼花。

2002年1月28日,國稅函[2002]104號批覆規定,外國銀行在我國境內設立的分行,其境外總行須撥付規定數額的“營運資金”,分行在賬戶設置上不設“實收資本”和“資本公積”賬戶。根據《印花稅暫行條例》第二條的規定,外國銀行分行記載由其境外總行撥付的“營運資金”賬簿,應按核撥的賬面資金數額計稅貼花。

企業執行《兩則》啟用新賬簿後,其實收資本和資本公積兩項的合計金額大於原已貼花資金的,就增加的部分補貼印花。凡“資金賬簿”在次年度的實收資本和資本公積未增加的,對其不再計算貼花。

4.在確定合同計稅依據時應當註意的一個問題是,有些合同在簽訂時無法確定計稅金額,如技術轉讓合同中的轉讓收入,是按銷售收入的一定比例收取或是按實現利潤分成;財產租賃合同只是規定了月(天)租金標準而無期限。對於這類合同,可在簽訂時先按定額5元貼花,以後結算時再按實際金額計稅,補貼印花。

(二)從量計稅情況下計稅依據的確定

實行從量計稅的其他營業賬簿和權利、許可證照,以計稅數量為計稅依據。

中國內地證券交易印花稅於1990年首先在深圳開徵,同年11月,深圳對股票買方也開徵6‰印花稅,內地雙邊征收印花稅的歷史由此開始。

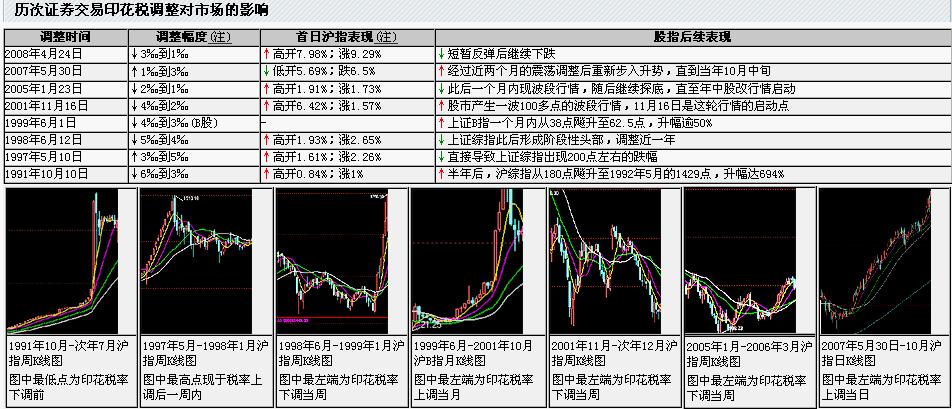

2007年“5-30”至2008年4月23日的稅率:證券買賣雙方分別按3‰的稅率征收;基金和債券不徵印花稅。中央與地方分配比例分別為97%、3%。從2008年4月24號起,印花稅率,由3‰調整為1‰。2008年9月19日起,對股票交易印花稅政策進行調整,由現行雙邊征收改為向出讓方單邊征收。

1988年8月,國務院公佈了《中華人民共和國印花稅暫行條例》,於同年10月1日起恢復征收。

一、印花稅的納稅人

中華人民共和國境內書立、領受本條例所列舉憑證的單位和個人,都是印花稅的納稅義務人。具體包括:

1、凡書立購銷、加工承攬、建設工程承包、財產租賃、貨物運輸、倉庫保管、借款、財產保險、技術合同或者具有合同性質憑證的,以立合同人為印花稅的納稅人。

2、凡書立產權轉移書據的,以立據人為印花稅納稅人。

3、建立營業帳薄的,以立帳薄人為印花稅的納稅人。

4、凡領受權利許可證的,以領受人為印花稅的納稅人。

二、印花稅的徵稅對象

現行印花稅只對印花稅條例列舉的憑證徵稅具體有五類:經濟合同,產權轉移書據,營業賬簿,權利、許可證照和經財政部確定徵稅的其他憑證。

三、印花稅的計稅依據

印花稅根據不同徵稅項目,分別實行從價計徵和從量計徵兩種征收方式。

(一)從價計稅情況下計稅依據的確定。1、各類經濟合同,以合同上記載的金額、收入或費用為計稅依據;2、產權轉移書據以書據中所載的金額為計稅依據;3、記載資金的營業賬簿,以實收資本和資本公積兩項合計的金額為計稅依據。

(二)從量計稅情況下計稅依據的確定。實行從量計稅的其他營業賬簿和權利、許可證照,以計稅數量為計稅依據。

四、印花稅的稅率

1購銷合同

包括供應、預購、採購、購銷結合及協作、調劑 、補償、易貨等合同按購銷金額萬分之三貼花

包括加工、定作、修繕、修理、印刷、廣告 、測繪、測試等合同按加工或承攬收入萬分之五貼花

包括勘察、設計合同,按收取費用萬分之五貼花

包括建築、安裝工程承包合同,按承包金額萬分之三貼花

包括租賃房屋、船舶、飛機、機動車輛、機 械、器具、設備等按租賃金額千分之一貼花。稅額不足一元的按一元貼花

包括民用航空、鐵路運輸、海上運輸、內河 運輸、公路運輸和聯運合同按運輸費用萬分之五貼花,單據作為合同使用的,按合同貼花

7倉儲保管合同

包括倉儲、保管合同,按倉儲保管費用千分之一貼花,倉單或棧單作為合同使用的,按合同貼花

8借款合同

銀行及其他金融組織和借款人(不包括銀行同業拆借)所簽訂的借款合同

按借款金額萬分之零點五貼花,單據作為合同使用的,按合同貼花

按投保金額萬分之零點三貼花,單據作為合同使用的,按合同貼花

10技術合同

包括技術開發、轉讓、咨詢、服務等合同

按所載金額萬分之三貼花

11產權轉移書據

包括財產所有權和版權、商標專用權、專 利權、專有技術使用權等轉移書據,按所載金額萬分之五貼花

12營業帳簿 生產經營用帳冊

記載資金的帳簿,按固定資產原值與自有流動資金總額萬分之五貼花。其他帳簿按件貼花五元

13權利、許可證照

包括政府部門發給的房屋產權證、工商 營業執照、商標註冊證、專利證、土地使用證,按件貼花五元

五、應納稅額的計算

按比例稅率計算應納稅額的方法 應納稅額=計稅金額×適用稅率

按定額稅率計算應納稅額的方法 應納稅額=憑證數量×單位稅額

印花稅的納稅環節應當在書立或領受時貼花。印花稅一般實行就地納稅。

七、印花稅的繳納方法

印花稅實行由納稅人根據規定自行計算應納稅額,購買並一次貼足印花稅票(以下簡稱 貼花)的繳納辦法。

為簡化貼花手續,應納稅額較大或者貼花次數頻繁的,納稅人可向稅務機關提出申請,採取以繳款書代替貼花或者按期彙總繳納的辦法。

八、印花稅票

印花稅票是繳納印花稅的完稅憑證,由國家稅務總局負責監製。其票面金額以人民幣為單位,分為壹角、貳角、伍角、壹元、貳元、伍元、拾元、伍拾元、壹佰元9種。印花稅票為有價證券。

印花稅票可以委托單位或個人代售,並由稅務機關付給5%的手續費,支付來源從實徵印花稅款中提取。

九、印花稅的稅收優惠

已繳納印花稅的憑證的副本或者抄本;

財產所有人將財產贈給政府、社會福利單位、學校所立的書據;

國家指定的收購部門與村民委員會、農民個人書立的農副產品收購合同;無息、貼息貸款合同;

外國政府或者國際金融組織向我國政府及國家金融機構提供優惠貸款所書立的合同。

對商店、門市部的零星加工修理業務開具的修理單,不貼印花。

對房地產管理部門與個人訂立的租房合同,凡用於生活居住的,暫免貼印花;

對鐵路、公路、航運、水路承運快件行李、包裹開具的托運單據,暫免貼印花。

對鐵路、公路、航運、水路承運快件行李、包裹開具的托運單據,暫免貼印花。

企業與主管部門等簽訂的租賃承包經營合同,不屬於財產租賃合同,不應貼花。

十、印花稅的違章處理

稅人有下列行為之一的,由稅務機關根據情節輕重,予以處罰:

1、在應納稅憑證上未貼或者少貼印花稅票的,稅務機關除責令其補貼印花稅票外,可處以應補貼印花稅票金額3~5倍的罰款;

2、對未按規定註銷或畫銷已貼用的印花稅票的,稅務機關可處以未註銷或者畫銷印花稅票金額1~3倍的罰款;

3、納稅人把已貼用的印花稅票揭下重用的,稅務機關可處以重用印花稅票金額5倍或者2000元以上10000元以下的罰款。

4、偽造印花稅票的,由稅務機關提請司法機關依法追究刑事責任。

想出這個稅種的人好聰明啊~~膜拜之~~