銀行資產管理

出自 MBA智库百科(https://wiki.mbalib.com/)

銀行資產管理(Bank Asset Management)

目錄 |

銀行處理信貸資金營運中各種經濟關係、建立完善的運轉機制所涉及的基本原則、標準、組織方式和管理方法的總和。又稱銀行貸款管理、銀行資金運用管理。

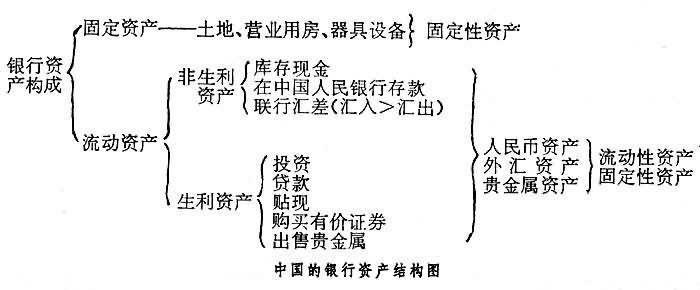

資產業務是資金運用的業務。銀行的資產業務,是把銀行自身及借入的貨幣資金運用出去,以避免折本,爭取盈利的財產及貨幣債權。中國的銀行資產結構如下圖。

包括銀行資產結構的調整、貸款種類的設置、貸款原則的確定、貸款及投資方法的選擇、貸款利率的制定、資產的評估、資產風險的處置、本金和利息的回收、貸款和投資等計劃的編製執行,等等。

1929~1933年世界經濟危機之後,西方國家貨幣管理當局和商業銀行十分註意銀行的資產管理,政府通過立法明確規定資產管理的內容和標準。以美國為例,商業銀行資產管理的主要內容是:

①對商業銀行貸款比例的限制:a.信用貸款的比例限制,對某一客戶的信用貸款不得超過銀行全部資產的0.9~1.05%;b.抵押貸款的比例限制,包括動產抵押貸款、不動產抵押貸款和對證券貸款的限制;c.對附屬機構貸款的比例限制;d.對內部借貸的限制。

②對商業銀行貸款地區分佈的管理。包括為機構所在地優先提供金融服務的原則,向金融管理機構報告為所在地提供資金滿足需要程度的情況,聯邦金融機構要對金融機構為所在地提供的金融服務質量作出評價。

③對銀行在貸款業務中與客戶關係的管理:a.貸款合同管理,如信用貸款合同(包括信用貸款原則、信用貸款條件、財務公佈制度違約條款)、抵押貸款合同(包括抵押貸款總則抵押品的選擇抵押貸款條件、財務公佈制度、抵押權益);b.維護借貸雙方權益的其他法律規定,如財務及經營信息必須真實的原則、貸款公平分配不受歧視的原則、禁止向客戶提出不合理的信貸附加條件的原則

④對商業銀行其他資產業務的管理包括對商業銀行投資活動、承兌業務、信用證業務、信托業務的管理。

⑤對商業銀行註冊及註冊資本的管理和設立分支機構的管理。特別是對商業銀行資產的數量和質量,按風險類別和風險等級用法律規定了考核比例或期限標準。

1979年以前,中國的銀行資產業務比較單一,主要是各項貸款及黃金外匯儲備等項。因而資產管理主要是貸款管理,包含兩個層次:即銀行信貸與財政資金、企業資金的綜合平衡管理,銀行自身的資產業務管理。

信貸資金的綜合平衡管理,主要是正確處理信貸資金同財政資金的配合協調關係。中國的工商企業絕大多數是國營企業,國家財政和銀行分別對企業提供資金,銀行貸款的增減及投入方向同財政資金的安排分配有密切關係。銀行信貸資金管理的首要任務是促使財政信貸資金的協調配合,避免財政資金和信貸資金、流動資金和固定資金相互擠占和挪用。從50年代開始,在全國總資金的管理上,國家確定了財政資金與信貸資金的分口管理、分別使用、綜合平衡的原則,並規定了固定資金歸財政,流動資金歸銀行;企業定額內流動資金由財政撥付,超定額流動資金由銀行貸款;以後又發展到無償資金歸財政,有償資金歸銀行;長期性資金歸財政,短期性資金歸銀行等管理原則。

信貸資金與財政資金的平衡銜接方式,1979年以前採用過三種具體方式:

①財政每年從預算中對銀行直接增撥信貸基金,以補充銀行的長期信貸資金來源;

②降低銀行上繳財政利潤的比例,用財政少收銀行多留的方式來增加銀行自有資金的積累;

③財政直接對企業撥足定額內流動資金,減輕企業對銀行信貸資金的需求壓力。

1979年以後,由於國民收入分配格局的調整,財政已無力對銀行增撥信貸資金,而且銀行以統管流動資金、參與固定資產投資領域的貸款、提高利潤上繳比例和有條件地允許財政透支和財政借款的方式,承擔了原來由財政負責的籌資任務。到80年代末,財政資金和信貸資金只在總量上相互協調,在使用中分別管理,而長短期資金與有償無償資金的界限已不復存在。在信貸資金自身的比例關係方面,1979年以前主要是對各項貸款分別規定貸款限額,分級分項進行指標管理,如劃分工業貸款、商業貸款、農業貸款、結算貸款等等,劃分的貸款項目50年代比較細,以後逐漸合併,各項指標之間調劑的餘地不斷加大,到80年代逐漸形成了貸款總規模與信貸資金雙線控制的辦法,即對按年度核定全國及各地區的信貸資金規模,在不突破總規模的條件下,由當地銀行根據可能支配的實際資金貸款能力,對不同類別企業發放貸款,但對固定資產的貸款規定了指令性的控制指標。這種銀行信貸管理方式有了較大的靈活性,放寬了貸款領域,為滿足國民經濟中多種不同的貸款需求創造了條件,有利於發展多種產業,全面振興國民經濟;弊端在於巨集觀調控的難度加大,資金結構失調,產業趨同化的問題比較嚴重,資金分散,效益下降。

銀行貸款的組織管理從50年代初吸收了蘇聯的做法,長期實行按計劃貸款、與物資運動相結合、按期歸還的“三原則”。三原則包含著反映客觀經濟規律的合理內核,但也存在忽視市場、忽視價值規律的弊端。形成了按指令性生產計劃貸款,按產值計劃、進貨計劃和庫存計劃貸款的資金供給制,造成了信貸資金的大量積壓和浪費。1979年以來,對信貸三原則進行了補充和發展,提出了區別對待、擇優扶植、以銷定貸、差別利率、有保有壓、重點傾斜等貸款原則,在嚴格控制貸款規模的前提下,制定不同時期的貸款方針,確定貸款投向和貸款規模,並開辦瞭如科技貸款、房地產開發貸款、買方信貸、賣方信貸、抵租貸款、擔保貸款、技術改造貸款、固定資產貸款、銀團貸款、股本貸款、外匯貸款、票據貼現、個體經濟貸款等30餘個貸款種類,使銀行資產結構趨向多元化。

在銀行企業化經營的改革試點中,一些專業銀行的機構吸收西方商業銀行的資產管理經驗,不斷改革、豐富和創新傳統的銀行貸款管理方式。在80年代後期開始探索的資產管理內容有以下幾方面:

①擴展資產管理的經營原則,突出銀行資產的流動性、安全性和收益性;

②重視資產的風險管理,在對風險資產的評估以及對經營、投資、市場、利率、匯率風險的避險措施方面有了一定的進展;

③推行資產結構的比例管理,開始考核銀行自有資金對風險資產的比例、資金流動性比例、長短期貸款占總資產的比例、收益與資產比例、成本與資產比例以及貸款期限結構、儲備資產結構等方面的管理;

④推廣貸款管理三權分離責任制,使貸款調查、貸款審核和貸款批准由單個信貸員統管,轉化為三個環節相互獨立、相互制約的機制,有利於提高貸款質量;

⑤對貸款項目的跟蹤管理,為保證資產的安全和預期收益,從項目評估、項目開工、技術設備引進、項目竣工投產到項目貸款的本息回收進行系統的跟蹤管理,已取得了明顯成效。