KLR信號分析法

出自 MBA智库百科(https://wiki.mbalib.com/)

KLR信號分析法(KLR signal analysis)

目錄 |

KLR信號分析法於1997年由該模型是Kaminsky、Lizondo和Reinhart於1998年創立並經過Kaminsky(1999)的完善。

KLR信號分析法的理論基礎是研究經濟周期轉折的信號理論,其核心思想是首先通過研究貨幣危機發生的原因來確定哪些經濟變數可以用於貨幣危機的預測,然後運用歷史上的數據進行統計分析,確定與貨幣危機有顯著聯繫的變數,以此作為貨幣危機發生的先行指標。然後為每一個選定的先行指標根據其歷史數據確定一個安全閾值。當某個指標的閾值在某個時點或某段時間被突破,就意味著該指標發出了一個危機信號;危機信號發出越多,表示某一個國家在未來一段時間內爆發危機的可能性就越大。閾值是使噪音——信號比率(即錯誤信號與正確信號之比值)最小的臨界值。

其預測步驟為:

首先,通過研究貨幣危機發生的原因來確定哪些變數可以用於貨幣危機的預測;

其次,運用歷史數據進行統計分析,確定與貨幣危機的發生有顯著聯繫的變數,以此作為貨幣危機發生的先行指標,並計算出該指標對危機發生進行預測的臨界值。

一旦一國經濟中相對應的指標變動超過了臨界值,那麼就可以認為在24個月內將發生貨幣危機。在此基礎上,他們採用1970—1995年發生於 15個發展中國家和5個發達國家的月度數據確定貨幣危機發生的臨界值。利用這些先行指標與相對應的臨界值建立一個有效的貨幣危機預警體系。一個預警指標在一定的歷史時期內,有一個時間序列數據,根據這個時間序列數據可以估計它的累積概率分佈,臨界值就是某一個累積概率,當指標取值所對應的累積概率超過了這個臨界值,就發出一個信號。為了對發生貨幣危機信號的指標進行綜合考慮,模型在單個指標的基礎上提出了4個預測危機的合成指標。

第一個綜合指標,採用簡單加總法。

第二個綜合指標稍微複雜一些,採用弱勢和強勢兩種信號,對於強勢信號乘以2,而對於弱勢信號乘以 1。

第三個綜合指標則是一段時期內的信號累加,Kaminsky將時期定為8個月,也就是8個時期。

第四個綜合指標為加權平均,權數是干擾-信號比率的倒數。

總的說來,就預測準確性而言,四個合成指標比單一指標表現更好。就銀行危機與貨幣危機預測而言,各個指標在預測銀行危機的表現均沒有預測貨幣危機表現好。

他們還根據準確發出信號的概率、信號出現先於危機發生的時間長短、危機前信號出現的持續性等指標,對危機預測的成效與實際危機發生的序列等進行擬合度檢驗,結果發現對預測貨幣危機表現最好的先行指標是:產出水平、實際匯率對長期趨勢的偏離、股票市場價格、廣義貨幣與外匯儲備的比率等等。其中第四個合成指標是預警能力最強的指標。

當預警指標超出閾值,發出將來一段時間內將要發生危機的信號,這段將來特定的時間就稱為信號區間,KLR信號分析法設定的信號區間是24個月。KLR信號分析法的關鍵在於信號的識別,而信號識別的關鍵又在於閾值的設定。對於每個選定的先行指標,其表現都可歸納為表1。

| 危機在24個月內發生 | 危機不在24個月內發生 | |

| 發出信號 | A | B |

| 未發出信號 | C | D |

表中A表示指標預測到將會發生危機且在其後的24個月內確實發生危機的月份;B表示指標預測到將會發生危機,但其後24個月並沒有發生危機的月份數;C表示指標預測不會發生危機,而其後24個月內卻發生了危機的月份數;D表示指標預測不會發生危機,A而其後24個月也確實沒有發生危機的月份數。 表示指標以出有效信號的概率,

表示指標以出有效信號的概率, 表示指標發出失效(噪音)信號的概率,定義

表示指標發出失效(噪音)信號的概率,定義 為噪音與信號的比率,使這一比率達到最小就可以得到每個指標的最佳閾值。

為噪音與信號的比率,使這一比率達到最小就可以得到每個指標的最佳閾值。

Kaminsky等(1998)通過對25份關於20世紀50-90年代中期發生於發達國家與發展中國家貨幣危機的研究成果的比較,從中確定出與危機發生有較大關聯度的變數,並將其視 為貨幣危機的先行指標。由於那些研究成果在變數的選擇與衡量、數據的時間、計量技術上都存在很大差異,他們最終得出如下結論:

第一,有效的貨幣危機預警系統應當包括一套廣泛的指標。這是因為投機衝擊發生前,國內經濟問題常常是多方面的,有時還伴隨著政治方面的問題;

第二,在獲得充分統計支持的情況下,可作為貨幣危機先行指標的變數變動表現為國際儲備下降、本幣匯率高估、信貸擴張、持續通貨膨脹、貿易賬戶惡化、實際增長率放緩、貨幣供給增長速度上升、財政赤字擴大等;

第三,通過實證分析,該模型認為對外債務、經常項目賬戶基本上不能用於危機預測。Kaminsky(1998)認為項目賬戶不能作為先行指標的原因是它的信息已被反映在匯率中,而實際匯率在絕大部分研究結果中都具有很強的預測能力;

第四,一些政治性、制度性變數對危機也有一定的預測能力。

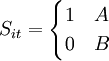

Kaminsky等選擇的指標具體包括:國際儲備、進口、出口、貿易條件、實際匯率對一般趨勢的偏離、國際和國內實際的存款利率差別、“過剩” 的實際M1的差額、M2的乘數、國內信貸對GDP的比率、實際存款利率、名義借款利率和存款利率之比、商業銀行存款、廣義貨幣與國際儲備的比率、產出指數和股票指數等l5個指標。為了將指標發出危機信號進行綜合考慮,他們設計了4個複合指標。其中最簡單且經常使用的是第一個複合指標,它是將各個預警指標發出的信號數簡單加總。假設共有 個預警指標,第i個指標在第t期發出信號與否用Sit表示,則第一個複合指標可表示為:

個預警指標,第i個指標在第t期發出信號與否用Sit表示,則第一個複合指標可表示為:

其中:

而另外3個複合指標分別考慮了指標分佈不均衡、指標時間延續性以及指標不同權重,這雖然往往使得它們比第一個複合指標預警效果更好些,但也會使危機預測變得更為複雜。

Kaminsky等在1998年通過對25份 20世紀50至90年代發生於發達國家與發展中國家貨幣危機的研究成果的比較,得出了主要結論:預測貨幣危機的有效指標包括出口、實際匯率對一般趨勢的偏離、廣義貨幣對外匯儲備的比例、產出和股票價格,而國內外實際存款利率的差別、借款利率和貸款利率的差別、進口、銀行存款等指標並不具備有效預測的能力。

實證表明,用KLR模型來預測東南亞貨幣危機,泰國發生危機的可能性超過了40%,馬來西亞超過了30%,印度尼西亞為25%~28%,南韓為 20%~ 33%。這表明KLR模型比以往的預警模型的準確性要高得多。

該模型的最大優點在於:

KLR信號分析法選取的是一種先導指標體系,信號一般在貨幣危機發生前一到兩年內發出,因此便於貨幣管理當局提前應對,是一種真正的預警機制。同時預警系統指標選取原則是“信號一噪音”比最小也確保了指標選擇的穩健性,而直接觀察信號是否突破閾值並收集突破信號的多寡就能判斷危機是否發生使得模型簡便實用,易於實際應用。

儘管KLR信號分析法作了一些開創性的研究,但是也存在一些不足。

(1)用於預測的先行指標有限,這會影響判斷的準確性。Kaminsky、Lizondo、Rein—hart等利用發展中國家和工業化國家在20世紀50年代早期到90年代中期其中25年的數據,希望能從潛在的預警金融危機的先行指標中找出預警效果最佳者,但沒有研究出一個明確的答案。他們的結論是一個有效的預警系統應包含廣泛的指標,Kaminsky曾經指出:“由於危機發生往往是由眾多因素交織在一起引發的,因此在我們沒有搞清其內在機理之前,包含儘可能多的有效指標應成為預警系統設計的一個基本原則。”

(2)指標帶有明顯的傾向性。Kaminsky、Lizondo、Reinhart等選取的指標大多集中在外匯儲備、信貸增長與實際匯率等方面,同時把外債指標放棄掉,使得該模型的指標體系有失偏頗,影響了模型的有效性。

KLR信號分析法的案例分析[1]

- 案例:房地產危機預警機制

- 一、我國房地產中潛在的風險

美國房地產金融機構在市場繁榮時期放鬆了貸款條件,一些貸款機構向信用程度較差和收入不高的借款人提供貸款,即次級抵押貸款。隨著美國住房市場的高速繁榮,次級抵押貸款市場也迅速發展,甚至在通常情況下一些被認為不具備償還能力的借款人也獲得了購房貸款,造成了過度借貸,當房價降溫時就產生了還款困難,從而引發了危機。

在我國,個人按揭貸款的貸款額是個人每月按揭貸款的還款額不得超過個人家庭月可支配收入的50%,由此出現了用假收人證明、假工資證明等虛假文件到銀行進行按揭貸款的現象。在房地產很熱的時候,銀行為了其自身的短期效益,降低了個人申請按揭房貸的“門檻”,使得貸款者基本上沒有信用等級可分;房地產業和金融業緊密相聯繫,由於個人住房貸款的資金主要用於住房投資或進入股市,一旦房價下降或者貸款人投資失敗,就會對這部分的銀行信貸產生衝擊。

- 二、預警機制的建立

通過對預警機制的各種模型的優缺點的比較和實際應用的可能,同時基於房地產業的風險主要來自金融業、資本市場完全開放後的投機衝擊及人們對未來前景的預期,本文采用KLR模型對房地產預警機制進行研究。

- 預警指標的選取

- 1.預警指標的確立

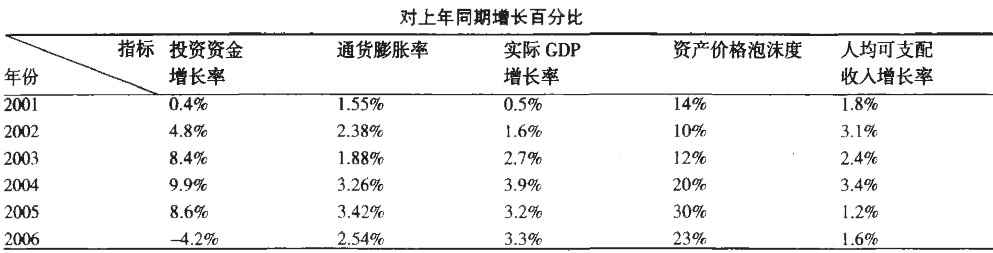

在預警機制的指標體系中,根據房地產業的自身情況,本文選取了6個指標,即:投資資金增長率、相對通貨膨脹率、實際GDP增長率、人均可支配收入增長率、自籌資金/投資總額、資產價格泡沫度(資產價格在持續兩年內每年的增長率)。

- 2.閾值的確定

閾值是使干擾信號比率最小化的指標取值,其確定的總體原則是:將會發生危機而沒能發出預報的概率與發出錯誤預報的概率相等時的數據作為閾值。根據國際上的規定,相對通貨膨脹率的閾值為2%,資產價格泡沫度為20%,投資資金增長率和實際GDP增長率應視不同的國家而定。

- 3.房地產危機預警指標的檢驗

- 1)以美國房地產市場為例選取數據

- 2)對數據的分析

從上表中可以看出,自2004年開始,美國的房價的漲幅已超過20%,其房地產市場出現了嚴重的泡沫;通貨膨脹率也超過了閾值2%。美國遭受“9·11”事件後,美國政府為了推動其疲軟的經濟,為了減少借貸成本、增加人們的消費、減少失業以及降低通貨膨脹的壓力,採取了連續降息的政策,這對推動第三產業的發展提供了有利的市場條件,但由於市場環境的過度寬鬆,信貸行業、評級機構“門檻”的降低,致使次貸危機爆發。

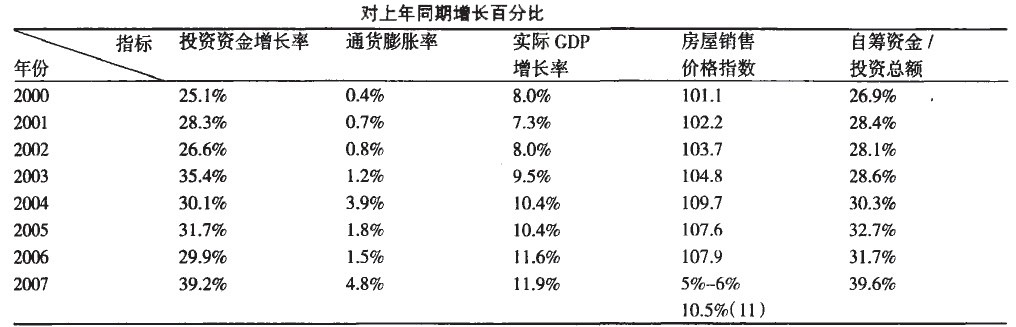

- 4.我國房地產的情況

- 1)數據的選取

- 2)對數據的分析

8%長期被視為中國GDP增長的“底線”水平,上表中可以看出,自2002年開始,我國實際GDP增長率均在9%以上,且在國際中衡量房地產開發投資增長快慢的指標是房地產投資額增長率/GDP增長率,一般應該不超過2倍哺.我國的這個比率自2000年都超過了3倍,說明我國房地產投資增長過快,但是在資金來源里的自有資金的比重過小,負債占到總投資的6到7成,銀行貸款占22%到27%,一旦房價下降就會對銀行業產生衝擊,這就是房地產業的金融風險。從房價來看,我國的房地產業未形成泡沫,但北京、上海、深圳的房價上漲過快過高,超過了閾值20%,形成了泡沫。

- 三、KLR信號法的不足及改進之處

實證表明,KLR模型比以往的預警模型的準確性要高,而且其揭示了危機發生的根源,為各國政府對經濟進行監督管理以預防危機的發生提供了思路,但也存在一些不足:

- (一)在指標選取方面

由於金融危機的發生往往是由眾多因素交織在一起引發的,而該方法主要是以巨集觀經濟環境為背景,並沒有考慮到政治事件與一些外生事件對金融危機爆發的影響。

房地產業受國家產業政策的影響較大。國家產業政策的變化直接影響著房地產商品需求結構的變化,對房地產業的興衰起著決定作用。市場供應量、市場實際購買力、市場價格是反映供需狀況的動態指標,隨時間的變化而變化,其具有不確定性。容易引發由於供給與需求之間的不平衡所造成的市場供需風險。在實際中我們都無法獲得反映金融機構的月度數據,所以該方法並不能表明引發金融危機的長遠因素。

- (二)在閾值的確定方面

指數該模型在用單一指標進行判斷的時候,都要確定閾值,當指標超過閾值時,就發出了預警信號,且閾值的確定只考慮了定性分析而沒有充分利用定量分析,因此要求出準確的閾值是很困難的,從而通過指標與閡值的比較來判斷危機是否會發生出錯的概率會增大。由於指標與危機之間的關係是一個漸變的過程,隨著指標值與閡值的逐漸靠近,危機發生的可能性就會增大,而不能僅僅依靠指標值是否超出閾值來判斷危機是否會發生。

預警指標的建立是一項複雜的T程,應該對不同的行業採用不同的預警指標體系,從而對原有的模型作進一步的完善,使其不僅能做出巨集觀經濟上的預測也能具體到經濟的微觀層面的預測。

- ↑ 劉一霖.房地產危機預警機制——基於KLR信號法的研究.經濟研究導刊.2009年8期總第46期