FR概率模型

出自 MBA智库百科(https://wiki.mbalib.com/)

概率模型(Probit Model)

目錄 |

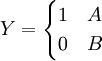

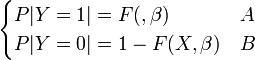

1997年,Frankel和Rose以100個發展中國家在1971—1992年這段時間發生的貨幣危機為樣本,以各個國家的年度數據為樣本資料,建立了可以估計貨幣危機發生可能性的概率模型。FR模型將貨幣危機定義為貨幣貶值至少25%,並至少超出上年貶值率的10%。其研究對象不包括貨幣當局通過賣出外匯儲備或提高利率成功擊退投機供給的情況。Frankel和Rose認為,貨幣危機有多種因素引發,其中選擇的變數有:GDP的增長率、國外的利率、國內信貸增長率、政府預算赤字占GDP的比率和經濟開放程度等等。如果用Y表示貨幣危機這一離散變數,用X表示貨幣危機的各種引發因素的向量,β代表X所對應的參數向量,那麼就可以用引發因素X的聯合概率分佈來衡量貨幣危機發生的概率,A表示貨幣危機發生,B表示貨幣危機未發生。用公式表示為:

Frankel和Rose運用數據指標對貨幣危機發生的概率進行了最大對數似然估算。結論是:當產出增長緩慢,國內信貸增長較快,國外利率較高,外國直接投資占總債務的比例較低時,貨幣危機發生的概率增加。另外,研究結果說明外匯儲備水平較低和實際匯率升值對預期危機有一定的作用。

FR模型的優點是:因為其研究思路是通過對一系列前述指標的樣本數據進行最大對數似然估計,以確定各個引發因素的參數值。從而根據估計出來的參數建立用於外推估計某個國家在未來某一年發生貨幣危機的可能性的大小。所以,模型構建簡單,數據取得容易,方法較為成熟,應用較為廣泛。

為了衡量FR概率模型對預測1997年東南亞貨幣危機的效果,1998年Andrew Bery和Catherine Pattilo對模型的準確度進行了驗證。該模型預測泰國在 1997年發生貨幣危機的概率不到10%,而預測墨西哥、阿根廷發生貨幣危機的概率分別為18%和8%,這與事實嚴重不符。這就說明FR模型在預測的準確度方面還存在一定缺陷。缺陷主要有三:

第一,“三重估計”在客觀上限制了模型的準確性。在建立模型時,存在雙重估計:一是必須要估計多因素、多參數條件下的聯合概率分佈,二是必須計算各參數的估計值。另外,在預測過程中,還必須估計某一外推年度的各個引發因素的取值。多次的估計導致了信息的過度使用,增加了偏差,降低了準確性。

第二,模型沒有考慮國家之間的差異性。一是它在定義貨幣危機發生與否的標準上沒有考慮到各個國家之間的差異。二是它在確定引發因素、樣本數據方面對各個國家一視同仁,沒有區分。

第三,FR模型的樣本數據採用的是年度數據,數據很難達到“大數定律”的要求,客觀上限制了FR概率模型的實用性。