銀行承兌匯票

出自 MBA智库百科(https://wiki.mbalib.com/)

銀行承兌匯票(Bank's Acceptance Bill)

目錄 |

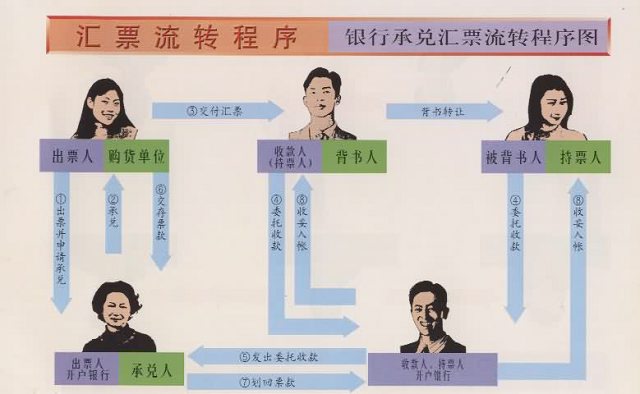

銀行承兌匯票是由在承兌銀行開立存款賬戶的存款人出票,向開戶銀行申請並經銀行審查同意承兌的,保證在指定日期無條件支付確定的金額給收款人或持票人的票據。對出票人簽發的商業匯票進行承兌是銀行基於對出票人資信的認可而給予的信用支持。我國的銀行承兌匯票每張票面金額最高為1000萬元(實務中遇到過票面金額為1億元)。銀行承兌匯票按票面金額向承兌申請人收取萬分之五的手續費,不足10元的按10元計。承兌期限最長不超過6個月。承兌申請人在銀行承兌匯票到期未付款的,按規定計收逾期罰息。

銀行承兌匯票的出票人具備的條件

(1)在承兌銀行開立存款帳戶的法人以及其他組織;

(2)與承兌銀行具有真實的委托付款關係;

(4)有足夠的支付能力,良好的結算記錄和結算信譽。

(5)與銀行信貸關係良好,無貸款逾期記錄。

(6)能提供相應的擔保,或按要求存入一定比例的保證金。

1、對於賣方來說,對現有或新的客戶提供遠期付款方式,可以增加銷售額,提高市場競爭力。

2、對於買方來說,利用遠期付款,以有限的資本購進更多貨物,最大限度地減少對營運資金的占用與需求,有利於擴大生產規模。

3、相對於貸款融資可以明顯降低財務費用。

適用於銀行承兌匯票的公司

適用於具有真實貿易背景的、有延期付款需求的各類國有企業、民營企業、醫療衛生、機關學校等單位。

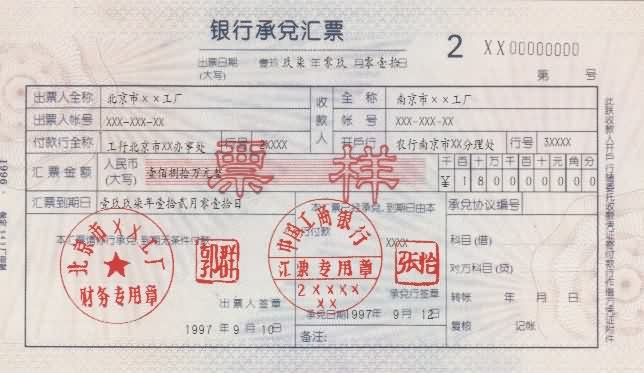

- 銀行承兌匯票票樣

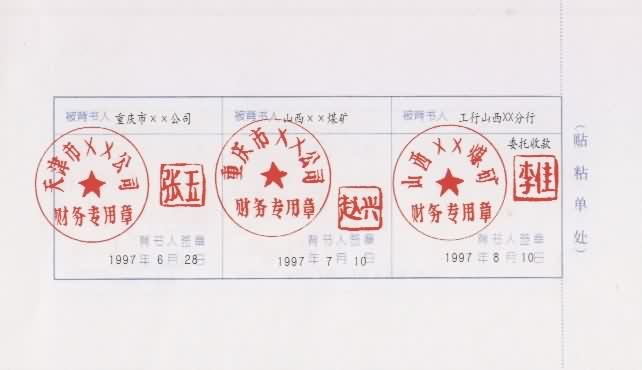

- 銀行承兌匯票轉讓背書

銀行承兌匯票包買是指銀行根據包買申請人(持票人)的申請,無追索權買入其持有的、由符合同業授信管理規定銀行承兌的、以人民幣計價的遠期銀行匯票的一種授信業務。

適用於銀行承兌匯票包買的公司

1、存在改善財務狀況需求的大型集團客戶,尤其是各級國資委監管的大型國有企業。

2、財務制度較為嚴格,希望降低票據應收風險的企業,主要是大型外商投資企業。

銀行承兌匯票包買的優點

1、買方的最終付款風險轉由銀行承擔,在基礎交易真實合法的基礎上,銀行對已支付的貼現款項無追索權。

2、賣方遠期應收票據變為即期的現金收入,財務狀況得到實質改善。

3、賣方資金周轉率提高,便利資金周轉。

銀行承兌匯票中的票據行為

銀行承兌匯票是由出票人簽發的,由銀行承兌的,委托付款人在指定日期無條件支付確定的金額給收款人或者持票人的票據。

銀行承兌匯票的出票人必須具備下列條件:

(一)在承兌銀行開立存款帳戶的法人以及其它組織;

(二)與承兌銀行具有真實的委托付款關係;

(三)資信狀況良好,具有支付匯票金額的可靠資金來源。

簽發銀行承兌匯票必須記載下列事項:

(一)表明“銀行承兌匯票”的字樣;

(二)無條件支付的委托;

(三)確定的金額;

(四)付款人名稱;

(五)收款人名稱;

(六)出票日期;

(七)出票人簽章。

欠缺記載上述規定事項之一的,銀行承兌匯票無效。銀行承兌匯票應由在承兌銀行開立存款帳戶的存款人簽發。

“銀行承兌匯票”字樣是匯票文句。在實務中,它是印刷在匯票的正面上方,出票人無需另行記載。

無條件支付委托是支付文句。在實務中,它也是印刷在銀行承兌匯票的正面,通常以“本匯票於到期日付款”、“本匯票請予以承兌於到期日付款”等類似文句來表示,出票人無需另行記載。

確定的金額要求匯票上記載的出票金額必須確定,並且只能以金錢為標的,記載的匯票金額必須按《支付結算辦法》附件一的規定來書寫。出票金額大寫必須與小寫金額一致,兩者不一致的,票據無效。出票金額不得更改,更改的匯票無效。

付款人是銀行承兌匯票的出票人在匯票上記載的委托其支付匯票金額的銀行,付款人並非因出票人的支付委托即成為當然的票據債務人,而是必須經其承兌。在匯票承兌之前的付款人為出票人,在承兌之後的承兌銀行就是付款人,是銀行承兌匯票的主債務人。

收款人是匯票上記載的受領匯票金額的最初票據權利人。收款人名稱不得更改,更改的銀行承兌匯票無效。

出票日期必須按照《支付結算辦法》附件一的規定書寫。出票日期不得更改,更改的銀行承兌匯票無效。

出票人在匯票上註明"不得轉讓"字樣的匯票喪失流通性,其後手不得再轉讓。

銀行承兌匯票出票人必須簽章,簽章必須清楚。

出票人將簽發好的銀行承兌匯票交給收款人後,出票行為即告完成。 提示承兌是指持票人向付款人出示匯票,並要求付款人承諾付款的行為。所謂提示即持票人向付款人現實地出示匯票,以行使或保全其票據權利的行為。

提示承兌是匯票中特有的票據行為。

銀行承兌匯票可以在出票時向付款人提示承兌後使用,也可以在出票後先使用再向付款人提示承兌。

持票人向付款人提示承兌時,必須向付款人出示匯票,否則付款人可予以拒絕。並且這種拒絕不具有拒絕承兌的效力,持票人不得以此為由,向其前手行使追索權。

見票即付的匯票無需提示承兌。

定日付款或者出票後定期付款的商業匯票,持票人應當在匯票到期日前向付款人提示承兌。

見票後定期付款的匯票,持票人應當自出票日起1個月內向付款人提示承兌。

匯票未按照規定期限提示承兌的,持票人喪失對其前手的追索權。

承兌是指匯票付款人承諾在匯票到期日支付匯票金額的票據行為。承兌是匯票中特有的一種票據行為。

銀行承兌匯票的付款人接到出票人或持票人向其提示承兌的匯票時,應當向出票人或持票人簽發收到匯票的回單,記載匯票提示承兌日期並簽章。付款人應當自收到提示承兌的匯票之日起3日內承兌或者拒絕承兌。付款人拒絕承兌的,必須出具拒絕承兌的證明。

承兌是一種附屬票據行為,它以出票行為的成立為前提,承兌行為必須在有效的匯票上進行才能生效;承兌是匯票付款人做出的,表示其於到期日支付匯票金額的票據行為;承兌是一種要式法律行為,必須依據票據法的規定作成並交付,才能生效;承兌是持票人行使票據權利的一個重要程式,持票人只有在付款人作出承兌後,其付款請求權才能得以確定。

商業匯票的承兌銀行,必須具備下列條件:

(一)與出票人具有真實的委托付款關係;

(二)具有支付匯票金額的可靠資金;

(三)內部管理完善,經其法人授權的銀行審定。

銀行承兌匯票的出票人或持票人向銀行提示承兌時,銀行的信貸部門負責按有關規定和審批程式,對出票人的資格、資信、購銷合同和匯票記載的內容進行認真審查,必要時可由出票人提供擔保。符合規定和承兌條件的,與出票人簽訂承兌協議。

付款人承兌商業匯票,應當在匯票正面記載“承兌”字樣和承兌日期並簽章,見票後定期付款的匯票,應在承兌時記載付款日期。在實務中,銀行承兌匯票的承兌文句(即“承兌”字樣)已經印在匯票的正面,如“本匯票已經承兌到期無條件付款”、“本匯票已經承兌,到期日由本行付款”等,無須承兌人另行記載,承兌人只需在承兌人簽章處簽章併在承兌日期欄填明承兌日期即可。

銀行承兌匯票的承兌銀行,應按票面金額向出票人收取萬分之五的手續費。

付款人承兌商業匯票,不得附有條件。承兌附有條件的,視為拒絕承兌。

提示付款是指票據的持票人在票據的付款期限內向票據付款人提示票據,要求票據付款人償付票據金額的行為。

銀行承兌匯票的持票人應當自匯票到期日起十日內向付款人提示付款。

持票人應當在提示付款期限內通過開戶銀行委托收款或直接向付款人提示付款。對異地委托收款的,持票人應匡算郵程,提前通過開戶銀行委托收款。持票人超過提示付款期限提示付款的,持票人的開戶銀行不予受理。

通過委托收款銀行或者通過票據交換系統向付款人提示付款的,視同持票人提示付款,其提示付款日期以持票人向開戶銀行提交票據日為準。

銀行承兌匯票的持票人超過規定的提示付款期限提示付款的,喪失對其前手的追索權。

持票人未按照上述規定期限提示付款的,在作出說明後,仍可以向承兌人請求付款,承兌人或者付款人仍應當繼續對持票人承擔付款責任。

付款是指票據付款人在持票人提示付款時按票據上的記載事項向持票人支付票據金額的行為。

付款是支付票據金額的行為,並且只以支付票據上記載的金額為限,如果是給付實物或者其他有價證券,都不構成票據的付款;付款是消滅票據關係的行為,票據一經付款,票據關係得以消滅,票據上的一切債務人均解除其票據責任。

銀行承兌匯票的付款期限,最長不得超過6個月。定日付款的匯票付款期限自出票日起計算,併在匯票上記載具體的到期日;出票後定期付款的匯票付款期限自出票日起按月計算,併在匯票上記載;見票後定期付款的匯票付款期限,自承兌或絕拒承兌日起按月計算,併在匯票上記載。持票人依照《票據法》規定提示付款的,付款人應當在見票當日足額付款。

票據債務人對下列情況的持票人可以拒絕付款:

(一)對不履行約定義務的與自己有直接債權債務關係的持票人;

(二)以欺詐、偷盜或者脅迫等手段取得票據的持票人;

(三)對明知有欺詐、偷盜或者脅迫等情形,出於惡意取得票據的持票人;

(四)明知債務人與出票人或者持票人的前手之間存在抗辯事由而取得票據的持票人;

(五)因重大過失取得不符合《票據法》規定的票據的持票人;

(六)對取得背書不連續票據的持票人;

(七)符合《票據法》規定的其他抗辯事由。

票據債務人對下列情況不得拒絕付款:

(一)與出票人之間有抗辯事由;

(二)與持票人的前手之間有抗辯事由。

銀行承兌匯票的出票人應於匯票到期前將票款足額交存其開戶銀行。承兌銀行應在匯票到期日或到期日後的見票當日支付票款。

承兌銀行存在合法抗辯事項拒絕支付的,應自接到商業匯票的次日起3日內,作成拒絕證明,連同銀行承兌匯票郵寄持票人開戶銀行轉交持票人。

銀行承兌銀行的出票人於匯票到期日未能足額交存票款的,承兌銀行除憑票向持票無條件支付票款外,對出票人尚未支付的匯票金額按照每天萬分之五計收利息。

持票人委托的收款銀行的責任,限於按照匯票上記載事項將匯票金額轉入持票人帳戶。付款人委托的付款銀行的責任,限於按照匯票上記載事項從付款人帳戶支付匯票金額。

持票人獲得付款的,應當在匯票上簽收,並將匯票交給付款人。持票人委托銀行收款的,受委托的銀行將代收的匯票金額轉帳收入持票人帳戶,視同簽收。

匯票金額為外幣的,按照付款日的市場匯價,以人民幣支付。但匯票當事人對匯票支付的貨幣種類另有約定的,從其約定。

付款人及其代理付款人付款時,應當審查匯票背書的連續,並審查提示付款人的合法身份證明或者有效證件。付款人及其代理付款人以惡意或者有重大過失付款的,應當自行承擔責任。

對定日付款、出票後定期付款或者見票後定期付款的匯票,付款人在到期日前付款的,由付款人自行承擔所產生的責任。

付款人依法足額付款後,全體匯票債務人的責任解除。

追索是指票據持票人在依照票據法的規定請求付款人承兌或者付款而被拒絕後向他的前手(出票人、背書人、保證人、承兌人以及其它票據債務人)要求償還票據金額、利息和相關費用的行為。

追索權的行使必須在票據法規定的期限內,並且只有在獲得拒絕證明時才能行使。

銀行承兌匯票到期被拒絕付款的,持票人可以行使追索權。

持票人行使追索權時,應當提供被拒絕承兌或者被拒絕付款的有關證明。持票人不能出示拒絕證明、退票理由書或者未按照規定期限提供其他合法證明的,喪失對其前手的追索權。但是,承兌人或者付款人仍應當對持票人承擔責任。

拒絕證明應當包括下列事項:

(一)被拒絕承兌、付款的票據種類及其主要記載事項;

(二)拒絕承兌、付款的事實依據和法律依據;

(三)拒絕承兌、付款的時間;

(四)拒絕承兌人、拒絕付款人的簽章。

退票理由書應當包括下列事項:

(一)所退票據種類;

(二)退票的事實依據和法律依據;

(三)退票時間;

(四)退票人簽章。

其他證明是指:

(一)醫院或者有關單位出具的承兌人、付款人死亡證明;

(二)司法機關出具的承兌人、付款人逃匿的證明;

(三)公證機關出具的具有拒絕證明效力的文書。

持票人應當自收到被拒絕承兌或者被拒絕付款的有關證明之日起3日內,將被拒絕事由書面通知其前手;其前手應當自收到通知之日起3日內書面通知其再前手。持票人也可以同時向各匯票債務人發出書面通知。

未按照前款規定期限通知的,持票人仍可以行使追索權。因延期通知給其前手或者出票人造成損失的,由沒有按照規定期限通知的匯票當事人,承擔對該損失的賠償責任,但是所賠償的金額以匯票金額為限。

在規定期限內將通知按照法定地址或者約定的地址郵寄的,視為已經發出通知。

持票人可以不按照票據債務人的先後順序,對其中任何一人、數人或者全體行使追索權。持票人對票據債務人中的一人或者數人已經進行追索的,對其他票據債務人仍可行使追索權,被追索人清償債務後,與持票人享有同一權利。

行使追索權的追索人獲得清償時或行使再追索權的被追索人獲得清償時,應當交出票據和有關拒絕證明,並出具所收到利息和費用的收據。 背書是指在票據背面或者粘單上記載有關事項並簽章的票據行為。銀行承兌匯票的持票人將票據權利轉讓給他人或者將一定的票據權利授予他人行使時就必須以背書的形式來進行。

背書是一種票據行為,是票據權利轉移的重要方式。

背書從按目的可以分為兩類:一是轉讓背書,即以轉讓票據權利為目的的背書,二是非轉讓背書,即以設立委托收款或票據質押為目的的背書。

商業匯票均可以背書轉讓,背書人以背書轉讓匯票後,即承擔保證其後手付款的責任。背書人在匯票得不到付款時,應當向持票人清償:

(一)被拒絕付款的匯票金額;

(二)匯票金額自到期日或者提示付款日起至清償日止,按照中國人民銀行規定的利率計算的利息;

(三)取得有關拒絕證明和發出通知書的費用。

背書是一種要式形為,背書必須記載下列事項:

(一)被背書人名稱;

(二)背書人簽章。

未記載上述事項之一的,背書無效。

背書時應當記載背書日期,未記載背書日期的,視為在匯票到期日前背書。

背書記載"委托收款"字樣,被背書人有權利代背書人行使被委托的匯票權利。但是,被背書人不得再以背書轉讓匯票權利。

匯票可以設定質押。質押時應當以背書記載"質押"字樣。被背書人依法實現其質權時,可以行使匯票權利。

票據出票人在票據正面記載"不得轉讓"字樣的,票據不得轉讓(喪失流通性)。其直接後手再背書轉讓的,出票人對其直接後手的被背書人不承擔保證責任,對被背書人提示付款或委托收款的票據,銀行不予以受理。

票據背書人在票據背書人欄記載"不得轉讓"字樣的,其後手再背書轉讓的,記載"不得轉讓"字樣的背書人對其後手的被背書人不承擔保證責任。

銀行本票僅限於在其票據交換區域內背書轉讓。

背書不得附有條件。背書時附有條件的,所附條件不具有票據上的效力。將匯票的一部分轉讓的背書或者將匯票金額分別轉讓給二人以上的背書背書無效。

匯票被拒絕付款或超過提示付款期限的,不得再背書轉讓,背書轉讓的,背書人應當承擔票據責任。

背書應當記載在票據的背面或者粘單上,而不得記載在票據的正面。背書欄不敷背書的,可以使用統一格式的粘單,粘附於票據憑證上規定的粘接處。粘單上的第一記載人,應當在票據和粘單粘貼處簽章。如果背書記載在票據的正面,背書無效。因為背書記載在票據正面,將無法確定背書人的簽章究竟是背書行為,還是承兌行為,還是保證行為,因而也不能確認該簽章的效力。

銀行承兌匯票的債務可以由保證人承擔保證責任。保證人必須由票債務人以外的其他人擔當。保證人對合法取得銀行承兌匯票的持票人所享有的銀行承兌匯票權利,承擔保證責任,但是,被保證人的債務因銀行承兌匯票記載事項欠缺而無效的除外。被保證的銀行承兌匯票,保證人應當與被保證人對持票人承擔連帶責任。銀行承兌匯票到期後得不到付款的,持票人有權向保證人請求付款,保證人應當足額付款。

保證人應當在銀行承兌匯票或者粘單上記載下列事項:

(一)表明"保證"的字樣;

(二)保證人名稱和住所;

(三)被保證人的名稱;

(四)保證日期;

(五)保證人簽章。

其中,第(一)項、第(五)為保證行為的必須記載事項,保證人在銀行承兌匯票或者粘單上未記載上列第(二)項的,以保證人的營業場所、住所或者經常居住地為保證人住所。保證人在銀行承兌匯票或者粘單上未記載上列第(三)項的,以出票人或承兌人為被保證人。保證人在銀行承兌匯票或者粘單上未記載前條第(四)項的,出票日期為保證日期。

保證不得附有條件;附有條件的,所附條件不影響對銀行承兌匯票的保證責任。

保證人為二人以上的,保證人之間承擔連帶責任。保證人清償銀行承兌匯票債務後,可以行使持票人對被保證人及其前手的追索權。

收到客戶給我們的銀行承兌匯票的相關賬務處理

- 1.收到銀行承兌匯票應根據承兌匯票複印件做如下分錄:

借:應收票據-**單位(出票人)

貸:應收賬款/預收賬款-**單位(我們的客戶即前一手)

借:銀行存款-**銀行

財務費用-利息支出(貼現息)

貸:應收票據-**單位(出票人)

- 3.銀行承兌匯票背書轉讓給供貨商應根據供貨商蓋財務專用章的收據及承兌匯票複印件做如下分錄:

借:預付賬款-**單位(供貨商)

貸:應收票據-**單位(出票人)

- 4.銀行承兌匯票背書轉讓給客戶應根據客戶蓋財務專用章的收據及承兌匯票複印件做如下分錄:

借:預收賬款/應收賬款-**單位(客戶)

貸:應收票據-**單位(出票人)

- 5.銀行承兌匯票到期收款應根據銀行的收款回單及承兌匯票複印件做如下分錄:

借:銀行存款-**銀行

貸:應收票據-**單位(出票人)

借:其他貨幣資金-**銀行保證金

貸:銀行存款-**銀行

- 2.開出銀行承兌匯票我們應根據承兌匯票複印件及供貨商蓋財務專用章的收據做如下分錄:

借:預付賬款-**單位(供貨商)

貸:應付票據-**單位(供貨商)

- 3.銀行承兌匯票到期付款應根據銀行的付款憑證做如下分錄:

借:應付票據-**單位

貸:銀行存款-**銀行

其他貨幣資金-**銀行保證金

本条目由以下用户参与贡献

Angle Roh,村姑,Vulture,Jj zyp,山林,sky,Oval,Lolo,Zfj3000,Kane0135,Dan,Try hp,85625,鲈鱼,Yixi,Tears~,泡芙小姐,Happy_Hou,KAER,连晓雾,可恨密码记不住,Mis铭,苏青荇.評論(共19條)

請問:貼現申請人持交易對手的母公司開具的銀行承兌匯票到貼現人(銀行)申請貼現,能辦理嗎?將來承兌有沒有風險?

銀行承兌已到期收款單位法人犯罪被抓怎麼辦

新強投資幫忙,專業提供銀行承兌匯票貼現,電查實查均可,一手帶行,當場查詢,立即打款,速度快,安全便捷,百萬內小票見票付款,價格低,讓您提高資金使用效率,實現資金快速周轉

銀行承兌匯票被背不規範,情況說明怎麼寫?

由於財務人員的疏忽,導致被背書人書寫不清晰。但此背書關係真實有效,如因上述問題產生的經濟糾紛,均由我公司承擔。

銀行承兌匯票被背書人出現錯誤如何寫申請糾正

需要被背書人和上一家。兩家同時開證明,

新強投資幫忙,專業提供銀行承兌匯票貼現,電查實查均可,一手帶行,當場查詢,立即打款,速度快,安全便捷,百萬內小票見票付款,價格低,讓您提高資金使用效率,實現資金快速周轉

百萬收費多少

謝謝!