黃金租賃業務

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

黃金租賃業務是一種新的融資形式,也稱作為借金還金業務,是指在銀行對公司的授信額度內,符合條件規定的法人客戶從銀行租賃出黃金,按照合同約定支付一定租賃費用,到期日前公司再把黃金實物歸還給銀行的一項業務

銀行對黃金租賃業務的服務對象主要是兩類企業:一類是生產黃金企業;一類是加工黃金企業生產黃金企業可以在預期金價將要下跌的時候,把未來將要生產的黃金提前予以銷售,再通過向銀行租賃黃金,在市場上進行變現以獲得所需資金,用於生產經營與投資,將來再用生產的黃金予以歸還加工黃金企業通過黃金租賃業務,可以在滿足生產周轉所需黃金的同時,規避金價波動對企業成本所帶來的的衝擊,降低企業的財務風險與市場風險

黃金租賃業務的影響[1]

銀行實施黃金租賃業務,不但使銀行的業務品種得到豐富、銀行金融類產品的結構得到完善、信貸業務得到創新,而且還有利於銀行向黃金產金、用金企業提供更為全而且到位的服務,同時可以幫助銀行獲得黃金租賃的溢價收益

企業開展黃金租賃業務:第一,通過融通資金,解決了資金短缺問題,可以滿足企業資金融資的剛性需求;第二,可以規避金價波動對企業所帶來的成本衝擊,降低企業財務風險;第三,符合成本收益原則,以較低的黃金租賃率代替較高的流動資金借貸率;第四,手續簡便,業務辦理方便快捷,使企業所需資金實際到位

黃金租賃業務的運作方式[1]

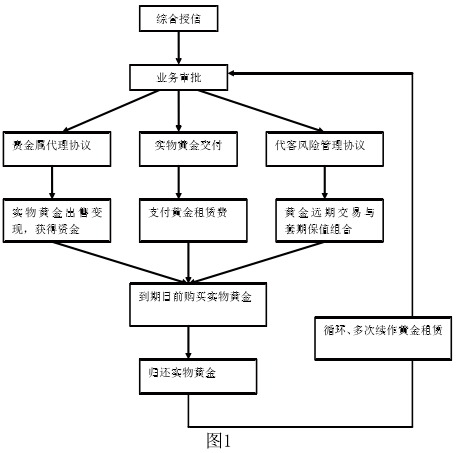

由於黃金租賃業務是一種新型資源配置業務,它集傳統的資本運作業務與融資業務於一身,同時還涵蓋了租賃、遠期交易、代理實務黃金等多個業務環節,其基本的運作方式如下圖所示:

通過上述圖示,可以看出企業通常在做黃金租賃業務時,為了避免到期黃金歸還時金價上漲帶來的風險,同時為了享受到人民幣升值帶來的匯兌收益,所採用的基本運作方式是將黃金租賃與黃金遠期套期保值組合進行,即分成兩步走:

(1)企業在開始進行黃金租賃拿到實物黃金後,在交易市場上變現實物黃金獲取資金的同時,與銀行以關元續做方式簽訂遠期黃金買入交易,以此來鎖定黃金價格;

(2)企業在黃金租賃業務到期時,在交易市場上買入實物黃金的同時,結束在期貨市場中的遠期黃金買入交易,到期歸還銀行實物黃金

其原理如下:

企業實際黃金租賃融資成本率=固定融資成本費率+變動融資成本費率;

固定融資成本率=黃金租賃率+黃金代理交易率;

浮動融資成本率=(到期日購買實物黃金價格一期初日賣出實物黃金價格)/期初日賣出實物黃金價格×100%;

期初日賣出實物黃金價格=期初日國內黃金價格=期初日國際黃金市場的實物黃金價格×期初人民幣即期匯率÷31.1035(1金盎司≈31.1035克黃金,下同);

到期日購買實物黃金價格=在期貨市場上買入的國際黃金遠期價格×到期人民幣即期匯率÷31.1035

綜合上述公式,可得出:

變動融資成本率=[(期貨市場上買入的國際黃金遠期價格×到期人民幣即期匯率/期初國際黃金市場實物黃金價格×期初人民幣即期匯率)-1]×100%;

企業實際黃金租賃融資成本率=黃金租賃率+黃金代理交易率+[(期貨市場上買入的國際黃金遠期價格×到期人民幣即期匯率/期初國際黃金市場實物黃金價格×期初人民幣即期匯率)一1]×100%

從上述公式可知,其中黃金租賃費率、黃金代理交易費率、期貨市場上買入的國際黃金遠期價格、期初日國際黃金市場實物黃金價格、期初日人民幣即期匯率均為在黃金租賃業務開始時的已知不變數,那麼企業實際黃金租賃融資成本率的高低就取決於到期人民幣即期匯率。那麼,在人民幣不斷升值的今天,企業通過黃金租賃業務,既可以以較低的融資成本融得資金,又可以享受到人民幣升值帶來的收益。

黃金租賃業務的案例[1]

某企業於2012年8月20日向銀行申請辦理500公斤黃金租賃業務,合同約定租賃黃金的型號為AU99.95,租賃年費率為5.1%,租賃價格為322元/克(租賃費=5000OOO×322×5.1%=8211000元),5月21日通過上海黃金交易所將實物黃金全部變現,實際成交均價為333元/克,共融資16650萬元(500公斤×333元/克)同時當日,銀行報給企業的國際黃金期貨市場中的黃金價格為1643關元/盎司。上海黃金交易所收取的代理交易手續費為人民幣74925元(按照0.45‰的比例提取,即為166500000×0.45‰)銀行收取的交易手續費為人民幣149850元(按照0.9‰的比例提取,即為166500000×0.9‰)2013年8月20日,租賃期滿,企業在上海黃金交易所購買500公斤(500公斤黃金=16075金衡盎司)黃金歸還給銀行,總價為17200萬元(500公斤×344元/克)此筆交易上海黃金交易所收取的代理交易手續費為人民幣77400元(按照0.45‰的比例提取,即為172000000×0.45‰)銀行收取的交易手續費為人民幣154800元(按照0.9‰的比例提取,即為172000000×0.9‰)

企業購買黃金實物的當天,銀行給企業報價AU99.95黃金的國際市場現貨價格為1728關元/盎司,當天人民幣對關元的匯率為6.21企業取得價差收益為人民幣8485188元(16075×(1728-1643)×6.21)

企業的融資成本計算如下:

(1)融資總費用(含銀行交易手續費)=租賃費+代理交易費=8211000+74925+149850+77400+154800=8667975元

(2)融資總收益=8485188-(172000000-166500000)=2985188元。

(3)若當時的銀行貸款基準利率為6%,

融資成本=融資總費用(含銀行交易手續費)一融資總收益=8667975-2985188=5682787;

融資利率=融資成本÷取得融資資金=5682787÷166500000×100%=3.41%;

降低利率=銀行貸款基準利率一融資利率=6%-3.41%=2.59%;

節約財務費用=取得融資資金×降低利率=166500000×2.59%=4312350元。

銀行推出黃金租賃業務的目的[2]

- 1.盤活黃金。

銀行開展黃金租賃業務,為銀行開闢了一條新的業務渠道。黃金租賃業務集傳統資本運作業務和融資業務功能於一身,是一種全新的資源優化配置方式。同時由於其涵蓋了租賃、遠期交易及代理等多個環節,組合業務還具備單一的資金運作業務和融資業務都無法企及的功能。

- 2.開闢中間業務。

黃金租賃業務屬於銀行租賃中問業務,不受貸款規模限制,從而為銀行開闢了一條新的生財之道。且由於企業擁有黃金在租賃期問的處置權,即銀行在將黃金租賃給企業後,企業即可將所得黃金在市場上予以出售,這相當於銀行給企業提供了問接的融資服務。又由於黃金租賃的客戶群主要是選擇黃金生產企業和黃金使用企業,因而這一含有融資服務的中問業務很受它們的歡迎。

- 3.獲得黃金租賃的溢價收益。

銀行開展黃金租賃業務,可使黃金不斷增值。國內商業銀行從外資銀行或央行租賃黃金的成本較低,年息一般只有2.5%-3.5%左右,如果銀行將自己的黃金資產用來出租的話,成本更低。而銀行將黃金租賃給企業則按5%的租賃費率或參照基準貸款利率收取租賃費,所以黃金租賃業務對銀行來說收益較高。

- 4.創新金融業務,提升銀行競爭力。

黃金租賃業務是銀行信貸業務的又一全面創新,進一步完善了銀行金融類產品結構,開拓了中問業務創收新渠道,實現了銀企雙贏,同時也提升了銀行的市場競爭力和產品知名度。

企業選擇黃金租賃業務的原因[2]

- 1.融通資金,解決資金短缺問題。

由於央行不斷提高銀行存款準備金率,導致貸款規模緊張,且利率不斷上漲,資金成本上升,在這種情況卜,黃金租賃業務為企業提供了新的融資渠道,能滿足企業融資的剛性需求。

- 2.符合成本收益原則,成本較低。

從實踐來看,黃金租賃業務成本較低,客戶只需承擔較低的黃金租賃費用和代理買賣費用,加之國際市場黃金以美元計價,企業還可坐享人民幣升值帶來的融資成本降低之利。

- 3.手續簡便,辦理業務比較容易。

黃金租賃業務作為銀行的一項新產品,在銀行內部的審批流程上開闢了綠色通道,在資源配置上也給予重點關註。資金到位速度相對於傳統的信貸業務要快,因而成為企業的優選。

黃金租賃業務中需要註意的問題[1]

現行的會計準則和會計制度尚未對黃金租賃業務中的會計處理作出明確規定,導致其會計在進行帳務處理時,主觀隨意性較大,不利於企業的會計信息披露例如:企業對從銀行租賃黃金變現所取得的融資資金,有的作為“交易性金融負債”,有的作為“其他應付款”;企業支付的黃金租賃費,有的作為“財務費用”,有的作為“投資收益”或者“公允價值變動損益”等。口前主流的會計處理意見主要有兩種:一種是參考普通租賃業務將黃金租賃作為一種融資手段,帳務處理參照《企業會計準則第21號——租賃》的規定;另一種是參考金融工具業務將黃金租賃作為一種投資工具,賬務處理參照《企業會計準則第22號——金融工具確認和計量》、《企業會計準則第24號——套期保值》等的規定。

- 2.匯率浮動的影響

匯率的影響主要在兩個方而:(1)黃金租賃業務在人民幣不斷升值的背景下,可以產生很好的匯兌收益,但在匯率波動較小的情況下,也會帶來一定的風險導致匯兌損失,需謹慎考慮;(2)美元在國內口前還受外匯管理局監管,而黃金租賃業務屬於非資本性項下的融資方式,因此企業只能用於付匯,而不能直接結匯。

- 3.國內外黃金價差的波動

在運作原理的介紹中,假定期初賣出實物黃金價格與期初國內黃金價格相等,同時,等於期初國際黃金市場實物黃金價格X期初人民幣即期匯率÷31.1035(1金盎司≈31.1035克黃金),所得出的結論是黃金租賃融資成本費率的高低就取決於到期人民幣即期匯率但在現實背景下,在整個黃金租賃業務存續期間,國內外黃金價差是經常波動的,是一個變數,這也就導致企業在計算黃金租賃融資成本時的不確定性

- 4.國內市場金價的變動所帶來的不穩定性

由於金價是即時變化的,而與銀行簽訂黃金租賃合同到執行合同到最終在上海黃金交易所進行變現,實際成交價格有可能高於或低於合同中的黃金租賃價格,這對融資成本來講也存在一定程度的風險。