類家族企業

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

類家族企業是剝去私人控股外殼的由同一個或若幹存在關聯關係的企業控制的企業群,並非所有這樣的企業群都是“類家族企業”,但有證據表明大股東利用控制權牟取私利並損害廣大中小股東利益的情形不能被排除在外。[1]

中國特定的經濟、社會背景,產生了特殊類型的企業形態—類家族企業。即使它不是一種世界現象,但至少在目前階段,它是一種值得關註的中國現象。通過建立金字塔型的股權結構,類家族企業把“控制權收益”方便地收入囊中。

類家族企業的特殊性[2]

對於家族企業我們並不陌生。無論在歐洲還是在亞洲,家族式企業都是重要的企業模式。據克林·蓋爾西克等(1998)的研究,最保守的估計也認為由家庭所有或經營的企業在全世界企業中占65%一80%。世界500強中40%是由家庭所有或經營。而在中國,改革開放以來,家族企業如雨後春筍般地發展起來,可以預料,家族企業將越來越多。

歷史上,較早地對家族企業做出過研究的學者是艾爾弗雷德·錢德勒,他給家族企業所下的定義是:“企業創始者及其最親密的合伙人(和家族)一直掌有大部分股權,他們與經理人員維持緊密的私人關係,且保留高階層管理的主要決策權,特別是在有關財務政策、資源分配和高層人員的選拔方面。這種現代工商企業可稱之為企業家式或家族式的企業”。

與家族企業不同,“類家族企業”是一個全新的概念,目前人們尚不能在認識上取得一致。而且,當我們嘗試著來接受這一概念的時候,我們確實發現,那些使用過這一概念的人沒有給我們一個清晰的回答:什麼是“類家族企業”?它與家族企業的區別是什麼?它又與非家族企業(即公眾公司)存在哪些不同?

在當前我國的經濟生活中,無論是在產權結構上還是在管理模式上,帶有家族特征或家族痕跡的非家族企業的確大量存在。例如,近幾年興起的很多“系”,如“德隆系”、“格林柯爾系”等都是這樣。但是,當我們認真地來思考和回答上面的問題的時候,確實讓我們遇到了一些困難。

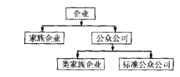

類家族企業作為一種獨立的企業群體,即使它可以與家族企業、公眾公司在外延上有交叉,它也必須在內涵上既不同於家族企業,又不同於一般意義上的公眾公司。從類家族企業在企業譜系中的位置(參圖l)上看,類家族企業隸屬於公眾公司的範疇,但又不同於一般意義上的公眾公司,它是一種特殊的企業組織形態,是公眾公司在我國特殊背景下、特殊行為過程—體制轉軌和企業改製的產物。因此,在世界範圍內,類家族企業還不能算作普遍現象。

類家族企業區別於家族企業的特征是:第一,它不具備家族企業那樣的“血緣關係”,而是以“資本”為紐帶把不同企業聯繫到了一起;第二,類家族企業中存在一個或長或短的、結構性延伸的“控制鏈條”,這個鏈條的末端一般都能追溯到終極所有人(或終極控制人)。

類家族企業區別於一般公眾公司的地方不僅在於它的家族化的行為方式—企業裙帶主義、家長式領導或控制等,更在於它對被控制企業和中小股東利益的肆意侵害。

目前,關於類家族企業的研究還十分有限,在這些有限的研究中,存在著籠統地把所有帶有家族治理色彩或家族管理特征的企業統稱為類家族企業的情況。當然,在許多場合,類家族企業與家族企業的關係並非始終都是徑渭分明的,它們的區別常常變得模糊,邊界也不復清晰。

類家族企業的行為特征[2]

在“類家族企業”中,控制股東—終極控制者實現了對企業群的控制,利用控制權進行財富掠奪、牟取私利,損害被控制企業和中小股東利益。

(一)控制權角逐與類家族企業的持股結構

在類家族企業中,控制性股東可通過金字塔持股方式通過較小的現金流權獲得足夠的控制權,進而使得對中小股東利益的損害比分散股權型和一般意義上的股權集中型的企業更嚴重。

1.類家族企業控制權實現方式

企業的股權結構既可以是企業行為的一種結果,又可以是影響企業行為的因素。在類家族企業中,控制權角逐是它最突出的行為特征之一。LaPorta,玩p-ez一de一Silanes,&Shleifer(1999)和Claessen等(2000)都證實許多國家的控股股東採用金字塔控股結構、交叉持股或優先表決權,產生了其控制權與現金流量請求權偏離的現象。

而且,有研究表明,在投資者保護程度較弱的情況下,終極控制人更傾向於使用金字塔結構實現對規模較大企業的控制,但該種控制結構將導致下層企業價值的降低,並且加劇控制權與現金流權的分離。

2金字塔型持股結構

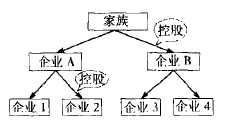

金字塔型持股結構是一種金字塔式的、以縱向控製為特征的層級控股結構,控股家族或個人位於金字塔的頂端,由其控股第一層級企業,再由第一層級企業控制第二層級企業,第二層級企業再控股第三層級企業,依此類推,如圖2所示。

Dyek和Zin邵les(2004)發現,對中小股東權益保護制度越完善,控制性股東獲取控制權收益的成本就越高,控制權收益也越小;相反,控制權收益越大。在金字塔型結構下,由於控制權和現金流權的分離可以使這種控制權收益儘可能擴大,這就在一定程度上“激勵”了一些類家族企業採用金字塔型持股結構。

之所以說這種結構能增加控制權,因為在這種結構下控制權和現金流權產生了分離,控股股東可以通過較小的現金流權實現較大的控制權。以圖2為例:某家族擁有企業A50%的股權,企業A擁有企業2的股權為51%,則該家族通過企業A一企業2的控制鏈條對企業2的控制權為50%(為該鏈條中最小的股權數),而現金流權只是25.05%(50%*51%),即該家族對企業2的實際擁有權只有25.05%卻實現了對該企業50%的控制權。

據稱,MiehaelBaekman在他1999年所出版的“A-sianEelipse:ExposingtheDarkSideofBusinessinAsia”書中解釋了金字塔型持股結構的控制過程:一間家族控股企業位於金字塔的頂端,第二層是擁有貴重資產的企業,第三層包括了集團的上市企業……金字塔的最底層是現金收入及利潤高的上市企業。集團向公眾發售這些企業的股票,並透過多種的內部交易,把底層企業的收益傳到金字塔上層的母企業。另一方面,集團又把一些利潤較少、品質較差的資產從上層利用高價傳到下層。

(二)類家族企業控制權收益的實現

控制權收益是由Grossman和Hart(1988)首次提出的。控制權收益是指控制性股東利用控制權為自己謀得的私人利益,如利用關聯交易將企業的資源轉移至自己的其他企業,為自己企業提供擔保,轉移定價等。因此,控制性股東獲得的控制權收益實質上來源於侵害其他股東尤其是中小股東的利益。

控制權收益的大小受到兩個因素的影響:控制權和現金流權。控制權,也稱投票權,是指股東控制企業的能力,如果股東擁有企業51%的股權或完全控制了董事會,則表明股東的控制權為100%。現金流權也稱所有權(owne鄺hip),是指股東能從企業正常的經營利潤分得的份額,如果股東擁有51%的股權,則表明股東的現金流權為51%。控制權與現金流權之間的差額越大,控制權收益也越大,侵害其他股東利益的動機也越大。

金字塔型持股結構為控制性股東獲取控制權收益提供了最便利的條件。

在金字塔型持股結構下,控制性股東可以通過複式投票權、交叉持股、金字塔結構、多重控股和家族人員擔任經理位置等種種方式實現以較小的現金流權獲得目標企業足夠甚至完全的控制權。

Johnson,LaPorta,LopezdeSilanes和Shleifer(2000)等指出,通過金字塔結構,控制性股東可以通過所形成的金字塔鏈條以資產出售、轉移定價、現金盤剝等內部交易方式實現資源的轉移,謀取控制權的私人收益,形成對中小股東利益的損害。由於以內部交易方式轉移資源的鏈條看上去像一個隧道,源源不斷地把處於金字塔底端的企業的資源輸送到處於金字塔頂端的最終所有者,企業治理文獻把最終所有者利用金字塔結構謀取控制權私人收益的行為稱為隧道行為(tunneling),由此產生的效應稱為隧道效應。控制權和現金流權分離程度越高,這種動機將越強烈。

從國內的情況看,目前中國股市的初級市場特征,尤其是不健全的交易監管機制和中國特有的股權割裂中的未流通股,使得“控制性股東”有可能通過證券市場股價上漲獲取暴利。據《財經》雜誌的報道,顧雛軍的“類家族企業”通過金字塔控股結構和關聯交易進行資產轉移而對小股民剝奪,並最終造成“國有資產流失”。