總收益互換

出自 MBA智库百科(https://wiki.mbalib.com/)

總收益互換(Total return swap)

目錄 |

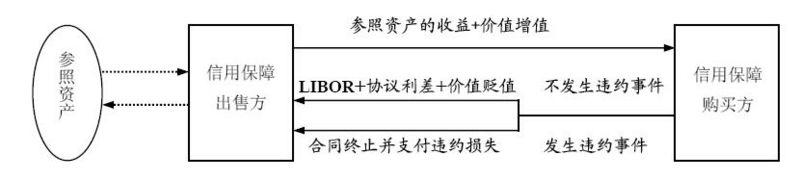

總收益互換是指信用保障的賣方在協議期間將參照資產的總收益轉移給信用保障的買方,總收益可以包括本金、利息、預付費用以及因資產價格的有利變化帶來的資本利得;作為交換,保障買方則承諾向對方交付協議資產增殖的特定比例,通常是LIBOR加一個差額,以及因資產價格不利變化帶來的資本虧損。[1]

總收益互換是按照特定的固定利率或浮動利率互換支付利率的義務。在總收益互換中,信用保險賣方或總收益支付方將從信貸資產或“參照信用資產”處獲得的收益全部轉移給交易對手,即信用保險買方或總收益接受方,而得到一個事先約定的利率回報,該利率可以是浮動利率或者固定利率。總收益互換和信用違約互換最大的區別在於,總收益互換不僅把信用風險轉移出去,而且也將其他風險,如利率風險、匯率風險等也轉移了。如果由於信用事件而使參照信用資產的市場價值下降,那麼信用保險買方就會因信貸資產市場價值的下降而遭受損失。但它在互換合約中所獲得利率收入就有可能大於其支付的總收益,於是兩者的差額便可以被用於沖銷它在信貸市場上的損失。

總收益互換的結構[1]

總收益互換在不使協議資產變現的情況下,實現了信用風險和市場風險的共同轉移,其結構如下圖所示。無論在信用違約互換中,還是在總收益互換中,風險的承擔者都無須增加自己的資產負債表規模,而是作為表外業務加以處理。

圖: 總收益互換

總收益互換的經濟學原理[2]

與信用違約互換不同,總收益互換轉移的是標的資產的信用風險和市場風險。對於總收益收取方而言,其經濟效應與持有此項資產的相當。然而,總收益收取方不需發生購買此項資產(如,債券或貸款)會引發的融資成本以及通常與所有權相關聯的其他成本(如,保管費和公司行為)。總收益收取方從風險敞口的杠桿性質中獲利。總收益互換中的總收益收取方和總收益支付方分別相當於信用違約互換中的保護購買者和保護出售者,也就是說,總收益支付方和保護購買者都尋求風險保護。

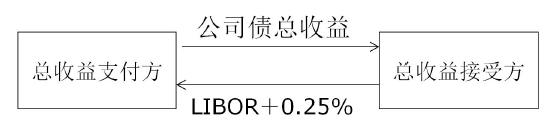

公司債總收益互換[3]

總收益互換的優點[3]

- 節約交易成本

- 等價於買空賣

- 空規避管制

總收益互換的拓展[3]

總收益互換的註意要點[3]

註意:需用保證金控制風險

總收益互換應用分析[4]

在總收益互換中,投資者接受原先屬於銀行的貸款或證券(一般是債券)的全部風險和現金流(包括利息和手續費等),同時支付給銀行一個確定的收益(比如圖3 中所示的LIBOR),一般情況下會在LIBOR基礎上加減一定的息差。與一般互換不同的是,銀行和投資者除了交換在互換期間的現金流之外,在貸款到期或者出現違約時,還要結算貸款或債券的價差,計算公式事先在簽約時確定。如果到期時,貸款或債券的市場價格出現升值,銀行將向投資者支付價差;反之,如果出現減值,則由投資者向銀行支付價差。舉例來說,假設一家銀行以固定的利率15%給予某一企業1億美元的貸款。在貸款的生命周期內,如果該企業的信用風險增加,那麼貸款的市場價值就會下降。在這種情況下,銀行可以同其他金融機構達成一筆交易。在該交易中,銀行以年利率r向作為交易對手的金融機構支付,該年利率r等於貸款承諾的利率。作為回報,銀行每年從該金融機構收到按可變的市場利率支付的利息(比如反映其資金成本的1年期的LIBOR)。在貸款到期的時候,銀行還要同其交易對手結算價差。

很顯然,總收益互換可以對沖信用風險暴露,但是這種互換又使銀行面對著利率風險。如圖3所示,即使基礎貸款的信用風險沒有發生變化,只要LIBOR發生變化,那麼整個總收益互換的現金流也要發生變化。

為了剝離出總收益互換中的利率敏感性因素,需要開發另外一種信用互換合約。這就是信用違約互換,或者可以叫做“純粹的”信用互換。

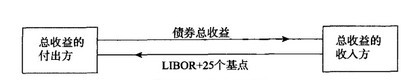

總收益互換舉例[5]

例如,某5年期總收益互換面值為1億美元,收益條款規定互換的一方將某個企業債券的總收益同LIBOR加上25個基點進行互換。這一衍生產品如圖4所示,在券息付出日期,總收益的付出方將價值1億美元的債券所收入的券息付給總收益的收入方,同時總收益的收入方將面值為1億美元而按利率為LIBOR加上25個基點所得出的利息付給總收益的付出方(利息付出方式同通常的利率互換一樣,利率設定日期與券息日相同,但利息付出日要在下一個券息日)。互換合約最後一個支付應該反映債券價值的變化。例如,如果債券在互換期限內價值增長了10%,在5年時付出方需要付出1000萬美元(1億美元的10%);如果債券價格降低了15%,收入方在5年時需要向付出方支付1500萬美元。如果債券違約,總收益互換合約將會中止,但是債券總收益的收入方必須向付出方支付1億美元與違約債券市場價格的差值。

- 圖4

如果在合約到期日雙方應付的現金中均加入本金,我們可以這樣來理解總收益互換:總收益的付出方支付價值為1億美元、券息為5%的企業債券所收入的現金流,而總收益的收入方支付面值為1億美元、券息為LIBOR加上25個基點的債券現金流。如果總收益的付出方已經擁有這種債券,總收益互換可以使其將債券信用風險轉讓給收入方。如果總收益的付出方不擁有債券,那麼總收益互換可以達到賣空這個債券的目的。

總收益互換常常被用做融資工具。以下列舉實例是關於圖4所示的總收益互換合約。總收益的收入方想通過融資來投資1億美元於一個參考實體的債券。收入方會找一個付出方(可能是某個金融機構)並同意進行該總互換。然後付出方買人1億美元的債券。這樣做對於收入方來講與以LIBOR加上25個基點的利息來借款買入債券是一樣的。在總收益互換協議中,付出方在互換期限內仍然擁有債券的所有權,因此對付出方而言這樣做比直接借錢給收人方去買人債券並以債券作為抵押品所面臨的信用風險會小得多。如果收入方違約,付出方不會面臨因抵押品的所有權而可能帶來的法律糾紛。總收益互換與再回購類似,其構造過程是為了降低融資過程中的信用風險。

在總收益互換中,在LIBOR之上的差價是付出方對收入方所承擔信用風險的一種補償。當參考債券價格下跌時,收入方的違約會給付出方帶來損失。因此這一差價既依賴於收人方的信用狀態也依賴於債券發行人的信用狀態,以及收入方和債券發行人之間的違約相關性。

以上所描述的標準交易可以有多種變形。有時在互換的終期因債券價格變化而產生的現金付款可以由資產的實際交割來代替。在這種情況下總收益付出方將在互換的終期以實際債券換回債券的本金。在一些其他情形下,反映債券價格變化的付款期被安排為以某種周期形式進行,而不是只在互換的到期日才有,這樣的互換就與股權互換很類似。

本条目由以下用户参与贡献

Angle Roh,山林,Lolo,Zfj3000,Kane0135,Dan,Cabbage,Moni,Tiffany,泡芙小姐,jane409,林巧玲,连晓雾,Mis铭,李小二,寒曦.評論(共6條)

想請問下麵的總收益互換圖裡的箭頭是不是反了?

不知道呀,試著去找找,都是原圖那意思,補充了廈門大學金融系的課件和一篇文章

想請問下麵的總收益互換圖裡的箭頭是不是反了?

是的,是反了,現在已更正,謝謝您的指正

現在還是反的啊!!

“總收益互換概述”概念和“總收益互換結構圖”全都反了啊! 應該是「信用保障的買方在協議期間將參照資產的總收益轉移給信用保障的賣方」,第三方金融機構時提供信用保障的!銀行是想將有可能有信用風險的資產的風險轉嫁出去!

想請問下麵的總收益互換圖裡的箭頭是不是反了?