總體資產

出自 MBA智库百科(https://wiki.mbalib.com/)

- 總體資產(Overall Assets)

目錄 |

總體資產是指由一組單項資產組成的,具有獲利能力的資產綜合體。典型的整體資產一般是指一個企業,也可以是一個車間、一條生產線或是一組無形資產的綜合體,其確定標準在於是否能單獨地計算其獲利能力。這裡需指出的是,單項可確指資產價值的總和並不等於總體資產的價值。因為總體資產的價值除了包括各單項資產的價值外,還包括不可確指、無法確切計量的資產,如商譽的價值。

總體資產的計價[1]

既然總體資產計價所考慮的是企業作為一個總體資產的生產能力或獲利能力,因此,它就不會像單項資產計價那樣就資產論資產。企業的生產能力或獲利能力不是通過各項資產本身的價值表現出來的,而是通過企業各項資產之間的有機聯繫所體現的價值表現出來的。這種有機聯繫包括各種有形資產以及以人力資產、組織管理資產、知識產權資產和市場資產為內容的無形資產的有效結合。總體資產計價,其實也就是對總體資產的生產能力或獲利能力的價值或價格的判定,或者說是對企業總體價值的判定。

如前所述,總體資產是指具有獨立獲利能力的資產綜合體,一般是指一個企業或一個車間等。將企業的全部資產視為一個有機整體,作為一個計價對象進行計價,目的是向人們提供一個客觀、公正的價值依據及企業的獲利能力信息,以滿足投資者的投資決策需要,滿足企業進入產權交易市場從事交易活動的需求,滿足管理當局的經營決策需求。

總體資產計價的標準取決於其計價的目的。無論是從提供客觀、公正的價值依據角度,還是從提供獲利能力信息的角度,根據信息的使用對象,都應以市場價格作為資產計價的標準。

總體資產計價的方法不同於單項資產計價的方法。單項資產計價的方法是依據有關原始賃證,運用一系列會計程式和方法對有關資產價值的確認、計量、記錄和計算過程。對單項資產的計價是企業內部的會計行為,而總體資產計價則是依據企業現有資產的整體規模,從總體上對企業的生產能力或獲利能力的一種價值制定。嚴格來說,它不是企業內部的會計行為,也不是按照會計的方法和程式來進行的,或者說在很大程度上它依據的不是會計理論,而是經濟理淪,不是採用會計上的方法,而是採用經濟分析的方法,運用有關的數學模型等來計算確定。目前,總體資產計價的基本方法主要有以下3種:

- (1)收益現值法

收益現值法是指通過預測企業未來收益並將其折算成現值,確定企業整體資產價格的計算方法,具體包括年金資本化價格法和分段估演算法。

年金資本化價格法是把企業未來可預測的若幹年內的各年收益進行年金化處理,並以此年金的資本化價格來判定企業總體資產的價值。其具體方法是:先預測未來若幹年內企業收益,並計算其現值之和;然後,求取一個能帶來等額現值的年金,並假定企業從現在至未來無窮遠,每年都能獲得此年金收益,則該年金的資本化價值即為企業總體資產價格。

分段估演算法是將持續經營的企業收益期劃分為兩段。對於前段企業的預期收益採取逐年折現累加的方法;對於後段的企業收益則針對企業具體情況假設它按某一規律變化,並按收益變化規律對後段企業收益進行還原及折現處理。將前後兩段企業收益現值加總得到企業總體資產的價格。

這兩種方法是企業總體資產計價最為直接的方法,也是首選方法,因為企業總體資產計價的直接對象是企業的整體獲利能力,而收益現值法正是以此為標的進行計價的。

收益現值法涉及企業預期收益和折現率等參數,參數取得的難易度是個限制條件。一般來說,採用收益現值法應具備以下條件:①企業的未來收益能夠預測,並能以貨幣尺度來衡量;②與企業獲取未來收益相聯繫的風險能夠預測。

- (2)加和法

加和法是將企業視為一個生產要素的組合體,這個組合體的價值是以各單項可確指資產和不可確指資產的價值的總和來確定的,用公式表示就是:

企業總體資產價值= (各單項可確指資產的價值)+不可確指資產的價值

(各單項可確指資產的價值)+不可確指資產的價值

公式中,各單項可確指資產是指企業所擁有的各單項有形資產和各單項可確指無形資產,而不可確指資產是指企業商譽。顯然,公式中 (各單項可確指資產的價值)即是企業的要素資產價值之和,也是企業的重置成本。

(各單項可確指資產的價值)即是企業的要素資產價值之和,也是企業的重置成本。

- (3)市場比較法

市場比較法是指利用產權市場上與企業相同或相似企業的交易及市場成交價作為參照。通過與被參照企業之間的對比分析,進行必要的差異調整,修正市場交易價格,從而確定企業總體資產價值的一種方法。

這種方法存在的前提條件是有一個高度發達、成熟的產權交易市場。

上述總體資產計價的3種基本方法中,收益現值法是企業總體資產計價的最主要方法,也是首選方法。加和法和市場比較法可以作為企業總體資產計價的輔助方法。當收益現值法所需的參數資料無法搜集或由於其他原因不具備收益現值法計價的條件時,可以用後兩種方法,有時後兩種方法也可作為收益現值法的驗證方法。

對一家企業來說,總體資產計價也就是企業估價。企業估價是包括實業投資和金融資產投資在內的所有投資的核心問題。隨著證券市場的發展和市場交易化活動的增加,估價問題日益重要,對估價的實際需求也日益迫切。目前,以下3種估價方法和技術是最具代表性的:

- (1)威廉—戈登模型(William—Gardon model)

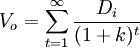

其中:Vo信代表企業價值;Di代表第t期現金股利;k代表預期未來股利的貼現率。

威廉—戈登模型也稱股利貼現模型(DDM模型)。在該模型中,企業的價值似乎直接取決於現金股利而非盈利。儘管如此,比弗(Beaver)將盈利信號作用分為3個連續銜接的過程:當期盈利可以預測未來的盈利;未來盈利信息用於預測未來的股利支付能力;未來股利的折現值決定企業價值。從會計盈利信號作用機理的過程描述可清楚地認識到,股利預期來源於當期的盈利信息。

- (2)米勒—莫迪利安尼模型(Miller—Modigliani model)

該模型的核心就是資本資產定價模型(CAPM)。在完全市場、理性行為、無稅收差異和無風險假設的基礎上,可以推演出:

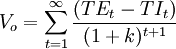

其中:Vo代表企業價值;TEt代表第t期盈利總額;TIt代表第t期投資總額;k代表預期貼現率。

米勒—莫迪利安尼模型也稱MM模型。很明顯,該模型在代數公式上體現了盈利信息對公司估價的決定作用:市場對公司的定價在很大程度上取決於公司獲取盈利的能力。

- (3)奧爾森—費爾森模型(Ohlson-Feltham model)

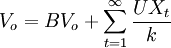

其中:Vo代表企業價值;BVo代表現行資產凈值;UXt代表第t期非正常盈利;k代表預期貼現率。

奧爾森—費爾森模型也稱剩餘收益估價模型。該模型構建了一個以資產凈值信息和(非正常)盈利信息為基礎的企業估價模型。靜態(資產)信息與動態(盈利)信息的成功結合是該模型近年來受到會計學界推崇的根本原因。在該模型中,由於資產凈值一般處於相對穩定狀態,盈利信息在比較(具有相同資產規模)公司市場評估價值方面是起決定作用的。

綜合起來,在上述3個企業估價模型中,盈利是其中起決定作用的變數因數。可見,盈利信息與企業價值評估聯繫緊密。儘管我們知道,設計財務會計並不是用於直接計量一個企業的價值,而是為那些希望預測企業價值的人提供有所幫助的信息。

總體資產的計量目的[2]

對總體資產或一個企業的價值進行計量,其目的主要有三個方面。

- (1)為投資者提供決策所需信息

投資者所選擇的投資對象不是某一項資產,而是一個企業。通過將企業作為一個計量對象併進行價值評價,可以使投資者以及其他信息使用者瞭解企業的獲利能力,為他們提供一個評價企業的客觀的價值依據。

- (2)滿足企業進入產權交易市場的需要

隨著資本市場的發展和日益成熟,企業併購等資本運營也日趨活躍。在企業併購活動中,被併購企業的價格是一個核心問題,購併雙方及其相應市場都對企業的價值評估產生了需求。因此,通過合理、有效的方法來計量企業的價值,從而可滿足企業進人產權交易市場的需要,並推動產權交易市場的發展。

企業管理當局的經營決策必須建立在對企業價值的正確評價上,而企業價值的大小與可持續性發展以及未來風險有著緊密的關係,這是企業管理者所關心的核心問題。因此,涵蓋可持續發展和風險要素的企業價值計量便成為企業管理者的一項十分重要的工作內容。

影響總體資產計量的觀念[2]

總體資產計量的理論與方法有別於單項資產,對於單項資產的計量,不論是成本觀還是價值觀,都可以通過一系列會計程式和方法對有關資產的價值進行確認、計量,因此,單項資產的計量是比較單純的企業會計行為。而總體資產計量是根據企業現有資產的整體規模,對企業的生產能力和獲利能力進行評價,這項工作不是僅僅依靠會計程式和會計方法就能完成的。它所依據的理論,更大程度上應當是經濟理論,所採用的方法也主要採用經濟分析方法,甚至運用一些數學模型。

同時,對於企業價值的形成有著不同的觀念,這些觀念對總體資產計量模式的選擇會產生一定的影響,主要有以下幾種觀念。

- (1)市場價值觀

市場價值觀認為,對企業價值的評估,無論是從企業單項資產的角度還是總體資產的角度,都是衡量企業處於某一時點由市場供求關係決定的一種均衡價格,既不是企業全部資產的賬麵價值,也不是由企業股權的買賣雙方主觀意願所提出的價格。就是說,企業的價值是由市場決定的。

- (2)未來收益折現

觀該觀念認為企業的價值是由企業未來可獲得的收益所決定的,股權轉讓是未來可獲收益的舉前兌現,企業價值的高低取決於企業未來能為股東帶來的收益,確切地說,應當是該收益的折現值決定企業的價值。

- (3)企業資源價值觀

該觀念認為在現代社會中,企業價值最大化是企業經營管理的根本目標,因此,企業中一切能為公司創造財富的東西都被認為是企業全部價值的一部分,其中不僅包括了資本、土地;、勞動、企業家才能等人們所熟知的資源,還包括公司的聲譽、品牌知名度、員工間的融洽關係、特殊才能的員工以及公司的服務網路等由企業員工塑造的企業各種無形資產。

- (4)資本價值觀

計量企業資本價值就是要評價企業所擁有的資本價值或資本可能創造的未來價值。知識經濟時代下,資本形態朝多元化發展,根據資本價值理論,企業資本應當由實物資本、無形資本、人力資本、資源資本所組成。同時,各種資本對企業價值所發揮的作用也在發生變化,從實物資本向無形資本轉移,從顯性資本向隱性資本轉移,從物質資本向人力資本轉移。從表現形態而言,有的可通過會計計量,有的則難以進行會計計量。但後者同樣可以創造價值,而且可以創造更大的價值。