市場時機理論

出自 MBA智库百科(https://wiki.mbalib.com/)

市場時機理論(Market Timing Theory)

目錄 |

隨著我國資本市場的興起和公司外部融資行為的市場化發展,我國公司的融資行為和資本結構正在發生著根本性變化,上市公司普遍存在在股票市場瘋狂“圈錢”的現象,導致了股權融資偏好和資本結構異化等問題。這些現象無法通過傳統資本結構理論得到合理的解釋。學者們一致認為,我國資本市場仍然處於初級發展階段,屬於新興市場,股票價格波動劇烈,政府行政導向與投資者非理性行為對股票市場價格的形成具有很大的影響,出現了證券價格系統性偏離其基本價值的現象。資本市場不完善和行政監管不到位,嚴重影響著我國公司的融資決策活動,公司管理者無法按照傳統資本結構理論選擇融資方式和最優資本結構。20世紀90年代末,隨著行為金融研究的深入發展,國外學者開始從市場參與者的非理性行為視角研究公司的融資活動,提出了一種全新的資本結構理論,即市場時機資本結構理論。所謂市場時機資本結構理論,是指突破傳統資本結構理論的理性人假設和完全套利假設,來研究管理者如何利用股票市場視窗機會選擇融資工具,利用市場上暫時出現的低成本融資優勢,使現有股東價值最大化,並形成長期資本結構的一種理論分析框架。市場時機資本結構理論的提出,為我們解釋公司融資決策行為提供了一個全新的視角。

西方金融學領域對市場時機的關註最早可追溯到Taggart(1977),他在《融資決策模型》一文中指出,“長期債權和股權的市場價值是公司證券發行活動的重要決定因素”。隨後,Marsh(1982)、Mullins(1986)等學者以過去股票市場收益率來表示市場時機因素。而Rajan和Zingales(1995)以及Pagano、Panetta和Zingales(1998)等人則以市值賬面比(market-to-book ratio)來反映市場時機效應。從這一時期的研究成果可以看出,經濟金融學家已經開始關註市場時機對公司融資決策的影響。

2O世紀8O年代以來,隨著大量無法以傳統金融學理論來解釋的金融市場異常現象的出現,以Thaler為代表的經濟學家從認知心理學範疇出發,開始研究人類非完全理性決策行為,併在此基礎上發展了行為經濟學。行為經濟學研究最繁榮的領域就是行為金融學,許多學者將不確定性決策過程中的認知偏差與心理範式應用於公司投資決策和融資決策分析,併在此基礎上發展了行為金融學研究的一個重要分支— — 行為公司金融(behavioral corporate finance)。行為公司金融理論為市場時機理論提供了堅實的理論基礎。Stein(1996)在系統研究非理性市場條件下的理性資本預算問題時,明確地提出了市場時機的概念。Stein認為,當公司股價被市場高估時,理性的管理者會利用股權融資的低成本優勢,通過發行更多的股票進行融資;相反,當公司股價被市場低估時,理性的管理者會通過回購被低估的股票來使公司價值最大化。

Baker和Wurgler(2002)率先系統研究了股票市場時機對資本結構的影響。他們的研究表明,股票市場時機對資本結構具有顯著而又持久的影響,其顯著程度超過了資本結構的其他決定因素,且這種影響可持續1O年之久;企業資本結構是管理者過去根據市場時機進行融資活動的累積結果。

與此同時,Baker和Wurgler(2002)提出了以下兩種股票市場時機模式:首先,股票錯誤定價時機模式。所謂錯誤定價時機模式是指行為公司金融理論所提出的、關於投資者或管理者的一種非理性模式:投資者在情緒高漲時會推動股價上漲,導致股價高估;而在情緒低落時則會推動股價下跌,導致股價低估。當管理者認為股價被高估時,會選擇股票融資,以利用股權融資成本相對較低的優勢;而當管理者認為股價被低估時,則會選擇債權融資(也稱為“債務融資”)或回購股票,以避免股權融資成本過高造成的損失。在此模式下,如果公司沒有實現最優資本結構,管理者隨後也不需要調整公司的資本結構,這樣一來暫時的股價波動卻會對資本結構產生長期影響。Stein(1996)的理論研究證實了這一思想。

其次,信息動態不對稱時機模式。信息不對稱假設認為,管理者比任何其他人都更瞭解投資項目的“真實”價值,每個公司的管理層都樂意向市場宣佈前景光明的投資項目,以此來推高股價,展示自己的優秀業績。因此,投資者不會相信管理者是怎樣說的,從而導致對新股的估價低於沒有信息不對稱問題時的均衡價格。為了降低信息不對稱導致股價低估的程度,管理者總是選擇信息不對稱程度低的時機發行股票。Lucas和McDonald(1990),Korajczyk、Lucas和McDonald(1992)以及Choe,Masulis和Nanda (1993)檢驗了逆向選擇成本隨企業和時間的不同而不同的股票發行時機。Kor~czyk等(1991)研究發現,企業傾向於在信息公開披露之後宣佈股票發行公告,這樣可以降低信息不對稱程度,減小股價的下跌幅度。Bayless和Chaplinsky(1996)發現,股票發行多集中在公告效應較小的時期,這樣的目的也是為了利用股權融資成本較低的優勢。在這些分析模式中,投資者和管理者都是理性的,但隨著信息不對稱程度的變化,管理者可以選擇信息不對稱程度低的市場時機發行股票,從而降低信息不對稱對股票價格的衝擊。

目前關於市場時機對公司融資活動影響的研究主要以實證為主。學者們採用不同的市場時機代理指標,分別研究了市場時機對股權融資、債權融資以及混合融資的不同影響。

Graham和Harvey(2001)的調查數據以及公司融資決策後的股票長期收益表明瞭市場時機的重要性。管理者在股價處於高位時發行股票,處於低位時回購股票,從而實現現有股東利益的最大化。這些結論是無法用傳統的資本結構理論來解釋的。Baker和Wurgler(2000)以1928~1997年間美國市場總體股票數據為樣本進行的研究表明,股票與債券融資中股票發行的份額可以成功預測未來股票市場收益。Baker和Wurgler(2002)。認為這是管理者成功選擇了市場時機的結果。Chen和Zhao研究了美國1971~2001年市值賬面比和收益率對企業融資決策的影響,結果發現市值賬面比較高的公司更偏好股權融資,它們這樣做倒不是為了向下調整企業目標資本結構,而是因為市值賬面比較高的企業可以利用較低的股權融資成本優勢。Hovakimian(2004)在研究目標杠桿率在證券發行和回購中的作用時也發現,市值賬面比和股票收益率對公司股票發行具有重要影響,股票交易是由市場驅動的。市場時機代理指標除了市值賬面比之外,還有熱發市場(hot issue market)、股票收益率(stock return) 以及直接和間接的股權融資成本等。許多學者利用這些變數也得出了同樣的結論。Huang和 Ritter(2005)運用市值賬面比的滯後值、IPO首日平均收益率以及封閉式基金平均折價率等間接股權融資成本指標和必要的股權風險貼水等直接股權融資成本指標,以實際利率表示債權融資成本,研究發現,在1964~2001年期間,美國公司在股權融資成本較低時會更多地運用外部股權融資,在實際利率較低時會更多地運用外部債權融資,在控制了靜態平衡理論和融資啄食理論的變數之後,可以得出市場時機是美國公司融資選擇的重要影響因素的結論。Alti(2006)以熱發市場與冷發市場(cold issue market)IPO公司股權發行數量來表示市場時機條件,研究發現,如果管理者認為熱發市場是暫時的低成本股權融資時機視窗,他們便會選擇更多地發行股票;相反冷發市場IPO公司將選擇儘可能小的股權發行量。Alti發現,IPO公司在股權發行數量方面具有實質性的熱發市場效應,熱發市場IPO公司資產價值平均超過IPO前76 ,而冷發市場IPO公司平均只超過54 。更重要的是,熱發市場效應幾乎與我們所知道的其他股權融資影響因素徹底無關。在控制了有關行業效應和公司特征的各種變數之後,熱發市場和冷發市場IPO公司在股票發行數量方面的區別在規模和統計上仍然都非常顯著。

美國之外其他國家的證據也表明,公司融資決策具有顯著的市場時機效應。Henderson、Jegadeesh 和Weisbach(2006)在調查1990~2001年世界範圍內公司融資資金來源狀況時發現,市場時機是公司發行證券時的重要考慮因素,各公司在股票市場收益率較高時更喜歡發行股票。Mittoo和Zhang (2006)。在研究加拿大公司融資決策以及Bie和Haan(2004)在研究荷蘭公司融資決策時都發現,市值賬面比是股權發行的重要決定因素。劉端等(2005)運用市值賬面比研究了市場時機對中國上市公司融資工具選擇的影響,結果表明,在以市值賬面比來衡量管理者預測到的市場時機時,可以發現這一因素確實會對公司股權融資產生顯著的正向影響。美國成熟資本市場和世界各國不同資本市場的研究結論都表明,市場時機對公司融資決策的影響具有一致性,市場時機是公司制定融資決策時需要考慮的重要因素。

有關市場時機與公司融資決策之間關係的研究表明,公司在選擇融資方式時會在很大程度上考慮市場時機因素,在股價較高時選擇股權融資,在股價較低時選擇債權融資,以利用較低的融資成本優勢。如果公司沒有目標資本結構或者由於其他原因而不調整證券發行後實際資本結構對目標資本結構的偏離,那麼基於市場時機的融資決策就會對資本結構產生長久的影響。已有研究表明,公司資本結構的調整速度確實很慢,Shyam-Sunder和Myers(1999)以及Fama和French(2002)認為,公司將其資本結構調整到目標資本結構所需的時間通常在五年以上,任何融資活動都會對公司資本結構產生持續而又重要的影響。

哈佛大學教授Baker和Wurgler(2002)率先進行了有關市場時機資本結構的系統研究,併發表了題名為《市場時機與資本結構》的論文。Baker和Wurgler(2002)編製了新的市場時機代理指標— — 外部加權平均市值賬面比(EFWAMB),用來反映股票市場的時機因素。如果公司在過去市值賬面比較高時較多利用外部融資,那麼其EFWAMB的權重就較大。他們運用三種方法檢驗了市場時機對資本結構的影響,第一種方法是控制當前市值賬面比,利用杠桿回歸模型檢驗EFWAMB變數對資本結構的影響;第二種方法是在回歸模型中控制初始資本結構水平,並檢驗隨後的市場價值波動如何導致資本結構偏離初始水平;第三種方法是檢驗加權平均市值賬面比滯後價值的影響力。研究表明,公司過去的市場價值對資本結構的影響在經濟上和統計上都非常顯著,而且這種影響可以持續10年之久。傳統資本結構理論無法解釋這一結果,他們認為基於市場時機的資本結構理論能夠做出最合理的解釋,這種解釋可簡單表述為資本結構是公司過去選擇股票市場時機的累積結果。他們認為,股票錯誤定價和信息動態不對稱這兩種市場時機模式都可能導致相似的動態資本結構,具體影響機理如前所述。他們的研究並沒有區分這兩種模式,但大量股票市場錯誤定價的證據表明,明顯的錯誤定價是融資者選擇股票市場時機的重要動因。

Huang和Ritter(2005)運用股權融資成本檢驗了融資決策模式以及各種融資方式對資本結構的影響,從新的角度重新檢驗了市場時機資本結構理論,其研究結果表明,市場時機是公司選擇發行股票或債券的重要決定因素,發行股票和債券對資本結構的影響會持續10年之久。他們對樣本公司數據進行了細分,發現在控制了公司特征因素之後,連續30年樣本上市公司對資本結構的調整速度很慢,對賬面杠桿的衝擊效應每年的調整速度為9~19 ,而對市值杠桿衝擊效應的調整速度為每年l1~25 ,這種緩慢的調整速度表明市場時機對公司資本結構具有長期影響。

Welch(2004)研究了股票價格變動對公司資本結構的影響。他將影響資本結構變化的因素分為公司凈發行活動和股票收益,結果發現1~5年內,股票收益可以解釋40 的資本結構變化,證券發行活動可以解釋60 的資本結構變化,而且發行證券並不是用來彌補股票收益變化引起的股權價值變化所導致的資本結構變化的。這表明,在股市持續錯誤定價導致股票收益變化時,股票收益變化會影響公司的資本結構,從而支持了股票錯誤定價市場時機模式。

Chang等(2006)運用與Baker和Wurgler(2002)同樣的方法研究了日本公司的市場時機模式,結果表明外部加權平均市值賬面比(EFWAMB)與杠桿率顯著負相關。他還按照Kayhan和Titman (2006)的方法,將EFWAMB分解為KTMB和KTCOV兩部分(KTMB代表公司增長機會,KT— COV代表市場時機因素),在控制了公司增長機會因素之後,KTCOV在經濟和統計上都與杠桿率顯著負相關;進一步的分析表明,資本結構變化與既往股票收益負相關。這都表明日本公司資本結構存在明顯的市場時機效應。Bie和Haan(2004)以荷蘭公司為樣本,用同樣的方法對市場時機資本結構理論進行了驗證,結果表明荷蘭公司的融資方式選擇受市場時機的影響,而且市場時機在短期內對資本結構產生顯著影響,但他們沒有發現長期影響的證據。劉端等(2006)也用Baker和Wurgler(2002)的方法研究了市場時機對中國上市公司資本結構影響的持續性,發現股票市價高的公司在短期內樂意選擇股權融資方式;而且,過去的市場價格信息也會對資本結構產生長期影響,這種影響在一定時間內不斷積累,大約可以持續五年左右。各種不同的資本市場研究表明,市場時機效應確實存在,而且確實會對公司資本結構產生實質性影響,從而證實了市場時機資本結構理論的合理性。

自從Baker和Wurgler(2002)的《市場時機與資本結構》一文發表以來,大量研究開始關註市場時機假設,得出了許多有意義的研究成果,然而同時也引起了很大爭議。這些爭議主要體現在以下三個方面:第一,有些學者對Baker和Wurgler(2002)提出的市場時機代理變數(EFWAMB)提出了質疑,認為EFWAMB並不一定代表股票市場的錯誤定價,而更可能包含有關公司長期增長機會的信息;第二,有些學者認為即使存在股票發行的市場時機效應,這種效應的持續時間也很短,杠桿率的偏離很快就會得到逆轉,市場時機對資本結構的影響不具有持續性;第三,有些學者認為公司資本結構具有持續性,但這種持續性並不是由股票發行的市場時機引起的,而是由調整成本導致的。

首先,對市場時機測量指標的質疑。Kayhan和Titman(2006)基於財務缺口(financial deficit)平均市值賬面比( )和市值賬面比(M/B)將Baker和Wurgler(2002)的市場時機測量指標分解為 YT(Yearlv timing)和LT(1ong—term timing)兩部分,YT主要指短期因素,反映股價錯誤估計對杠桿率的影響,與市場時機有關;而LT主要指長期增長因素,反映市值賬面比對杠桿率的持續影響,不反映市場時機因素,只與企業的投資機會有關。他們利用美國1971~2002年的公司數據研究發現,YT因素對資本結構的影響持續時間很短而且很弱,而LT因素對資本結構具有持續影響,這說明資本結構受到的長期影響並非由市場時機所致,而是與代表企業長期增長的投資機會有關。因此,他們認為,Baker和Wurgler(2002)的市場時機測量指標(EFWAMB)不只反映股市錯誤定價信息,還包含企業長期增長機會信息。Hovakimian(2006)直接檢驗了Kayhan和Titman(2006)提出的歷史加權平均市值賬面比(EFWAMB)包含增長機會的假設,研究了各種不同企業融資交易方式的市場時機模式,以及由這些融資交易引起的杠桿率變動與市場時機模式的交互作用。他的研究表明,雖然股票發行表現出很強的市場時機效應,但市場時機不可能引起市值賬面比與杠桿率較強的長期負相關關係。他發現,在控制了凈債務與股票發行的累積影響之後,歷史加權平均市值賬面比與杠桿率仍具有顯著負相關關係,這與市場時機假設不一致;同時,他還發現,歷史加權平均市值賬面比越高,當前的資本支出和研發支出也就越高,這表明歷史加權平均市值賬面比的重要性與當前的增長機會有關。如果歷史加權平均市值賬面比與當前資本結構的負相關關係僅僅反映了過去的市場時機,那麼只要控制了決策前的杠桿率、市值賬面比和其他相關因素,歷史加權平均市值賬面比就應該對當前的投融資決策沒有影響。然而,如果歷史加權平均市值賬面比的重要性是與當前的增長機會相關的,那麼它就應該對當前的投融資決策產生重要影響。Hovakimian(2006)的研究結論進一步說明,Baker和Wurgler(2002)提出的歷史加權平均市值賬面比指標並不僅僅反映市場時機因素,還包含企業長期增長機會因素。

)和市值賬面比(M/B)將Baker和Wurgler(2002)的市場時機測量指標分解為 YT(Yearlv timing)和LT(1ong—term timing)兩部分,YT主要指短期因素,反映股價錯誤估計對杠桿率的影響,與市場時機有關;而LT主要指長期增長因素,反映市值賬面比對杠桿率的持續影響,不反映市場時機因素,只與企業的投資機會有關。他們利用美國1971~2002年的公司數據研究發現,YT因素對資本結構的影響持續時間很短而且很弱,而LT因素對資本結構具有持續影響,這說明資本結構受到的長期影響並非由市場時機所致,而是與代表企業長期增長的投資機會有關。因此,他們認為,Baker和Wurgler(2002)的市場時機測量指標(EFWAMB)不只反映股市錯誤定價信息,還包含企業長期增長機會信息。Hovakimian(2006)直接檢驗了Kayhan和Titman(2006)提出的歷史加權平均市值賬面比(EFWAMB)包含增長機會的假設,研究了各種不同企業融資交易方式的市場時機模式,以及由這些融資交易引起的杠桿率變動與市場時機模式的交互作用。他的研究表明,雖然股票發行表現出很強的市場時機效應,但市場時機不可能引起市值賬面比與杠桿率較強的長期負相關關係。他發現,在控制了凈債務與股票發行的累積影響之後,歷史加權平均市值賬面比與杠桿率仍具有顯著負相關關係,這與市場時機假設不一致;同時,他還發現,歷史加權平均市值賬面比越高,當前的資本支出和研發支出也就越高,這表明歷史加權平均市值賬面比的重要性與當前的增長機會有關。如果歷史加權平均市值賬面比與當前資本結構的負相關關係僅僅反映了過去的市場時機,那麼只要控制了決策前的杠桿率、市值賬面比和其他相關因素,歷史加權平均市值賬面比就應該對當前的投融資決策沒有影響。然而,如果歷史加權平均市值賬面比的重要性是與當前的增長機會相關的,那麼它就應該對當前的投融資決策產生重要影響。Hovakimian(2006)的研究結論進一步說明,Baker和Wurgler(2002)提出的歷史加權平均市值賬面比指標並不僅僅反映市場時機因素,還包含企業長期增長機會因素。

其次,對市場時機長期影響的質疑。另一個存在大量爭議的問題是:市場時機是否對資本結構具有長期影響。如果會產生長期影響,則說明目標杠桿率非常寬鬆,資本結構的傳統因素只起很小的作用;反之,則說明企業具有特定的目標杠桿率,傳統資本結構的決定因素仍然起作用。Alti(2oo6)的研究表明,雖然熱發市場IPo公司發行的股票比冷發市場IPo公司發行的股票多,具有較低的杠桿率和真正的市場時機效應,但市場時機對資本結構的影響很快就會得到糾正。與冷發市場上市公司相比,熱發市場上市公司上市之後很快會通過發行較多的債券和較少的股票來提高自己的杠桿率。上市後第二年末,市場時機對資本結構的影響基本消失。同樣,Flannery和Rangan(2006)以及Hovakimian (2004)的研究表明,市場時機對資本結構的影響非常短暫,不超過2~3年。Mittoo和Zhang (2006)。研究了加拿大公司增發的市場時機對資本結構的影響,Bie和Haan(2004)研究了荷蘭上市公司市場時機對資本結構的影響,他們都沒有發現市場時機對資本結構具有持續影響的證據。

最後,對市場時機因素本身的質疑。動態平衡資本結構理論認為,資本結構之所以具有持續性,是因為存在調整成本,而不是由市場時機引起的外部融資導致的。 Leary和Roberts(2005)研究了存在調整成本時的公司資本結構動態變化情況,結果表明調整成本對公司融資決策產生重要的影響。在控制了公司融資行為與調整成本的相關性以後,他們發現公司會頻繁調整其杠桿率,使其處於最優的區間內,這說明外部衝擊對杠桿率的持續影響是由調整成本,而不是公司對資本結構的漠不關心引起的。 Liu(2005)的研究表明,在存在調整成本的情況下,公司不會立即基於當前的投資機會調整其資本結構,公司的實際杠桿率在大部分時間里會反映其過去一段時間的目標杠桿率,而不是當前的目標杠桿率。歷史市值賬面比作為未來增長機會的代表變數,決定了公司的過去目標杠桿率,因此與公司當前觀測到的杠桿率相關。Lemmon、Roberts和Zender(2005)研究發現,公司財務杠桿表現出顯著的持續性,歷史財務杠桿率對未來財務杠桿率的影響達20年之久,公司IPO之初的杠桿率是資本結構最重要的決定因素。他們否認資本結構的持續性是由市場時機引起的。這些研究都對市場時機資本結構理論的合理性提出了質疑,這說明市場時機資本結構理論還沒有得到學者的一致認同,還必須進行更深入的研究,以得出經得起理論和實踐檢驗的結論。

國外的研究現狀表明,市場時機資本結構理論研究取得了一定成果,並已成為理論界普遍關註的焦點,為資本結構研究開闢了一條很有前途的路徑。但是,對該理論的研究還處於起步階段,研究思路比較零散,沒有形成統一的研究框架。目前,國外的相關研究主要以實證研究為主,研究方法和研究結論差異較大。因此,隨著市場時機資本結構理論研究的不斷深入與完善,未來的研究至少應該註意以下幾個方面。

首先,應構建統一的研究框架。資本結構研究應搞清資本結構的影響因素,各影響因素的作用機理以及資本結構與公司價值之間的關係。而現有文獻比較零散,主要關註管理者對市場時機的預測和市場時機對資本結構的影響,而很少研究具體如何判斷有利的市場時機,市場時機對資本結構的影響路徑及其與公司價值的關係。因此,通過構建統一的研究框架,從整體上把握該理論的研究對象、內容和方法,對於完善市場時機資本結構理論具有重要意義。

其次,加強數理模型研究。任何理論的完善最終都以數理模型的準確表述為標誌。已有的市場時機資本結構研究主要是實證研究,並且因選取的指標和數據不同而得出了不同的結論,在學者中間引起了激烈的爭論,難以達成共識,從而阻礙了該理論的發展。因此,必須通過構建數理模型來準確表述該理論的內在機理,從而推進市場時機資本結構理論的發展和完善。

最後,選擇合適的市場時機指標是未來研究的一個重點。現有文獻主要運用外部加權平均市值賬面比(EFWAMB)、發行首日平均收益、熱發市場等指標來捕捉市場時機信息。然而,學者們對這些指標的選取持有很大爭議,特別是認為外部加權平均市值賬面比(EFWAMB)並不只包含證券市場錯誤定價信息,而更有可能還包含未來增長機會信息,從而導致了完全不同的理論解釋。不同的資本市場條件對指標的選取有不同的要求,單一指標無法適應不同的市場環境。因此在市場時機資本結構理論的未來研究中必須選擇合適的市場時機指標,用以檢驗研究結論的一般性。

目前,市場時機資本結構研究主要是針對美國等成熟的資本市場進行的,而針對其他資本市場的研究相對較少。我國資本市場還處於發展階段,市場參與者的行為規範正在完善之中,這必然給證券市場投資者和上市公司管理者的短期投機留下了比較大的操作空間。在我國投資者與管理者非理性並存的特殊資本市場環境下,證券價格波動劇烈,公司利用價格短期波動的機會選擇融資工具和資本結構,必然會引起證券價格的進一步波動,從而加大政府監管的難度。在我國的資本市場上,一方面,市場參與者普遍存在的非理性行為會導致市場時機的產生;另一方面,與國外成熟的資本市場相比,我國資本市場因制度不完善而形成的“政策市”,致使政府監管也成為引發市場時機的一個主要原因。因此,根據我國股市市場時機效應的成因和機理,有效識別我國資本市場的時機因素,加強市場時機資本結構理論在我國的研究,對完善理論本身和規範我國資本市場發展都具有重要的理論和實踐意義。一方面,我們應運用案例、理論模型和實證檢驗等多種方法來研究我國上市公司的投融資行為,檢驗市場時機資本結構理論的適用性;另一方面,應該揭示投資者和管理者的決策行為,為政府的有效監管提供依據,從而完善我國的資本市場。

行為財務(Behavioral corporate finance)的基本假設是股票市場非理性,股票定價偏離公司的真實價值。它關註的主要問題是當股票的市場價格偏離公司的真實價值時,致力於實現公司真實價值最大化的理性管理者在融資活動中將會如何決策,即市場時機的作用。所謂市場時機(Equity market timing)是指在股價被高估的時候發行權益進行融資,股價被低估的時候則回購權益(Stein,1996)。在對融資決策的分析中,Jung,Kim 和Stulz(1996),以及Hovakimian,Opler和Titman(2001)都發現新股的增發(Season Equity Issue)總是伴隨著公司股票的市場高價而出現,類似的情況也出現在公司的首次公開發行中(Loughran,Ritter和Rydqvist,1994;Pagano,Panetta和Zingales,1998);而Ikenberry,Lakonishok和Vermaelen(1995)證明瞭公司在低股價時的回購行為。隨著股票市場價格水平的高低變化,融資時機確實能夠對股票的投資回報,即公司股權融資的成本產生影響,Lakonishok等(1994)及Baker和Wurgler(2000)指出,股票增發是對未來股票投資回報的可靠預測指標。因此管理者的融資決策會受到相應的影響,他們會選擇時機,在股價跌回實際估價水平之前的高點增發股票。Graham 和Harvey(2001)對300多家美國公司的管理者進行問卷調查結果表明,2/3的公司首席財務官認為公司股價被高估或者低估的程度是進行融資決策的重要考慮因素E93。Baker和Wurgler(2002)還對公司的歷史市值對資本結構的影響進行了研究 。

中國上市公司的融資環境和實際融資順序與國外成熟市場存在巨大的差別,公司偏好股權融資的現象已經不能用Myers(1984)傳統的融資優序理論Ll”來解釋。那麼市場時機理論能否運用於中國的實際情況並具有良好的解釋力需要實證研究的支持,這就促使了本文研究的開展。本文的研究部分沿用了Baker和Wurgler(2002)的思路,便於在分析中國公司的同時對比國際發達市場。

- 一、數據採樣及說明

本文的研究對象為1993~ 2003年11年間在中國上海和深圳上市的A股公司,其財務數據、股本結構數據以及市場交易數據都來自於“天軟金融分析”軟體資料庫(深圳市天軟科技開發有限公司)。樣本還扣除金融行業以及數據不完全的公司,剔除發行B股和H股的公司樣本(資料庫中無法提供B股和H股的收盤價,經統計截止到2003年年底發行B股和H股的公司為94家),實際樣本公司為1086家,且其流通股都為A 股。

所有財務數據、股本數據以及市場交易數據都採用年末數據。所謂年末,是指樣本年的12月31日,如果當年該日不開盤,則採用前一次收盤價和後一次收盤價的平均數。另外,在具體的計算中還排除賬面杠桿大於1或小於0的公司,因為從賬面值來看,前者表示資不抵債,後者可能是數據異常。

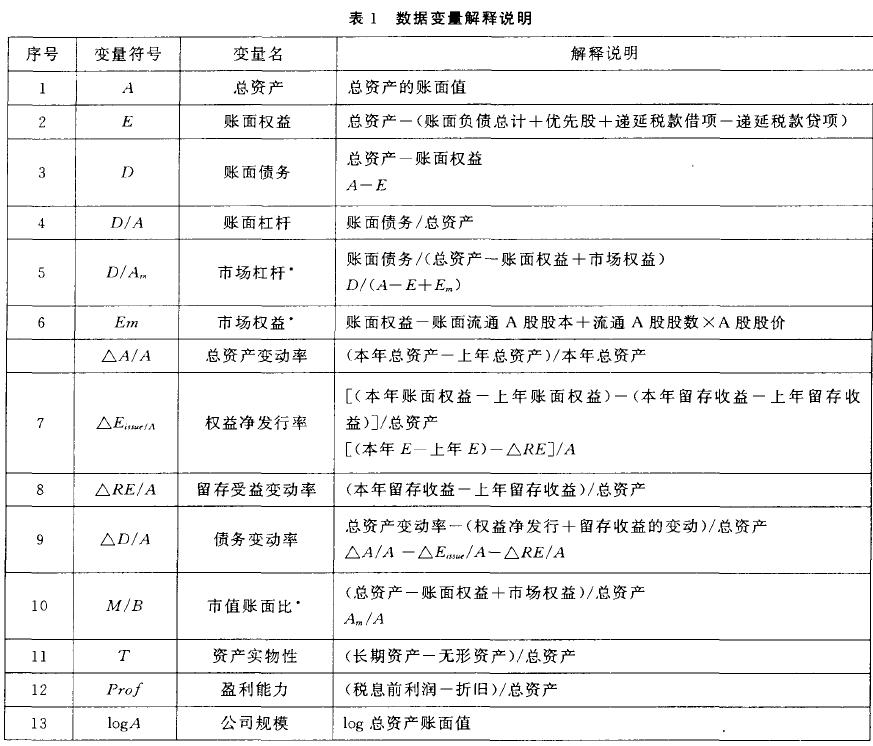

數據變數解釋說明見表1。由於中國上市公司的股本結構複雜,因此在一些變數的計算中採用了與國際不同的替代方法。

- 變數的計算根據中國上市公司的實際股本結構情況進行調整。對於權益而言,賬面值和市場值區別主要就在於流通股的賬面與市值之間的差別,在計算權益的市場值時,包含了流通股的市場值和不流通股的賬面值。

- 二、描述性統計結果

公司在上市之後,其融資的方式相比上市前有了很大改變,主要是能夠通過股票市場進行融資。尤其是在中國,債券市場很不發達,因此外部融資除了向金融機構貸款就主要是在股票市場上融資,所以上市前後公司的資本結構可能會有較大的差別。但是,這種差別是否會像權衡理論描述的那樣為暫時的,很快又回覆到最優資本結構;或者是這種差別的不斷累積在較長時間內會對上市公司的資本結構產生影響。為了反映時間的累積對中國上市公司資本結構和融資方式的影響以及縱向趨勢,這裡對樣本公司的杠桿以及各項融資方式進行描述性統計,見表2Pre—IPO 到IP0+ 10分別代表上市前1年,上市當 年,上市後1年,⋯ ⋯ ,上市後10年。它主要反映隨著上市時間的累積,中國上市公司的資本結構變動(用賬面杠桿和市值杠桿來表示)和融資方式選擇(用債務的變動、權益的發行和留存收益的變動來表示)的趨勢。

表2顯示:(1)公司在上市當年資本結構隨著公司新 股上市大幅下降,權益的凈發行(32.5%)遠遠超過了負債 的增加(4.17)和留存收益的增加(2.85%)。(2)隨後資 本結構逐年增加,到上市後第5年時,賬面杠桿恢復到上 市以前的水平(45.74%),說明IPO 對於公司資本結構的 影響不會在短期內很快消失,但也不像國外成熟資本市場 有超過10年的長期影響。和Baker和Wurgler(2002)的結 果相反,市值杠桿上升的幅度並沒有賬面杠桿上升的幅度 大,這說明中國公司的市場價格的增長幅度從總體而言是要高於Baker和Wurgler的樣本價格增長幅度的。(3)從 公司選擇融資工具的角度來看,上市公司的選擇結果具有 振蕩性。上市發行大量新股以後會普遍選擇債務融資。在 IP0+1年中,總資產的增加中平均有78.77 來自債務 增加,只有13.9 來自於權益的發行 而到IPO+3年, 權益融資的選擇(6.16 )又超過了債務融資的選擇 (4.38 ),以後振蕩減弱,債務和權益的變動率逐漸恢復 平穩。(4)市值賬面比與權益凈發行率基本上同向變動,即 當公司的市場價值高出賬麵價值的程度越大,公司就越傾 向於權益融資。

- 三、融資工具選擇的決定因素

(1)假設說明與檢驗式

公司選擇融資工具進行融資反映在賬面上,就是杠桿 的變化,促使這種變化的因素可能是債務的變化、股權融 資的變化以及留存收益的變化,因此首先分析公司總體的 杠桿變動的決定因素;再將杠桿的總體變動分解成為股權 融資的變化、留存收益的變化以及由於權益、負債和留存 收益變化共同引發的總資產增長三項,分析各種因素對不 同融資方式選擇的影響程度。

根據市場時機理論,由於存在投資者的錯誤定價,市 值賬面比能夠反映公司股票市場定價的誤差以及投資機 會的大小,如果管理者能夠據此正確判斷市場價值是否被 高估或者低估,那麼可能以此為依據來選擇融資工具,因 此把該變數作為融資工具選擇決策的解釋變數予以重點 檢驗和比較分析 另外,與Rajan和Zingales(1995)以及 Baker和Wurgler(2002)一樣,資產的實物性、公司的盈利 能力以及公司規模也納人影響資本結構的控制變數,在上 述兩篇文章和黃貴海和宋敏(2004)的研究中都發現, 這三個因素與資本結構是有顯著聯繫的。此外,加人行業 虛擬變數(IND),用來控制行業因素的影響。

根據市場時機理論,高市值賬面比的公司對應相對較 低的股權融資成本,所以公司願意在高價時候發行股票。 在低價的時候回購股票,市值賬面比與公司的杠桿變動負 相關(M/B)。

公司盈利能力對融資行為而言:1)公司的盈利能力反映了公司的內部融資能力,根據融資優序理論,高盈利 能力能夠帶來較多的留存收益,與公司的杠桿變動負相 關。2)根據代理理論(Jensen,1986m ),高盈利能力的公 司具有更多的自由現金流問題,要加強公司管理的有效性 就可能需要更多的負債,因此盈利能力和公司的杠桿變動 正相關(Prof)

從抵押貸款的角度來考慮的,資產實物性越大,債務 融資的能力越強(T)

小公司比大公司更容易陷如財務危機,規模與杠桿變 動正相關(1ogA)。

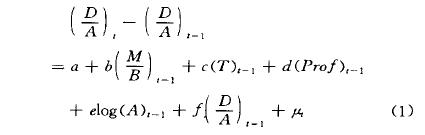

綜合上述,得到檢驗式(1):

式(1)中的控制變數將上一年的杠桿也包含在內,是因為 不考慮其他因素時,當杠桿趨近0或1的邊界值時,杠桿 會朝著一個方向變化。如果不考慮上年的杠桿值,則可能 會使得其他變數的效果變得不太明顯。

將式(1)的左側分解,得到式(2)。杠桿的變動分解成 權益的發行、留存收益的變動以及由於資產增長引起杠桿 的剩餘變動三個部分。

(2)融資工具選擇及其決定因素

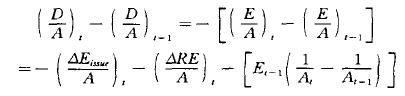

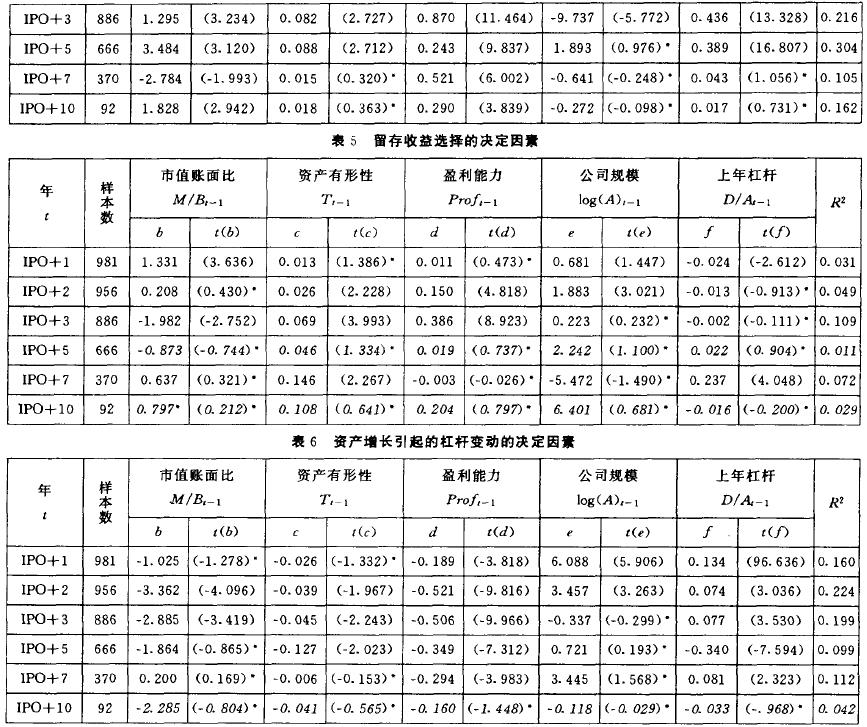

回歸結果見表3,表4,表5和表6

1)總體杠桿變動的影響因素

表3顯示了與Fama和French(2000)。Hovakimian, Opler和Titman(2001),Baker和Wurgler(2002)的研究大 相徑庭的結果。首先,市值賬面比的繫數並沒有在所有年 份出現預期的負值。即在中國市場上,市值賬面比高的公 司在融資選擇的時候不一定會拒絕選擇債務融資,只有上 市後1年的公司(IPO+1)會出現這樣顯著的負相關關係 (b=5.671,t(b)=-5.732)。說明一些高市值賬面比的公 司同時也具有很好的發展機會,對投資資金需求的上升使 得它們不僅加大股權融資,同時也可能增加債務和其他方 式的融資。

其次,資產的有形性對與杠桿的變動呈現了與理論預 期和國外實證研究相反的結果,繫數都為負數。這可能是 因為總負債中的非長期債務部分不需要抵押。

從盈利能力對杠桿變動的影響來看,盈利好的企業 的確會相應降低杠桿(這就拒絕了代理理論中的假設), 但不是因為增加留存收益而降低杠桿。表4顯示盈利能力 表現出與權益融資非常顯著的正相關關係(最小t(d)為 3.839,最大t(d)為11.464)。表5中,盈利能力與留存收 益的變動只在IPO+2和IPO+3年呈現出負向關係,其 餘年份都不顯著。說明盈利能力強的公司,並不一定會選 擇留存收益,它更願意發行權益進行外部融資,這與傳統 的融資優序發生了根本性的衝突。究其原因,可能是因為 盈利能力越強的公司更容易滿足配股或增發新股的要求, 在股市上價格會越高,相應的股票融資的成本將會越低, 尤其在中國股票市場融資的預算軟約束的情況下,外部股 票融資的成本會低於內部留存收益融資的成本,出現這種 情況也說明瞭中國股票市場上存在很大泡沫。

最後,公司的規模也不對杠桿的變動大小具有穩定的 正向影響。因為雖然公司規模大,相應的破產成本會小,但 是它對融資的多少是不具有絕對的正向影響作用。

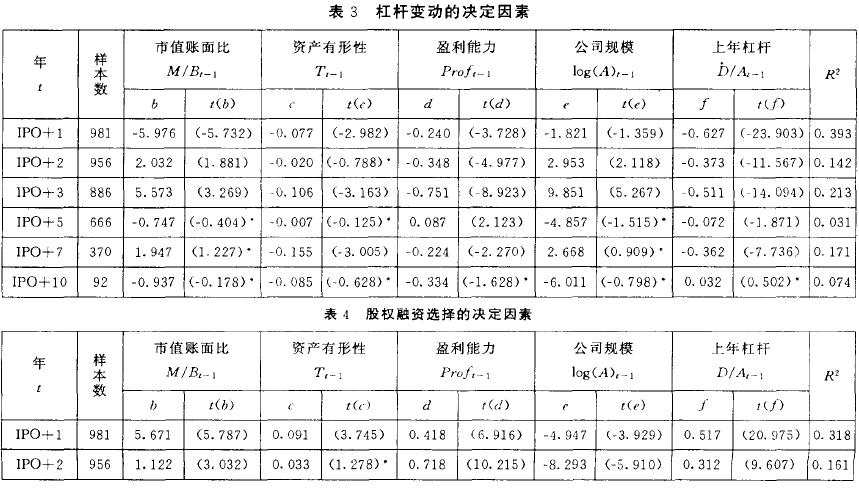

2)融資工具選擇的決定因素

雖然在杠桿總體短期變動的決定因素中無法確定市 值賬面比的作用,但表4顯示市值賬面比對權益融資選擇 有著重要的正影響。除了在IPO+7年出現異常以外,其 餘各年市值賬面比的繫數都在5 的顯著水平下通過了t 檢驗。這說明當具有高市值賬面比的時候,公司往往傾向 於發行股票進行融資。表5和表6表明市值賬面比對公司 留存收益的變動和由資產增加所引發的杠桿變動都無法 產生穩定的影響,所以反映在表3中短期的市場時機因素 對杠桿的變動無穩定影響。

另外,盈利能力的升高並不是通過留存收益的增加而 影響杠桿變動的(見表6中的繫數d,只有IPO+2和IPO +5年通過了檢驗),相反,公司的盈利能力升高後,管理 者反倒更願意通過發行股權來進行外部融資(見表4中的 繫數 ,在5% 的水平下,都顯著為正),這是與國外研究結 果顯著不同的地方。

資產的有形性和公司規模對權益融資決策的影響沒 有穩定影響;回歸方程所考慮五大因素對於留存收益的選 擇都沒有影響;市值賬面比、資產有形性和公司規模對杠 桿的剩餘變動的影響也不穩定

- 註:上面四表中括弧里的值為繫數的t檢驗值。根據回歸方程的R2和F值的相伴概率判定,在5 的顯著水平下,IPO+10年中的杠桿變動、留存收益選擇以及杠桿的剩餘變動,和IPO+5年的留存收益選擇的回歸方程中自變數和因變數不存在統計數據的線性回歸關係,在表中用斜體表明。*表示在5 的顯著水平下,繫數不異於0。

實證結果表明,中國上市公司的融資環境的確存在著 與國外成熟市場顯著不同的地方,中國上市公司選擇融資 工具要考慮的因素與其他成熟市場中的公司是不相同的。 但是,市值賬面比所代表的市場時機因素確實能夠在短期 內(一年)影響中國上市公司的股權融資選擇。

- 主要結論

中國公司的實際融資環境與傳統的理論假設具有很 大差距,市場也並非始終有效,本文主要針對市場時機理 論及市場價格對中國上市公司融資工具選擇的影響進行 實證計量分析,得到如下主要結論:

(1)中國上市公司選擇融資工具時考慮的因素與其他 成熟市場中的公司是很不相同的,但是當以市值賬面比來 衡量管理者預測到的市場時機時,這個因素確實能夠對公 司的股權融資產生顯著的正向影響。從短期來看,一旦管 理者認為公司的市場價格偏高,在融資工具的選擇上就會 偏向權益融資。另一方面,市場價格高的公司也並不會因 此拒絕債務融資等其他方式,因為一些高市值賬面比的公 司同時也具有很好的發展機會,對投資資金需求的上升使 得它們不僅加大股權融資,同時也可能增加債務和其他方 式的融資。

(2)盈利好的上市公司會相應降低杠桿,但它不一定 選擇留存收益這種內部融資方式,它更願意發行權益進行 外部融資。究其原因,是因為盈利能力越強的公司更容易 滿足配股或增發的要求,而且在股市上價格會越高,相應 的股票的成本將會越低。尤其在中國股票市場融資預算軟 約束的情況下,外部股票融資的成本會低於內部留存收益 融資的成本,出現這種情況也說明瞭中國股票市場上存在 很大泡沫,股權融資成本低,因此上市公司具有對股權融 資的偏好。

上市公司資本結構中的債務水平是在股價的驅動力 是什麼?