資本結構理論

出自 MBA智库百科(https://wiki.mbalib.com/)

資本結構理論(Capital Structure Theory)

目錄 |

資本結構理論是有關資本結構 (企業各項凈值與各種負債的有機結構) 評估的學說,這一理論主要研究: 企業能否通過籌資來源組合比例的變動來影響企業總值(凈值加負債) 和它的總資本成本率。改變籌資來源的組合比例主要包括: 公司重新發行債券和重新購人股票,或發行股票和收回債券等; 能否確定和如何確定最佳資本結構[1]。

這種觀點認為,在公司的資本結構中,債權資本的比例越大,公司的凈收益或稅後利潤就越多,從而公司的價值就越高。按照這種觀點,公司獲取資本的來源和數量不受限制,並且債權資本成本率和股權資本成本率都是固定不變的,不受財務杠桿的影響。

凈營業收益觀點

這種觀點認為,在公司的資本結構中,債權資本的多寡,比例的高低,與公司的價值就沒有關係。按照這種觀點,公司債權資本成本率是固定的,但股權資本成本率是變動的,公司的債權資本越多,公司的財務風險就越大,股權資本成本率就越高;反之亦然。經加權平均計算後,公司的綜合資本成本率不變,是常數。因此,資本結構與公司價值無關。從而,決定公司價值的真正因素應該是公司的凈營業收益。

傳統觀點

除了上述兩種極端的觀點以外,還有一種介於這兩種極端觀點之間的折中觀點,我們稱之為傳統觀點。按照這種觀點,增加債權資本對提高公司價值是有利的,但債權資本規模必須適度。

MM資本結構理論的基本觀點

MM資本結構理論的基本結論可以簡要的歸納為:在符合該理論的假設之下,公司的價值與其資本結構無關。公司的價值取決於其實際資產,而不是其各類債權和股權的市場價值。

MM資本結構理論的修正觀點

修正觀點認為若考慮公司所得稅的因素,公司的價值會隨財務杠桿繫數的提高而增加,從而得出公司資本結構與公司價值相關的結論。

代理成本理論是經過研究代理成本與資本結構的關係而形成的。這種理論通過分析指出,公司債務的違約風險是財務杠桿繫數的增函數;隨著公司債權資本的增加,債權人的監督成本隨之上升,債權人會要求更高的利率。這種代理成本最終要由股東承擔,公司資本結構中債權比率過高會導致股東價值的減低。根據代理成本理論,債權資本適度的資本結構會增加股東的價值。

上述資本結構的代理成本理論僅限於債務的代理成本。

信號傳遞理論認為,公司可以通過調整資本結構來傳遞有關獲利能力和風險方面的信息,以及公司如何看待股票市價的信息。

按照資本結構的信號傳遞理論,公司價值被低估時會增加債權資本,反之亦然。

資本結構的啄序理論認為,公司傾向於首先採用內部籌資;如果需要外部籌資,公司將先選擇債券籌資,在選擇其他外部股權籌資,這種籌資順序的選擇也不會傳遞對公司股價產生比例影響的信息。

按照啄序理論,不存在明顯的目標資本結構,因為雖然留存收益和增發新股均屬股權籌資,但前者最先選用,後者最後選用。獲利能力強的公司之所以安排較低的債權比率,並不是由於以確立較低的目標債權比率,而是由於不需要外部籌資,獲利能力較差的公司選用債權籌資是由於沒有足夠的留存收益,而且在外部籌資選擇中債權籌資為首選。

資本結構理論分析[2]

資本結構理論分析進行了一定的抽象,通常的做法是將公司的資本抽象為普通股資本和負債兩個方面,而且負債僅指長期負債。除此之外,資本結構理論研究中還作如下理論假設:

(2)公司凈收益全部以現金股利方式分派給股東;

(3)公司資產固定不變,因此營業利潤也不變,資本結構則可以通過發行股票買回債券或增發債券換回股票的方式子以調整;

(4)所有投資者預期每家公司未來營業利潤相同,也就是說,投資者對公司的估價是一致的;

(5)公司營業風險不受資本結構改變的影響。

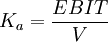

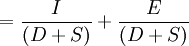

為便於分析,這裡對下列符號與等式做出如下假定:

S代表普通股價值;

D代表債券價值;

V=S十D代表公司價值;

EBIT代表公司營業利潤;

E=EBIT-I代表歸於普通股東的收益;

EBIT=E+I

代表債券價值;

代表債券價值;

代表普通股成本或普通股投資收益率;

代表普通股成本或普通股投資收益率;

代表普通股價值;

代表普通股價值;

代表加權平均資本成本;

代表加權平均資本成本;

![=\left[\frac{D}{(D+S)}\right]\cdot K_d+\left[\frac{S}{(D+S)}\right]\cdot K_e](/w/images/math/d/3/c/d3ccd3626fa2e68ae43224ad6f84989c.png)

代表公司價值。

代表公司價值。

資本結構理論的意義[3]

研究資本結構理論意義主要表現在以下幾個方面:

1.資本結構理論是財務理論的核心內容之一。在西方財務理論界,通常將資本結構理論、投資理論和股利政策理論稱為財務理論的三大核心內容。資本結構理論是一個獨立的研究領域,但不是孤立的,它不僅與其他財務理論存在密切的聯繫,而且與所有權理論、企業理論等經濟理論也存在密切的聯繫。資本結構理論的不斷發展和豐富,推動了財務理論的發展。

2.資本結構理論對於企業建立高效的籌資模式具有重要的指導作用。籌資模式是指企業採用的不同籌資方式的組合,是社會資源配置方式的一種表現。籌資模式的效率是指企業如何根據自身的經營情況合理地確定資本的屬性結構與期限結構,來謀求企業價值最大化。在資本結構中,是股權資本多一些,抑或負債資本多一些;是短期資本多一些,抑或長期資本多一些,這些問題都需要資本結構理論的指導,以便於做出正確的選擇。

3.企業資本結構的變動反映了企業各方參與者之間權、責、利關係的變動,決定著企業所有權、經營權與債權之間的關係。隨著資本的轉移,資本供需雙方承擔的風險分佈會發生變動。資本結構理論可以指導人們分析和認識企業籌資的營利性、風險性和安全性。營利性是指資本供需雙方對資本使用、轉讓所要求的回報;風險性是指還本付息的保證程度;安全性是指資本供應者能否如期收回資本。如果企業的負債資本太多或者短期資本太多,則企業面臨的資本償還壓力就會增加,進而影響企業經營的持續性,影響企業財務活動的穩定性。

代表

代表

有圖像就更好了