固定資產減值準備

出自 MBA智库百科(https://wiki.mbalib.com/)

固定資產減值準備(Fixed assets depreciation reserves;Reserve for Fixed Assets Impairment)

目錄 |

所謂固定資產減值準備是指由於固定資產市價持續下跌,或技術陳舊、損壞、長期閑置等原因導致其可收回金額低於賬麵價值的,應當將可收回金額低於其賬麵價值的差額作為固定資產減值準備。

《企業會計制度》第五十六條規定:“企業應當在期末對固定資產逐項進行檢查,如果由於市價持續下跌,或技術陳舊、損壞、長期閑置等原因,導致其可收回金額低於賬麵價值的,應當計提固定資產減值準備。”

可收回金額是指固定資產的銷售凈價與預期從固定資產的持續使用和使用壽命結束時的處置中形成的預計未來現金流量的現值兩者之中的較高者。

賬麵價值指固定資產原值扣減已提累計折舊和固定資產減值準備後的凈額。

固定資產減值準備應當作為固定資產凈值的減項反映。

1、固定資產減值準備與累計折舊的聯繫。

①兩者都核算固定資產價值的降低:一個是固定資產凈值的減損,一個是固定資產價值的轉移。

②兩者計提的原因有相同之處:技術進步和遭受破壞使得固定資產價值降低是兩者計提的共同原因。

③兩者之間相互關聯。固定資產減值準備是累計折舊的補充,它對累計折舊中的估計偏差進行矯正。固定資產的折舊要以減值後的固定資產凈值為基礎進行調整。

2、固定資產減值準備與累計折舊的區別。

①兩者所針對的對象不同。累計折舊是固定資產原值的減項,固定資產減值準備則是固定資產凈值的減項。這一點由財務報表列示的情況就可以看出。

②兩者處理問題的及時性不同。固定資產預計使用年限和預計凈殘值、折舊方法等,一經確定不得隨意變更。當折舊估計發生偏差、固定資產價值發生減損時,固定資產減值準備可以在期末及時地予以調整。

③兩者發生的頻率和規律性不同。折舊一般是按月計提,所以折舊計提是經常發生的,計提的金額是有規律的,它與當期的收益相配比。而固定資產減值則不同,它是一項非經營性支出,固定資產減值產生的原因也不是經常發生的。

④兩者所處的時點不同。在取得固定資產後,企業就要預計折舊年限、凈殘值和選擇合理的折舊方法,這是在購置時點的一種估計,所以累計折舊金額是主觀性較強的估計值。而固定資產減值準備是期末根據賬麵價值與可收回金額之差來確定金額的,它是對購置固定資產後某期期末的一種估計,相對比較客觀。

⑤兩者有部分核算內容相互獨立。除了技術進步和遭受破壞使得固定資產價值降低外,累計折舊更關註固定資產由於正常使用而發生的價值轉移。而固定資產減值準備還核算長期閑置固定資產的減值。

1、根據我國《企業會計制度》以及《企業會計準則——固定資產》的相關規定,計提固定資產減值準備的公式為:計提固定資產減值準備=賬麵價值-可收回金額。其中,賬麵價值數據容易獲取,可收回金額應取銷售凈價與未來現金流量現值兩者之中的較高者。因此,判斷固定資產是否減值的方法主要依賴銷售凈價或未來現金流量現值的確定。

目前,判斷固定資產是否減值通常採用銷售凈價法,而很少考慮其未來現金流量現值,這種做法是不全面的。企業購置固定資產的主要目的是用於生產經營並且期望未來不斷產生經濟利益的流入,而不是為了用於出售而獲取差價。故判斷固定資產是否發生減值,不僅要考慮其銷售凈價,而且要考慮該固定資產對企業未來收益的影響。由於要計算出固定資產的未來現金流量現值的具體金額難度較大,不確定性因素也較多,故可採用下述變通方法來判斷固定資產的未來現金流現值是否低於賬麵價值:若某項固定資產生產的產品對企業來說是能產生凈利潤的,則可認為該固定資產的未來現金流量現值高於其賬麵價值,不存在減值情況;反之,則存在減值情況。

綜合上述,判斷固定資產存在減值需同時滿足兩個條件:①固定資產的存在不能為企業帶來盈利;②固定資產的銷售凈價低於其賬麵價值。根據上述判斷標準,某些固定資產雖然其市價低於其賬麵價值,但由於其仍能為企業凈利潤作貢獻,因此可認為其不需計提減值準備。

2、對於固定資產減值準備,許多人提出最好能先由評估師對固定資產價值進行評估,然後根據評估結果判斷固定資產是否減值。其實這種做法是不對的。評估師對固定資產的評估價值僅反映了固定資產的銷售凈價,採用固定資產評估價值判斷是否減值未能考慮未來現金流量現值的因素,這是不全面的。另外,若對企業的全部固定資產進行評估並根據評估結果計提減值準備,實際操作難度較大。由於各單項固定資產的評估價值與賬麵價值總會有差異,可能固定資產評估總體上是增值的,但一部分單項固定資產是減值的。此外,對所有評估減值的單項固定資產計提減值準備,會計核算工作量很大,以後計提折舊也非常麻煩。根據以上所述,利用資產評估判斷固定資產是否減值是不全面的,實際操作難度也較大。

企業應當於期末對固定資產進行檢查,如發現存在下列情況,應當計算固定資產的可收回金額,以確定資產是否已經發生減值:

(1)固定資產市價大幅度下跌,其跌幅大大高於因時間推移或正常使用而預計的下跌,並且預計在近期內不可能恢復;

(2)企業所處經營環境,如技術、市場、經濟或法律環境,或者產品營銷市場在當期發生或在近期發生重大變化,並對企業產生負面影響;

(3)同期市場利率等大幅度提高,進而很可能影響企業計算固定資產可收回金額的折現率,並導致固定資產可收回金額大幅度降低;

(4)固定資產陳舊過時或發生實體損壞等;

(5)固定資產預計使用方式發生重大不利變化,如企業計劃終止或重組該資產所屬的經營業務、提前處置資產等情形,從而對企業產生負面影響;

(6)其他有可能表明資產已發生減值的情況。

當存在下列情況之一時,應當按照該項固定資產的賬麵價值全額計提固定資產減值準備:

(1)長期閑置不用,在可預見的未來不會再使用,且已無轉讓價值的固定資產;

(2)由於技術進步等原因,已不可使用的固定資產;

(3)雖然固定資產尚可使用,但使用後產生大量不合格品的固定資產;

(4)已遭毀損,以至於不再具有使用價值和轉讓價值的固定資產;

(5)其他實質上已經不能再給企業帶來經濟利益的固定資產。

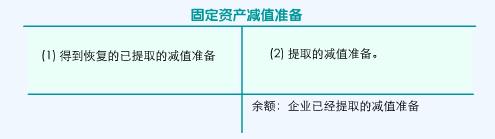

“固定資產減值準備”賬戶用於核算企業提取的固定資產減值準備。

(一)、固定資產減值準備的會計處理應註意的問題

(1)固定資產減值準備應按單項資產計提;

(2)已經全額計提減值準備的固定資產不再計提折舊;

(3)已計提減值準備的固定資產價值又得以恢復,應在原已提減值準備的範圍內轉回。

(二)、固定資產減值準備的會計處理實例

[例]2001年年末達森公司對其固定資產實施減值測試時發現某設備已經發生資產減值,金額為2 000元。則達森公司應做如下會計處理:

借:營業外支出──計提的固定資產減值準備 2 000

貸:固定資產減值準備 2 000

一、固定資產減值準備當期的納稅調整及會計處理

按照准則規定,企業應在期末資產負債表日,對固定資產逐項進行檢查,對由於市價大幅度下跌,有證據表明已經陳舊過時或者其實體已經損壞,已經或者將被閑置、終止使用或者計劃提前處置等原因導致其收回金額低於賬麵價值的資產,應當將資產的賬麵價值減記至可收回金額,減記的金額確認為資產減值損失,計入當期損益,同時計提相應的資產減值準備。依照稅法相關規定,企業所得稅前允許扣除的項目,必須遵循真實發生的據實扣除原則,除國家稅收規定外,企業根據財務會計制度規定提取的任何形式的準備金(包括固定資產減值準備)不得在企業所得稅前扣除。比較會計準則和稅法的相關規定,因計提固定資產減值準備的期間與允許在計算應納稅所得額時扣除的資產損失的期間不同而產生的差異,作為可抵減暫時性差異,即作為來來可抵減應納稅所得額的時間性差異,在計算當期應納稅所得額時,進行納稅調增。“當期應納稅所得額=當期會計利潤+計提的固定資產減值準備”。

[例1]中興公司2003年12月購入一項固定資產,成本價4000萬元,預計使用10年,預計凈殘值為零。該企業按直線法計提折舊。自2004年起企業利潤總額均為1000萬元,2006年末該固定資產可收回金額為2380萬元。企業適用所得稅稅率33%,不考慮其他納稅調整事項。

計提固定資產減值準備的會計分錄如下:

借:資產減值損失 4200000

貸:固定資產減值準備 4200000

進行所得稅會計處理時,中興公司計提的固定資產減值準備不能在應納稅所得額中扣除,應將其作為可抵減暫時性差異在當期利潤總額的基礎上調增應納稅所得額,應納稅所得額為1420萬元(1000+420),應繳所得稅為468.6萬元(1420x33%)。2006年末,該固定資產的賬麵價值為2380 萬元,計稅基礎為2800萬元(4000-1200),賬麵價值小於計稅基礎,產生可抵扣暫時性差異,可抵減時間性差異按照新的所得稅會計準則規定確認遞延所得稅資產,金額為138.6萬元(420*33%)。

所得稅相關會計分錄:

借:所得稅 3300000

遞延所得稅資產 1386000

二、計提固定資產減值準備後固定資產折舊差異的納稅調整及會計處理

按照會計準則的規定,資產減值損失確認後,減值資產的折舊或者攤銷費用應當在未來期間作相應調整,以使該資產在剩餘使用壽命內系統地分攤調整後的資產賬麵價值(扣除預計凈殘值)。即固定資產計提減值準備後,應當按照計提減值準備後的賬麵價值及尚可使用壽命或尚可使用年限(含預計凈殘值等的變更)重新計算確定折舊率、折舊額。按照稅法規定,企業已提取減值準備的固定資產,如果申報納稅時已調增應納稅所得額,可按提取減值準備前的賬麵價值確定可扣除的折舊額或攤銷額。比較會計準則和稅法的相關規定,計提固定資產減值準備後固定資產賬麵價值減少,但由於固定資產尚可使用年限有可能縮短,所以很難確定固定資產計提減值準備後的會計折舊與稅法允許可在應納稅所得額中抵扣的折舊或攤銷額的大小關係。若前者小於後者,則將兩者的差額從當期利潤總額中扣減後,再計算當期應納稅所得額。若前者大於後者,則將兩者的差額在當期利潤總額中加上後,再計算當期應納稅所得額。“當期應納稅所得額=當期會計利潤一計提固定資產減值準備後提取的會計折舊小於稅收折舊的差額”;或者“當期應納稅所得額:當期會計利潤+計提固定資產減值準備後提取的會計折舊大於稅收折舊的差額”。

[例2]中興公司計提減值準備後預計固定資產尚可使用年限為7年。2006年以後計提的折舊額會計制度與稅法存在差異:

按會計制度規定每年折舊額=2380/7=340(萬元)

按稅法規定每年折舊額=4000/10=400(萬元)

該項固定資產計提減值準備後,以後年度每年會計上計提的折舊小於稅法上允許計提的折舊,應將兩者的差額,在計算應納稅所得額時,在會計利潤基礎上調減。

2006年後該項固定資產的賬麵價值、計稅基礎、暫時性差異及遞延所得稅、應交所得稅、所得稅費用。

所得稅相關會計分錄:

2007年:借:所得稅 1914000

遞延所得稅資產 1188000

貸:應交稅費——應交所得稅 3102000

2008年:借:所得稅 2112000

遞延所得稅資產 990000

貸:應交稅費——應交所得稅 3102000

以下年度略。

若中興公司計提減值準備後預計固定資產尚可使用年限為5年。2006年以後計提的折舊額會計制度與稅法存在差異:

按會計制度規定每年折舊額=2380÷5=476(萬元)

按稅法規定每年折舊額~000÷10=400(萬元)

該項固定資產計提減值準備後,以後年度每年會計上計提的折舊大於稅法上允許計提的折舊,應將兩者的差額在計算應納稅所得額時,在會計利潤基礎上調增,但在2012年、2013年,會計核算上不再計提折舊,稅法上仍允許計提折舊400萬元,因此計算應納稅所得額時,在會計利潤基礎上調減400萬元。

2006年後該項固定資產的賬麵價值、計稅基礎、暫時性差異及遞延所得稅、應交所得稅、所得稅費用。

2007年:借:所得稅 1917000

遞延所得稅資產 1633800

貸:應交稅金——應交所得稅 3550800

2008年:借:所得稅 1663200

遞延所得稅資產 1887600

貸:應交稅金——應交所得稅 3550800

評論(共13條)

樓上兩位都不太準確,non-crrent asset是指非流動資產,除了fixed asset固定資產之外還包括long-term investment長期股權投資、construction in progress在建工程、intangible asset無形資產等等 在IFRS國際會計準則下固定資產則被稱為PPE(Property, plant and equipment)

我不太明白,為什麼減值後(按這裡的意思:假設利潤還是每年1000W,也就是說利潤沒有因減值受到影響),所交的稅很大一部份變成了遞延所得稅資產,會計上的所得稅變得很少了, 如上所示: 2007年:借:所得稅 1917000

遞延所得稅資產 1633800

貸:應交稅金——應交所得稅 3550800

2007年賺1000W只有191.7W所得稅(33%稅率),上交的355.08W稅款,近一半都是"資產",這樣報出來的利潤,有意義嗎?

固定資產的翻譯不是fixed asset,而是non-current asset

固定資產的正確翻譯是fixed assets,不要誤導他人。

固定資產的翻譯不是fixed asset,而是non-current asset

請不要誤導他人!!!!

我不太明白,為什麼減值後(按這裡的意思:假設利潤還是每年1000W,也就是說利潤沒有因減值受到影響),所交的稅很大一部份變成了遞延所得稅資產,會計上的所得稅變得很少了, 如上所示: 2007年:借:所得稅 1917000

遞延所得稅資產 1633800

貸:應交稅金——應交所得稅 3550800

2007年賺1000W只有191.7W所得稅(33%稅率),上交的355.08W稅款,近一半都是"資產",這樣報出來的利潤,有意義嗎?

借:所得稅 應交 貸:現金 遞延

我不太明白,為什麼減值後(按這裡的意思:假設利潤還是每年1000W,也就是說利潤沒有因減值受到影響),所交的稅很大一部份變成了遞延所得稅資產,會計上的所得稅變得很少了, 如上所示: 2007年:借:所得稅 1917000

遞延所得稅資產 1633800

貸:應交稅金——應交所得稅 3550800

2007年賺1000W只有191.7W所得稅(33%稅率),上交的355.08W稅款,近一半都是"資產",這樣報出來的利潤,有意義嗎?

Deferred income tax ,deferred tax laibilities。按33%所得稅,或按20%所得稅,都有行業規定

固定資產的翻譯不是fixed asset,而是non-current asset