社會機會成本

出自 MBA智库百科(https://wiki.mbalib.com/)

- 社會機會成本(Social Opportunity Costs)

目錄 |

社會機會成本是一種隱含的、可能發生的成本,即如果社會資金不用於政府支出,而是投入到另一項生產中,可能發生的成本。由於社會是由政府部門和企業部門構成,所以政府支出的社會機會成本可以通過企業的投資報酬率來衡量。由於投資和消費總是相伴而行,要增加未來消費,必須減少現時消費,減少的部分必然用作投資,增加未來的生產力,使未來消費的增加成為可能。所以,還可用社會偏好率作為社會貼現率度量投資的機會成本。[2]

公共資金的社會機會成本度量[3]

選擇社會機會成本的目的是為了更好地度量成本,以便更好地使用公共資金。這個選擇有四個標準:第一,數據應該有意義,就是說應該非常接近真實的機會成本;第二,由於所有的公共項目都競相使用公共資金,而且對不同項目進行比較時需要用統一的機會成本,所以,所有的公共部門分析都應該用同樣的機會成本;第三,在所有其他條件保持不變的情況下,高回報率項目應比低回報率項目優先選用。這就避免某些人使用低的回報率來造成一種(評估)嚴格的錯覺,以支持自己寵愛的項目;第四,選擇的回報率必須是可信的。對社會機會成本的爭論比其他因素對項目分析的影響要大。

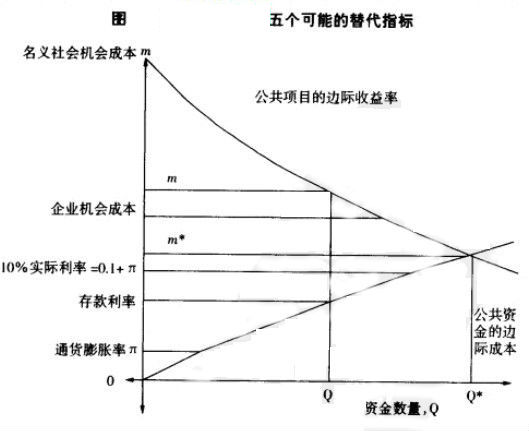

上圖說明瞭社會機會成本五個可能的替代指標。橫軸代表資金量Q,縱軸代表名義社會機會成本m。隨著Q的增加,公共資金的邊際成本m也增加,公共項目的邊際收益率則會減少。除了斜率的符號正確以外,圖中的曲線只是示意圖,並且假設考慮了所有與社會成本和收益有關的因素,例如,政府對無風險公債的壟斷銷售是由於其對製造法定貨幣的壟斷。

- 1.零

忽略機會成本的分析其實隱含了名義社會機會成本為零的假設。在通貨膨脹為正的情況下,這表示實際社會機會成本為負,因為實際利率r與通貨膨脹π和名義利率只的聯繫是 。機會成本為負是不可信的,因為項目的邊際凈收益是正的。

。機會成本為負是不可信的,因為項目的邊際凈收益是正的。

- 2.通貨膨脹率

名義社會機會成本的第二個替代指標是通貨膨脹率π。在通貨膨脹為正的情況下,實際社會機會成本為零。這是非常低的(Mishan l988;Dasgupta和Pearce l978),部分原因是由於它意味著當前收益並不優於未來收益。然而,一些分析框架中確實用通貨膨脹率作為名義社會機會成本(Rosenberg、Christen和Helms 1997;Holtmann和Mommartz 1996)。

- 3.儲蓄利率

第三個替代指標是國庫券的利率,或與其等同的國有發展金融機構的定期儲蓄利率加上預計管理費用和準備金要求增加的部分,通常假設為2%—3%,並隨特定的情況進行調整(雅榮1992b)。多數計算補貼依賴指數的例子是用儲蓄利率(例如,Sacay、Randhawa和Agabin l996;Khandker、Khalily和Khan l995;雅榮1994)。這裡假設公共項目的邊際社會收益等於資金的邊際成本。

如果在邊際成本等於邊際收益的地方(圖中的Q * ,m * )籌集和使用公共資金,並且如果所有其他市場都是完全競爭、無摩擦和不存在信息或交易成本,那麼,存款利率就等於社會機會成本和企業機會成本。在這種均衡狀態下,社會機會成本也就是市場利率,即m。

實際上,所有市場都是不完全的,相反,政府和捐助者的預算有限,無力支持很多有高收益潛力的項目。在這種非均衡情況下,籌集和使用資金Q的成本和邊際項目的收益率”,不一樣。使得存款利率常常低於社會機會成本。這樣,用存款利率來計算的補貼就是補貼的低限(雅榮1992b)。

- 4.實際利率10%

第四個替代指標是把實際利率10%作為社會機會成本。這個有些武斷的比率被大多數政府和世界銀行作為統一經驗值使用(Belli 1996a;Katz和Welch 1993;Gittinger l982)。和這裡討論的所有替代指標一樣,它可以根據風險進行調整,儘管這不是分析風險的最好方法(Norgaard和Howarth 1992;Markandya和Pearce 1991)。

如果實際利率是r,那麼名義利率就是 。這樣,圖中名義利率就可能低於或高於均衡利率m * 。對於收益率高於10%的項目,資金通常在項目建成之前就已經用完了。

。這樣,圖中名義利率就可能低於或高於均衡利率m * 。對於收益率高於10%的項目,資金通常在項目建成之前就已經用完了。

儘管沒有人認為10%非常接近邊際公共投資的實際收益率,現實中人們接受這一比率的原因有三個。第一,邊際公共投資的實際收益率是不可知的,對收益率的估計會不可避免地引起無休止的爭論;第二,與已經知道的項目收益率相比,10%是實際邊際社會收益率一個較高的下限。Quirk和Terasawa(1991)發現公共投資的邊際收益率遠高於10%,Ballard、Shoven和Whalley(1985)的估算結果是社會機會成本最低為17%;第三,10%是一個廣泛使用的數據。這不僅緩和了有關它的使用的一些爭論,而且還使不同項目之間能夠進行成本比較。這種觀點較少地把機會成本看作是邊際收益,而是更多地看作是一種分配稀缺預算資金的工具(Belli1996a)。

10%的實際率是社會機會成本的較低限。根據Belli“低於10%的貼現率是難以令人置信的”。尤其是Gittinger所說的,“金融利率,如政府的借款利率或優惠貸款利率,一般來說太低了,以至於(從社會的角度來看)很難證明其在項目經濟分析中的使用是合理的。實際上,當通貨膨脹率很高時,它們的實際利率可能是負的。”證明另外一個機會成本的負擔使得分析家們望而卻步(Gittinger 1982),本書的例子使用了10%,因為這是一個可信的最高低限,並且有助於對不同的項目和國家進行比較分析。

- 5.資金的企業機會成本

社會機會成本的第五個替代指標是企業機會成本。它是用私人資金取代公共資金的風險調整後的價格。例如,企業機會成本是長期能吸引和留住企業投資者的收益率。同樣,公債的企業機會成本就是發展金融機構為同樣的資金對私人貸款者支付的價格。當然,由於不同發展金融機構的風險、杠桿率和資金當地成本不一樣,企業機會成本也各異,並隨著時間的推移而變化。圖中資金的市場價格線畫在了公共項目邊際收益率之下,這是因為如果企業項目比公共項目的收益率高的話,國家總是能投資於企業(Jennings 1993;Silvers和Kauer l986;Conrad l986和1984)。