經常賬戶失衡

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

經常賬戶失衡是指在世界經濟運行的過程中一些經濟體出現大幅、持續的經常賬戶逆差,而與此相對應的經常賬戶盈餘則集中在其他經濟體。

經常賬戶調整期間的確定標準:

在現有研究中,經常賬戶調整期間的確定標準主要涉及四項指標,分別為調整的初始條件、調整規模、調整持續時間以及調整過程的持續性。MFR(1998)認為經常賬戶占GDP比率上升或下降3%或5%以及發生逆轉前後的時間段均為3年;Freund(2005)在研究赤字調整時則強調了逆轉前經常賬戶赤字額占GDP比率超過2%,並且在3年內經常賬戶赤字占GDP比率的平均值至少降低2%以及持續時間為5年等條件。在研究經常賬戶盈餘調整方面,Edwards(2007確定了盈餘調整的兩種方式,分別為經常賬戶盈餘額占GDP比率下降了2%或者3%,初始盈餘額占GDP比率高於2%或者3%;而IMF(2007)在研究經常賬戶逆轉調整規模這項指標時被確定為上升或下降2.5%,並且施加其他三項限制。

通過考察現有研究調整期間的確定標準,我們發現調整規模在四項指標中起著舉足輕重作用。現有研究針對所有國家都限定一個固定數值的調整規模,該項限制沒有很好的考慮不同國家經常賬戶失衡調整的多樣性,這是現有研究的不足之處。例如,對於經濟開放型的小國挪威來說,其經常賬戶占GDP比率波動2%或者3%會比較頻繁;而對於像印度這樣封閉經濟的國家,經常賬戶失衡按照2%標準進行調整則很少見;對於像法國這樣發達的大國經濟,調整規模為2%的限定標準則不能識別該國經常賬戶失衡的調整。為此,本文對經常賬戶的調整期間確定如下標準。

第一,初始條件:在t=0期的經常賬戶收支狀況不作要求。這與MFR(1998)針對經常賬戶赤字調整以及Edwards(2007針對經常賬戶盈餘調整在處理方法上是一致的。第二,調整規模:以每個樣本國家或地區的經常賬戶占GDP比率在觀測期間內的標準差作為調整標準。通過與現有研究比較,我們發現採用標準差這個限定標準不僅能識別出固定數值標準所能夠識別的調整期間,而且還能夠識別出固定數值標準所不能識別的調整期間。第三,調整持續的時間:從t--0期開始計算,限制在4年之內。Freund(2005),IMF(2007)對於工業化國家經常賬戶赤字逆轉的調整持續時間限定為3年,而Edwards(2007)施加的限定為1年或者3年。第四,調整過程的持續性:在經常賬戶失衡調整完成之後的3年內,經常賬戶占GDP的比率要小於該值在t=0期的數值。

在本研究的樣本中,根據上述四項關於調整期間的確定標準,我們發現1980至2005年期間共存在187個經常賬戶的赤字調整期間以及106個盈餘調整期間。根據經常賬戶調整期間的確定標準,只要樣本國家或地區的經常賬戶出現了滿足這四項標準的經常賬戶逆轉,那麼此時樣本國家或地區的經常賬戶失衡就是不可持續的,否則其經常賬戶就不會發生逆轉。

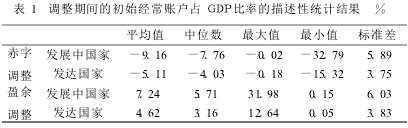

表1報告了本文樣本中經常賬戶赤字調整和盈餘調整過程中初始經常賬戶占GDP比率的描述性統計結果。根據結果我們可以看到,發達國家和發展中國家或地區無論是在逆差調整還是盈餘調整中各自的初始經常賬戶占GDP比率都存在差異。從統計學均值意義上來看,發達國家經常賬戶赤字開始調整時經常賬戶占GDP比率為-5.11%,發展中國家或地區則為-9.16%;而在盈餘調整時發達國家該項比率為4.62%o,發展中國家或地區則為7.24%。在現有研究中,該項指標就是被廣泛強調的經常賬戶赤字或者盈餘調整的“門檻水平”。本文所得到的結果與Mann(1999),China和Prasad(2003)以及Freund(2005)的經驗證據在方向上是相類似的。例如,Freund(2005)的研究表明發達國家經常賬戶赤字調整的門檻水平為經常賬戶赤字額占GDF的比率約為5%。

藉助於經常賬戶調整期間的事後識別,本文采用事件分析法(event analysis)考察經常賬戶失衡調整過程中主要巨集觀經濟變數(儲蓄率、投資率、經濟增長、對外貿易以及實際匯率)的變化情況,對經常賬戶調整開始前3年以及後3年共計7年內主要巨集觀經濟變數的變化進行分析。通過調整過程中相關指標的變化特點,我們能夠把握經常賬戶赤字調整和盈餘調整不同的調整特征。

事件分析法在研究貨幣危機以及經常賬戶逆轉等問題中被廣泛採用,該方法的不足之處在於它忽略了不同經濟變數之間的作用。例如,在經常賬戶調整過程中一些巨集觀經濟變數可能會同時針對經常賬戶逆轉出現相應的變化,而事件分析法忽略了這種變數間的交互作用。事件分析法的優勢在於它能夠刻畫經常賬戶調整期間一些巨集觀經濟變數的變化特征。

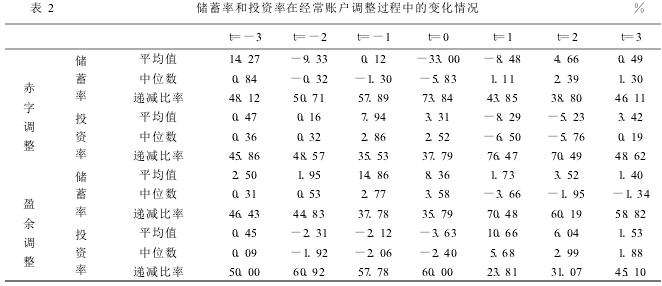

1.儲蓄率和投資率。儲蓄和投資是一個國家經濟發展中兩個重要的巨集觀經濟變數。從國民收入恆等式出發,我們能夠得到經常賬戶收支(CA)同儲蓄(S)以及投資(I)這間的關係式,即:CA=S-I,該表達式說明經常賬戶收支的變化與儲蓄或者投資的改變有著密切聯繫,問題是經常賬戶調整過程中這兩個變數的變化特征。表2報告了儲蓄率和投資率在經常賬戶赤字調整以及盈餘調整過程中的變化情況。在赤字調整中,儲蓄率的遞減比率(即出現遞減的觀測數占總觀測數的百分比)t=0期達到最大值為73.84%。比較t=0期前後儲蓄率和投資率的變化趨勢,我們可以發現調整開始後儲蓄率在樣本觀測中出現上升的比率較高,投資率則在樣本觀測中出現下降的比率較高,例如,投資率在t=1和2期遞減比率分別為76.47%和70.49%。從盈餘調整過程可以發現,儲蓄率調整開始後在樣本觀測中出現下降的比率較高,而投資率則出現上升的比率較高。對於儲蓄率來說,由於樣本觀測值分佈不均勻並且出現了極端值,因此中位數能夠較好體現樣本總體的一般水平。根據表2描述性統計指標,儲蓄率在赤字調整開始前和盈餘調整開始後出現下降,而投資率卻是在赤字調整開始後和盈餘調整開始前出現下降。

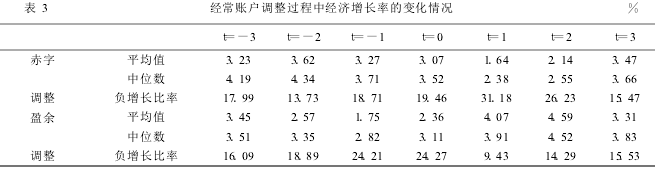

2.經濟增長率。表3報告了經常賬戶調整過程中經濟增長率的情況,同時該表也報告了在調整過程中經濟出現負增長的比率。表3相關統計指標表明,在經常賬戶赤字調整開始後經濟增長率有所下降,例如在t=1和2期經濟增長率的平均值和中位數都明顯小於調整開始前3年的對應值。相比之下,在經常賬戶盈餘調整開始後經濟增長率的平均值和中位數都顯著上升。本文識別出的經常賬戶赤字調整以及盈餘調整期間都存在經濟負增長的情形。但是,經濟負增長個數占總觀測數的百分比(即表3中的負增長比率)表明經常賬戶調整過程中經濟負增長的發生率並不高,而且盈餘調整齣現經濟負增長的比率要比赤字調整低得多。

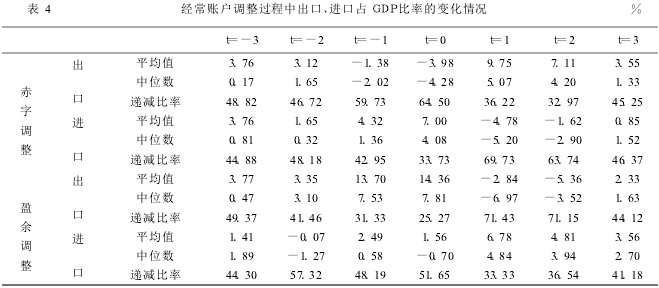

3.對外貿易。貿易收支是經常賬戶的重要組成部分,一個國家的對外貿易變化與該國的經常賬戶調整具有緊密的聯繫。表4報告了經常賬戶調整過程中出口占GDP比率以及進口占GDP比率的年變化率。此處採用出口或進口占GDP比率的相對指標來衡量對外貿易在經常賬戶調整過程中的變化,主要是為了消除不同國家或地區經濟規模在對外貿易變化中的影響作用。從出口占GDP比率的變化情況來看,赤字調整開始後出口占GDP比率出現了上升,而盈餘調整開始後出口占GDP比率則出現了下降;從進口占GDP比率的變化來看,赤字調整開始後進口占GDP比率出現了下降,而盈餘調整開始後進口占GDP比率則出現了上升。根據表4報告的結果可以發現,在赤字調整中出口占GDP比率上升和進口占GDP比率下降的發生率較高,而在盈餘調整中出口占GDP比率下降和進口占GDP比率上升的發生率也相對較高。

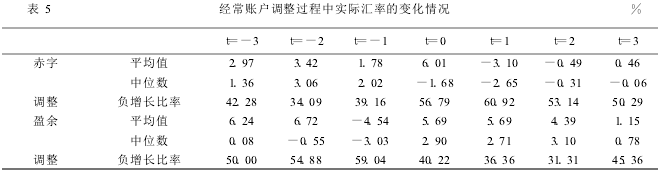

4.實際匯率。表5報告了在經常賬戶調整過程中實際匯率的變化情況。本文的實際匯率是由樣本國家或地區名義匯率經過各自的GDP折算因數和美國零售價格指數調整得到的。通過比較調整開始前後實際匯率的變化,我們可以發現在赤字調整開始後實際匯率水平出現下降,而在盈餘調整開始後實際匯率水平出現上升。從赤字和盈餘調整中實際匯率水平出現下降或上升的發生率來看,赤字調整開始後實際匯率水平下降發生率以及盈餘調整開始後實際匯率水平上升發生率都較高。從平均意義上看,無論在赤字調整還是盈餘調整過程中實際匯率水平都出現了相應的變化。赤字調整開始後實際匯率水平平均下降幅度為3.1%,而盈餘調整開始後實際匯率水平平均上升幅度為5.69%,但是調整過程開始後實際匯率水平的變化幅度並不大。

影響經常賬戶失衡的經濟因素[1]

我們採用離散選擇Probit模型來考察一些經濟變數對經常賬戶失衡調整的預測作用,藉助於該模型的研究結果判斷哪些經濟變數是一個國家進行經常賬戶失衡調整的領先變數。

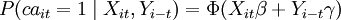

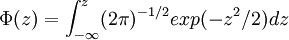

MFR(1998)以及Freund(2005)利用Probit模型分別研究了中低收入國家和發達國家的經常賬戶赤字逆轉問題。本文與這些研究的區別在於:本文修正了這些經驗研究在經常賬戶調整期間確定標準方面的不足,並且考察了赤字調整和盈餘調整兩種情況。本文構建如下的離散選擇Probit模型:

其中,i表示樣本國家,t表示樣本觀測時間,而中Φ(g)提標準正態分佈函數,其函數表示形式為:

在離散選擇Probit模型中,被解釋變數cait;在經常賬戶失衡調整開始的年份賦值為1而在其他年份賦值為0,在本文識別的經常賬戶赤字調整以及盈餘調整期間的基礎上,我們可以分別得到相對應的cait,Xit表示與經常賬戶失衡進行調整的同期相關經濟變數,而Yi − t表示經常賬戶失衡進行調整的前期經濟變數,我們選擇前期經濟變數為經常賬戶調整過程中相關解釋變數的前3年平均值。

在Probit模型的回歸分析中,解釋變數的選擇主要依賴於現有經常賬戶的決定因素理論以及利用跨國數據相關經驗研究的結論。經常賬戶跨期理論強調了投資、政府財政收支以及貿易條件對經常賬戶收支的影響作用,這些經濟變數作為解釋變數納入本文的回歸分析,分別用總資本形成占GDP比率以及政府財政收支占GDP比率來表示。借鑒MFR(1998)以及Freund(2005)關於經常賬戶逆轉的經驗研究,經常賬戶占GDP的比率、貿易開放度以及官方儲備等變數作為解釋變數納入本文的回歸分析。同時為考察匯率變動是否有助於預測經常賬戶逆轉,實際匯率變化作為解釋變數被納入回歸分析。Debelle和Faruqee(1996強調了經濟增長對經常賬戶的影響作用,為此本文將GDP增長率以及人均GDP增長率作為解釋變數引入回歸分析。本文將能夠體現樣本國家或地區金融深化的相關金融變數作為控制變數引入回歸分析。

按照本文回歸分析中經濟變數類別,解釋變數及其表達式報告如下。巨集觀經濟變數:經常賬戶占GDP比率(ca2gdp),GDP增長率(gdpg)、人均GDP增長率(gdppcg)以及總資本形成占GDP比率(gkf2gdp);政府部門變數:政府財政收支占GDP比率(bdg2gdp)、政府消費占GDP比率(gc2gdp);對外部門變數:貿易開放度(open)、實際匯率的年變化率(rexchg)以及貿易條件(tot);金融變數:官方非黃金總儲備占GDP比率(res2gdp),M2占GDP的比率(m2gdp)和凈國內信貸的年變化率(ndcchg)。解釋變數的表達式中,帶有尾碼3y的相關變數表示的是對應變數前3年的平均值。

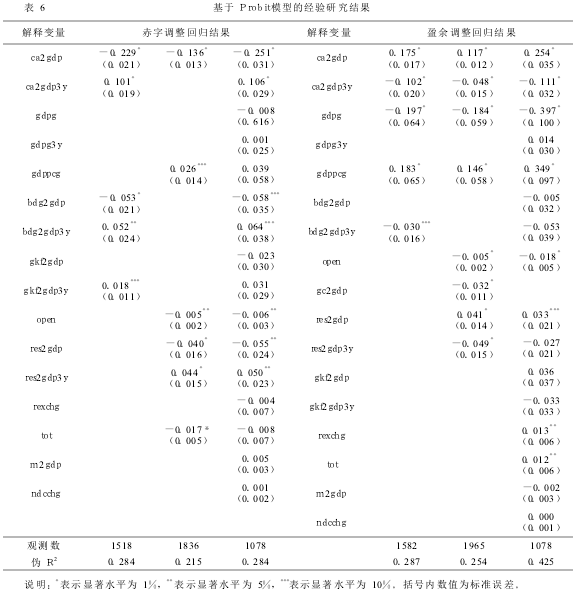

表6報告了基於Probi膜型經常賬戶赤字調整和盈餘調整的研究結果。在赤字調整或盈餘調整的回歸結果中,前兩列報告瞭解釋變數都通過相關計量檢驗的回歸結果,最後一列報告了納入所有解釋變數和控制變數所得到的回歸結果。在盈餘調整回歸中,我們用政府消費占GDP比率替換不顯著的政府財政開支占GDP比率來考察政府部門變數的影響作用。值得註意的是,一些解釋變數的回歸繫數在赤字調整和盈餘調整的回歸分析中呈現了正負符號對照的回歸結果。

本文得到的結果中有較多的解釋變數通過了變數顯著性檢驗。Freund(2005)的研究只有經常賬戶占GDP比率、經濟增長率以及外匯儲備增長等變數是顯著的,而Debelle和Galati(2007)的經驗研究中經常賬戶調整國的國內經濟變數都沒有通過變數顯著性檢驗。基於Probit模型的回歸結果,本文得到如下一些主要結論。

1.經常賬戶占GDP比率(ca2gdp)對經常賬戶失衡最終進行調整具有顯著的預測作用,但是其對赤字調整和盈餘調整預測作用不同。前3年ca2gdp狀況增加了赤字調整的可能性,而降低了盈餘調整的可能性;當期ca2gdp狀況降低了赤字調整的可能性,而增加了盈餘調整的可能性。由此可見,相對於經常賬戶赤字而言,經常賬戶處於盈餘狀態這種類型的失衡時自身具有較強的慣性作用。

2.經濟增長(gdpg)對於經常賬戶赤字調整沒有預測作用,這與MFR(1998)所得到的結論在方向上是一致的。然而,強勁的經濟增長卻能夠降低經常賬戶盈餘調整的可能性。人均GDP增長(gdppcg)能夠增加經常賬戶赤字調整和盈餘調整的可能性,並且通過比較回歸繫數我們可以發現該指標預測經常賬戶盈餘調整的效果明顯。總資本形成占GDP的比率(gkf2gdp)對經常賬戶調整的預測作用不具備穩健性,在增加解釋變數時其不能通過變數顯著性檢驗。

3.政府財政收支占GDP比率(bdg2gdp)對經常賬戶赤字調整預測作用明顯,前3年的bdg2gdp增加了經常賬戶赤字調整的可能性,而當期的bdg2gdp則降低了赤字調整的可能性。這與經常賬戶和政府財政收支的“雙重”赤字假說相一致,前期政府財政收支惡化增加經常賬戶調整的可能性,而如果當期的政府財政收支進一步惡化則通過增加總需求進而降低經常賬戶調整的可能性。政府財政收支這種作用力使得“雙重”赤字一旦形成便難解難分。對於盈餘調整,前3年bdg2gdp以及政府消費占GDP比率(gc2gdp)降低經常賬戶盈餘調整的可能性。

4.官方非黃金儲備占GDP比率(res2gdp)對於赤字調整和盈餘調整的預測作用有所不同,當期res2gdp降低經常賬戶赤字調整的可能性,卻增加經常賬戶盈餘調整的可能性;而前3年res2gdp狀況增加了赤字調整的可能性,卻降低經常賬戶盈餘調整的可能性。

5.貿易開放度(open)能夠降低經常賬戶調整的可能性,說明更加開放的經濟發生經常賬戶調整的可能性相對較小。匯率變化(rexchg)對經常賬戶盈餘調整有預測作用。貿易條件(tot)對經常賬戶赤字調整和盈餘調整的預測方向正好相反,降低前者的可能性而增加後者的可能性。

- ↑ 張建清,張天頂.經常賬戶失衡的調整:國際經驗及其對中國的啟示[J].世界經濟,2008(10)