经常账户失衡

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

经常账户失衡是指在世界经济运行的过程中一些经济体出现大幅、持续的经常账户逆差,而与此相对应的经常账户盈余则集中在其他经济体。

经常账户调整期间的确定标准:

在现有研究中,经常账户调整期间的确定标准主要涉及四项指标,分别为调整的初始条件、调整规模、调整持续时间以及调整过程的持续性。MFR(1998)认为经常账户占GDP比率上升或下降3%或5%以及发生逆转前后的时间段均为3年;Freund(2005)在研究赤字调整时则强调了逆转前经常账户赤字额占GDP比率超过2%,并且在3年内经常账户赤字占GDP比率的平均值至少降低2%以及持续时间为5年等条件。在研究经常账户盈余调整方面,Edwards(2007确定了盈余调整的两种方式,分别为经常账户盈余额占GDP比率下降了2%或者3%,初始盈余额占GDP比率高于2%或者3%;而IMF(2007)在研究经常账户逆转调整规模这项指标时被确定为上升或下降2.5%,并且施加其他三项限制。

通过考察现有研究调整期间的确定标准,我们发现调整规模在四项指标中起着举足轻重作用。现有研究针对所有国家都限定一个固定数值的调整规模,该项限制没有很好的考虑不同国家经常账户失衡调整的多样性,这是现有研究的不足之处。例如,对于经济开放型的小国挪威来说,其经常账户占GDP比率波动2%或者3%会比较频繁;而对于像印度这样封闭经济的国家,经常账户失衡按照2%标准进行调整则很少见;对于像法国这样发达的大国经济,调整规模为2%的限定标准则不能识别该国经常账户失衡的调整。为此,本文对经常账户的调整期间确定如下标准。

第一,初始条件:在t=0期的经常账户收支状况不作要求。这与MFR(1998)针对经常账户赤字调整以及Edwards(2007针对经常账户盈余调整在处理方法上是一致的。第二,调整规模:以每个样本国家或地区的经常账户占GDP比率在观测期间内的标准差作为调整标准。通过与现有研究比较,我们发现采用标准差这个限定标准不仅能识别出固定数值标准所能够识别的调整期间,而且还能够识别出固定数值标准所不能识别的调整期间。第三,调整持续的时间:从t--0期开始计算,限制在4年之内。Freund(2005),IMF(2007)对于工业化国家经常账户赤字逆转的调整持续时间限定为3年,而Edwards(2007)施加的限定为1年或者3年。第四,调整过程的持续性:在经常账户失衡调整完成之后的3年内,经常账户占GDP的比率要小于该值在t=0期的数值。

在本研究的样本中,根据上述四项关于调整期间的确定标准,我们发现1980至2005年期间共存在187个经常账户的赤字调整期间以及106个盈余调整期间。根据经常账户调整期间的确定标准,只要样本国家或地区的经常账户出现了满足这四项标准的经常账户逆转,那么此时样本国家或地区的经常账户失衡就是不可持续的,否则其经常账户就不会发生逆转。

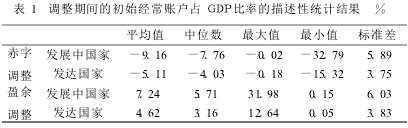

表1报告了本文样本中经常账户赤字调整和盈余调整过程中初始经常账户占GDP比率的描述性统计结果。根据结果我们可以看到,发达国家和发展中国家或地区无论是在逆差调整还是盈余调整中各自的初始经常账户占GDP比率都存在差异。从统计学均值意义上来看,发达国家经常账户赤字开始调整时经常账户占GDP比率为-5.11%,发展中国家或地区则为-9.16%;而在盈余调整时发达国家该项比率为4.62%o,发展中国家或地区则为7.24%。在现有研究中,该项指标就是被广泛强调的经常账户赤字或者盈余调整的“门槛水平”。本文所得到的结果与Mann(1999),China和Prasad(2003)以及Freund(2005)的经验证据在方向上是相类似的。例如,Freund(2005)的研究表明发达国家经常账户赤字调整的门槛水平为经常账户赤字额占GDF的比率约为5%。

借助于经常账户调整期间的事后识别,本文采用事件分析法(event analysis)考察经常账户失衡调整过程中主要宏观经济变量(储蓄率、投资率、经济增长、对外贸易以及实际汇率)的变化情况,对经常账户调整开始前3年以及后3年共计7年内主要宏观经济变量的变化进行分析。通过调整过程中相关指标的变化特点,我们能够把握经常账户赤字调整和盈余调整不同的调整特征。

事件分析法在研究货币危机以及经常账户逆转等问题中被广泛采用,该方法的不足之处在于它忽略了不同经济变量之间的作用。例如,在经常账户调整过程中一些宏观经济变量可能会同时针对经常账户逆转出现相应的变化,而事件分析法忽略了这种变量间的交互作用。事件分析法的优势在于它能够刻画经常账户调整期间一些宏观经济变量的变化特征。

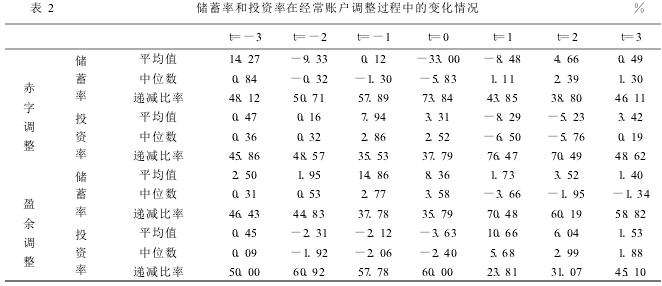

1.储蓄率和投资率。储蓄和投资是一个国家经济发展中两个重要的宏观经济变量。从国民收入恒等式出发,我们能够得到经常账户收支(CA)同储蓄(S)以及投资(I)这间的关系式,即:CA=S-I,该表达式说明经常账户收支的变化与储蓄或者投资的改变有着密切联系,问题是经常账户调整过程中这两个变量的变化特征。表2报告了储蓄率和投资率在经常账户赤字调整以及盈余调整过程中的变化情况。在赤字调整中,储蓄率的递减比率(即出现递减的观测数占总观测数的百分比)t=0期达到最大值为73.84%。比较t=0期前后储蓄率和投资率的变化趋势,我们可以发现调整开始后储蓄率在样本观测中出现上升的比率较高,投资率则在样本观测中出现下降的比率较高,例如,投资率在t=1和2期递减比率分别为76.47%和70.49%。从盈余调整过程可以发现,储蓄率调整开始后在样本观测中出现下降的比率较高,而投资率则出现上升的比率较高。对于储蓄率来说,由于样本观测值分布不均匀并且出现了极端值,因此中位数能够较好体现样本总体的一般水平。根据表2描述性统计指标,储蓄率在赤字调整开始前和盈余调整开始后出现下降,而投资率却是在赤字调整开始后和盈余调整开始前出现下降。

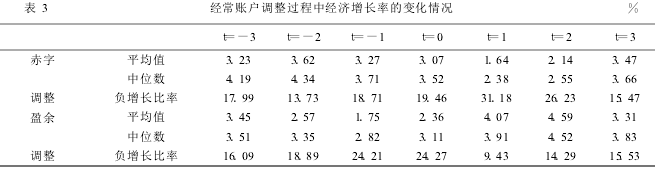

2.经济增长率。表3报告了经常账户调整过程中经济增长率的情况,同时该表也报告了在调整过程中经济出现负增长的比率。表3相关统计指标表明,在经常账户赤字调整开始后经济增长率有所下降,例如在t=1和2期经济增长率的平均值和中位数都明显小于调整开始前3年的对应值。相比之下,在经常账户盈余调整开始后经济增长率的平均值和中位数都显著上升。本文识别出的经常账户赤字调整以及盈余调整期间都存在经济负增长的情形。但是,经济负增长个数占总观测数的百分比(即表3中的负增长比率)表明经常账户调整过程中经济负增长的发生率并不高,而且盈余调整出现经济负增长的比率要比赤字调整低得多。

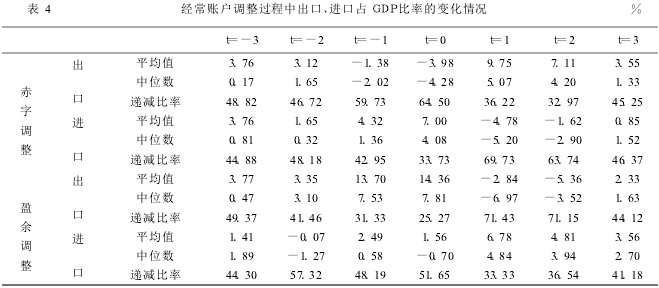

3.对外贸易。贸易收支是经常账户的重要组成部分,一个国家的对外贸易变化与该国的经常账户调整具有紧密的联系。表4报告了经常账户调整过程中出口占GDP比率以及进口占GDP比率的年变化率。此处采用出口或进口占GDP比率的相对指标来衡量对外贸易在经常账户调整过程中的变化,主要是为了消除不同国家或地区经济规模在对外贸易变化中的影响作用。从出口占GDP比率的变化情况来看,赤字调整开始后出口占GDP比率出现了上升,而盈余调整开始后出口占GDP比率则出现了下降;从进口占GDP比率的变化来看,赤字调整开始后进口占GDP比率出现了下降,而盈余调整开始后进口占GDP比率则出现了上升。根据表4报告的结果可以发现,在赤字调整中出口占GDP比率上升和进口占GDP比率下降的发生率较高,而在盈余调整中出口占GDP比率下降和进口占GDP比率上升的发生率也相对较高。

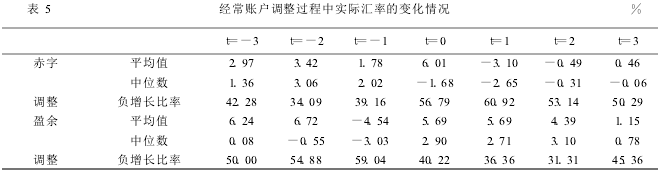

4.实际汇率。表5报告了在经常账户调整过程中实际汇率的变化情况。本文的实际汇率是由样本国家或地区名义汇率经过各自的GDP折算因子和美国零售价格指数调整得到的。通过比较调整开始前后实际汇率的变化,我们可以发现在赤字调整开始后实际汇率水平出现下降,而在盈余调整开始后实际汇率水平出现上升。从赤字和盈余调整中实际汇率水平出现下降或上升的发生率来看,赤字调整开始后实际汇率水平下降发生率以及盈余调整开始后实际汇率水平上升发生率都较高。从平均意义上看,无论在赤字调整还是盈余调整过程中实际汇率水平都出现了相应的变化。赤字调整开始后实际汇率水平平均下降幅度为3.1%,而盈余调整开始后实际汇率水平平均上升幅度为5.69%,但是调整过程开始后实际汇率水平的变化幅度并不大。

影响经常账户失衡的经济因素[1]

我们采用离散选择Probit模型来考察一些经济变量对经常账户失衡调整的预测作用,借助于该模型的研究结果判断哪些经济变量是一个国家进行经常账户失衡调整的领先变量。

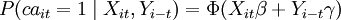

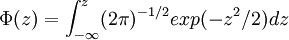

MFR(1998)以及Freund(2005)利用Probit模型分别研究了中低收入国家和发达国家的经常账户赤字逆转问题。本文与这些研究的区别在于:本文修正了这些经验研究在经常账户调整期间确定标准方面的不足,并且考察了赤字调整和盈余调整两种情况。本文构建如下的离散选择Probit模型:

其中,i表示样本国家,t表示样本观测时间,而中Φ(g)提标准正态分布函数,其函数表示形式为:

在离散选择Probit模型中,被解释变量cait;在经常账户失衡调整开始的年份赋值为1而在其他年份赋值为0,在本文识别的经常账户赤字调整以及盈余调整期间的基础上,我们可以分别得到相对应的cait,Xit表示与经常账户失衡进行调整的同期相关经济变量,而Yi − t表示经常账户失衡进行调整的前期经济变量,我们选择前期经济变量为经常账户调整过程中相关解释变量的前3年平均值。

在Probit模型的回归分析中,解释变量的选择主要依赖于现有经常账户的决定因素理论以及利用跨国数据相关经验研究的结论。经常账户跨期理论强调了投资、政府财政收支以及贸易条件对经常账户收支的影响作用,这些经济变量作为解释变量纳入本文的回归分析,分别用总资本形成占GDP比率以及政府财政收支占GDP比率来表示。借鉴MFR(1998)以及Freund(2005)关于经常账户逆转的经验研究,经常账户占GDP的比率、贸易开放度以及官方储备等变量作为解释变量纳入本文的回归分析。同时为考察汇率变动是否有助于预测经常账户逆转,实际汇率变化作为解释变量被纳入回归分析。Debelle和Faruqee(1996强调了经济增长对经常账户的影响作用,为此本文将GDP增长率以及人均GDP增长率作为解释变量引入回归分析。本文将能够体现样本国家或地区金融深化的相关金融变量作为控制变量引入回归分析。

按照本文回归分析中经济变量类别,解释变量及其表达式报告如下。宏观经济变量:经常账户占GDP比率(ca2gdp),GDP增长率(gdpg)、人均GDP增长率(gdppcg)以及总资本形成占GDP比率(gkf2gdp);政府部门变量:政府财政收支占GDP比率(bdg2gdp)、政府消费占GDP比率(gc2gdp);对外部门变量:贸易开放度(open)、实际汇率的年变化率(rexchg)以及贸易条件(tot);金融变量:官方非黄金总储备占GDP比率(res2gdp),M2占GDP的比率(m2gdp)和净国内信贷的年变化率(ndcchg)。解释变量的表达式中,带有后缀3y的相关变量表示的是对应变量前3年的平均值。

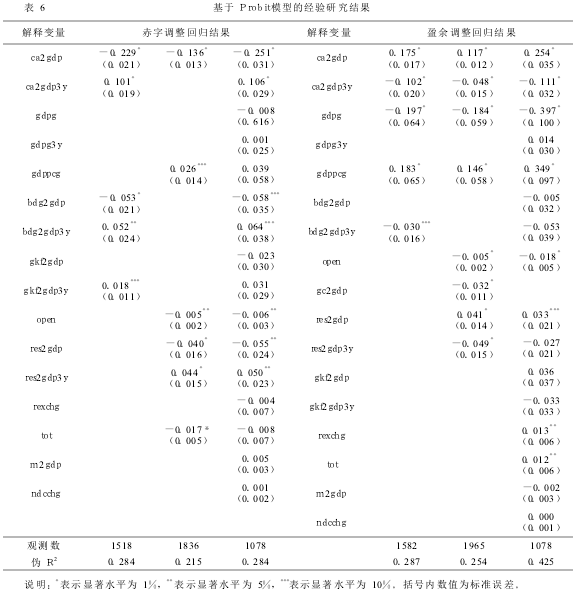

表6报告了基于Probi膜型经常账户赤字调整和盈余调整的研究结果。在赤字调整或盈余调整的回归结果中,前两列报告了解释变量都通过相关计量检验的回归结果,最后一列报告了纳入所有解释变量和控制变量所得到的回归结果。在盈余调整回归中,我们用政府消费占GDP比率替换不显著的政府财政开支占GDP比率来考察政府部门变量的影响作用。值得注意的是,一些解释变量的回归系数在赤字调整和盈余调整的回归分析中呈现了正负符号对照的回归结果。

本文得到的结果中有较多的解释变量通过了变量显著性检验。Freund(2005)的研究只有经常账户占GDP比率、经济增长率以及外汇储备增长等变量是显著的,而Debelle和Galati(2007)的经验研究中经常账户调整国的国内经济变量都没有通过变量显著性检验。基于Probit模型的回归结果,本文得到如下一些主要结论。

1.经常账户占GDP比率(ca2gdp)对经常账户失衡最终进行调整具有显著的预测作用,但是其对赤字调整和盈余调整预测作用不同。前3年ca2gdp状况增加了赤字调整的可能性,而降低了盈余调整的可能性;当期ca2gdp状况降低了赤字调整的可能性,而增加了盈余调整的可能性。由此可见,相对于经常账户赤字而言,经常账户处于盈余状态这种类型的失衡时自身具有较强的惯性作用。

2.经济增长(gdpg)对于经常账户赤字调整没有预测作用,这与MFR(1998)所得到的结论在方向上是一致的。然而,强劲的经济增长却能够降低经常账户盈余调整的可能性。人均GDP增长(gdppcg)能够增加经常账户赤字调整和盈余调整的可能性,并且通过比较回归系数我们可以发现该指标预测经常账户盈余调整的效果明显。总资本形成占GDP的比率(gkf2gdp)对经常账户调整的预测作用不具备稳健性,在增加解释变量时其不能通过变量显著性检验。

3.政府财政收支占GDP比率(bdg2gdp)对经常账户赤字调整预测作用明显,前3年的bdg2gdp增加了经常账户赤字调整的可能性,而当期的bdg2gdp则降低了赤字调整的可能性。这与经常账户和政府财政收支的“双重”赤字假说相一致,前期政府财政收支恶化增加经常账户调整的可能性,而如果当期的政府财政收支进一步恶化则通过增加总需求进而降低经常账户调整的可能性。政府财政收支这种作用力使得“双重”赤字一旦形成便难解难分。对于盈余调整,前3年bdg2gdp以及政府消费占GDP比率(gc2gdp)降低经常账户盈余调整的可能性。

4.官方非黄金储备占GDP比率(res2gdp)对于赤字调整和盈余调整的预测作用有所不同,当期res2gdp降低经常账户赤字调整的可能性,却增加经常账户盈余调整的可能性;而前3年res2gdp状况增加了赤字调整的可能性,却降低经常账户盈余调整的可能性。

5.贸易开放度(open)能够降低经常账户调整的可能性,说明更加开放的经济发生经常账户调整的可能性相对较小。汇率变化(rexchg)对经常账户盈余调整有预测作用。贸易条件(tot)对经常账户赤字调整和盈余调整的预测方向正好相反,降低前者的可能性而增加后者的可能性。

- ↑ 张建清,张天顶.经常账户失衡的调整:国际经验及其对中国的启示[J].世界经济,2008(10)