巴恰塔亞模型

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

巴恰塔亞模型概述[1]

1979年,巴恰塔亞將其1977年在麻省理工學院所作的博士論文中的一章整理後發表在《貝爾經濟學刊》上。在文中,他構建了一個與羅斯模型非常相近的股利信號模型。但事後證明,巴恰塔亞模型可稱為與利蘭-派爾模型、羅斯模型和米勒-洛克模型齊名的信號模型,在股利政策的研究理論中占有重要的地位。巴恰塔亞認為,在不完美情況下,現金股利具有的信息內容,是未來預期盈利的事前信號。

巴恰塔亞模型的內容[1]

巴恰塔亞模型假設:

(2)現有資產產生的所有現金流量都可以理性地再投資;

(3)股利決策是由內部管理者做出的,由於其獎金與股東財富相聯繫,所以內部管理者的經營目標是股東財富最大化;

(4)只有內部管理者惟一知道現金流量分佈信息;

(5)風險中性;

(6)期限為一年。

用X表示從新項目所獲得的不確定性的現金流量,現金股利的個人所得稅率為1 − α,資本利得不徵稅,D表示新增發的股利,V(D)表示因新增股利而增加的清算價值。

如果X > D,則現有股東將獲得稅後股利αD,企業再投資需要從外部籌集的資金減少(X − D)元。

如果X < D如,企業支付的股利仍為D,資金不足部分(D—x)將給現有股東帶來(1 + β)(D − X)的成本。所以,現有股東的新增價值函數為:

![E(D)=\frac{1}{1+r}\left[ V(D)+\alpha D+\int_D^{\overline{X}}(X-D)f(X)dX+\int_{\underline {X}}^D(1+\beta)(X-D)f(X)dX \right]](/w/images/math/a/a/e/aae542c01da6823f2464b5ba04301849.png)

![=frac{1}{1+r}\left[ V(D)+M-(1-\alpha)D-\beta \int_{\underline {X}}^D F(X)dX \right]](/w/images/math/d/3/2/d320371fd45c718723f4c271e14e1c82.png) ……(1)

……(1)

式中:f(X)和F(X)為X在區問 的密度函數和分佈函數;M為現金流量的平均值;r為貼現率。

的密度函數和分佈函數;M為現金流量的平均值;r為貼現率。

假設投資項目的現金流量分佈在[0,t],平均值為 ,各個企業的t大小不同,最小值為tmin,最大值為tmax,但是投資者無法區分t的大小。為此,作為企業股東的代理人,管理者通過股利支付決策向外發射信號幫助投資者區分t,並使自己的報酬最大化,即:

,各個企業的t大小不同,最小值為tmin,最大值為tmax,但是投資者無法區分t的大小。為此,作為企業股東的代理人,管理者通過股利支付決策向外發射信號幫助投資者區分t,並使自己的報酬最大化,即:

![max E(D)=max \left\{ \frac{1}{1+r}\left[ \frac{t}{2}+V(D)-(1-\alpha)D-\beta \frac{D^2}{2t} \right] \right \}](/w/images/math/1/b/f/1bf04fd1628f5db32d2b3a8c82f1e50f.png) ……(2)

……(2)

求導,得:

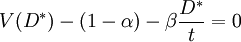

……(3)

……(3)

巴恰塔亞認為,只有當預期現金流量實現了,即V(D)與股利信號顯示的價值一致時,才能達到均衡。相對於資本利得來講,股利傳遞信息的價值是確定的,而且它可以用來抵消股利所得的稅收損失,從而即使管理層控制權力很大的公司也樂於支付股利,因為只有當股利分配方案向外界披露後,該信息引起的公司價值增值才能夠為現有的股東所獲得。