希金斯可持續增長模型

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

美國財務學家羅伯特·希金斯(Robert Higgins)就公司增長問題和財務問題進行了深入的研究,於1977年提出了可持續增長模型。可持續增長模型對一定條件下公司的增長速度受經營水平、財務資源、政策的制約關係進行了描述。該模型是制定銷售增長率目標的有效方法,已被許多公司廣泛應用(如惠普公司、波士頓咨詢公司)。

希金斯定義:可持續增長率是指在不需要耗盡財務資源的情況下,公司銷售所能增長的最大比率。

按可持續增長率制定銷售目標,可使企業合理地權衡增加收入與控制負債規模之間的關係。 可持續增長 ( Sustainable Growth Rote,SGR )是企業在不增加權益融資並保持當前經營效率(表現為資產周轉率和銷售凈利率) 和財務政策(表現為資產負債率和收益留存率)的條件下公司銷售收入的最大增長率, 它實際上是一種平衡增長。

可持續增長模型基於以下假設:

1.公司想以市場允許的速度來發展;

2.管理者不可能或不願意籌集新的權益成本,即企業發行在外的股數不變;

3.公司要繼續維持一個目標資本結構和目標股利政策;

4. 公司資產周轉率水平保持不變。

依據Higgins的方法,企業的銷售增長率必須以新增的資產作為支撐,如果公司的期初銷售額為S,本年的銷售增長率為g,為了保持期初總資產A和對應的銷售額S的目標比率A/S不變,公司的期末總資產也應擴大g倍。支持公司銷售增長的資金來源有兩部分,一部分是凈利潤減去紅利發放後的公司留存收益;另一部分是隨著公司的所有者權益的增長,為保持公司的資本結構不變,負債所實現的同步增長。根據“資產=負債+所有者權益衡”等式得到公式:

公司期末資產增長數量=A×g

公司期末所有者權益增長數量=P×(S+g×S)×(1-d)=P×S×(1+g)×(1-d)

公司期末對應可增長的負債數量=P×S×(1+g)×(1-d)×(D/E)

根據會計恆等式,可以得到:

A×g=P×S×(1+g)×(1-d)+P×S×(1+g)×(1-d)×(D/E)

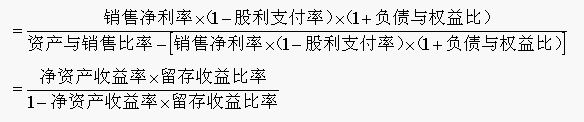

g/(1+g)=P×S/A×(1-d)×(1+D/E)

令g*=g/(1+g)=P×S/A×(1-d)×(1+D/E)=(1-d)×P×S/A×(1+D/E)

g是利用內部資源和不變公司資本結構,可實現的銷售增長率,稱之為可持續增長率。為便於討論,定義g*為公司的可持續增長率。公司期初權益比R=1+(D/E),期初總資產周轉率Q=S/A,期末留存收益率L=1-d,當期銷售凈利率為P。

可以得出:g*=留存收益率(當年)×銷售凈利率(當年)×總資產周轉率(上年)×權益乘數(上年)=L×P×Q×R=留存收益率×凈資產收益率

從上述方程式可以看出,一個公司要依靠自身來實現銷售增長,其可持續銷售增長率與公司的留存收益率L、銷售凈利率P、總資產周轉率Q和權益乘數R四個比率的乘積有密切的關係。這四個比率涉及到公司財務管理的所有主要內容,公式中的P和Q概括了企業的盈利能力和資產運營能力,而R和L描述了企業主要財務政策(R反映了公司的財務杠桿政策,而L體現了管理層對待股利發放的態度)。

希金斯可持續增長模型的優點[1]

希金斯模型的主要優點,在於明確了影響及制約企業增長的豐要財務因素,其模型簡單,思路明晰,易於操作。但是,由於其模型是在一系列假設基礎上建立起來的反映的只是靜態狀態下的企業可持續增長率,因此該模型的不足也是比較明顯的。因為在實際工作中,希金斯模型的有些假設很難存在,而且企業的增長決策或計劃也不應該是一種純粹的機械性活動。比如:企業的資產不一定會隨銷售額成正比例的增長;凈利潤與銷售額之比也很難是一個常數;企業的負債與權益額之比也應根據實際的情況進行調整;股利政策也存在著多種,企業的股利支付率並不一定就是固定的:這些實際情況與模型假設必然產生衝突。當然,對於企業不可能隨時增發新股的假設與實際還是較符合的,至少在一段時期內是成立的。據國外的有關統計資料顯示,上市公司平均20年出售一次新股。而我國上市公司增發新股亦有嚴格的審批程式,並至少要間隔一定年限。但這並不代表企業永遠不能增發新股。這些都說明瞭希金斯模型中的假設前提是不盡合理的。

穩定狀態是指:資產和負債隨銷售額比例增長;銷售凈利率為常數;資本結構和股利政策已定;不增加外部權益資金;增長所需權益資金來自內部;財務比率保持目前水平。

在穩定條件下,決定持續增長率(g)的變數有:

根據:資產增加額=留存收益增加額+負債增加額

T △S=[(S0+△S)×p×(1-d)]+[(S0+△S)×p×(1-d)]×L

令g=△S/S0,上式經整理後,得到:

(模型中忽略了新增負債利息)

給定變數值,即可利用上式計算出可持續增長率。

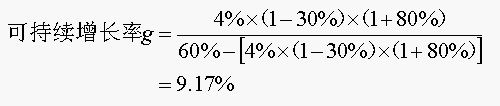

例如,某公司本期股東權益100萬元,負債80萬元,銷售收入300萬元。資產與銷售額比率為60%;銷售凈利率為4%;股利支付率為30%;負債與權益比率為80%,則:

這就是公司在不增加外部權益(但要增加負債7.34萬元),保持各項目標財務比率條件下,所能實現的最高銷售增長率。當然,這一比率能否最終實現,還取決於外部市場環境以及公司自身所做的各種努力。

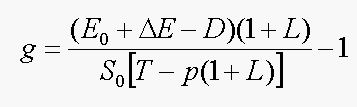

非穩定狀態是指模型中的變數可能會發生變化的情況。此時,模型中有些變數要用絕對值表示。設本期股東權益為E0,新增權益籌資額為△E,股利支付額為D,其他符號含義不變,則有:

例中,如果計劃期公司資產與銷售比率由60%降為55%,銷售凈利率由4%升為5%,負債與權益比由80%升為100%,支付股利4萬元,則g=42.22%。

在增長率模型所需要的六個變數中,只要確定其中五個,就可以利用模型求出第六個變數來。因此可利用模型進行“倘若…將會怎樣?”的分析。

假如上例中的公司明年要實現增長率50%,即銷售收入由300萬元,提高到450萬元,充分利用現有設備,使資產與銷售比率達到50%,負債與權益比定為80%,支付股利10萬元,不對外籌集權益資金,則可求出銷售凈利率必須達到7.78%,這需要公司在提高產品售價和降低成本方面下工夫。

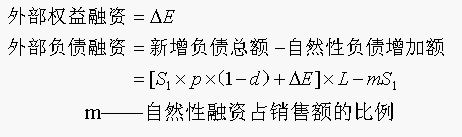

利用增長率模型也可以求出達到一定增長率所需要的外部融資額(含負債和權益),公式為:

可持續增長模型與杜邦分析體系存在著緊密的聯繫:g* =留存收益率×凈資產收益率。然而可持續增長模型所涵蓋的內容和對財務管理的意義要比杜邦分析體系豐富得多,在一定程度上彌補了杜邦分析體系在財務管理中存在的不足:

1.引入留存收益比率充分體現出管理者對待股利發放的態度,明確了管理者在使用公司內部和外部資源的意圖,進而擴大了杜邦分析體系所能解釋的公司財務政策的範圍。

2.可持續增長率對公司的發展能力提供了重要的參考指標。當可持續增長與公司實際增長相差較大時,它提醒管理者對其差異進行全面的分析,找出高速增長或是緩慢增長背後所隱含的財務問題,從而及時制定出正確的財務戰略和策略。

可持續增長在企業管理層中的應用[1]

(1)根據可持續增長模型可以計算出企業的可持續增長率。企業管理者為了實現其經營增長目標,需要制定相關的預算計劃,可持續增長率為管理者編製預算計劃從量的方面提供了依據。同時,通過使用可持續增長模型,還能夠檢查各種增長計劃相瓦之間的一致性。一般企業總是習慣為預期做出許多誘人的計劃,然而,這些計劃彼此之間可能不一致。通過這種方式,就可以在營銷、財務和製造方面做出更有根據、更明智的決策。

(2)將可持續增長率與實際增長率進行比較能夠揭示出許多財務問題,為管理者正確理財提供幫助。在一般情況下,當實際增長率超過可持續增長率時,企業資金的增長往往跟不上實際的需要量,會導致資金支付困難,於是,管理者的註意力應該集中到如何取得現金,為擴展提供所需資金上來;當實際增長率小於可持續增長率時,企業會有大量的現金盈餘,對企業的價值不利,此時,管理者的註意力又應該集中到如何有效地支配多餘的現金流量。這些會涉及到管理者的融資決策、經營決策、投資決策等多個決策的取捨。

(3)對樣本選取較長時間跨度的數據資料。

運用杜邦分析體系進行財務規劃時,管理者是在權衡風險———收益的基礎上,通過分析影響銷售凈利率、資產周轉率和權益乘數諸多因素,不斷改善公司財務,從而達到提高公司凈資產收益率的最終目標。相比之下,利用可持續增長模型進行財務分析與規劃的時候,它的指導思想不在於“不斷提高”,而在於“均衡” ———可持續增長與實際增長相一致。基於這一指導思想,管理者所要考慮和分析的問題比杜邦分析體系更全面、更複雜。

1.實際增長大於可持續增長

實際增長大於可持續增長的情況通常會出現在企業生命周期的成長期階段。在這一階段,企業增長較快,先期投資的一些項目並未產生回報,因此充足的資金是支持企業進一步成長決定性因素。

若企業目前籌資能力雄厚,能夠較為容易地從資本市場上獲取資源,那麼即便實際增長大於可持續增長,管理者也不必十分擔心,因為企業雖處於高速增長階段,但不會陷入資源短缺的困境。可持續增長實質上是從“資源稀缺性”的假設出發,而上述情況不符合這一假設,因而可以容忍實際增長與可持續增長之間存在差異。但是按照生命周期理論,公司不可能總處於高速增長階段,因而實際增長與可持續增長從長期來看應趨於一致,這並不違背“均衡”的原則。在這一階段,公司應將註意力集中於提高凈資產收益率和合理安排股利支付率上:

①提高銷售凈利率。一方面,加強企業的成本管理以提高產品的邊際毛益貢獻率,加強企業的費用控制,減少不必要的浪費;另一方面,可根據產品的價格彈性適當提高單位產品價格其獲取更多利潤。

②加強資產管理,提高資產周轉率。既然公司有較為充足的資金,那麼更要註意資金的使用效率,應加快存貨周轉率,應收賬款周轉率和固定資產周轉率,不能讓雄厚的資金成為阻擋提高公司資產周轉率的絆腳石。

③提高權益乘數。權益乘數是影響凈資產收益率的重要指標,管理者應權衡股權和債券籌資的風險與收益,在可接受風險範圍內,提高債務融資的比例。④制定合理的股利支付率。籌資能力較強的公司可以適當提高股利支付率以獲取股東及潛在投資者對公司前景的樂觀預期,便於今後公司的進一步融資。

若企業籌資能力有限,審視其增長能力是否已經超過了自身所能承受的能力。相應所應採取的財務策略是:提高留存比率,資產周轉率和銷售凈利率。由於向資本市場上籌資比較困難,公司採取以下策略:

①降低營運資本需求。公司在應收賬款管理上可採取較為嚴格的信用政策、信用條件以縮短應收賬款的回收期;在商業信用包括應付票據、應付賬款的選擇上應儘量延長公司的付款期,提高企業的資金周轉效率。

②有益的剝離。有利的剝離從兩方面降低可持續增長:一方面通過出售收入僅敷支出的生產經營直接產生現金;另一方面,通過摒棄某些增長資源減少實際的銷售增長。如果此時實際增長率還是遠遠超過可持續增長率,那麼公司只有忍痛割愛,放棄部分市場、客戶,人為地降低實際增長率,以保持實際增長與可持續增長保持一致,避免陷入財務危機的困境。

2.實際增長小於可持續增長

當實際增長小於可持續增長時,企業需要進行仔細的分析。若這種不充分的增長是暫時的,管理者只需簡單地繼續積累資源以等待未來的增長即可。若這種增長不充分是長期的,那麼企業通常會面臨以下難題:資金過剩,財務資源閑置,資產周轉率降低;用於彌補固定成本的收入比例加大,銷售利潤率不斷降低等情況。這時公司所應採取的措施:

①積極開拓新的市場,尋找新的增長點。進入成熟期的企業往往面臨著增長動力不足的局面,如果找不到支撐增長的途徑,那麼企業必將走入生命周期的衰退期。企業除面向內部尋找和消除制約公司增長的內部因素外,還可以對外尋求那些高速增長卻又缺乏資金的企業進行資產重組,這種做法被稱之為賣入增長。

②提高股利支付率,以降低可持續增長率。這種做法較為被動,它向投資者傳遞了經營者無能力管理企業的信息。因而許多管理者對大量發放股利的方法有抵觸心理。

可持續增長模型在財務管理的實際應用中,應以均衡的思想為指導,通過分析造成可持續增長率與實際增長率之間差異的因素,制定出符合企業增長需求的財務政策,最終達到可持續增長與實際增長相一致的財務目標。