個別資本成本率

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

什麼是個別資本成本率[1]

個別資本成本率是指某種特定籌資方式下的資本成本率。例如,股票資本成本率、債券資本成本率、長期借款資本成本率。企業在比較各種籌資方式時,需要使用個別資本成本率。

個別資本成本率的計算[2]

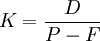

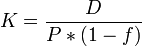

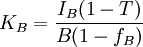

個別資本成本率是企業資本占用費與有效籌資額的比率,基本公式為:

或

式中:K——資本成本率,以百分率表示;D——資本占用費;p籌資總額;F——資本籌集費用額;f——籌資費用率,即資本籌集費占籌資總額的比率。

為了滿足企業進行長期籌資決策的需要,應區別各種來源測算其資本成本,其中包括:長期借款成本、債券成本、優先股成本、普通股成本、留存收益成本。

- 1.長期借款資本成本率

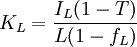

企業長期借款的資本成本是由借款利息和籌資費用構成的,借款利息計人稅前成本費用,可以起到抵稅的作用,因此,一次還本、分期付息借款的資本成本率為:

式中:KL——長期借款資本成本率;IL——長期借款年利息額;L——長期借款籌資總額;fL——長期借款籌資費用率;T——所得稅率。

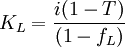

式中:i——長期借款的利率。

若長期借款的籌措費用(主要是借款的手續費)很少時,也可以忽略不計。忽略手續費時。長期借款的資本成本率為:

KL = i(1 − T)

如果銀行要求借款企業在銀行中經常保持一定的存款餘額作為抵押,即合同中附加補償性餘額條款時,計算長期借款成本率應該將存款保留餘額從長期借款總額中扣除,因為企業並未真正使用這部分資金。此時,借款的實際利率和資本成本率都會上升。

如果在一年內結息次數超過一次,為M次,借款期數為N年,則借款的實際利率,即資本成本率為:

](/w/images/math/c/2/a/c2a59e5fc05ee626159acf6e79a2076a.png)

式中:M——1年內借款結息次數;N——借款年數。

【例】某公司從銀行取得5年期借款800萬元,年利率為5.2%,每半年結息一次,到期一次還本,公司所得稅稅率為33%。這筆借款的資本成本率為:

\approx 19.6%](/w/images/math/0/9/7/097d8e6a2f83b1b88b5893a7319030dd.png)

- 2.長期債券資本成本率

發行債券的成本,主要指債券利息和籌資費用。債券利息是事先根據資本市場上的利率情況確定的。按照規定,發行債券的企業定期支付的債券利息是在稅前支付的,因此,企業實際上少繳了一部分所得稅,那麼企業實際負擔的債券利息為:債券利息×(1一所得稅稅率)。債券的籌措費即發行費用,包括申請費、註冊費、印刷費、上市費和推銷費等。所以,長期債券的資本成本率為:

式中:KB——債券資本成本率;B——債券籌資總額,按發行價確定;fB——債券籌資費用率。

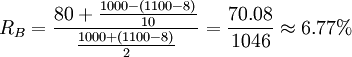

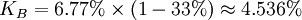

【例】某公司準備發行10年期長期債券,其面值為l000元,票面利率為8%,實際發行價格為1100萬元,平均每張債券的發行費用8元,公司所得稅稅率33%,測算該債券的資本成本率。

- 3.優先股資本成本率

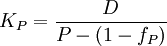

企業發行優先股股票,同發行債券和長期借款一樣,需要支付籌措費,如註冊費、代銷費等。其股息也要定期支付。但由於股息是稅後支付的,沒有享受所得稅優惠,所以其資本成本率的計算與債券和長期借款不同,公式為:

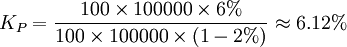

式中:KP——優先股資本成本率;D——優先股每股年股利;P——優先股發行價格;fP——優先股籌措費率。

【例】某公司發行面值每股100元的優先股100000股,年股利率為6%,發行費用為股金總額的2%,則優先股的資本成本率為:

當企業資不抵債時,優先股股東的索償權,次於長期貸款的債權人和長期債券的持有人,所以優先股的投資風險比長期貸款和長期債券的投資風險高,因而優先股的股息率一般高於借款的利率和債券的利率。同時優先股股票不僅籌措費較高,而且支付優先股股息不會減少企業應繳的所得稅,所以優先股的成本率明顯高於債券的成本率。但是,發行優先股籌集的資金是自有資金,可以被企業長期占用,因此在一定條件下,企業仍樂於採用這種籌資方式。

- 4.普通股資本成本率

由於普通股的股利率是不固定的,需要根據每年的盈利情況而定,這就使得普通股的資本成本率與優先股有所不同。按照資本成本實質是投資者要求的收益率的思路,計算普通股資本成本率的方法相當於計算普通股要求收益率的方法。計算方法主要有:股息率加增長率法、資本資產定價模型法。

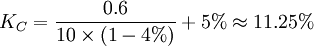

(1)股息率加增長率方法。如果公司採用固定增長股利的政策,股利固定增長率為G,則普通股的資本成本率為:

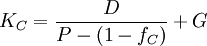

式中:KC——普通股資本成本率;D——普通股每股年股利;P——普通股發行價格;fC——普通股籌措費率;G——股利年固定增長率。

【例】某公司普通股目前市價為10元,估計年增長率為5%,預計第一年發放股利o.6元,籌資費率為股票市價的4%,則發行普通股的資本成本率為:

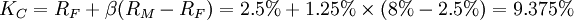

(2)資本資產定價模型法。資本資產定價模型是西方金融理論學界的威廉·夏普等人在資產組合理論基礎上的又一新發展,廣泛應用於發達市場國家的投資價位評估與基金管理中。資本資產定價模型的內容可以簡單描述為:普通股股票的預期收益率等於無風險利率加上風險補償(也稱風險溢價或市場風險報酬率)。採用此原理計算普通股資本成本率,其公式為:

KC = RF + β(RM − RF)

式中:RF——無風險報酬率;β——某種股票的風險對證券市場風險的敏感程度;RM——證券市場的平均報酬率。

【例】某公司準備發行普通股籌資,此時無風險利率為2.5%,市場平均收益率為8%,根據同類上市公司的盧繫數預測該股票的盧繫數為1.25,計算該股票的資本成本率為:

企業在清算時,普通股股東的索償權不僅在債券持有人之後,而且也在優先股股東之後,其投資風險最大,因而股利率比債券利息率、貸款利率和優先股股利率都高,另外,其股利率還將隨企業經營狀況而逐年變化。一般言之,如果企業的收益逐年增加,則企業支付的股利也將逐年增長,所以普通股資本成本率最高。

- 5.留存收益的資本成本率

留存收益也叫留用利潤,包括盈餘公積金和未分配利潤。盈餘公積金是企業按照國家有關規定從利潤中提取的公積金,包括法定盈餘公積金、任意盈餘公積金和法定公益金。

國家為維護債權人的利益和企業職工的利益,避免“吃光分凈”,保證企業健康穩定發展,規定企業要從稅後利潤中按比例提取盈餘公積金。盈餘公積金可用於彌補虧損、轉增資本金和職工福利事業支出等。

未分配利潤是企業歷年累積的,留待企業以後年度分配的利潤。實際上,留存收益在使用期內是不需要支付成本的,但由於股東放棄了現金股利,便承受一定的機會成本。所以我們假設它是一種投資,此時,股東希望這部分留用利潤能獲得與普通股相同的報酬。因此,留用利潤資本成本率的計算與普通股的資本成本率基本相同,只是不考慮籌資費用。

當股利每年有一個穩定增長率時,留存收益的資本成本率為:

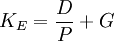

式中:KE——留存收益資本成本率;D——第一年普通股股利;P——股票價格;G——股利每年的增長率。

由於留存收益不需支付籌措費用,所以其資本成本略低於普通股的成本率。

企業在選擇融資方式時,要考慮不同籌資方式的資本成本水平,一般言之,按資本成本率從低到高的順序排列,以上五種籌資方式依次為:

- 長期借款<長期債券<優先股<留存收益<普通股

個別資本成本率公式錯誤,正確公式應為:K=D/【P(1-f)】。上文公式為:K=D/【P-(1-f)】,錯誤。