特別提款權

出自 MBA智库百科(https://wiki.mbalib.com/)

特別提款權(Special Drawing Right,簡稱SDR,亦稱“紙黃金”)

目錄 |

特別提款權(special drawing right,SDR)是國際貨幣基金組織創設的一種儲備資產和記帳單位,亦稱“紙黃金(Paper Gold)”。它是基金組織分配給會員國的一種使用資金的權利。會員國在發生國際收支逆差時,可用它向基金組織指定的其他會員國換取外匯,以償付國際收支逆差或償還基金組織的貸款,還可與黃金、自由兌換貨幣一樣充當國際儲備。但由於其只是一種記帳單位,不是真正貨幣,使用時必須先換成其他貨幣,不能直接用於貿易或非貿易的支付。因為它是國際貨幣基金組織原有的普通提款權以外的一種補充,所以稱為特別提款權(SDR)。

- 2015年11月30日(華盛頓時間)國際貨幣基金組織執董會決定將人民幣納入特別提款權(SDR)貨幣籃子。SDR貨幣籃子相應擴大至美元、歐元、人民幣、日元、英鎊5種貨幣,人民幣在SDR貨幣籃子中的權重為10.92%,美元、歐元、日元和英鎊的權重分別為41.73%、30.93%、8.33%和8.09%。新的貨幣籃子將於2016年10月1日正式生效。[1]

- 2016年10月1日人民幣被正式納入國際貨幣基金組織(IMF)特別提款權(SDR)貨幣籃子,成為新的SDR五種構成貨幣中唯一的新興經濟體貨幣。

特別提款權具有以下基本特征:

首先,特別提款權是參加國(指參加基金組織特別提款權部的成員國)在基金組織特別提款權賬戶下享有的對其自有儲備資產的提款權,它不同於成員國對基金組織一般資源賬戶下享有的借貸性提款權。根據《基金協定》的規定,參加國使用特別提款權除應符合《基金協定》要求的國際支付目的外,不受其他條件限制,其提款無須償還,並且參加國對於其在基金組織特別提款權賬戶下分配擁有的特別提款權資產有權獲得利息收益。

其次,特別提款權是由基金組織根據國際清償能力的需要而發行,並由基金成員國集體監督管理的一種國際儲備資產。依據《基金協定》的規定,特別提款權應根據國際經濟貿易的發展對國際儲備資產的要求而每幾年發行一次,該發行應以保持全球國際儲備的穩定發展為目標;特別提款權的分配原則上以成員國在基金一般資源賬戶下的配額為基礎 (近年來適當考慮到發展中國家方面利益) ,任何關於特別提款權分配或撤銷某成員國特別提款權的決議均需得到特別提款部參加國85%加權投票的贊成,每一參加國不僅有權在通過特別分配決議時投票反對,而且可以在分配表決前通知基金其不參加分配。發展中國家通常認為,基金組織目前對特別提款權的發行限制過於嚴格,難以滿足國際儲備手段增長的需求,且目前特別提款權在國際儲備資產中所占的比例過低(占國際儲備資產總值的4%);同時認為,基金目前對特別提款權的分配辦法不合理,其中對於發展中國家的利益考慮不夠。

再次,特別提款權本質上是由基金組織為彌補國際儲備手段不足而創製的補充性國際儲備工具,其基本作用在於充當成員國及基金之間的國際支付工具和貨幣定值單位,同時也可在成員國之間兌換為可自由使用的外匯。根據《基金協定》和基金組織決議的規定,特別提款權目前可用於以下用途:

(1)根據《基金協定》第19條第3款的規定,參加國基於國際收支平衡或儲備地位的需要,可申請基金組織在特別提款權賬戶下安排向其他參加國兌換為可自由使用的外匯;基金組織在收到申請後,可協調指定某些參加國(國際收支情勢好、國際儲備地位強)為承兌特別提款權的對象,併在規定期限內與申請國兌匯;申請國的此種兌匯沒有比例限制,可將其持有的全部特別提款權兌為可自由使用的外匯。

(2)根據《基金協定》第19條第2款(b)的規定,某一參加國也可通過與其他參加國達成協議的方式,以特別提款權兌換為等值的其他通貨(包括不可自由使用的外匯),而不必徵得基金的批准,也不必遵循基金的相關規定與原則(包括有關兌匯“需要”的限制);但此類交易以不違反《基金協定》第22條規定的原則為準(改變國際儲備結構)。

(3)依《基金協定》第17條第2款的規定,參加國可以申請將其在特別提款權賬戶下持有的特別提款權轉入一般資源賬戶,以補足該參加國在一般資源賬戶下儲備部分不足其配額25%所形成的債務,或者用於償還其所欠基金的其他債務(如依《基金協定》第5條第6款所欠債務);基金特別提款權部收到該申請國的申請後,實際上須將該特別提款權向其他參加國兌換為所需的通貨,並轉入該申請國的一般資源賬戶,故此過程中,基金須徵得相關兌匯國的同意。

(4)依基金組織目前的決議,特別提款權按照可調整的比例,集合表示著五種可自由使用貨幣的幣值(稱為”特別提款權籃”),其幣值具有相對的穩定性,可以作為貨幣定值單位。

(5)根據《基金協定》第30條的規定,只要經基金組織《批准,特別提款權還可以用於基金成員國與非成員國之間的其他相關金融業務。從基金組織已有的決議和目前的實踐來看,特別提款權已在成員國和非成員國之間被用於遠期貿易付款、特定的貸款、國際金融結算、國際金融業務保證金、基金利息與紅利支付、贈款等等。

最後,特別提款權作為一種較為穩定的國際儲備資產,又是一種貨幣定值單位,基金組織依《基金協定》第15條第2款的授權,可在任何時候改變特別提款權(SDR)的計價方法與原則。特別提款權在創立時曾與黃金直接掛鉤 (ISDR價值為0.888671克黃金),《基金協定》第二次修訂後,曾與十六國貨幣掛鉤;根據1980年基金執行理事會通過的第6631號決議和第 6708號決議,特別提款權自1986年1月1日起將以國際出口貿易和服務貿易額最高的五個基金成員國的貨幣組成特別提款權貨幣籃,以後每五年調整一次,該五國貨幣被定為可自由使用的貨幣。按照1986年1月1日生效的特別提款權貨幣籃,特別提款權集合表示著美元、馬克、法郎、日元、英鎊五國貨幣的價值,即特別提款權籃。

特別提款權的創立[2]

特別提款權的創立經過了一個長時間的醞釀過程。60 年代初爆發的美元第一次危機,暴露出以美元為中心的佈雷頓森林貨幣體系的重大缺陷,使越來越多的人認識到,以一國貨幣為支柱的國際貨幣體系是不可能保持長期穩定的。從60 年代中期起,改革二戰後建立的國際貨幣體系被提上了議事日程。

以美英為一方,為了輓救美元、英鎊日益衰落的地位,防止黃金進一步流失,補償美元、英鎊、黃金的不足,適應世界貿易發展的需要。而以法國為首的西歐六國則認為,不是國際流通手段不足,而是“美元泛濫”,通貨過剩。因此強調美國應消除它的國際收支逆差,並極力反對創設新的儲備貨幣,主張建立一種以黃金為基礎的儲備貨幣單位,以代替美元與英鎊。1964年4 月,比利時提出了一種折衷方案:增加各國向基金組織的自動提款權,而不是另創新儲備貨幣來解決可能出現的國際流通手段不足的問題。基金組織中的“十國集團”採納了這一接近於美、英的比利時方案,併在1967 年9月基金組織年會上獲得通過。

1968 年3 月,由“十國集團”提出了特別提款權的正式方案。但由於法國拒絕簽字而被擱置起來。美元危機迫使美國政府宣佈美元停止兌換黃金後,美元再也不能獨立作為國際儲備貨幣,而此時其他國家的貨幣又都不具備作為國際儲備貨幣的條件。這樣就出現了一種危機,若不能增加國際儲備貨幣或國際流通手段,就會影響世界貿易的發展。於是,提供補充的儲備貨幣或流通手段就成了基金組織最緊迫的任務。因此,基金組織在1969 年的年會上正式通過了“十國集團”提出的儲備貨幣方案。

目前的加入標準是執董會在 2000 年批准的。執董會確定,特別提款權籃子由五年期間貨物和服務出口價值最大的四個(2016年10月1日起擴大到五個)成員國或貨幣聯盟發行的、並被基金組織認定為“可自由使用”的貨幣構成。

出口標準扮演著“門檻”的角色,旨在確保有資格加入籃子的貨幣是由那些在全球經濟中發揮核心作用的成員國或貨幣聯盟發行的。自上世紀70年代以來,該標準一直是特別提款權定值方法的一部分。

2000年,增加了特別提款權籃子中的貨幣還必須可自由使用這一標準,以使貨幣選擇標準正式體現金融交易的重要性。

執董會在2015年特別提款權審查時採納的決定再次確認了現有的兩項實質性標準(出口和可自由使用),同時將籃子規模從四種貨幣擴大到五種貨幣,2016年10月1日生效。執董會作出這一決定是考慮到,由五種貨幣組成的籃子將更穩定、更具代表性,同時,擴大籃子帶來的 管理負擔是可控的。

按國際貨幣基金組織協定的規定,基金組織的會員國都可以自願參加特別提款權的分配,成為特別提款帳戶參加國。會員國也可不參加,參加後如要退出,只需事先以書面通知,就可隨時退出。

基金組織規定,每5 年為一個分配特別提款權的基本期。第24 屆基金年會決定了第一次分配期,即自1970 年至1972 年,發行95億特別提款單位,按會員國所攤付的基金份額的比例進行分配,份額越大,分配得越多。這次工業國共分得69.97 億,占總額的74.05%。其中美國分得最多,為22.94億,占總額的24.63%。這種分配方法使急需資金的發展中國家分得最少,而發達國家則分得大部分。發展中國家對此非常不滿,一直要求改變這種不公正的分配方法,要求把特別提款權與援助聯繫起來,並要求增加它們在基金組織中的份額,以便可多分得一些特別提款權。

特別提款權的用途是:參加國分得特別提款權以後,即列為本國儲備資產,如果發生國際收支逆差即可動用。使用特別提款權時需通過國際貨幣基金組織,由它指定一個參加國接受特別提款權,並提供可自由使用的貨幣,主要是美元、德國馬克、法國法郎、日元和英鎊。還可以直接用特別提款權償付國際貨幣基金組織的貸款和支付利息費用;參加國之間只要雙方同意,也可直接使用特別提款權提供和償還貸款,進行贈予,以及用於遠期交易和借款擔保等各項金融業務。

特別提款權的利息開始時較低,1970 年間僅為1.5%,1974 年6 月起提高到5%。以後,特別提款權利率的計算方法,大致是根據美、德、日、英、法5 國金融市場短期利率加權平均計算而得,每季度調整一次。

特別提款權的利率每周作一次調整,基數是特別提款權定值籃子中的貨幣發行國貨幣市場上具有代表性短期債務利率加權平均數。目前,美國和英國採用的是3個月期的國庫券收益率,並將其繼續定為美元和英鎊各自的代表性利率。為了適應2001年1月1日生效的特別提款權定值貨幣基礎制度的變化,歐元的代表性利率是3個月期歐元同業銀行拆放利率(Euro Inter Bank Offered Rate),從而取代了法國和德國本國的金融工具。日元的代表性利率由3個月定期存款單利率改變為本政府13周融資券收益率。

特別提款權不是一種有形的貨幣,它看不見摸不著,而只是一種帳面資產。

特別提款權創立初期,它的價值由含金量決定,當時規定35個特別提款權單位等於1 盎司黃金,即與美元等值。1971 年12 月18 日,美元第一次貶值,而特別提款權的含金量未動,因此1個特別提款權就上升為1.08571 美元。

1973 年2 月12 日美元第二次貶值,特別提款權含金量仍未變化,1 個特別提款權再上升為1.20635 美元。1973 年西方主要國家的貨幣紛紛與美元脫鉤,實行浮動匯率以後,匯價不斷發生變化,而特別提款權同美元的比價仍固定在每單位等於1.20635 美元的水平上,特別提款權對其他貨幣的比價,都是按美元對其他貨幣的匯率來套算的,特別提款權完全失去了獨立性,引起許多國家不滿。20 國委員會主張用一籃子貨幣作為特別提款權的定值標準,1974 年7 月,基金組織正式宣佈特別提款權與黃金脫鉤,改用“一籃子”16種貨幣作為定值標準。這16 種貨幣包括截至1972 年的前5 年中在世界商品和勞務出口總額中占1%以上的成員國的貨幣。除美元外,還有聯邦德國馬克、日元、英鎊、法國法郎、加拿大元、義大利裡拉、荷蘭盾、比利時法郎、瑞典克朗、澳大利亞元、挪威克郎、丹麥克郎、西班牙比塞塔、南非蘭特以及奧地利先令。每天依照外匯行市變化,公佈特別提款權的牌價。1976 年7月基金組織對“一籃子”中的貨幣作了調整,去掉丹麥克郎和南非蘭特,代之以沙烏地阿拉伯里亞爾和伊朗里亞爾,對“一籃子”中的貨幣所占比重也作了適當調整。為了簡化特別提款權的定值方法,增強特別提款權的吸引力,1980 年9 月18 日,基金組織又宣佈將組成“一籃子”的貨幣,簡化為5 種西方國家貨幣,即美元、聯邦德國馬克、日元、法國法郎和英鎊,它們在特別提款權中所占比重分別為42%、19%、13%、13%、13%。1987 年,貨幣籃子中5 種貨幣權數依次調整為42%、19%、15%、12%、12%。

牙買加協定的簽定已經有十幾年時間了,它規定的把特別提款權作為主要國際儲備資產的目標遠未實現。特別提款權在國際儲備總額中,1971 年占4.5%,1976 年下降到2.8%,1982 年重新增加到4.8%,十幾年來基本上沒有什麼進展。而外匯在全部國際儲備中的比重多年來都高達80%左右,因而在世界儲備資產中主要的儲備仍然是外匯,其中主要是美元。特別是隨著世界經濟多元化和區域一體化的不斷深入發展,圍繞國際金融領域的領導權問題的鬥爭依然激烈,特別提款權要成為牙買加貨幣體系的支柱看來不是容易實現的。

特別提款權的定值過程[3]

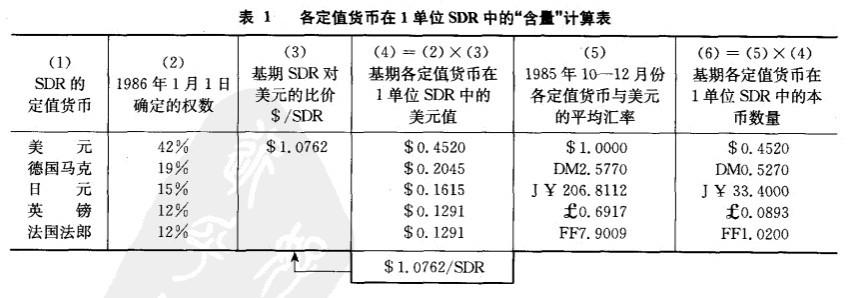

自1981年起,特別提款權改用5個最發達的西方國家的貨幣定值。下麵舉例說明,在1986年2月10日,特別提款權以美元及其他主要定值貨幣表示的價值是如何計算出來的。

(1)首先確認各定值貨幣在“貨幣籃子”中的權數。如自1986年1月1日起的5年裡,貨幣權數分別為:美元42%,德國馬克19%,日元15%,英鎊和法國法郎各為12%。

(2)將以百分率表示的權數按1985年10月-12月這3個月內外匯市場的平均匯率折算成1個單位SDR所包含的各定值貨幣的本幣數量(稱作“含量”或“含數”)。這個折算過程所涉及的英鎊、德國馬克和法國法郎對美元的平均匯率以倫敦外匯市場上英格蘭銀行報出的即期匯率中間價為計算依據,而日元對美元的平均匯率則根據東京外交市場的行市計算。經查,至1985年年底為止的三個月里,有關貨幣對美元的平均匯率分別為:DM2.5770/$、J¥206.8112/$、£0.6917/$、FF7.9009/$。通過下表的折算可瞭解到,在基期,1單位SDR所包含的各定值貨幣的本幣數量分別為:0.452美元,0.527德國馬克,33.4日元,0.0893英鎊,1.02法國法郎(見表1):

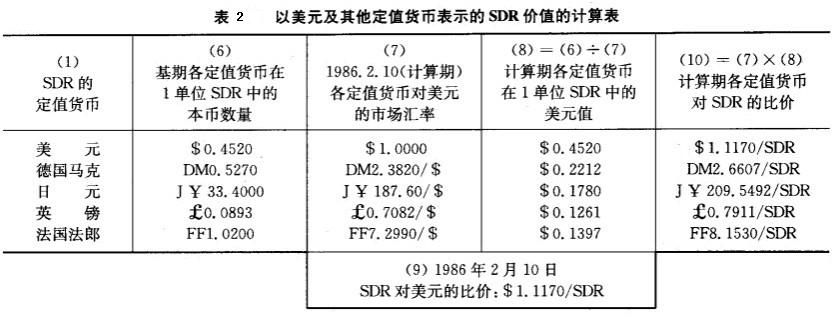

(3)然後,將基期這5種定值貨幣在SDR中的“含量”除以計算期(1986年2月10日)各貨幣對美元的市場匯率,就可得到各定值貨幣在1單位SDR中的美元值;而這5個美元值加總就是這一天SDR對美元的比價($1.1170/SDR;或者SDR0.8953/$)。假如我們還需要得到其他定值貨幣對SDR的比價,只需將有關貨幣對美元的市場匯率去乘以SDR對美元的比價即可(參見表2)。(表2應更正為(10)=(7)×(9))

表8.7的計算結果表明,1986年2月10日每單位SDR的美元價值為$1.1170;或者說1美元等於0.8953。 。

。

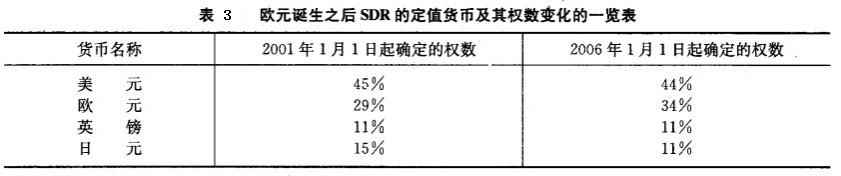

1999年1月1日由德國、法國、義大利、比利時、荷蘭、盧森堡、愛爾蘭、西班牙、葡萄牙、奧地利和芬蘭等11國貨幣經過加權平均而形成的歐洲單一貨幣——歐元正式誕生了。相應地,特別提款權的定值貨幣減至4種,即美元、歐元、日元和英鎊(參見表3)。

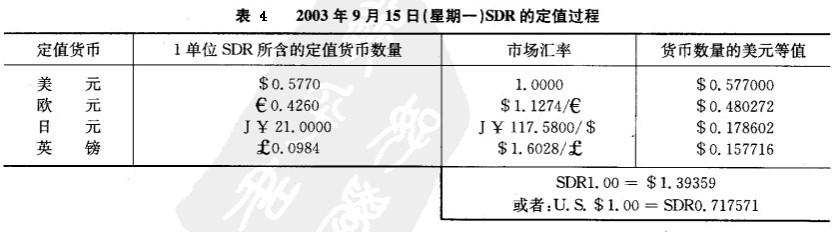

根據1998年10月-12月這3個月內外匯市場的平均匯率,折算成1個單位SDR所包含的各定值貨幣的“含量”分別為:美元0.577,歐元0.426,日元21.00,英鎊0.0984。再按照2003年9月15日(星期一)外匯市場上有關貨幣對美元的匯率,我們可算出每單位SDR的美元價值或用SDR來表示的美元價值(參見表4)。

計算結果是:2003年9月15日每單位特別提款權(SDR)的美元價值為$1.39359,其倒數為1美元等於0.717571個 。在此基礎上,再採用套算的方法,計算出SDR與歐元、日元及英鎊的比價。

。在此基礎上,再採用套算的方法,計算出SDR與歐元、日元及英鎊的比價。

2015年11月30日,IMF將籃子貨幣的權重調整為:美元占41.73%,歐元占30.93%,人民幣占10.92%,日元占8.33%,英鎊占8.09%。2016年9月30日,將使用這些權重確定特別提款權籃子貨幣的新的固定數量。此後任何一天每種貨幣在特別提款權價值中所占比重將取決於當天的匯率。

SDR與普通提款權的區別[4]

SDR與普通提款權不同表現在:

①普通提款權必須在3年—5年內償還,而SDR歸會員國無條件所有。

②SDR僅限於在會員國的官方轉帳中使用,私人和企業不得持有和使用。

③SDR嚴格限於解決國際收支失衡問題,不能用於貿易和非貿易支付,更不能用於兌換黃金。

④SDR是一種信用發行的帳面資產,本身並無內在價值,但能作為國際清算的合法手段。

⑤SDR價值按美元、人民幣、日元、歐元、英鎊五種貨幣幣值加權平均定值。

- 國際貨幣基金組織

- IMF中期貸款

- IMF臨時信用貸款

- IMF補償與應急貸款

- IMF普通貸款

- IMF儲備部分貸款

- IMF緩衝庫存貸款

- IMF信用部分貸款

- IMF備用與擴大安排下的貸款

- IMF信托基金

- IMF補充貸款

- ↑ IMF宣佈將人民幣納入特別提款權(SDR)貨幣籃子.環球網.2015-12-01

- ↑ 徐洪才.大國金融方略:中國金融強國的戰略和方向.機械工業出版社,2009.05.

- ↑ 陳信華.國際金融學教程.格致出版社,2008.7.

- ↑ 王玉珍.國際金融.北京工業大學出版社,2000年

本条目由以下用户参与贡献

Angle Roh,苦行者,Vulture,Anson,山林,funwmy,Lolo,Zfj3000,Dan,Yixi,可恨密码记不住,寒曦,Mis铭,Huanglin Yuan,MorningMoment,M id 462ffb092aff867fe52c3b54482b8ff2.評論(共24條)

人民幣有納入SDR了嗎?

也許明年人民幣有望加入SDR

表1中,基期SDR對美元的比價為1.0762,怎麼來的?

1.0762是1969年SDB對美元比價,基期指的是起始期

表2中的(10)應該等於(9)*(8)

不,是(10)=(7)*(9)

人民幣有納入SDR了嗎?

美元歐元人民幣英鎊日元

請問能補充下人民幣加入貨幣籃子對於人民幣國際化的影響嗎?

解釋的非常詳細,感謝各位作者的努力。