流動比率

出自 MBA智库百科(https://wiki.mbalib.com/)

流動比率(Current Ratio)

目錄 |

流動比率也稱營運資金比率(Working Capital Ratio)或真實比率(Real Ratio),是指企業流動資產與流動負債的比率。流動比率和速動比率都是反映企業短期償債能力的指標。

一般說來,這兩個比率越高,說明企業資產的變現能力越強,短期償債能力亦越強;反之則弱。一般認為流動比率應在2:1以上,速動比率應在1:1以上。流動比率2:1,表示流動資產是流動負債的兩倍,即使流動資產有一半在短期內不能變現,也能保證全部的流動負債得到償還;速動比率1:1,表示現金等具有即時變現能力的速動資產與流動負債相等,可以隨時償付全部流動負債。當然,不同行業經營情況不同,其流動比率和速動比率的正常標準會有所不同。應當說明的是,這兩個比率並非越高越好。流動比率過高,即流動資產相對於流動負債太多,可能是存貨積壓,也可能是持有現金太多,或者兩者兼而有之;速動比率過高,即速動資產相對於流動負債太多,說明現金持有太多。企業的存貨積壓,說明企業經營不善,存貨可能存在問題;現金持有太多,說明企業不擅理財,資金利用效率低下。

即:

流動比率是衡量短期債務清償能力最常用的比率,是衡量企業短期風險的指標。

從該指標的計算可見:流動比率越高,說明資產的流動性越大,短期償債能力越強。不過,由於各行業的經營性質不同,對資產的流動性的要求也不同。例如,商業零售企業所需的流動資產,往往要高於製造企業,因為前者需要在存貨方面投入較大的資金。另外,企業的經營和理財方式也影響流動比率。

一般認為流動比率不宜過高也不宜過低,應維持在2:1左右,因而也稱之為2與1比率。過高的流動比率,說明企業有較多的資金滯留在流動資產上未加以更好的運用,如出現存貨超儲積壓,存在大量應收賬款,擁有過分充裕的現金等,資金周轉可能減慢從而影響其獲利能力。有時,儘管企業現金流量出現紅字,但是企業可能仍然擁有一個較高的流動比率。[1]

需要記住的一點是,流動比率法對現金收、付的時間不作考慮。例如,一個公司今天沒有一張應付賬單,但是明天卻有一大疊應付賬單,同時它還擁有大量存貨(部分流動資產),這些存貨要經過長期才能售出,這個公司表現出來很好的流動比率,但事實上它的資產流動性卻並不強。[2]

流動比率是企業流動資產與流動負債之比。其計算公式為:

流動比率=流動資產/流動負債

一般認為,生產企業合理的最低流動比率是2。這是因為流動資產中變現能力最差的存貨金額約占流動資產總額的一半,剩下的流動性較大的流動資產至少要等於流動負債,企業短期償債能力才會有保證。人們長期以來的這種認識因其未能從理論上證明,還不能成為一個統一標準。[3]

運用流動比率進行分析時,要註意以下幾個問題:

(1)流動比率高,一般認為償債保證程度較強,但並不一定有足夠的現金或銀行存款償債,因為流動資產除了貨幣資金以外,還有存貨、應收帳款、待攤費用等項目,有可能出現雖說流動比率高,但真正用來償債的現金和存款卻嚴重短缺的現象,所以分析流動比率時,還需進一步分析流動資產的構成項目。

(2)計算出來的流動比率,只有和同行業平均流動比率、本企業歷史流動比率進行比較,才能知道這個比率是高還是低。這種比較通常並不能說明流動比率為什麼這麼高或低,要找出過高或過低的原因還必須分析流動資產和流動負債所包括的內容以及經營上的因素。一般情況下,營業周期、流動資產中的應收帳款和存貨的周轉速度是影響流動比率的主要因素。[4]

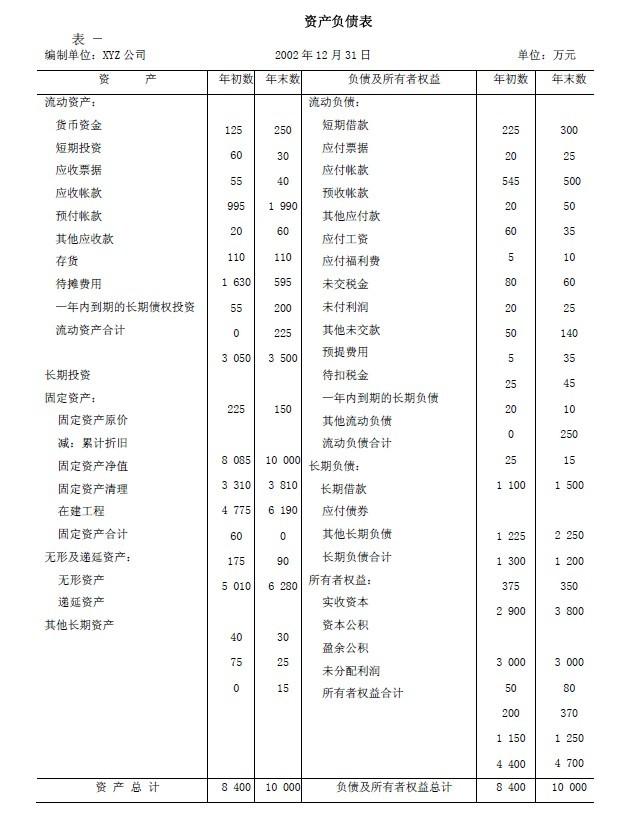

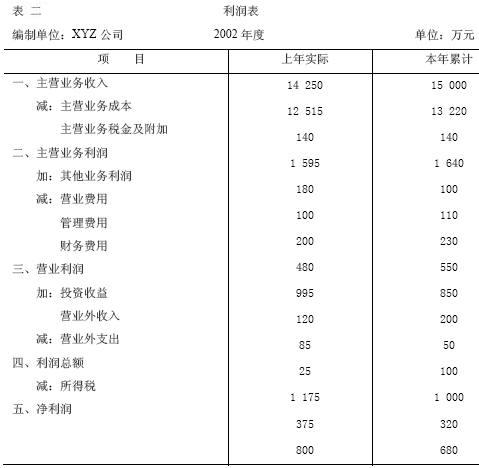

【例3-2】為便於說明,本章各項財務比率的計算,將主要採用XYZ公司作為例子,該公司的資產負債表、利潤表如表3-2、3-3所示:

根據表3-2資料,XYZ公司2002年年初與年末的流動資產分別為3 050萬元、3 500萬元,流動負債分別為1 100萬元、1 500萬元,則該公司流動比率為:

年初流動比率=3 050÷1 100=2.773

年末流動比率=3 500÷1 500=2.333

XYZ公司年初年末流動比率均大於2‚說明該企業具有較強的短期償債能力。

流動比率雖然可以用來評價流動資產總體的變現能力,但流動資產中包含象存貨這類變現能力較差的資產,如能將其剔除,其所反映的短期償債能力更加令人可信,這個指標就是速動比率。

流動比率的局限性 [5]

1.無法評估未來資金流量。流動性代表企業運用足夠的現金流入以平衡所需現金流出的能力。而流動比率各項要素都來自資產負債表的時點指標,只能表示企業在某一特定時刻一切可用資源及需償還債務的狀態或存量,與未來資金流量並無因果關係。因此,流動比率無法用以評估企業未來資金的流動性。

2.未反映企業資金融通狀況。在一個註重財務管理的企業中,持有現金的目的在於防範現金短缺現象。然而,現金屬於非獲利性或獲利性極低的資產,一般企業均儘量減少現金數額。事實上,通常有許多企業在現金短缺時轉向金融機構借款,此項資金融通的數額,未能在流動比率的公式中得到反映。

3.應收賬款的偏差性。應收賬款額度的大小往往受銷貨條件及信用政策等因素的影響,企業的應收賬款一般具有迴圈性質,除非企業清算,否則,應收賬款經常保持相對穩定的數額,因而不能將應收賬款作為未來現金凈流入的可靠指標。在分析流動比率時,如把應收賬款的多寡視為未來現金流入量的可靠指標,而未考慮企業的銷貨條件、信用政策及其他有關因素,則難免會發生偏差。

4.存貨價值確定的不穩定性。經由存貨而產生的未來短期現金流入量,常取決於銷售毛利的大小。一般企業均以成本表示存貨的價值,並據以計算流動比率。事實上,經由存貨而發生的未來短期內現金流入量,除了銷售成本外,還有銷售毛利,然而流動比率未考慮毛利因素。

5.粉飾效應。企業管理者為了顯示出良好的財務指標,會通過一些方法粉飾流動比率。例如:對以賒購方式購買的貨物,故意把接近年終要進的貨推遲到下年初再購買;或年終加速進貨,將計划下年初購進的貨物提前至年內購進等等,都會人為地影響流動比率。

流動比率的改進方法 [5]

1.檢驗應收賬款質量。目前企業之間的三角債普遍存在,拖欠周期有些很長,特別是國有大中型企業負債很高,即使企業提取了壞賬準備,有時也不足以沖抵實際的壞賬數額。顯然,這部分應收賬款已經不是通常意義上的流動資產了。所以,會計報表的使用者應考慮應收賬款的發生額、企業以前年度應收賬款中實際發生壞賬損失的比例和應收賬款的賬齡,運用較科學的賬齡分析法,從而估計企業應收賬款的質量。

2.選擇多種計價屬性。即對流動資產各項目的賬麵價值與重置成本、現行成本、可收回價值進行比較分析。企業流動資產中的一個主要的組成部分是存貨,存貨是以歷史成本入賬的。而事實上,存貨極有可能以比該成本高許多的價格賣出去,所以通過銷售存貨所獲得的現金數額往往比計算流動比率時所使用的數額要大。同時隨著時間的推移與通貨膨脹的持續,存貨的歷史成本與重置成本必然會產生偏差,但流動比率的計算公式中運用的僅僅是存貨的歷史成本。為了更真實地反映存貨的現行價值,會計報表的使用者應把使用存貨的歷史成本與使用重置成本或現行成本計算出來的流動比率進行比較。若在重置成本或現行成本下的流動比率比原來的流動比率大,即是有利差異,表明企業的償債能力得到了增強;反之,則表明企業的償債能力削弱了。

3.分析表外因素。會計報表使用者需要的不僅是對企業當前資金狀況的真實而公允的描述,更希望瞭解有利於決策的、體現企業未來資金 流量及融通的預測性信息。但是流動比率本身有一定局限性,如未能較好地反映債務到期日企業資金流量和融通狀況。會計報表使用者如利用調整後的流動比率,結合有關的表外因素進行綜合分析,則可對企業的償債能力作更準確的評估。如:企業會計報表的附註中若存在金額較大的或有負債、股利發放和擔保等事項,則可導致企業未來現金的減少,降低企業償債能力。而如果企業擁有能很快變現的長期資產,或可以運用諸如可動用的銀行貸款指標、增發股票等籌資措施,則可使企業的流動資產增加,並提高企業償還債務的能力。

本条目由以下用户参与贡献

山林,苦行者,sky,Wwdz,Angle Roh,Lolo,Kane0135,Cabbage,Jazzmanaaa,Dan,Chenjie123,Zfj3000,鲈鱼,泡芙小姐,HEHE林,KAER,寒曦,159****1566.評論(共93條)

這年頭能找到這麼好的網站不容易啊......謝謝了! :)

有同感 智庫利國利民 很感謝

請問下為什麼流動資產中存款的變現能力差呢?

文中提到的是存貨不是存款哦~,希望對您有幫助!

Current ratio的英文公式不大對吧。分子沒有待攤費用等。而下麵的例子卻明明用的是流動資產總計,包含了待攤費用。

這個網站很有用,讓我對這些經濟方面的名詞更加的瞭解,而且解釋很全面。謝謝!!! 不過我希望能夠有多一些example,比如,liquid ratio decrease會對一個公司有什麼影響之類的,我在其他幾個詞解的地方也發現這個問題。不過很謝謝~

謝了