第一代貨幣危機模型

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

第一代貨幣危機模型又稱為克魯格曼模型,是美國經濟學家保羅·克魯格曼(Paul Krugman)於1979年提出的,它是西方關於貨幣危機的第一個比較成熟的模型。這一模型以小國開放經濟為分析框架,以釘住匯率制度或其它形式的固定匯率制度為分析對象,分析了以放棄固定匯率為特定特征的貨幣危機是如何發生的。克魯格曼認為,在一國貨幣需求處於穩定狀態的條件下,國內信貸擴張會帶來外匯儲備的流失,從而導致對固定匯率的衝擊而產生危機。但是,他在分析中採取的非線性形式導致了固定匯率崩潰的時間是難以確定的,後來弗拉德(R·Fload)和戈博(R·Garber)於1986年完成了這一工作,因此,這一模型又被稱為“克魯格曼—弗拉德—戈博模型”。

設貨幣需求Md不變,貨幣供給Ms由國內信貸差額D和摺合為本幣的外匯儲備R組成,貨幣乘數為Y,則有:

Md = Ms = YD + YR = Y(D + R) 式(1)

式(1)可變成:

式(2)

式(2)

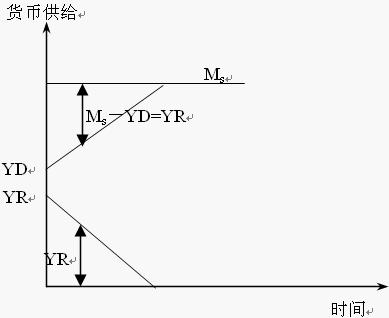

式(2)說明,在貨幣供給與貨幣需求保持平衡的條件下,即貨幣供給保持不變的條件下,國內信貸的增長將導致外匯儲備的流失,其流失速度與信貸擴張速度保持一定比例(如下圖所示)。之所以會如此,最一般的表述是,在一國貨幣需求處於相對穩定狀態時,信用擴張將導致通脹壓力或某種形式的貶值壓力,這會迫使該國居民通過對外投資、購買外國商品或直接持有外匯資產的形式抵禦或轉稼這種壓力,從而引起外匯儲備的流失並使貨幣供應與貨幣需求重新達到平衡。

但是,貨幣危機是如何發生的?或者說,信用擴張政策與外匯儲備和貨幣危機之間究竟是如何相互聯繫的?就信用擴張與外匯儲備的關係而言,如果我們假設一國在一段時間內執行了信用擴張政策,比如一年,從而導致外匯儲備的有限流失,那麼這一結論無疑具有較大的可信性。但是,這並不等於說該國必然會發生貨幣危機,因為在這裡貨幣危機的爆發是以外匯儲備消耗乾凈、從而使政府失去調控匯率的能力為條件的。為了滿足這一條件,如果我們又假設,一國因“持續”採取了信用擴張政策,從而“直接”導致外匯儲備不斷流失並最終下降為零,最後迫使該國政府不得不放棄固定匯率,聽任本國貨幣隨市場供求而貶值,那麼,這一假設顯然太簡單化了,也缺乏現實性。

實際的機制過程通常是這樣的。當一國最初採取信用擴張政策時一般能夠達到刺激經濟增長的目的,這種政策效應通常會持續一段時間。在這一時期,該國經濟增長的加快會吸引外資不斷流入,它們中一部分被用於擴大進口,一部分增加了該國的外匯儲備。這也意味著加快了信用膨脹的進程,因為央行以收購外匯形式投放的貨幣是基礎貨幣,它在流通中將發揮乘數效應。當緣於國內信貸擴張和外資流入這雙重原因的信用膨脹持續一段時間後,會使該國經濟走向畸形發展,泡沫經濟和虛假繁榮紛紛登場,並且越演越烈。這不僅會使該國的基本經濟面不斷惡化,也會使該國的經常項目收支從實質上開始發生逆轉。即使在這個時候,只要泡沫的空氣尚未逸出,信用膨脹就會繼續下去,有問題的投資看起來也是好的。但是,泡沫就是泡沫,當這種狀態持續一段時間後,經濟開始呈現疲憊之態,問題浮出水面,一些企業開始倒閉或面臨倒閉,一些金融機構也因此陷入困境。這會引起外資的警覺,外資流入減慢,甚至開始出現外流。與此同時,該國基本經濟惡化和泡沫經濟造成的經常項目逆差已開始加速消耗該國的外匯儲備。就是在這個時候,如果該國政府認為經濟的疲憊和經濟過程的銀根短缺是由於貨幣供應不足,因而繼續採用信用擴張政策,其結果只能是加速外匯儲備的流失,正如公式(2)所表示的那樣。最後,當泡沫經濟開始全面崩潰的時候,經常項目逆差和外資的流出會加快該國外匯儲備的流失,這在客觀上會對該國經濟形成緊縮效應,從而迫使該國央行把賣出外匯而回籠的貨幣再次投入流通——如果它不想讓信用緊縮導致經濟衰退而保持貨幣供給量不變的話。但是在這裡外匯儲備的流失是原因,而不是結果。也就說,在圖5—6中,不是通過信貸形式提供的貨幣供應量的增長導致外匯儲備的流失,而是外匯儲備的流失迫使信貸補足相應的貨幣供應量。

長期推行或縱容信用膨脹所造成的種種惡果,已使經濟的崩潰和衰退不可避免,它或遲或早都會使該國外匯儲備消耗殆盡。當有跡象表明政府已無法控制局面,本幣貶值即將變成現實,投機者就會加入到衝擊外匯儲備的隊伍中。他們不只是把自己手中已有的本幣兌換成外幣,並且開始借入本幣,購進外幣,以便在本幣貶值後獲利。這種投機傾向甚至會演化成公眾行為,投機性國際投資基金更會趁火打劫。到了這個時候,外匯儲備完全喪失,政府不得不宣佈實施浮動匯率制度,聽任本幣隨市場貶值,已是必然結果。

根據以上分析,第一代貨幣危機理論具有以下特點:

第一,它認為貨幣危機的發生是由於巨集觀經濟政策與固定匯率制度的不一致引起的,並認為持續的信用擴張政策所導致的基本經濟的惡化是貨幣危機發生的基本原因。

第二,在危機發生機制上,它一方面強調信用擴張導致外匯儲備流失,另一方面又把投機攻擊導致的儲備下降至最低限看成是貨幣危機發生的一般過程。但是,在信用擴張、外匯儲備流失和貨幣危機之間的相互關係上,有些過份公式化和簡單化了。

第三,把政府的行為過於簡單化,實際上,貨幣危機的發生過程通常是政府與其它經濟主體之間的博弈過程,第一代貨幣危機理論對此重視不足。

不錯的理論,但是有點簡單和機械。