第一代货币危机模型

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

第一代货币危机模型又称为克鲁格曼模型,是美国经济学家保罗·克鲁格曼(Paul Krugman)于1979年提出的,它是西方关于货币危机的第一个比较成熟的模型。这一模型以小国开放经济为分析框架,以钉住汇率制度或其它形式的固定汇率制度为分析对象,分析了以放弃固定汇率为特定特征的货币危机是如何发生的。克鲁格曼认为,在一国货币需求处于稳定状态的条件下,国内信贷扩张会带来外汇储备的流失,从而导致对固定汇率的冲击而产生危机。但是,他在分析中采取的非线性形式导致了固定汇率崩溃的时间是难以确定的,后来弗拉德(R·Fload)和戈博(R·Garber)于1986年完成了这一工作,因此,这一模型又被称为“克鲁格曼—弗拉德—戈博模型”。

设货币需求Md不变,货币供给Ms由国内信贷差额D和折合为本币的外汇储备R组成,货币乘数为Y,则有:

Md = Ms = YD + YR = Y(D + R) 式(1)

式(1)可变成:

式(2)

式(2)

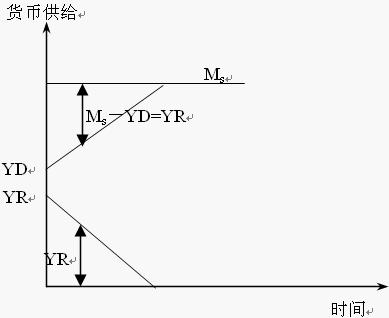

式(2)说明,在货币供给与货币需求保持平衡的条件下,即货币供给保持不变的条件下,国内信贷的增长将导致外汇储备的流失,其流失速度与信贷扩张速度保持一定比例(如下图所示)。之所以会如此,最一般的表述是,在一国货币需求处于相对稳定状态时,信用扩张将导致通胀压力或某种形式的贬值压力,这会迫使该国居民通过对外投资、购买外国商品或直接持有外汇资产的形式抵御或转稼这种压力,从而引起外汇储备的流失并使货币供应与货币需求重新达到平衡。

但是,货币危机是如何发生的?或者说,信用扩张政策与外汇储备和货币危机之间究竟是如何相互联系的?就信用扩张与外汇储备的关系而言,如果我们假设一国在一段时间内执行了信用扩张政策,比如一年,从而导致外汇储备的有限流失,那么这一结论无疑具有较大的可信性。但是,这并不等于说该国必然会发生货币危机,因为在这里货币危机的爆发是以外汇储备消耗干净、从而使政府失去调控汇率的能力为条件的。为了满足这一条件,如果我们又假设,一国因“持续”采取了信用扩张政策,从而“直接”导致外汇储备不断流失并最终下降为零,最后迫使该国政府不得不放弃固定汇率,听任本国货币随市场供求而贬值,那么,这一假设显然太简单化了,也缺乏现实性。

实际的机制过程通常是这样的。当一国最初采取信用扩张政策时一般能够达到刺激经济增长的目的,这种政策效应通常会持续一段时间。在这一时期,该国经济增长的加快会吸引外资不断流入,它们中一部分被用于扩大进口,一部分增加了该国的外汇储备。这也意味着加快了信用膨胀的进程,因为央行以收购外汇形式投放的货币是基础货币,它在流通中将发挥乘数效应。当缘于国内信贷扩张和外资流入这双重原因的信用膨胀持续一段时间后,会使该国经济走向畸形发展,泡沫经济和虚假繁荣纷纷登场,并且越演越烈。这不仅会使该国的基本经济面不断恶化,也会使该国的经常项目收支从实质上开始发生逆转。即使在这个时候,只要泡沫的空气尚未逸出,信用膨胀就会继续下去,有问题的投资看起来也是好的。但是,泡沫就是泡沫,当这种状态持续一段时间后,经济开始呈现疲惫之态,问题浮出水面,一些企业开始倒闭或面临倒闭,一些金融机构也因此陷入困境。这会引起外资的警觉,外资流入减慢,甚至开始出现外流。与此同时,该国基本经济恶化和泡沫经济造成的经常项目逆差已开始加速消耗该国的外汇储备。就是在这个时候,如果该国政府认为经济的疲惫和经济过程的银根短缺是由于货币供应不足,因而继续采用信用扩张政策,其结果只能是加速外汇储备的流失,正如公式(2)所表示的那样。最后,当泡沫经济开始全面崩溃的时候,经常项目逆差和外资的流出会加快该国外汇储备的流失,这在客观上会对该国经济形成紧缩效应,从而迫使该国央行把卖出外汇而回笼的货币再次投入流通——如果它不想让信用紧缩导致经济衰退而保持货币供给量不变的话。但是在这里外汇储备的流失是原因,而不是结果。也就说,在图5—6中,不是通过信贷形式提供的货币供应量的增长导致外汇储备的流失,而是外汇储备的流失迫使信贷补足相应的货币供应量。

长期推行或纵容信用膨胀所造成的种种恶果,已使经济的崩溃和衰退不可避免,它或迟或早都会使该国外汇储备消耗殆尽。当有迹象表明政府已无法控制局面,本币贬值即将变成现实,投机者就会加入到冲击外汇储备的队伍中。他们不只是把自己手中已有的本币兑换成外币,并且开始借入本币,购进外币,以便在本币贬值后获利。这种投机倾向甚至会演化成公众行为,投机性国际投资基金更会趁火打劫。到了这个时候,外汇储备完全丧失,政府不得不宣布实施浮动汇率制度,听任本币随市场贬值,已是必然结果。

根据以上分析,第一代货币危机理论具有以下特点:

第一,它认为货币危机的发生是由于宏观经济政策与固定汇率制度的不一致引起的,并认为持续的信用扩张政策所导致的基本经济的恶化是货币危机发生的基本原因。

第二,在危机发生机制上,它一方面强调信用扩张导致外汇储备流失,另一方面又把投机攻击导致的储备下降至最低限看成是货币危机发生的一般过程。但是,在信用扩张、外汇储备流失和货币危机之间的相互关系上,有些过份公式化和简单化了。

第三,把政府的行为过于简单化,实际上,货币危机的发生过程通常是政府与其它经济主体之间的博弈过程,第一代货币危机理论对此重视不足。

不错的理论,但是有点简单和机械。