信用管理中介服務機構

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

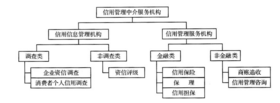

信用管理中介服務機構是向市場主體的信用活動提供技術支持的行業,籠統地說,其主要功能是在技術上支持信用活動。

第二類是信用管理服務機構,該類行業中的企業為信用活動提供信息之外的專業化服務,即不生產徵信產品,而是以徵信產品為基礎.向客戶提供信用管理類服務。下設5個分支:信用保險、保理、信用擔保、商賬迫收、信用管理咨詢。其中,信用保險、保理、信用擔保這3類涉及資金融通,根據我國政府行業管理慣例,需取得中國人民銀行頒發的金融業務許可證後方可進行工商註冊.受人行管轄,屬於金融類信用管理服務機構。商賬追收、信用管理咨詢的業務操作與資金融通無關,屬於非金融類信用管理服務機構。

世界著名的徵信機構最早幾乎都發祥於歐美國家。自19世紀中期開始,在歐美主要國家徵信機構紛紛成立。1830年,世界第一家徵信公司首創於英國倫敦,最早提供的徵信服務是企業徵信類服務。英國、法國、德國、日本的第一家徵信機構分別創立於1837年、1857年、1860年和1893年。現代信用管理服務起源於20世紀50年代,從那時起,徵信機構的業務開始超出征信業務範圍。

企業徵信服務起源於19世紀初葉。當時世界主要資本主義國家的市場秩序非常混亂,面臨普信用狀況惡劣的市場交易環境和企業註冊不規範等一系列問題,同時通訊技術落後,沒有有效的企業資信信息傳播渠道。許多大型企業產生了瞭解貿易對方基本情況的強烈需求.企業徵信服務應運而生。應該說企業徵信服務是信用管理業務的第一個品種。

目前,世界最大的企業徵信機構是美國的鄧白氏公司。1841年,鄧白氏公司的創始人路易斯·塔斑在紐約成立了一家徵信公司.為南北雙方的商人提供關於對方背只和資信調查的徵信服務。第二次世界大戰結束後,包括徵信行業在內的信用管理行業迅速發展,企業徵信服務已經成為現代企業信用管理的基礎,它為企業提高賒銷成功率的信用管理工作提供外部技術支持,越來越多的企業依賴專業徵信機構提供的企業資信調查類報告及其風險指數,以此作為賒銷和其他授信決策的依據。

現代的消費者信用調查服務起源於美國。美國的第一家個人信用局成立於1860年,其辦公室設在紐約市的布魯克林區。在1906年,由紐約州羅切斯特市的一個徵信公司老闆William H.Burr發起邀請全國徵信機構的負責人參加“全國消費者信用行業協會”的籌備大會。以後,這個組織更名為“聯合信用局(ACB)”。自1906年,6家小型徵信公司組合在ACB旗下,達成信息交換的協議,使得ACB得以發展。在今天.ACB是美國唯一的消費者信用報告行業的行業協會,曾頒佈消費者信用調查報告的標準,參與起草美國的信用管理專業法律。在第二次世界大戰以前,個人情用局的業務發展緩慢,主要原因是人們只願意與具有著名品牌且信譽卓著的廠商做生意.這樣交易風險比較小,況且當時的數據存儲和通訊手段非常落後,調查頗費時日。在第二次世界大戰結束後,隨著以商業銀行為代表的金融機構推廣住房消費信貸和發行信用卡的需要,消費者信用調查服務開始普及。在電腦技術取得飛速發展以後,消費者信用調查服務就被設計成為一種依托大型資料庫的服務,這種服務方式決定了生產消費者信用調查報告的成本相對比較低廉。因此,在發達國家經常見到,當一個類似房地產經紀類公司在幫助客戶辦理住房貸款時,往往需要從不同的個人信用局取得兩份以上的同類普通版本的報告進行比較。個人徵信服務在技術上為金融機構和商家提供的量化的授信參考,推動了信用消費的迅速發展。美國的私營個人信用局服務的發展,使美國的信用交易市場迅速膨脹.截至1998年底,不包括購房信貸在內的非抵押性消費信貸餘額已經達到1.33萬億美元,住房信貸的餘額大約在4.5萬億美元左右。

20世紀80年代以來,隨著全球經濟一體化程度的提高和通訊技術的高速發展,已經建立起龐大的全球企業資料庫的大型信用管理公司開始完善其全球服務網路。進入20世紀90年代以後,發達國家的大型徵信機構開始進行服務功能上的轉變,即從主要經營信息產品發展到包含保理、應收賬款管理、信用管理顧問等在內的“一條龍”式服務,幾乎所有的信用管理中介服務都被包容進來。同時,它們的數據能力在快速組合功能方面基本得到完善,並取得了在本國的信息服務業市場競爭中的壓倒性優勢。