順匯

出自 MBA智库百科(https://wiki.mbalib.com/)

順匯(favourable exchange)

目錄 |

順匯(favourable exchange)是一種匯款方式,是指匯款人委托銀行以某種信用工具(如匯票),通過其國外分行或代理行將款項付給收款人的一種支付方式。

其過程是銀行在國內收進本幣,在國外付出外匯。因其匯兌方向與資金流向一致,稱為順匯。在順匯方式下,客戶用本國貨幣向外匯銀行購買匯票,等於該銀行賣出外匯。

順匯所涉及的當事者有:

③匯出行(remitting bank),是受匯款人委托向收款人匯款的銀行;

④解付行(paying bank),是受匯出行委托,接收匯出行的匯款並向收款人解付款項的銀行,也稱匯入行。

匯出行與解付行的關係,是委托代理關係。銀行收妥本幣,賣出外匯後,按照客戶的要求採用電匯、信匯和票匯方式通知債權人或收款人所在國的分支行或其代理行,按當天匯率將其外幣存款賬戶上的一定金額的外匯支付給收款人。這樣,該外匯銀行在自己賬戶上增加了客戶支付的本國貨幣,而在國外的外幣賬戶存款卻減少了相應的外幣額。

順匯的三種具體形式:

電匯交割方式,簡稱電匯(TelegraphicTransfer,T/T)。銀行賣出電匯是匯款人的申請,直接用電報、電傳通知國外的匯入銀行,委托其支付一定金額給收款人的一種匯款方式。電匯交割方式就是用電報、電傳通知外匯買賣雙方開戶銀行(或委托行)將交易金額收付記帳。電匯的憑證就是匯款銀行或交易中心的電報或電傳匯款委托書。

票匯交割方式,簡稱標匯(Demand DRAFT,D/D)。銀行賣出匯標是指匯款銀行應匯款人的申請,開立以國外匯入銀行為付款人的匯票,交由匯款人自行寄給收款人或親自攜帶前往,憑票向付款行取款的一種匯款方式。票匯交割是指通過開立匯票、本票、支票的方式進行匯付和收帳。這些票據即為匯票的憑證。

信匯交割方式,簡稱信匯(Mail Transfer)。銀行賣出信匯是匯款銀行應匯款人伯申請,直接用信函通知國外的匯入銀行委托其支付一定金額給收款人的一種匯款方式。信匯交割方式是指用信函方式通知外匯買賣雙方開戶行或委托行將交易金額收付記帳。信匯的憑證就是江款行或交易中心的信匯付款委托書。

上述三種匯款方式的成本與效益是不同的。在匯款收付過程中,收入本幣與付出外幣之間因匯款方式的不同存在著時差,從而決定不同匯款方式的不同匯率,而匯率高低又取決於時差的長短。匯款在途時間長,銀行可利用這筆資金的時間就多,收益就大,但費用會變小,因此銀行報價也較低,反之,時間短,銀行可利用這筆資金的時間就短,收益就小,但費用會變大,這就是銀行報價較高的原因。一般來說,電匯在途時間最短(1~2天),銀行無法利用這筆資金,因而電匯匯率較高。信匯與票匯主要是靠郵寄,傳遞時間較長,銀行有機會利用這部分匯款來獲利,其匯率要比電匯匯率為低。實際上,這之間的差額,相當於郵寄期間的利息收入。現階段匯率一般都是以電匯匯率為基礎來計算的,電匯匯率成了即期交易的基礎匯率。隨著電子電腦的廣泛應用和國際通信日益電腦化,郵期也就大為縮短,因此幾種匯款形式之間的差別正在逐漸縮少。

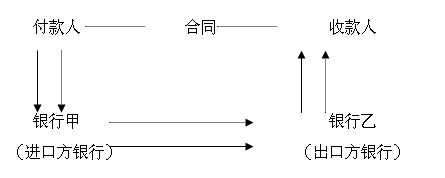

順匯的特點是:結算工具傳遞與資金的運動方向一致,並且是從付款(債務)方傳遞到收款(債權)方的。

順匯的圖示:

順匯方式常用的支付條件包括:

- 預付貨款(advance)、

- 分期付款(installment)、

順匯方式應用:

通常用於資本借貸、贈予、貿易從屬費(佣金、回扣、履約保證金、樣品款等)以及非貿易往來收支(僑匯、旅行支票等),而在貿易往來中很少使用。

在國際貿易中使用順匯方式,買賣雙方僅憑商業信用進行交易,必然要承擔巨大風險。償若利用預付貨款的方式成交,進口商則要承擔出口商不交貨、遲交貨或以次充好等風險;若利用貨到付款的方式成交,出口商則要承擔進口商少付或拒付貨款的風險。