增值税

出自 MBA智库百科(https://wiki.mbalib.com/)

增值税(Value Added Tax,VAT)

目录 |

增值税是指对纳税人生产经营活动的增值额征收的一种间接税。是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。实行价外税,也就是由消费者负担,有增值才征税没增值不征税。

在实际当中,商品新增价值或附加值在生产和流通过程中是很难准确计算的。因此,中国也采用国际上的普遍采用的税款抵扣的办法。即根据销售商品或劳务的销售额,按规定的税率计算出销售税额,然后扣除取得该商品或劳务时所支付的增值税款,也就是进项税额,其差额就是增值部分应交的税额,这种计算方法体现了按增值因素计税的原则。

增值税征收通常包括生产、流通或消费过程中的各个环节,是基于增值额或价差为计税依据的中性税种,理论上包括农业各个产业领域(种植业、林业和畜牧业)、采矿业、制造业、建筑业、交通和商业服务业等,或者按原材料采购、生产制造、批发、零售与消费各个环节。

增值税是对销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人就其实现的增值额征收的一个税种。增值税已经成为中国最主要的税种之一,增值税的收入占中国全部税收的60%以上,是最大的税种。增值税由国家税务局负责征收,税收收入中75%为中央财政收入,25%为地方收入。进口环节的增值税由海关负责征收,税收收入全部为中央财政收入。

一种销售税,属累退税,是基于商品或服务的增值而征税的一种间接税,在澳大利亚、加拿大、新西兰、新加坡称为商品及服务税(Goods and Services Tax, GST),在日本称作消费税。增值税是法国经济学家 Maurice Lauré于1954年所发明的,目前,法国政府有45%的收入来自增值税。

注:2016年4月29日,国务院印发《关于做好全面推开营改增试点工作的通知》(以下简称“通知”)和《全面推开营改增试点后调整中央与地方增值税收入划分过渡方案的通知》(以下简称“过渡通知”)。

过渡通知强调,以2014年为基数核定中央返还和地方上缴基数。所有行业企业缴纳的增值税均纳入中央和地方共享范围。中央分享增值税的50%。地方按税收缴纳地分享增值税的50%。中央上划收入通过税收返还方式给地方,确保地方既有财力不变。中央集中的收入增量通过均衡性转移支付分配给地方,主要用于加大对中西部地区的支持力度。

过渡通知还透露了具体实施时间和过渡期限:调整中央与地方增值税收入划分过渡方案,与全面推开营改增试点同步实施,即自2016年5月1日起执行。过渡期暂定2—3年,届时根据中央与地方事权和支出责任划分、地方税体系建设等改革进展情况,研究是否适当调整。

为贯彻落实党中央、国务院决策部署,推进增值税实质性减税,我国自2019年4月1日起下调增值税税率,购进农产品扣除率及进出口退税率也相应调整。

生产型增值税指在征收增值税时,只能扣除属于非固定资产项目的那部分生产资料的税款,不允许扣除固定资产价值中所含有的税款。该类型增值税的征税对象大体上相当于国民生产总值,因此称为生产型增值税。

收入型增值税指在征收增值税时,只允许扣除固定资产折旧部分所含的税款,未提折旧部分不得计入扣除项目金额。该类型增值税的征税对象大体上相当于国民收入,因此称为收*入型增值税。

消费型增值税指在征收增值税时,允许将固定资产价值中所含的税款全部一次性扣除。这样,就整个社会而言,生产资料都排除在征税范围之外。该类型增值税的征税对象仅相当于社会消费资料的价值,因此称为消费型增值税。中国从2009年1月1日起,在全国所有地区实施消费型增值税。

1.征收范围:在中华人民共和国境内销售货物或者提供的加工、修理修配劳务和应税服务以及进口的货物。

2.纳税人:在中华人民共和国境内销售货物或者提供加工、修理修配劳务和应税服务以及进口货物的单位和个人。

中华人民共和国境外的单位或者个人在境内提供应税劳务和应税服务,在境内未设有经营机构的,以其境内代理人为扣缴义务人;在境内没有代理人的,以购买方为扣缴义务人。

(图片来源:互联网)

适用11%增值税税率货物范围注释

一、农产品

农产品,是指种植业、养殖业、林业、牧业、水产业生产的各种植物、动物的初级产品。具体征税范围暂继续按照《财政部、国家税务总局关于印发〈农业产品征税范围注释〉的通知》(财税字〔1995〕52号)及现行相关规定执行,并包括挂面、干姜、姜黄、玉米胚芽、动物骨粒、按照《食品安全国家标准—巴氏杀菌乳》(GB19645—2010)生产的巴氏杀菌乳、按照《食品安全国家标准—灭菌乳》(GB25190—2010)生产的灭菌乳。

二、食用植物油、自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气、居民用煤炭制品、图书、报纸、杂志、化肥、农药、农机、农膜

上述货物的具体征税范围暂继续按照《国家税务总局关于印发〈增值税部分货物征税范围注释〉的通知》(国税发〔1993〕151号)及现行相关规定执行,并包括棕榈油、棉籽油、茴油、毛椰子油、核桃油、橄榄油、花椒油、杏仁油、葡萄籽油、牡丹籽油、由石油伴生气加工压缩而成的石油液化气、西气东输项目上游中外合作开采天然气、中小学课本配套产品(包括各种纸制品或图片)、国内印刷企业承印的经新闻出版主管部门批准印刷且采用国际标准书号编序的境外图书、农用水泵、农用柴油机、不带动力的手扶拖拉机、三轮农用运输车、密集型烤房设备、频振式杀虫灯、自动虫情测报灯、粘虫板、卷帘机、农用挖掘机、养鸡设备系列、养猪设备系列产品、动物尸体降解处理机、蔬菜清洗机。

三、饲料

饲料,是指用于动物饲养的产品或其加工品。具体征税范围按照《国家税务总局关于修订“饲料”注释及加强饲料征免增值税管理问题的通知》(国税发〔1999〕39号)执行,并包括豆粕、宠物饲料、饲用鱼油、矿物质微量元素舔砖、饲料级磷酸二氢钙产品。

四、音像制品

音像制品,是指正式出版的录有内容的录音带、录像带、唱片、激光唱盘和激光视盘。

五、电子出版物

电子出版物,是指以数字代码方式,使用计算机应用程序,将图文声像等内容信息编辑加工后存储在具有确定的物理形态的磁、光、电等介质上,通过内嵌在计算机、手机、电子阅读设备、电子显示设备、数字音/视频播放设备、电子游戏机、导航仪以及其他具有类似功能的设备上读取使用,具有交互功能,用以表达思想、普及知识和积累文化的大众传播媒体。载体形态和格式主要包括只读光盘(CD只读光盘CD—ROM、交互式光盘CD—I、照片光盘Photo—CD、高密度只读光盘DVD—ROM、蓝光只读光盘HD—DVD ROM和BD ROM)、一次写入式光盘(一次写入CD光盘CD—R、一次写入高密度光盘DVD—R、一次写入蓝光光盘HD—DVD/R,BD—R)、可擦写光盘(可擦写CD光盘CD—RW、可擦写高密度光盘DVD—RW、可擦写蓝光光盘HDDVD—RW和BD—RW、磁光盘MO)、软磁盘(FD)、硬磁盘(HD)、集成电路卡(CF卡、MD卡、SM卡、MMC卡、RR—MMC卡、MS卡、SD卡、XD卡、T—F1ash卡、记忆棒)和各种存储芯片。

六、二甲醚

二甲醚,是指化学分子式为CH3OCH3,常温常压下为具有轻微醚香味,易燃、无毒、无腐蚀性的气体。

七、食用盐

食用盐,是指符合《食用盐》(GB/T 5461-2016)和《食用盐卫生标准》(GB2721—2003)两项国家标准的食用盐。

一、一般纳税人生产下列货物,可按简易办法依照6%征收率计算缴纳增值税。

(一)县以下小型水力发电单位生产的电力;

(二) 建筑用和生产建筑材料所用的砂、土、石料;

(三)以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰;

(四)原料中掺有煤矸石、石煤、粉煤灰、烧煤锅炉的炉底渣及其他废渣(不包括高炉水渣)生产的墙体材料;

(五)用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品。

二、金属矿采选产品、非金属矿采选产品增值税税率由17%调整为13%。

三、增值税一般纳税人销售自来水可按6%的税率征收。

四、文物商店和拍卖行的货物销售按6%的税率征收。

五、寄售商店代销寄售物品、典当业销售的死当物品按6%的税率征收。

六、单位和个人经营者销售自己使用过的游艇、摩托车和应征消费税的汽车,按6%的征收率计算缴纳增值税。

七、销售自己使用过的其他属于货物的固定资产,暂免征收增值税。

注:“使用过的其他属于货物的固定资产”应同时具备以下几个条件:

(一)属于企业固定资产目录所列货物;

(三)销售价格不超过其原值的货物。

对不同时具备上述条件,无论会计制度规定如何核算,均应按6%的征收率征收增值税。

八、增值税小规模纳税人销售进口货物,税率为3%,提供加工、修理修配劳务,税率为3%。

九、邮政部门以外的其他单位与个人销售集邮商品、征收增值税。

十、增值税一般纳税人向小规模纳税人购买的农业产品,可视为免税农业产品按10%的扣除率计算进项税额。

十二、增值税一般纳税人凭发票上的运费金额按7%的扣除率计算进项税额。如运输费用和其他杂费合并开列,则不得计算进项税额。

增值税的进项税额[1]

- 用于非增值税应税项目、免征增值税项目、集体福利或者个人消费的购进货物或者应税劳务;

- 非正常损失的购进货物及相关的应税劳务;

- 非正常损失的在产品、产成品所耗用的购进货物或者应税劳务;

- 国务院财政、税务主管部门规定的纳税人自用消费品;

- 《中华人民共和国增值税暂行条例》第(一)项至第(四)项规定的货物的运输费用和销售免税货物的运输费用。

增值税税率的调整[2]

一、《财政部 国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》(财税〔2009〕9号)第二条第(一)项和第(二)项中“按照简易办法依照4%征收率减半征收增值税”调整为“按照简易办法依照3%征收率减按2%征收增值税”。

《财政部 国家税务总局关于全国实施增值税转型改革若干问题的通知》(财税〔2008〕170号)第四条第(二)项和第(三)项中“按照4%征收率减半征收增值税”调整为“按照简易办法依照3%征收率减按2%征收增值税”。

二、财税〔2009〕9号文件第二条第(三)项和第三条“依照6%征收率”调整为“依照3%征收率”。

三、财税〔2009〕9号文件第二条第(四)项“依照4%征收率”调整为“依照3%征收率”。

四、通知自2014年7月1日起执行。

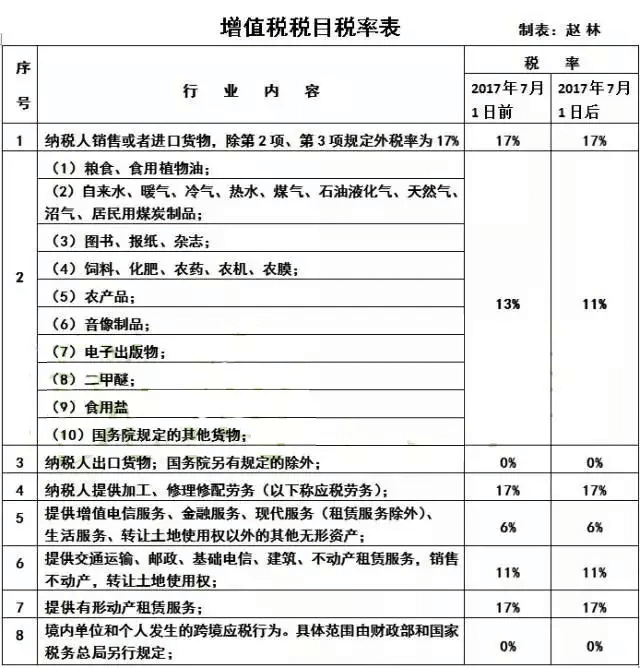

增值税的计征方式目前主要有两类:增值税的税率,适用于一般纳税人,目前有17%、13%、11%和6%共四档税率;增值税的征收率适用于小规模纳税人和特定一般纳税人。小规模纳税人统一按3%的征收率计征;对一些特定的一般纳税人,则适用6%、5%、4%、3%四档征收率。

具体来说,征收率为6%的项目包括自来水、小型水力发电单位生产的电力、部分建材产品和生物制品;征收率为5%的项目为中外合作开采的原油、天然气;征收率为4%的项目包括寄售、典当和拍卖商品、销售旧货;征收率为3%的项目为公共交通运输等营改增个别应税服务。

五、增值税税率由四档减至三档[3]

2017年4月19日,国务院常务会议决定推出进一步减税措施,持续推动实体经济降成本增后劲;通过《中华人民共和国公共图书馆法(草案)》。会议决定,在一季度已出台降费2000亿元措施的基础上,进一步推出以下减税举措:

一是继续推进营改增,简化增值税税率结构。从今年7月1日起,将增值税税率由四档减至17%、11%和6%三档,取消13%这一档税率;将农产品、天然气等增值税税率从13%降至11%。同时,对农产品深加工企业购入农产品维持原扣除力度不变,避免因进项抵扣减少而增加税负。

六、深化增值税改革,推进增值税实质性减税[4]

为贯彻落实党中央、国务院决策部署,推进增值税实质性减税,现将2019年增值税改革有关事项公告如下:

(一)增值税一般纳税人(以下称纳税人)发生增值税应税销售行为或者进口货物,原适用16%税率的,税率调整为13%;原适用10%税率的,税率调整为9%。

(二)纳税人购进农产品,原适用10%扣除率的,扣除率调整为9%。纳税人购进用于生产或者委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。

(三)原适用16%税率且出口退税率为16%的出口货物劳务,出口退税率调整为13%;原适用10%税率且出口退税率为10%的出口货物、跨境应税行为,出口退税率调整为9%。

2019年6月30日前(含2019年4月1日前),纳税人出口前款所涉货物劳务、发生前款所涉跨境应税行为,适用增值税免退税办法的,购进时已按调整前税率征收增值税的,执行调整前的出口退税率,购进时已按调整后税率征收增值税的,执行调整后的出口退税率;适用增值税免抵退税办法的,执行调整前的出口退税率,在计算免抵退税时,适用税率低于出口退税率的,适用税率与出口退税率之差视为零参与免抵退税计算。

出口退税率的执行时间及出口货物劳务、发生跨境应税行为的时间,按照以下规定执行:报关出口的货物劳务(保税区及经保税区出口除外),以海关出口报关单上注明的出口日期为准;非报关出口的货物劳务、跨境应税行为,以出口发票或普通发票的开具时间为准;保税区及经保税区出口的货物,以货物离境时海关出具的出境货物备案清单上注明的出口日期为准。

(四)适用13%税率的境外旅客购物离境退税物品,退税率为11%;适用9%税率的境外旅客购物离境退税物品,退税率为8%。

2019年6月30日前,按调整前税率征收增值税的,执行调整前的退税率;按调整后税率征收增值税的,执行调整后的退税率。

退税率的执行时间,以退税物品增值税普通发票的开具日期为准。

(五)自2019年4月1日起,《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号印发)第一条第(四)项第1点、第二条第(一)项第1点停止执行,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。此前按照上述规定尚未抵扣完毕的待抵扣进项税额,可自2019年4月税款所属期起从销项税额中抵扣。

(六)纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。

1、纳税人未取得增值税专用发票的,暂按照以下规定确定进项税额:

(1)取得增值税电子普通发票的,为发票上注明的税额;

(2)取得注明旅客身份信息的航空运输电子客票行程单的,为按照下列公式计算进项税额:

航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%

(3)取得注明旅客身份信息的铁路车票的,为按照下列公式计算的进项税额:

铁路旅客运输进项税额=票面金额÷(1+9%)×9%

(4)取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:

公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%

2、《营业税改征增值税试点实施办法》(财税〔2016〕36号印发)第二十七条第(六)项和《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号印发)第二条第(一)项第5点中“购进的旅客运输服务、贷款服务、餐饮服务、居民日常服务和娱乐服务”修改为“购进的贷款服务、餐饮服务、居民日常服务和娱乐服务”。

(七)自2019年4月1日至2021年12月31日,允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计10%,抵减应纳税额(以下称加计抵减政策)。

1、本公告所称生产、生活性服务业纳税人,是指提供邮政服务、电信服务、现代服务、生活服务(以下称四项服务)取得的销售额占全部销售额的比重超过50%的纳税人。四项服务的具体范围按照《销售服务、无形资产、不动产注释》(财税〔2016〕36号印发)执行。

2019年3月31日前设立的纳税人,自2018年4月至2019年3月期间的销售额(经营期不满12个月的,按照实际经营期的销售额)符合上述规定条件的,自2019年4月1日起适用加计抵减政策。

2019年4月1日后设立的纳税人,自设立之日起3个月的销售额符合上述规定条件的,自登记为一般纳税人之日起适用加计抵减政策。

纳税人确定适用加计抵减政策后,当年内不再调整,以后年度是否适用,根据上年度销售额计算确定。

纳税人可计提但未计提的加计抵减额,可在确定适用加计抵减政策当期一并计提。

2、纳税人应按照当期可抵扣进项税额的10%计提当期加计抵减额。按照现行规定不得从销项税额中抵扣的进项税额,不得计提加计抵减额;已计提加计抵减额的进项税额,按规定作进项税额转出的,应在进项税额转出当期,相应调减加计抵减额。计算公式如下:

当期计提加计抵减额=当期可抵扣进项税额×10%

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额

3、纳税人应按照现行规定计算一般计税方法下的应纳税额(以下称抵减前的应纳税额)后,区分以下情形加计抵减:

(1)抵减前的应纳税额等于零的,当期可抵减加计抵减额全部结转下期抵减;

(2)抵减前的应纳税额大于零,且大于当期可抵减加计抵减额的,当期可抵减加计抵减额全额从抵减前的应纳税额中抵减;

(3)抵减前的应纳税额大于零,且小于或等于当期可抵减加计抵减额的,以当期可抵减加计抵减额抵减应纳税额至零。未抵减完的当期可抵减加计抵减额,结转下期继续抵减。

4、纳税人出口货物劳务、发生跨境应税行为不适用加计抵减政策,其对应的进项税额不得计提加计抵减额。

纳税人兼营出口货物劳务、发生跨境应税行为且无法划分不得计提加计抵减额的进项税额,按照以下公式计算:

不得计提加计抵减额的进项税额=当期无法划分的全部进项税额×当期出口货物劳务和发生跨境应税行为的销售额÷当期全部销售额

5、纳税人应单独核算加计抵减额的计提、抵减、调减、结余等变动情况。骗取适用加计抵减政策或虚增加计抵减额的,按照《中华人民共和国税收征收管理法》等有关规定处理。

6、加计抵减政策执行到期后,纳税人不再计提加计抵减额,结余的加计抵减额停止抵减。

(八)自2019年4月1日起,试行增值税期末留抵税额退税制度。

1、同时符合以下条件的纳税人,可以向主管税务机关申请退还增量留抵税额:

(1)自2019年4月税款所属期起,连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零,且第六个月增量留抵税额不低于50万元;

(2)纳税信用等级为A级或者B级;

(3)申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形的;

(4)申请退税前36个月未因偷税被税务机关处罚两次及以上的;

(5)自2019年4月1日起未享受即征即退、先征后返(退)政策的。

2、本公告所称增量留抵税额,是指与2019年3月底相比新增加的期末留抵税额。

3、纳税人当期允许退还的增量留抵税额,按照以下公式计算:

允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%

进项构成比例,为2019年4月至申请退税前一税款所属期内已抵扣的增值税专用发票(含税控机动车销售统一发票)、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税额占同期全部已抵扣进项税额的比重。

4、纳税人应在增值税纳税申报期内,向主管税务机关申请退还留抵税额。

5、纳税人出口货物劳务、发生跨境应税行为,适用免抵退税办法的,办理免抵退税后,仍符合本公告规定条件的,可以申请退还留抵税额;适用免退税办法的,相关进项税额不得用于退还留抵税额。

6、纳税人取得退还的留抵税额后,应相应调减当期留抵税额。按照本条规定再次满足退税条件的,可以继续向主管税务机关申请退还留抵税额,但本条第(一)项第1点规定的连续期间,不得重复计算。

7、以虚增进项、虚假申报或其他欺骗手段,骗取留抵退税款的,由税务机关追缴其骗取的退税款,并按照《中华人民共和国税收征收管理法》等有关规定处理。

8、退还的增量留抵税额中央、地方分担机制另行通知。

(九)本公告自2019年4月1日起执行。

《中华人民共和国增值税暂行条例实施细则》(财法字[1993]38号)

增值税起征点的幅度规定如下:

- 销售货物的起征点为月销售额600-2000元。

- 销售应税劳务的起征点为月销售额200-800元。

- 按次纳税的起征点为每次(日)销售额50-80元。

《中华人民共和国增值税暂行条例实施细则》(国家税务总局令第50号2008年12月18日)

增值税起征点的幅度规定如下:

- 销售货物的,为月销售额2000-5000元;

- 销售应税劳务的,为月销售额1500-3000元;

- 按次纳税的,为每次(日)销售额150-200元。

《中华人民共和国增值税暂行条例实施细则》(财政部令第65号2011年10月28日)

增值税起征点的幅度规定如下:

增值税的主要免税规定[1]

《中华人民共和国增值税暂行条例》第十五条规定了下列7个项目免征增值税:

- 农业生产者销售的自产农产品;

- 避孕药品和用具;

- 古旧图书;

- 直接用于科学研究、科学试验和教学的进口仪器、设备;

- 外国政府、国际组织无偿援助的进口物资和设备;

- 由残疾人的组织直接进口供残疾人专用的物品;

- 销售的自己使用过的物品。

除前款规定外,增值税的免税、减税项目由国务院规定。任何地区、部门均不得规定免税、减税项目。

增值税的计算方法[6]

增值税的计算方法有直接计算法和间接计算法两种。世界各国普遍采用间接法(扣税法),我国的增值税计算也统一采用扣税法。

- 1.直接计算法

直接法是指按照产品销售额扣除法定扣除项目(外购的原材料、固定资产、燃料动力、包装物等)后的余额作为增值税,再乘以相应的税率计算应纳税额的方法。

在直接计算法下,计算增值税的方法又可分为以下两种。

- 1)加法

加法是将构成增值额的各要素相加来计算增值额。其计算公式为

增值额=本月发生的工资+利润+租金+其他属于增值税项目的数额 应纳税额=增值额×增值税率

这种方法在理论上可行,而在实际业务中却存在很多问题,比如要准确计算和详细核实这些增值项目,一是工作量大,二是非常复杂,因此在国际上没有一个国家采用。

- 2)减法

减法(扣除法)是以产品销售额扣除法定扣除额后的余额作为增值额,扣除项目一般包括外购的原材料、固定资产、燃料动力、包装物等金额。其计算公式为

增值额=本期销售额-规定扣除的非增值额 应纳税额=增值额×增值税率

这种方法在实际业务中也同样存在着增值项目难以划分等问题,所以该方法一般也不被采用。

- 2.间接计算法

间接法也叫扣税法,是不直接计算增值额,而是采用抵扣税款的方式计算应纳税额的方法。

其计算公式为

应纳税额=销售额×增值税率-本期购进中已纳税额

实行扣税法计算应纳税额时,理论上可行,实务中便于操作,是以购货发票所列已纳税款为依据进行进项税款扣除的。目前,世界各国普遍采用扣税法,我国增值税也统一采用扣税法。

- (1)一般纳税人计税方法

小规模纳税人以外的纳税人(以下称一般纳税人)因销售货物退回或者折让而退还给购买方的增值税额,应从发生销售货物退回或者折让当期的销项税额中扣减;因购进货物退出或者折让而收回的增值税额,应从发生购进货物退出或者折让当期的进项税额中扣减。

一般纳税人销售货物或者应税劳务,开具增值税专用发票后,发生销售货物退回或者折让、开票有误等情形,应按国家税务总局的规定开具红字增值税专用发票。未按规定开具红字增值税专用发票的,增值税额不得从销项税额中扣减。

- 应纳税额计算公式:

应纳税额=当期销项税额-当期进项税额 当期销项税额=当期销售额×适用税率

- (2)小规模纳税人计税方法

小规模纳税人销售货物或者应税劳务采用销售额和应纳税额合并定价方法的,按下列公式计算销售额:销售额=含税销售额÷(1+征收率)

应纳税额计算公式:

应纳税额=销售额×适用征收率

(3)进口货物退税

纳税人进口货物,按照组成计税价格和规定的适用税率计算应纳增值税税额。

(4)出口货物退税

纳税人出口适用零税率的货物,可以按照规定向税务机关申报办理该项出口货物的增值税退税。

目前,出口退税率分5%、6%、9%、11%、13%、17%六档。

增值税和消费税不同的地方是增值税在每一个商业环节的增值部分来征税,而消费税则在最终销售予消费者的环节上才征税。

- 例:假设一件货品被生产并出售。

- 1.没有任何消费税

- 2.美国式消费税

假设当地征收10%消费税。

- 生产商花费了$1.00购买原材料,而它并非最终消费者。

- 生产商以$1.20把该货品被出售给零售商,而它并非最终消费者,它能获利$0.20

- 零售商以$1.65 ($1.50 + 10%)把该货品售予消费者,同时缴交$0.15的税款给政府,并获利$0.30

所以最终的消费者需额外付出10%的消费税给政府,而零售商则不会因消费税而直接有损失,但他们需要负担额外行政工作,而原材料供应商和生产商则不会受到影响,但他们需要核实他们的顾客是否最终消费者。

- 3.增值税

假设某地征收10%的商品及服务税(一种增值税):

| 角色 | 原本标价 | 售价之商品及服务税 | 最终售价 | 应付税项金额 |

| 原材料供应商 | $50 | $5 | $55 | $5 |

| 生产商 | $150 | $15 | $165 | $15-$5=$10 |

| 零售商 | $250 | $25 | $275 | $25-$15=$10 |

| 商品及服务税总额 | $25 |

- 原材料供应商向生产商售出原本标价$50的原材料,需要额外收取$5的商品及服务税。原材料供应商收到的额外$5将会全数付给税务部门。

- 生产商向零售商售出原本标价$150的货品,需要额外收取$15的商品及服务税。生产商收到的额外$15中,其中$5是补偿之前付出的商品及服务税,其餘$10将会付给税务部门。

- 零售商向消费者售出原本标价$250的货品,需要额外收取$25的商品及服务税。零售商收到的额外$25中,其中$15是补偿之前付出的商品及服务税,其餘$10将会付给税务部门。

- 税务部门分别从原材料供应商、生产商及零售商收取$5、$10及$10,总数为$25,即是零售商货品原本标价$250的10%。

增值税链条是理解增值税的关键。

由增值税链条可以推出以下结论:

一、对于增值税来说,从对政府的财政收入和消费者的税收负担来看。多税率征收和单税率征收的效果是一样的。

- 4.限制

在以上例子,我们假设了在征税前后被生产和出售的货物的数量是相同,但在现实生活中并非如此。

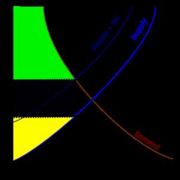

基於供应和需求的原则,由於消费税或是增值税会提高成本,这会使需求曲线或供应曲线左倾。这在功能上是相同的。因此,购货的数量和/或它的售价会被降低。

供应和需求的转变并没有包括在上述例子中,因为这效应对不同货品有所不同,上述例子假设了这种税是不会扭曲的。

由於对某些人的价格上升,所交易的商品数量会减少。相对地,有些人会被损害多於政府所能够从税收得到的,这主要因为供应和需求的变化,而又称作重量损失(deadweight loss)。如果经济体系所损失的以入大於政府所得到税收,或政府花费多於「消耗」税收,这就是一个无效率的税。当扭曲出现时,消费费税或是增值税会被认为是优越的,因为它们扭曲了投资意欲,并使消费下降。

在左图中,税收带来的三角型的面积、原来的供应曲线和需求曲线代表重量损失,而灰色区域则代要税政税收。

对增值税利弊的分析[7]

在过去的20年中,增值税被介绍到许多发展中国家。主张增值税的主要论点是,由于增值税有内在的自我监督机制,因而它是一种比较可靠的税种。另外,增值税没有消费税或产品税带来的那种“重复(cascading effect)征税”效应。所谓“重复征税”,是指某税种在生产的各个阶段以总销售额为税基征税,已经交过税的上游产品(如原材料)在下游产品(如上述原材料制造的消费品)销售时还需要再次上税。在这种情况下,纵向联合的企业(将几个生产阶段组合起来)比上下游相互独立的企业可减少缴纳的税额。其效果是鼓励纵向联合。而增值税由于是对单个生产增值部分征税,避免了对下游行业过度征税的问题,减少了重复征税所带来的对工业组织的扭曲。

对增值税的批评主要是针对其“累退”的收入分配效应。与高收入者相比,低收入消费者占收入的比重较大。因为增值税对所有购买同种产品的消费者均课以同样的税率,因而低收入者实际缴纳的税收占其收入的比重就大于高收入者。比如,一个高收入者的年收人为4万美元,每年消费3万美元,消费率为75%;一个低收入者的年收入为2万美元,每年消费1.8万元,消费率为90%。假设所有消费均被课以20%的增值税,高收入者缴税额为6000元,占其总收入的15%;低收人者缴税额为3600元,占其总收人的比例为18%。由此可见,增值税事实上不是一种累进税,而是一种累退税,即收入越高者缴费比例越低。这种效应与税收分配差别的目标是相悖的。为了减少这种效应的影响,一些国家采用对某些产品(如经加工的农产品)免征增值税的办法,以降低穷人的税负。许多国家还对一些奢侈品(烟酒、化妆品等)另收特种消费税(excise tax),以增加富人的税负。

在美国的密歇根州征收一种称为单一商业税(Single Business Tax, SBT)的增值税,这是美国唯一使用增值税的州份。当地由1975年开征此税,并连同企业收入税(Corporate Income Tax, CIT)。根据当地法例,单一商业税会在2009年前全面废除。

中华人民共和国自1979年开始引入增值税,随后进行了两阶段改革:

- 第一个阶段即1983年增值税改革:这次改革属于增值税的过渡性阶段。此时的增值税是在产品税的基础上进行的,征税范围较窄,税率档次较多,计算方式复杂,残留产品税的痕迹,属变性增值税。

- 第二个阶段即税改革,属增值税的规范阶段。参照国际上通常的做法,结合了大陆的实际情况,扩大了征税范围,减并了税率,又规范了计算方法,开始进入国际通行的规范化行列。是中国大陆最大的税种,占税收收入的60%左右,但存在一些缺陷。

根据1993年12月颁布的《中华人民共和国增值税暂行条例》的规定,增值税的开征范围:境内销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人,为增值税的纳税义务人;税率分13%、17%和免征三部分。具体实施过程中,课税对象分为一般纳税人和小规模纳税人,根据课税对象的不同分别采取不同的计税和管理办法。

适应的法律法规:中国大陆境内增值税的管理、征收相关的法律、法规除了税收相关一般性法律法规外,专业性的法规有

- 《中华人民共和国增值税暂行条例》(1993年12月13日国务院令(1993)第134号);

- 《中华人民共和国增值税暂行条例实施细则》(1993年12月25日,财法字【1993】第038号);

- 《增值税一般纳税人申请认定办法》(1994年3月15日,国税发【1994】第059号);

- 《增值税小规模纳税人征收管理办法》(1994年4月23日,国税发【1994】第116号);

- 《增值税一般纳税人纳税申报办法》(1999年3月2日,国税发【1999】第029号)。

所有欧盟的成员国必须征收增值税。然而,部分成员国有部分免税地区,例如西班牙的加那利群岛(Canary Islands)、休达(Ceuta)、梅利利亚(Melilla),英国的直布罗陀(Gibraltar),芬兰的奥兰群岛(Åland Islands)等,而葡萄牙的马德拉(Madeira)则征收一个相当低的增值税率。

在欧盟的税制中,当一个人进一项经济活动,供应商品及服务给另外一人,而供应的价值超过免税额,他就需要登记并向他的顾客征税。(增值税可以包括在双方所同意的价格的一部分;或在双方同意的价格以外再加上。)

由一间商业机构收取但由顾客付出的增值税被称为输出增值税(Output VAT),至於由另一间商业机构付出给供应商的被称为输入增值税(Input VAT)。如果该商业机构把被征收输入增值税的原料来生产需付输出增值税的商品,它便可获得退税。

在欧盟国家,增值税率不尽相同,最低的标準税率是15%,然而部分国家的部分商品(如家用燃料和电力)则可低至5%。至於欧盟国家最高的税率是25%。

The Sixth VAT Directive requires certain goods and services to be exempt from VAT (for example, postal services, medical care, lending, insurance, betting), and certain other goods and services to be exempt from VAT but subject to the ability of an EU member state to opt to charge VAT on those supplies (such as land and certain financial services). Input VAT that is attributable to exempt supplies is not recoverable, although a business can increase its prices so the customer effectively bears the cost of the 'sticking' VAT (the effective rate will be lower than the headline rate and depend on the balance between previously taxed input and labour at the exempt stage).

Finally, some goods and services are "zero-rated". The zero-rate is a positive rate of tax calculated at 0%. Supplies subject to the zero-rate are still "taxable supplies", i.e. they have VAT charged on them. In the UK, examples include most food, books, drugs, and certain kinds of transport. The zero-rate is not featured in the EU Sixth Directive as it was intended that the minimum VAT rate throughout Europe would be 5%. However zero-rating remains in some Member States, most notably the UK, as a legacy of pre-EU legislation. These Member States have been granted a derogation to continue existing zero-rating but cannot add new goods or services.

When goods are imported into the EU from other states, VAT is generally charged at the border, at the same time as customs duty. "Acquisition" VAT is payable when goods are acquired in one EU member state from another EU member state (this is done not at the border but through an accounting mechanism). EU businesses are often required to charge themselves VAT under the reverse charge mechanism where services are received from another member state or from outside of the EU.

Businesses can be required to register for VAT in EU member states, other than the one in which they are based, if they supply goods via mail order to those states, over a certain threshold. Businesses that are established in one member state but which receive supplies in another member state may be able to reclaim VAT charged in the second state under the provisions of the Eighth VAT Directive (Directive 79/1072/EC). A similar directive, the Thirteenth VAT Directive (Directive 86/560/EC), also allows businesses established outside the EU to recover VAT in certain circumstances.

Following changes introduced on 1 July, 2003 (under Directive 2002/38/EC), non-EU businesses providing digital electronic commerce and entertainment products and services to EU countries are also required to register with the tax authorities in the relevant EU member state, and to collect VAT on their sales at the appropriate rate, according to the location of the purchaser. Alternatively, under a special scheme, non-EU businesses may register and account for VAT on only one EU member state. This produces distortions as the rate of VAT is that of the member state of registration, not where the customer is located, and an alternative approach is therefore under negotiation, whereby VAT is charged at the rate of the member state where the purchaser is located.

T he differences between different rates of VAT was often originally justified by certain products being "luxuries" and thus bearing high rates of VAT, whereas other items were deemed to be "essentials" and thus bearing lower rates of VAT. However, often high rates persisted long after the argument was no longer valid. For instance, France taxed cars as a luxury product (33%) up into the 1980s, when most of the French households owned one or more cars. Similarly, in the UK, clothing for children is "zero rated" whereas clothing for adults is subject to VAT at the standard rate of 17.5%.

- 标价方法的规定

In India, VAT replaced sales tax on 4 January 2005. Though some states did not opt for VAT (for political reasons), majority of the States embraced VAT, with Haryana being the first. The Empowered Committee, constituted by Government of India, provided the basic framework for uniform VAT laws in the states but due to the federal nature of Indian constitution, States do have a liberty to set their own valuations for the VAT levied in their own territory.

VAT - The A.P experience : The Andhra Pradesh Value Added Tax Act, 2005 came into force on 2005-4-1 and contains six Schedules. Schedule I contains goods generally exempted from tax. Schedule II deals with zero rated transactions like exports and Schedule III contains goods taxable at 1%, namely jewellery made from bullion and precious stones. Goods taxable at 4% are listed under Schdule IV. Majority of foodgrains and goods of national importance, like iron&steel are list under this head. Schedule V deals with Standard Rate Goods, taxable at 12.5%. All goods that are not listed elsewhere in the Act fall under this head. The VI Schedule is the bread and butter of all the State Govts. This Schedule contains goods taxed at special rates (more than 50%), like liquor and petroleum products. There are thus three rates of taxes in India, namely 1%; 4% and 12.5%.

The Act prescribes threshold limits for VAT registration - dealers with a taxable turnover of over Rs.40.00 lacs, in a tax period of 12 months, are mandatorily registered as VAT dealers. Dealers with a taxable turnover, in a tax period of 12 months, between Rs.5.00 to 40.00 lacs are registered as Turnover Tax (TOT) dealers. While the former category of dealers are eligible for input tax credit, the latter category of dealers are not eligible for input tax credit. A VAT dealer pays tax at the rate specifed in the Schedules. The sales of a TOT dealer are all taxable at 1%. A VAT dealer has to file a monthly return disclosing purchases and sales. A TOT dealer has to file a quarterly return disclosing only sale turnovers. While a VAT dealer can buy goods for business from anywhere in the country, a TOT dealer is barred from buying outside the State of A.P.

The A.P VAT Act appears to be the most liberal VAT law in India. It has simplified the registration procedures and provides for across the board input tax credit ( with a few exceptions)for business transactions. A unique feature of registration in A.P is the facility of voluntary VAT registration and input tax credit for start-ups.

The A.P VAT Act also provides for transitional relief(TR) for goods on hand as on 2005-4-1. However, these goods ought to have been purchased from registered dealers between 2005-4-1 to 2005-3-31. This is a bold step compared to the 3 months TR provided by several developed countries.

The APVAT Act not only provides for tax refunds for exporters (refund of tax paid on inputs used in the manufacture of goods exported), it also provides for refund of tax in cases where the inputs are taxed at 12.5% and outputs are taxed at 4%.

The VAT Act in A.P is administered by a highly professional team of officers who were well trained by the PMT(Project Management Team) before the Act came into force. The Commercial Taxes Department ( department to collect VAT and other taxes)has also put in place a software pacakage called VATIS(developed by TCS) with intra net on line connectivity to all the offices in the State. All the documents and forms received from the dealers are acknowledged and fed in VATIS to generate registration certificates and tax demand notices.

VAT, to be successful, relies on voluntary tax compliance. Since VAT believes in self assessments, dealers are required to maintain proper records, issue tax invoices, file correct tax returns etc. The opposite seems to be happening in India. Businesses are still run on traditional lines. Cash transactions are order of the day. The unorganised sector dominates the market. The hope of higher tax compliance and lesser evasion is still a far cry in A.P. This is reflected in the high % of return defaulters ( 14%), a high % of credit returns (35%) and a high % of nil returns (20%). That is, roughly 70% of VAT dealers are presently not paying any tax. Filing of credit returns is rampant among FMCG, Consumer Durables, Drugs&Medicines and Fertilizers. The margins are low in this sector( ranging between 2 to 5%). The value addition is not enough to yield revenue as of now. Credits offered by manufacturers compounds the problem. The question is - in a typical WallMart like purchases and sales scenario, can there be more output tax than input tax? When purchases consistently exceed sales, can output tax exceed input tax? If a VAT dealer can balance his/her purchases and sales, can there be a net tax to the State? Is there a mathematical model or paradigm which can give value added tax and which can reduce the % of credit returns. There are no ready answers for these queries. The only remedy seems to be the restriction of input tax to the corresponding purchase value of goods put to sales. In fact a two tier system can be adopted to counter the credit returns - allow full input tax to manufacturers and restrict input tax to the purchase value of goods put to sale to traders. Restricting input tax to 4% in the case of inter stat

Impuesto al Valor Agregado (IVA, " value-added tax" in Spanish) is a tax applied in Mexico and other countries of Latin America and Spain. In Chile it is called Impuesto a las Ventas y Servicios ,in Spain Impuesto sobre el Valor Añadido and in Peru it is called Impuesto General a las Ventas or IGV.

Prior to the IVA, a similar tax called impuesto a las ventas ("sales tax" in the Spanish language) had been applied in Mexico. In September, 1966, the first attempt to apply the IVA took place when revenue experts declared that the IVA should be a modern equivalent of the sales tax as it occurred in France. At the convention of the Inter-American Center of Revenue Administrators in April and May, 1967, the Mexican representation declared that the applicationf of a value-added tax would not be possible in Mexico at the time. In November, 1967, other experts declared that although this is one of the most equitable indirect taxes, its application in Mexico could not take place.

In response to these statements, direct sampling of members in the private sector took place as well as field trips to the European countries this tax was applied or it was soon to be applied. In 1969, the first attempt to substitute the mercantile-revenue tax for the value-added tax took place. On December 29, 1978 the Federal government published the official application of the tax beginning on January 1, 1980 in the Official Journal of the Federation.

- ↑ 1.0 1.1 《中华人民共和国增值税暂行条例》.中国人民共和国中央人民政府部.2008年11月10日

- ↑ 关于简并增值税征收率政策的通知.中国人民共和国财政部.2014年6月13日

- ↑ 国务院:增值税税率由四档减至17%、11%与6%三档.凤凰财经.2017-4-19

- ↑ 财政部、税务总局 、海关总署— 关于深化增值税改革有关政策的公告.财政部、税务总局、海关总署公告2019年第39号

- ↑ 关于修改《中华人民共和国增值税暂行条例实施细则》和《中华人民共和国营业税暂行条例实施细则》的决定.中国人民共和国中央人民政府.2011年10月28日

- ↑ 吕孝侠,胡际莲.税法与税务会计[M].中国农业大学出版社,2008.8.

- ↑ 邹力行.金融帝国:美国的发展与启示[M].湖南大学出版社,2009.05.

本条目由以下用户参与贡献

山林,JACK,Angle Roh,Wwdz,苦行者,Kane0135,Zfj3000,Athenia9831,Shiruolin712,Cabbage,Dan,Xawf0326,Lsz3311,Yixi,鲈鱼,汪璐,清浅317,Vulture,泡芙小姐,东风,笨小孩,白娘子,连晓雾,汤智民,张佳,y桑,寒曦,Mis铭,132****9372,陈cc.评论(共20条)

小规模纳税人的税率是3%吧,我觉得那个4%啊6%啊那些话语完全可以删除,不然容易混淆。而且我现在根本看到下面各种税率已经无比混乱了。

整理的挺好的,不过可以把一些细节再拓展一下的,有时候,会看不懂。。。。

我已经完全混乱了,税率搞不清楚了,讲的有点繁琐,也有点不太清晰。

谢谢指正,错误之处已做修改~ MBA智库百科是可以自由参与的百科,如有发现错误和不足,您也可以参与修改编辑,点击条目上方的编辑进入即可参与,期待您的加入!~

关注“JP会计师楼”,有任何关于跨境电商海外拓展的问题,都可以直接找客服咨询的,中英两国的客服他们24小时在线服务,什么时候都可以找得到!

错了,错了。自从16年5月1日营改增后中央和地方增值税共享各50%

感谢提醒,已补充!

谢谢诶