現貨期權

出自 MBA智库百科(https://wiki.mbalib.com/)

現貨期權(Physical Option)

目錄 |

現貨期權是以現貨為標的資產的期權,期貨期權是以期貨為標的資產的期權。在交易所交易的期權主要有商品期權與金融期權兩大類,其中所有的商品期權都是以商品期貨作為標的資產的,因此都是期貨期權;金融期權有的是以現貨作為標的資產的(比如股票期權、指數期權、利率期權與外匯期權),因此屬於現貨期權範疇,有的是以期貨作為標的資產的(比如指數期貨期權、利率期貨期權、外匯期貨期權),因此屬於期貨期權範疇。

全世界在交易所交易的期權品種按照期權的相關產品分為商品期權、外匯期權、利率期貨、指數期權與股票期權。商品期權的基礎產品是農牧林、能源與金屬產品。其中,農牧林產品包括大麥、菜籽油、菜籽粕、活牛、玉米、棉花、奶製品、亞麻、燕麥、橙、活豬、稻米、大豆、葵花籽、小麥、羊毛、可可豆、咖啡豆、食糖、木材等。這些商品期權品種的合約單位無一例外都是商品期貨合約;外匯期權、利率期權品種的合約單位大多數是金融期貨合約,少數品種的合約單位是貨幣或者債券;指數期權品種的合約單位絕大多是指數(實際上是指數所對應的一攬子基礎產品),極少數品種的合約單位是指數期貨合約;而只有金融期權中的股票期權的合約單位無一例外是股票。不同類別的期權,其合約單位如此涇渭分明,是有其一定的道理的。

在理論上,任何事物都可以成為衍生品的基礎產品,但在實際上,衍生品的基礎產品需要滿足一定的條件。而且這些條件的吻合程度越好,就越會對合約交易有利。

條件之一是基礎產品要在一段時間內保持相對穩定的性質,比如商品期貨就要求基礎商品具有較長的保質期。同樣道理,商品期權也要求基礎產品的質地具有很好的穩定性。雖然很多商品現貨(比如現貨銅)也能夠基本滿足在質地穩定性上的要求,但比起無所謂保質期的商品期貨合約而言要遜色一些。因此,商品期權應該首選期貨合約作為基礎產品。而外匯、利率、指數、股票等產品就基本上不存在保質期的問題,因此這些產品方面的期權也會考慮直接採用現貨作為基礎產品。

條件之二是基礎產品的品質易於劃分,質量可以評價。很多商品現貨的品質是比較容易劃分的且質量可以評價的(比如現貨銅),但這些商品現貨畢竟需要一個分割與質檢的過程,而商品期貨作為一種標準產品是不需要考慮分割與質檢的。從這個意義上來說,商品期權還是應該首先考慮期貨合約作為基礎產品。外匯、利率、指數、股票相對商品而言,也是一種比較標準的產品,一般不需要考慮分割與質檢的問題,因此在產品設計的時候也會考慮直接採用現貨作為基礎產品。

條件之三是基礎產品的市場流動性好。場內的商品期貨是一種標準化的產品,人們可以根據自己需求,僅用少量的保證金通過期貨市場來鎖定風險或者進行投資。而通過商品現貨買賣來鎖定風險或者進行投資,既需要占據大量資金,又需要通過繁瑣的買賣實際手續,交易中還存在信用風險。這就導致很多商品的期貨市場流動性要高於現貨市場,因此商品期權相應採用期貨合約作為基礎產品就順理成章了。

外匯、利率的投資者更多是銀行這樣的專業金融機構,外匯期貨與利率期貨給予了這些專業金融機構更便捷的風險管理工具,因此外匯期貨市場與利率期貨市場的流動性非常好,從而造成很多國家的外匯期權產品與利率期權產品採用期貨合約作為基礎產品。

指數、股票的投資者一般不再集中於專業金融機構,日常的流動性往往依靠普通投資者這樣的散戶支撐。而普通投資者傾向於簡單易懂的產品,加之他們較少關註於指數期貨市場與股票期貨市場,因此指數期權、股票期權往往被設計成為直接以指數或者股票作為基礎產品的形式。

條件之四是要求基礎產品價格波動頻繁。一般而言,價格波動較大的現貨,其期貨價格波動也較大,反之亦然。但是,期貨價格除了受到現貨價格的影響之外,還受到利率等其它因素的影響,而利率等因素對商品現貨價格影響較小,因此商品期貨的價格波動往往比商品現貨更為頻繁。也是基於此原因,商品期權基本上選擇商品期貨作為基礎產品。

現貨期權的執行方式既有歐式也有美式,期貨期權的執行方式同樣既有歐式也有美式。但從經濟意義上而言,歐式現貨期權與美式現貨期權的價值具有顯著性差異,而通常情況下的歐式期貨期權與美式期貨期權的價值基本上沒有差異。比如,對於股票期權這一現貨期權而言,如果期權到期前股票有紅利派發,則在紅利除權日之前提前執行股票期權可能比等到期權到期日執行更有利。而期貨期權除非利率發生很大的突變,其提前執行行為從經濟意義上而言是無利可圖的。只是,在期貨期權市場流動性低於期貨市場的情況下,美式期權給予了期權持有者鎖定收益的便利而已。

很多現貨期權由於難以採集到統一而權威的結算價格,被迫採用現貨交割方式。而採用現貨交割方式的市場就難免有投資者利用現貨需求或者供給有限的客觀條件採用“多逼空”或者“空逼多”方式,從而導致市場風險增大。此外,這些難以採集到統一而權威的結算價格的現貨期權,其產品形式也因此局限在基礎期權產品形式上,難以拓展到亞式期權等奇異期權產品形式上。

期貨期權在客觀上允許現金交割方式,很多期貨期權仍然採用基礎期貨合約交割方式往往是受到當地法律限制或者僅僅因為市場習慣而已。但是這些採用基礎期貨合約交割方式的期貨期權市場,除了難以避免“多逼空”或者“空逼多”導致的市場風險之外,也不得不為期權執行轉換成為期貨頭寸留出時間,導致期貨期權的到期日要比基礎期貨合約到期日提前數周,影響了期貨期權功能的充分發揮。

現貨期權的基礎產品是現貨,歐式看漲現貨期權允許買方在期權到期時有權利按照事先約定的執行價格買進現貨,歐式看跌現貨期權允許買方在期權到期時有權利按照事先約定的執行價格賣出現貨。以ST 指代期權到期時的現貨市場價格,以K 指代期權合約事先約定的執行價格,則歐式看漲現貨期權的買方在期權到期日的收益是max[(ST − K),0] ,歐式看跌現貨期權的買方在期權到期日的收益是

max[(K − ( < math > ST),0]</math> 。

我們假定現貨價格遵循如下過程:

dS = μsSdt + σSdw

其中dw 是維納過程,且σ為常數。構造避險證券組合Π 如下:

−1: 現貨期權

:現貨

:現貨

避險證券組合Π 持有者從組合中的現貨期權與現貨得到的收益應該等於該避險證券組合價值的無風險收益,因此有:

(2)

(2)

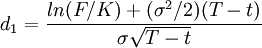

考慮歐式看漲現貨期權邊界條件max[(ST − K),0] 與歐式看跌現貨期權邊界條件max[(K − ST),0] ,則歐式看漲現貨期權價格為 cs = Se − a(T − t)N(d1) − Ke − r(T − t)N(d2) (3)

而歐式看跌現貨期權價格為

Ps = Ke − r(t − 1)[1 − N(d2)] − Se − a(T − t)[1 − N(d1)] (4)

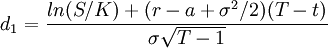

此處,

期貨期權的基礎產品是期貨,歐式看漲期貨期權允許買方在期權到期時有權利按照事先約定的執行價格買進期貨,歐式看跌期貨期權允許買方在期權到期時有權利按照事先約定的執行價格賣出期貨。以FT 指代期權到期時的期貨市場價格,以K 指代期權合約事先約定的執行價格,則歐式看漲期貨期權的買方在期權到期日的收益是max[(K − FT),0] ,歐式看跌期貨期權的買方在期權到期日的收益是max[(K − FT),0]。

我們假定期貨價格遵循如下過程:

dF = μFFdt + σFdw (5)

其中dw 是維納過程,且σ為常數。

構造避險證券組合Π 如下:

−1: 期貨期權

:期貨合約

:期貨合約

避險證券組合Π 持有者從組合中的期貨期權與期貨合約得到的收益應該等於該避險證券組合價值的無風險收益,而期貨合約構建成本基本上可以視為零,因此有:

(6)

(6)

考慮歐式看漲期貨期權邊界條件max[(FT −K),0] 與歐式看得期貨期權邊界條件max[(K − FT),0],則歐式看漲期貨期權價格為

c = Fe − r(T − t)N(d1) − Ke − r(T − t)N(d2) (7)

而歐式看跌期貨期權價格為

p = Ke − r(T − t)[1 − N(d2)] − Fe − r(T − t)[1 − N(d1)] (8)

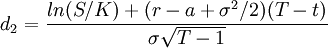

此處,

1973 年,Black F.與Scholes M.推導出了基於標的資產的任何衍生證券的價格必須滿足的微分方程(即著名的Black-Scholes 微分方程),從而得出了現貨期權定價模型。三年之後,Black F.在Black-Scholes 微分方程的基礎上,針對期貨期權推導出了Black 期貨期權定價模型。但是Black 期貨期權定價模型中沒有考慮期貨交易中保證金與期貨交易手續費所帶來的影響。

期貨期權的標的是期貨,歐式期貨認買期權允許買方在期權到期時有權利按照事先約定的執行價格買進期貨。如果期權到期時的期貨市場價格高於執行價格,期權買方就執行期權從而通過低價買進期貨獲得收益,如果此時的期貨市場價格低於或者等於執行價格,期權買方就放棄執行的權利。以指代期權到期時的期貨市場價格,以FTK 指代期權合約事先約定的執行價格,則歐式期貨認買期權的買方在期權到期日的收益是max[(FT −K),0] 。

歐式期貨認賣期權允許買方在期權到期時有權利按照事先約定的執行價格 賣出期貨。如果期權到期時的期貨市場價格低於執行價格,期權買方就執行期權 從而通過高價價賣出期貨獲得收益,如果此時的期貨市場價格高於或者等於執行價格,期權買方就放棄執行的權利。以FT指代期權到期時的期貨市場價格,以K指代期權合約事先約定的執行價格,則歐式期貨認賣期權的買方在期權到期日的收益是max[(K − FT),0] 。

我們假定期貨價格遵循如下過程:

dF = μFFdt + σFdw

其中dw 是維納過程,且σ為常數。

構造避險證券組合Π 如下:

−1: 期貨期權

:期貨合約

:期貨合約

避險證券組合Π 持有者從組合中的期貨期權與期貨合約得到的收益應該等於該避險證券組合價值的無風險收益,而Black F.認為期貨合約構建成本為零,因此有:

(2)

(2)

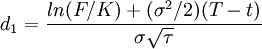

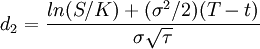

考慮歐式期貨認買期權邊界條件max[(FT − K),0]與歐式期貨認賣期權邊界條件max[(K − FT),0],則歐式期貨認買期權價格為

c = Fe − T(T − t)N(d1) − Ke − r(T − t)N(d2) (3)

而歐式期貨認賣期權價格為

p = Ke − r(T − T)[1 − N9d2)] − Fe − r(T − t)[1 − N(d1) (4)

此處,

而歐式現貨認買期權價格為

c = SN(d1) − Ke − r(T − t)N(d2) (5)

歐式現貨認賣期權價格為

p = Ke − r(T − t)[1 − N(d2)] − S[1 − N(d1)] (6)

此處,

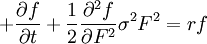

在實際市場交易中,期貨的購買不是一個純粹信用交易,在購買期初就需要繳納一定量的保證金(假定保證金率為m1),雖然交易所在期貨交割或者平倉時會歸還保證金給投資者,但投資者實際上損失了保證金的利息。同時,進行期貨交易還需要繳納一定量的手續費(假定手續費率為m2)。

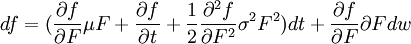

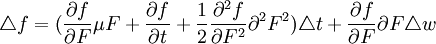

由於期貨期權價格f = f(F,t)是F與t的函數,根據Itô 定理,它滿足:

(7)

(7)

構造避險證券組合Π 如下:

−1: 期貨期權

:期貨合約

:期貨合約

因為期貨合約的初始價值為零,所以該避險證券組合的價值為:

Π = − f (8)

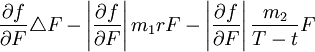

定義Δf 與ΔF 分別為期貨期權價格f 與期貨價格F 在時間Δt 內的變化。在Δt 時間內,該避險組合的持有者從期貨期權中獲取的收益為−Δf 。考慮期貨保證金的利息損失與交易手續費,則該避險組合的持有者在Δt 時間內從期貨合約中獲取的收益為:

(9)

(9)

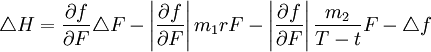

定義ΔH 為該避險組合的持有者在在Δt 時間內的資產變化,則有:

(10)

(10)

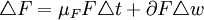

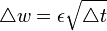

式(3)與(9)的離散形式如下:

其中 ,ε是標準正態分佈的隨機抽樣。則有:

,ε是標準正態分佈的隨機抽樣。則有:

因為這是一個無風險的證券組合,因此下列等式是成立的:

ΔH =rΠΔt

而Π = − f ,因此有:

![[-\frac{\partial f}{\partial t}-\left|\frac{\partial f}{\partial F}\right|(m_1 r+\frac{m_2}{T-t})F-\frac{1}{2}\frac{\partial^2 f}{\partial F^2}\partial^2 F^2)]\triangle t=-rf\triangle t](/w/images/math/7/d/1/7d1a59210987cf70bc4599cdb331b41d.png)

則有:

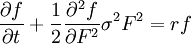

(11)

(11)

令FT為認買期權到期時的期貨價格,K為認買期權的執行價格,則歐式期貨認買期權持有者在到期時實現的收益是max[(FT − K),0],且 ,則求解歐式期貨認買期權的偏微方程式為:

,則求解歐式期貨認買期權的偏微方程式為:

![\begin{cases}[\frac{\partial C}{\partial t}+\frac{\partial C}{\partial F}(m_1 r+\frac{m_2}{T-t})F+\frac{1}{2}\frac{\partial^2 C}{\partial F^2}\partial^2 F^2=rC\\C_T=max[(F_T-K),0]\end{cases}](/w/images/math/2/2/4/224cb1157e94316ebcc56221b2f9896f.png) (12)

(12)

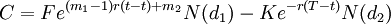

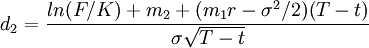

求解上式得到歐式期貨認買期權價格為:

(13)

(13)

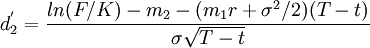

此處,

令FT為認賣期權到期時的期貨價格,K為認賣期權的執行價格,則歐式期貨認賣期權持有者到期實現的收益是max[(K − FT),0],且

,則求解歐式期貨認賣期權的偏微方程式為:

,則求解歐式期貨認賣期權的偏微方程式為:

![\begin{cases}[\frac{\partial P}{\partial t}+\frac{\partial P}{\partial F}(m_1 r+\frac{m_2}{T-t})F+\frac{1}{2}\frac{\partial^2 P}{\partial F^2}\partial^2 F^2=rP\\P_T=max[(K-F_T),0]\end{cases}](/w/images/math/c/f/4/cf484502da11f166a38bcae345158a39.png) (14)

(14)

求解上式得到歐式期貨認賣期權價格為:

![P=Ke^{-r(T-t)}[1-N(d^'_2)]-Fe^{(1-m_2)r(T-t)-M_2}[1-N9d^'_1)]](/w/images/math/e/4/8/e4842dee89e50809a4f1bead9a3a9e30.png) (15)

(15)

此處,