固定比例投資組合保險策略

出自 MBA智库百科(https://wiki.mbalib.com/)

固定比例投資組合保險策略(constant proportion portfolio insurance,CPPI)或稱常數比例投資組合保險策略、CPPI策略

目錄 |

Black and Jones (1987)提出了固定比例投資組合保險策略,讓投資者根據個人對資產報酬的要求和對風險的承受能力設定適合於自己的投資組合保險。整個投資組合包括主動性資產(Active Asset)和保留性資產(Reserved Asset)。兩類資產中較高風險並且預期回報較高的為主動性資產,較低風險低回報的則為保留性資產,因此一種資產可能在某些情況下是主動性資產,但在某些情況下則變成保留性資產。在股票和無風險資產的例子中,主動性資產指的就是股票,而保留性資產則是無風險資產。

固定比例投資組合保險策略是根據投資組合價值水平的變化動態調整風險資產和無風險資產投資比例的策略,這一策略在國外的證券投資決策中被經常使用。在股票市場中,其指導思想是:當股市上漲時,投資組合價值也上漲,因而風險承受能力增大,投資於股票的比例也就增大;反之,當股市下跌時,投資組合凈值也下跌,因而風險承受能力減小,投資於股票的比例也就減小。

CPPI比較適用於我國金融產品的投資保險目的,在我國證券市場中,該策略將投資組合分為兩部分,一部分是債券資產,另一部分股票資產。在每一個動態調整時刻,股票與債券資產按一定的比例動態調整。其中的關鍵就是對無風險收益放大一定倍數(即乘數M)進行股票投資。M越大,投資組合在股票出現下跌時,投資組合價值逼近保險額度底線的速度越快,為了實現保本目的。需要動態調整的頻率也就越高。如果市場由於流動性以及交易成本等原因不能夠及時實現動態調整,組合資產向下跌破保險額度底線的風險越大。M取值越小,在股票上漲的時候,組合資產能夠分享到股票上漲收益的比例相對較低。[1]

固定比例投資組合保險策略的理論構架所根據的公式可表示如下:

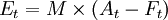

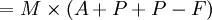

At = Dt + Et

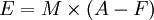

其中,E 表示應投資於主動性資產的倉位(Exposure),M為乘數(Mutiplier)且M>0,A 代表資產總值(Asset),F 為最低保險金額(Floor),而(A-F)為緩衝頭寸(Cushion)。

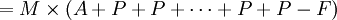

一個更為動態的過程可以表示如下:

若:

其中A為第t期時資產組合的總價值,E為第t+1期時的主動性資產的倉位。

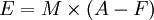

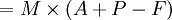

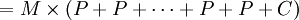

若 P表示第t期時的資產組合的增加值, C為最初的緩衝頭寸( C=A-F)

則

由該動態過程,第t+1期的投資於主動性資產的倉位由乘數、各期資產組合價值增值之和以及最初的緩衝頭寸決定。

CPPI策略的投資步驟[2]

(1)根據投資者在保本期到期時要求的最低保本額度和合理的折現率,設定當前應持有的無風險資產或低風險資產的數量;

(2)計算投資組合現實價值超過最低保本額度的數額,此數額成為安全墊(cush—ion);

(3)將相當於安全墊特定倍數的資金投資於風險資產,其餘資金投資於無風險或低風險資產以保證期末時的資產價值不低於最低保本額度。

對CPPI策略而言,當股價上升時,風險資產價值隨之上漲,從而總資產價值也相應增加,由公式可知,應該加大對風險資產的投資。舉例如下:假設某投資者投資期初的資產總額為100億元,採用CPPI策略,投資者根據自己的情況選擇最低保本額度F=70億元,放大乘數M=2。

在期初,投資於風險資產的價值為60[(100-70)×2]億元,投資無風險資產的價值為40億元。

如果下一個調整時期,風險資產跌至48億元,無風險資產價值上漲為42億元。

這時投資者進行調整,調整後投資於風險資產價值為40[(42+48-70)×2]億元,投資於無風險資產的價值為50億元。

TIPP策略與CPPI策略雖然可以通過幾個簡單的參數設定來進行動態的調整資產配置達到保險的目的,不需要像複製期權一樣對波動率進行精確的估算,但也有其本身的缺點。第一,複製性賣權可以將要保比例設為100% 或更高,但TIPP與CPPI不能將要保比例設為100% ;第二,其助漲殺跌的本質可能會造成市場波動性的增加;第三是交易成本的問題,這和複製期權相同。一般而言,要使CPPI策略能夠精準的達到投資組合保險的目的,必需將投資組合中的風險性資產與固定收益資產兩者進行連續不斷的調整;此時,在交易成本存在的現實環境下,如何在策略的精準度與交易成本中做進行取捨是很複雜的問題。

CPPI和TIPP策略沒有考慮到連續調整風險資產和無風險資產的頭寸,會帶來很大的交易成本,故此後來的學者提出了三種交易原則,既有用,又不至於影響CPPI和TIPP保險的有效性:

定時間段調整法(Time Discipline)是指選擇一個時段,在每隔這樣一個時段就調整積極性資產和保守性資產。

市場走向調整法 (Market Move Discipline)是指首先確定一個市場走向的範圍,當風險資產的市場值突破該範圍的臨界點時,則調整組合的風險資產和無風險資產的頭寸。

乘數調整法(Multiplier Dicipline)是指對乘數設定一個範圍,而不象原來那樣固定不變,利用乘數計算出風險資產組合價值的範圍,當市場波動使風險資產值的變動超過了設定的範圍時,就調整組合的部位。

CPPI舉例[1]

條件:

1.初始資金Co=1000萬元;

2.保本期限為3年;

3.債券市場3年期貼現國債價格為92.313元,到期收益率為2.56%,即按92.313元買入面值為100元的國債,3年到期後還本付息合計為100元。

現在如何投資來實現3年到期後保本呢?

(一)方案1:全部投資國債

債券組合:買人3年期貼現國債1000萬元

股票組合:0

組合評價:到期債券還本付息額為1083.28萬元,實現收益僅為83.28萬元。

(二)方案2:實現保本額的資金投資於國債,其餘部分投資股票

債券組合:買人3年期貼現國債923.13萬元

股票組合:買人股票76.87萬元

組合評價:即使買人的股票在3年後的市值跌至0,所買人的923.13萬元國債到期還本付息合計為1000萬元,可以實現保本目的。但是,如果所買人的股票實現了100%的盈利,也只能實現153.74萬元收益。

在這裡,買人的923.13萬元貼現國債,將隨著到期日的近臨,債券價值將逐步增加,在到期日,本息合計為1000萬元,債券資產的這一增值過程的價值線,就是投資組合的保本底線,保本底線隨著到期日臨近而提高。投資組合價值高出保本底線的金額稱為防守墊,如在本例中,在投資組合建立日的防守墊為76.87萬元。

(三)方案3:固定比例投資組合保險

乘數:4

防守墊:76.87萬元

債券組合:買人3年期貼現國債692.52萬元

股票組合:買人股票307.48萬元

組合評價:投資組合建立初期的防守墊是76.87萬元,放大4倍後的金額為307.48萬元投資於股票,剩下部分投資於債券。通過放大效應,提高了對股票市場的參與程度。當股市上漲時,投資組合價值增加,防守墊增加,按照固定比例投資組合保險的策略,可投資於股票的金額將增加,減持債券資產。如果股票進一步上漲,投資組合凈值也上漲,防守墊進一步增大,將有更多的資金從債券轉移到股票。

相反,當股票下跌時,投資組合凈值下跌,則防守墊縮小,按照固定比例投資組合保險策略,可投資於股票的金額將減少,債券投資增加。當組合凈值下跌至保本底線時,即防守墊為零,這時組合全部為債券,會沿著底線增值,到期增至1000萬元,從而達到保本的目的。

CPPI技術始終把控制風險放在首位。在實際的投資操作中,組合資產中股票投資部分最初為零。隨著投資周期的延長,在債券投資實現盈利後,對盈利部分放大一定倍數再進行股票投資。在設定一定期限為一個調整周期後,股票倉位上限將在固定的周期內進行調整。在股市出現急跌的情況下,CPPI技術通過指標操控可以有效控制股票倉位,將最大損失控制在債券投資部分已實現的賬面收益部分,從而使組合資產的本金不受損失,達到保本的目的。

評論(共3條)

那個例子是錯誤的,當總資產為80W的時候,cushion=(80-FLoor(80))=0。按照上面錯誤的理解,例子里的FLOOR相應的做了比例的變動,從80萬變成了也就是FLOOR=35W才符合的。 實際上這個CPPI是針對主動資產價格變化,而設定的固定比率。寫例子的人沒徹底理解。

這個例子還是寫的很明白,主要是這最後一句話壞事了~如所寫“險性資產和無風險資產占投資組合價值的比例為一固定數”意味著風險資產的虧損由兩賬戶同時承擔,事實是為了控制風險,風險資產承擔全部損失。

那個例子是錯誤的,當總資產為80W的時候,cushion=(80-FLoor(80))=0。按照上面錯誤的理解,例子里的FLOOR相應的做了比例的變動,從80萬變成了也就是FLOOR=35W才符合的。 實際上這個CPPI是針對主動資產價格變化,而設定的固定比率。寫例子的人沒徹底理解。