混業經營

出自 MBA智库百科(https://wiki.mbalib.com/)

混業經營(Mixed Operation)

目錄 |

金融業的混業經營,是指銀行、證券公司、保險公司等機構的業務互相滲透、交叉,而不僅僅局限於自身分營業務的範圍。

隨著全球金融一體化和自由化浪潮的不斷高漲,混業經營已成為國際金融業發展的主導趨向。在世界上大多數國家,以德國、瑞士、法國等歐洲大陸國家為典型代表,日前美國、日本,也都實行混業經營,而中國作為為數不多的堅持分業經營的國家之一,同時又面臨著加入WTO的現實狀況,金融業從分業經營走向混業經營,應該成為中國金融體制改革的最終選擇和歷史的必然選擇。

這種混業經營模式又被稱為 “全能銀行制度(universal banking)”。在此種模式下,沒有銀行業務之間的界限劃分,各種銀行都可以經營存貸款、證券買賣等業務。每家銀行具體選擇何種業務經營則由企業根據自身優勢,各種主客觀條件及發展目標等自行考慮,國家對其不作過多干預。

與分業經營有三個層次一樣,混業經營也有三個層次,即金融業與非金融業之間的聯合經營,銀行、證券和保險之間的聯合經營以及銀行業、證券業和保險業內部的聯合經營。在完全意義上的全能銀行制度中,銀行可以同時經營商業銀行存貸款業務、證券承銷和經紀業務、保險業務,還可以持有非金融企業的股票。但在現實中,不存在這樣的全能銀行制度,而只有與全能銀行制度比較接近的“變種”。

混業經營的組織形式[1]

混業經營的主要模式目前,世界各國的混業經營模式大致可以分為三種類型:一是實行全能銀行制的德國模式;二是實行金融控股公司制的美國模式;三是實行金融集團制的英國模式。這三種模式涵蓋了當今全球混業經營的基本狀況。

(一)全能銀行制

以德國為代表的全能銀行制,又叫金融百貨公司制。這種模式還包括瑞士、荷蘭、盧森堡、奧地利等歐洲的一些其他國家,這種模式在歐洲大陸較為流行。這些國家的商業銀行可依法從事包括接受存款和發放貸款、交易各種金融工具和外匯、承銷債券和股票經紀業務、投資管理和保險在內的廣泛的一系列的金融服務。德國銀行通過參股、控股企業,進而形成以銀行為核心,實力雄厚的資本集團。其實,在這種模式中銀行是一種名副其實的金融百貨公司。客戶只要到銀行來,所有的金融業務都可在此辦理。商業銀行及證券承銷業務就像一家大型百貨公司內部兩個不同部門,同屬一家公司,只有一個董事會。這種模式能產生規模經濟效應,因此,德國的全能銀行制度一直成為歐洲大陸各國仿效的對象。當然,這種全能銀行的一個最大弱點在於它容易形成壟斷以及造成利益衝突。德國金融業的混業經營模式之所以能夠長期順利地發展主要歸功於德國聯邦銀行是一個極其權威、高效運作的金融監管機構,能夠協調混業經營過程中可能出現的矛盾。德國銀行具有較強的內控機制,在政策管制與風險等因素制衡下,能夠通過對信貸放款利益和證券發行買賣利益的比較,調節銀行業務與證券業務,使其達到相對平衡。此外,德國比較有限的證券市場要求銀行發揮更大的作用。德國證券市場的波動不會像其他證券大國市場那樣對商業銀行的穩定構成太大的威脅,這就從客觀上大大降低了混業經營的風險和成本。

(二)金融集團制

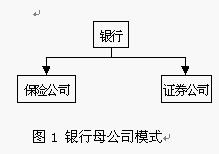

20世紀80年代末,英國開始了金融自由化進程,特別是90年代以來,英國分業制度出現重大變革。1986年,英國政府為輓救日益衰敗的金融業,斷然實行金融體制自由化改革,頒佈《金融服務法案》,宣佈銀行機構可以直接進入證券交易所進行交易,傳統的商業銀行和商人銀行的業務界限幾乎不復存在,商業銀行開始從事證券業務,商人銀行也開始經營存貸款業務,它們的區別僅僅在於業務側重點不同,從而確立了英國金融業混業經營的新時代。此次改革不僅使英國本土商業銀行進入了投資銀行領域,而且也吸引了美國、日本的商業銀行涌入英國證券市場。以英國為代表的金融集團制,又可稱為子公司制。該模式允許商業銀行在符合一定條件的前提下,成立子公司,或由其控股公司成立的子公司兼營其他業務。即商業銀行要進行投資銀行業務,必須以原銀行為母公司,成立另外一家子公司(見圖2)。在子公司模式設計下,銀行股東要影響證券公司,必須派人員參加該公司的董事會。當證券子公司需要融資時,第一個就要找銀行母公司幫忙。當子公司因經營不當而虧損時,只會影響銀行的投資利益,不會影響銀行本業。銀行從子公司獲得的利潤和承擔的風險都是一定的。子公司的收益隻影響銀行業外收入。另外,在這種制度下,存款人也能受到保護。

(三)金融控股公司制

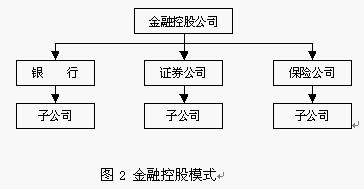

這是以美國為代表的一種混業經營模式。日本在金融改革後也決定採用這一金融混業經營模式。《金融服務現代化法》從法律上規定銀行(法人)不允許從事投資銀行業務,應以控股公司形式(BankHoldingCompany,BHC),在同一機構框架內通過相互獨立的子公司來從事其他金融業務。美國聯邦法律規定銀行本身或有直接投資關係的子公司不得經營證券業務,但銀行控股公司另設立的子公司,則可在限定的範圍內經營證券業務。比如一家公司擁有某一銀行25%的股權,則它可以算作這家銀行的控股公司。同時該公司又投資30%到某投資銀行,則它又是這家投資銀行的控股公司,所以這家控股公司同時控制一家銀行和一家證券公司(投資銀行),但是被這家公司控股的銀行卻不能從事證券業,也不能另立子公司從事證券業務。(見圖2)

此外,法律為控股公司提供了適應市場變化的有利空間。法律規定,金融控股公司要進入銀行、證券和保險等領域,應達到一定的自有資本比率和相應的資格,而無法滿足這些條件時必須退出相應業務。但對於已經達到要求的金融控股公司來說,則允許在沒有事先向美聯儲申請的情況下,進入新的金融業務領域。這樣,金融控股公司能夠迅速適應市場環境變化的需要,進行金融業務的創新、拓展業務發展的空間。

另外,法律禁止銀行通過金融控股子公司從事非金融業務,但對於儲蓄類金融機構另有規定。持有儲蓄類金融機構的非金融控股公司可以從事非金融領域的一般業務。這種一方面禁止銀行從事非金融業務,另一方面允許非金融公司通過購併非金融控股公司參與金融業務的變通做法,充分體現了美國金融經營體制的開放性和務實性。

德國、英國、美國混業經營模式比較:

- 首先,賦予銀行的許可權不同。

德國的銀行許可權較大,它在公司客戶中擁有控股權,有能力選擇公司治理結構。美國和英國銀行沒有類似的權利。美國法律對此明文禁止,英國正式的法規雖未禁止,但銀行與公司客戶應保持一定的距離,不產生產權和管理上的聯繫。

- 其次,避免利益衝突的程度不同。

美國的金融控股公司模式和英國的子公司模式均可獲得多元化的收益,又能防範多元化經營產生的道德風險,但美國法律對控股公司獲得多元化收益有眾多業務和條件限制,對其經營產生的道德風險防範更為嚴格。而在德國的統一法人模式中,銀行既可以在銀行內部從事其他業務,又可以以子公司形式從事其他業務,難以避免各業利益的衝突,也不能有效地防範道德風險。

- 再次,風險防範的方式不同。

美國和英國模式在組織設計上均註重內部和外部防火牆的建立,以隔離證券業或其他非銀行業的風險對銀行業穩健經營的影響,但德國統一法人模式的組織形式並沒有建立防火牆。在金融集團模式中,經營非銀行業務的子公司為獨立法人,對外獨立承擔法律責任。若不出現有限責任例外的情況,作為母公司的商業銀行以投資額為限對子公司承擔法律責任。在金融控股公司中,商業銀行與非銀行金融機構屬於併列機構,均具有獨立的法人資格。若非銀行金融機構經營不善,由作為母公司的金融控股公司而不是作為子公司的商業銀行以投資額為限對非銀行金融機構承擔法律責任。相比於金融集團模式,金融控股公司模式在商業銀行與非銀行金融機構之間又多了一道防火牆,避免了非銀行金融機構經營不善而導致的風險傳遞,有利於銀行體系的安全與穩健。在德國模式中,商業銀行為法人,下設的投資銀行部、信托部等部門不具有法人資格,其權利義務由商業銀行承擔。若這些部門經營不善,必然危及商業銀行的安全和穩健經營,在這種模式中,商業銀行要承擔全部法人責任。可見,從防範其他業務活動對銀行可能帶來的風險角度,也就是說從銀行所承擔的法律責任看,以美國為代表的金融控股公司模式為最佳的選擇模式。

| 德國混業銀行 | 英國銀行母公司模式 | 美國金融控股公司 | |

|---|---|---|---|

| 銀行能否在銀行集團內提供所有金融服務和合同 | 能 | 能 | 不能 |

| 對金融服務結構有無分開的監管要求 | 無 | 有 | 有 |

| 銀行在公司客戶中有無控股權 | 有 | 無 | 無 |

| 銀行有無能力選擇結構 | 有 | 無 | 無 |

| 利益衝突的大小 | 大 | 中 | 小 |

| 有無內部防火牆 | 無 | 有 | 有 |

| 有無外在防火牆 | 無 | 有 | 有 |

混業經營的優勢:

1、全能銀行同時從事經營商業銀行業務和證券業務,可以使兩種業務相互促進,相互支持,做到優勢互補。

2、混業經營有利於降低銀行自身的風險。

3、混業經營使全能銀行充分掌握企業經營狀況,降低貸款和證券承銷的風險。

4、實行混業經營,任何一家銀行都可以兼營商業銀行與證券公司業務,這樣便加強了銀行業的競爭,有利於優勝劣汰,提高效益,促進社會總效用的上升。

混業經營的缺點在於:

2、過大的綜合性銀行集團會產生集團內競爭和內部協調困難的問題;可能會招致新的更大的金融風險。

從服務提供、規模效率、風險防範、監管難度、適應環境、金融創新等方面比較分析,分業經營和混業經營這兩種經營體制各有利弊。

| 分業經營 | 混業經營 | |

|---|---|---|

| 服務提供 | 服務項目單一 | 服務項目多樣化 |

| 規模效率 | 低,難以形成規模經濟 | 高,形成規模經濟 |

| 風險防範 | 風險集中於單一業務,但避免陷入風險過高的關聯業務 | 風險分散於多種業務,但容易出現風險傳遞的現象 |

| 監管難度 | 監管相對容易 | 監管難度大 |

| 環境適應 | 難以順應環境變化 | 調整靈活,易順應環境變化 |

| 金融創新 | 金融創新的空間小 | 金融創新的空間大 |

從總體上看,混業性金融機構在提供全方位服務方面較有優勢,同一機構內的資源共用也有利於降低成本,使接受金融服務的消費者能從全面的服務與優越的價格中受益。相比之下,專業性機構由於業務的單一和集中而顯得較弱。故混業經營偏向於效率性,而分業經營偏向於安全性和穩定性。如果能解決混業經營的安全性和穩定性問題,混業經營將優於分業經營。

AIG作為保險代理公司初創於上海。1949 年後, 在紐約設立總部, 發展成為領先的財產及意外保險公司, 並將New Hempshire、National Union 和American Home合併建立國內經紀集團。

20 世紀90年代起,AIG 總裁格林勃格實施了一系列旨在進入其他金融領域的購併計劃。時至今日,AIG 已經形成了由下列公司組成的綜合金融服務集團:

- AIG貿易集團

- AIG資本公司(企業銀行)

- AIG金融產品公司(私人銀行)

- 國際租賃金融公司(租賃業務)

- AIG全球投資集團

- UeberseeBank A G

- A.I.信用卡集團

- AIG消費者金融集團(個人金融服務)

- 亞洲有限公司(銀團貸款及擔保業務)

AIG龐大的綜合金融服務體系大致如下:

由於綜合金融服務集團戰略的成功,AIG已成為全美第一大金融機構以及第四大產物保險公司, 且在海外也有相當的事業規模。其收益來源為: 國內產險36.9% , 國外產險18.4% , 壽險30.2% ,金融服務14.1%。在中國,AIG不僅有專營產險的美亞和專營產險的友邦, 而且與CITIC合資開發基金市場, 尋求與郵政儲蓄的合作機會, 通過壽險經營銷售住房抵押保險。 此外,AIG在印度的TATA 風險管理服務中投資50% , 與日本三菱信托合資提供退休基金計劃, 在臺灣分公司率先開始銷售共同基金, 在菲律賓、臺灣和泰國、香港等地建立消費者金融公司,綜合開拓信用卡、養老基金管理、投資銀行和購房貸款等理財業務。

- ↑ 李大雁,彭永貴.第十六章 金融業經營模式的改革 第五篇 金融深化改革與開放 現代金融實務與案例.經濟科學出版社,2007年08月第1版.第292頁

好